本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

业务基本面全面置换,公司是否就获得全新的价值?这是摆在光正眼科股东面前的灵魂拷问。

古希腊时期,忒休斯是民族大英雄,雅典人将其从克里特岛归还时乘坐的船作为纪念,称作“忒休斯之船”。随着时间的推移,船上的木板开始腐烂,雅典人只得用新木板换掉旧木板。久而久之,“忒休斯之船”的每一块目标都被更换,那么它还是曾经的“忒休斯之船”吗?

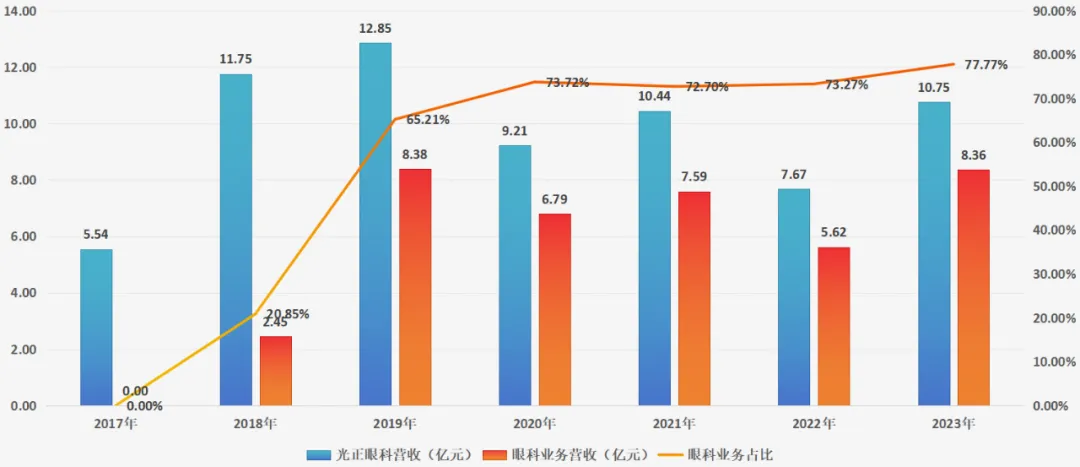

与之类似,钢结构业务起家的光正集团(光正眼科曾用名)因传统业务滑坡,在2018年全面切入当时最为火热的眼科赛道:以6亿元控股新视界眼科,后又在2020年耗资7.41亿元收购剩余49%股份。在不断整合并购眼科资产的同时,光正眼科也在持续剥离传统资产,寄希望于通过资本动作实现“凤凰涅槃”。

图:光正眼科2017—2023年眼科业务营收,数据来源:公司财报

图:光正眼科2017—2023年眼科业务营收,数据来源:公司财报

通过资本市场中的闪转腾挪,光正眼科变得越来越“纯粹”。那是不是意味着光正眼科已经焕然一新,即将迎来价值重估?但实际上,光正眼科正面临一场“忒休斯之船”诅咒,市场选择用脚投票,缺乏业务根基的盲目并购早已不再符合如今资本市场的口味了。

01 变化的主业,不变的风险复盘光正眼科发展史,其曾多次更换公司核心主业:2010年上市时核心主业为钢结构,2013年切入天然气市场,2018年转为眼科医院赛道。

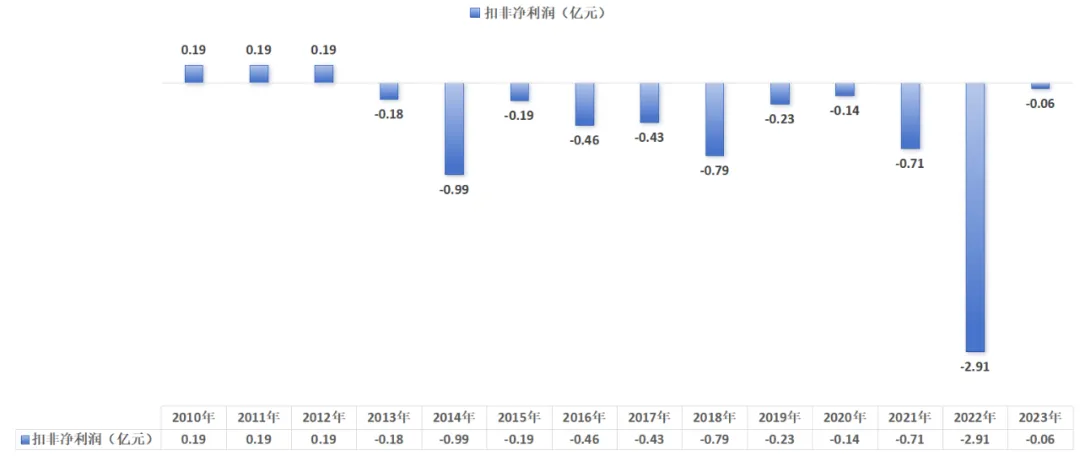

通过资产操作,公司的核心业务虽然不断变化,但最后的经营利润却每况愈下。以反映企业实际经营状况的扣非净利润这项数据进行分析,从转型开始的2013年至2023年,光正眼科已经连续十一年亏损,上市后累计扣非亏损金额达6.52亿元。

图:光正眼科扣非净利润,数据来源:公司财报

图:光正眼科扣非净利润,数据来源:公司财报

这样的经营状况表明,公司运营的核心问题并非表象的业务构成,而是最为核心的企业管理内核:企业核心管理内核没有同步升级,即使频繁切换赛道,亦难以获得实际经营业绩的改善。

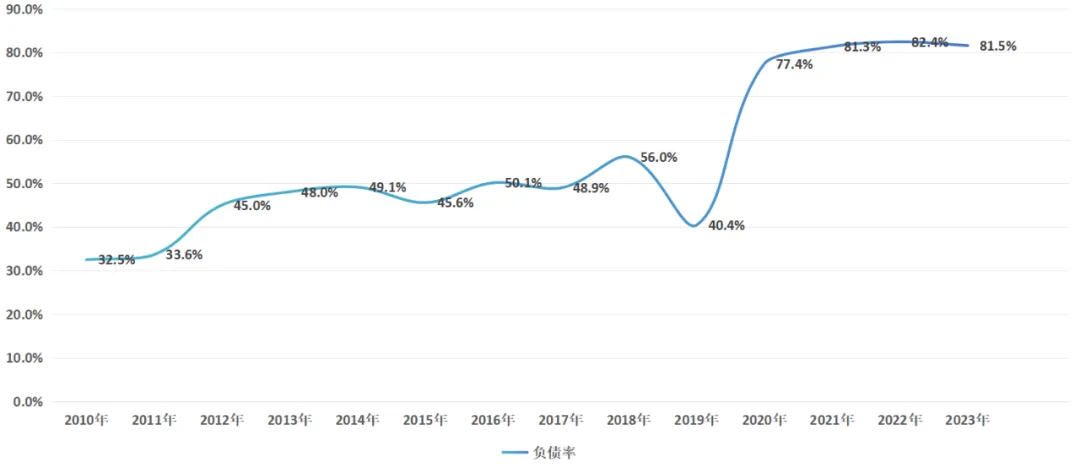

光正眼科的管理风险不仅停留在经营层面,多年反复折腾使得公司负债率高企。

刚上市时,光正眼科的负债率仅为32.5%;2013年进行天然气资产收购后,公司负债率提升至45%左右;2020年全面收购新视界眼科后,公司负债率已经达到81%。负债率过高虽然并不会影响公司实际经营情况,但却从侧面反映出企业抗风险能力。

图:光正眼科负债率,数据来源:公司财报

图:光正眼科负债率,数据来源:公司财报

与此同时,光正眼科控股股东光正投资有限公司潜在的股权质押风险,亦需要正视。截至2024年Q1季度,光正投资有限公司共质押股权0.65亿股,占其总股权比例的50.4%。根据东方财富股权质押数据,目前光正投资有限公司的多笔股权质押,已经接近平仓线。

图:光正眼科大股东股权质押一览,来源:东方财富

图:光正眼科大股东股权质押一览,来源:东方财富

在如何甄选优质公司这个问题上,股神巴菲特曾给出明确答案:好的生意模式,好的管理层,好的价格。生意模式与管理层,这是投资企业的前提,只有当两者同时具备,投资者才应该考虑后续的股价问题。

结合以上分析,投资者不难发现,光正眼科这家公司的核心风险并不是主业缺乏想象力,而是公司管理能力有所欠缺,在长达十多年的资本运作中,光正眼科的扣非利润一直为负。

光正眼科想要真正走出困境,管理风险是必须首先解除的首要因素,这也是为何市场并没有价值重估光正眼科的主要原因。

02 悖论的另一种解企业“忒休斯之船”悖论的答案,不在于这个问题的本身,而在于进行替换的究竟是否为核心组件。

光正眼科主业虽然发生变化,但企业的大股东并没有变,企业长期存在的经营风险也并未得到有效化解,因此在“忒休斯之船”悖论问题上,市场给出的答案是否定的。但同样一道问题,如果变化的是核心组件,那么就会变成另一种答案。

从本质来看,光正眼科收购的眼科医院资产也存在一个“忒休斯之船”悖论:被收购后,并入光正眼科的资产还是之前的新视界眼科吗?

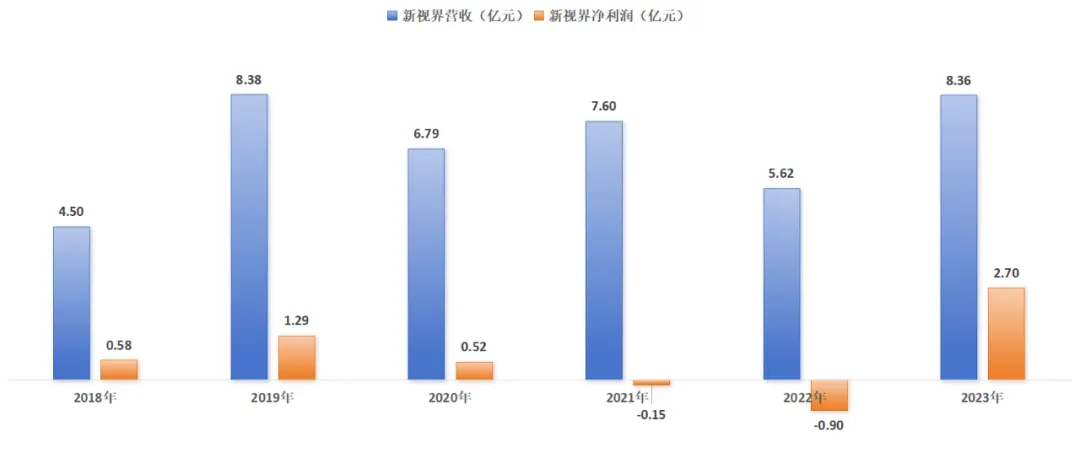

收购之前,新视界眼科是极具增长潜力的优质标的,这也是为何其能够在收购第一年就贡献8.38亿营收,1.29亿净利润的原因。但这种高光却并未延续太长时间,从2020年开始新视界眼科的营收与净利润双双骤降,更是在2022年录得0.9亿元的净亏损。

图:新视界眼科业绩,数据来源:公司财报

图:新视界眼科业绩,数据来源:公司财报

业绩变脸的同时,新视界眼科创始人林春光在2020年6月连续大手笔减持,合计减持629.17万股,累计套现约6316万元。大幅减持的两个月后,林春光就卸任光正眼科的一切职务,而这也是新视界眼科业绩失速的开端。

眼科连锁医院,其核心竞争力就在于优秀经营模式的批量复制,在这个连锁复制的过程中,企业管理层是最核心的资产,其次才是企业的品牌力。拥有丰富管理经验的管理层,完全可以在离开公司后独立孵化新的实体,而失去核心管理层的企业则会失去扩张能力与方向。

从最终林春光等新视界多方原股东与光正眼科对簿公堂可以看出,双方的分手并没有那么体面。新视界眼科最终没有完成业绩对赌,而光正眼科也拖欠3.13亿元的股权交易款。一连串的纠纷过后,光正眼科被迫在2022年大幅计提了1.22亿元商誉减值,而在减值过后新视界眼科依然留有高达3.65亿元商誉。

如果将新视界眼科看作是一艘“忒休斯之船”,那么被换掉的林春光等管理层则是最核心的组件,失去这一核心资产后,企业自然也就不是当初的样貌了。

光正眼科与新视界眼科原管理层交恶并非偶然,光正眼科的下一个并购目标美尔目医疗同样一地鸡毛。光正眼科为北京光正的参股股东,持有15.54%股权,而北京光正则是美尔目医疗控股股东,持有51%的股权。扩张能力下降后,光正眼科显然是想通过并购美尔目医疗来寻求新的增长。

理想很丰满,现实却很骨感。美尔目医疗华丽外衣之下,则是早已在2023 年 05 月 19 日被列为失信被执行人的事实。截至2023年9月底,美尔目医疗总资产2.29亿元,而净资产却为-3亿元;2023年1-9月,公司整体营收为1.65亿元,可却录得4950.76万元的亏损。

此外,在光正眼科并购美尔目医疗的过程中,再次与并购企业的原管理层产生嫌隙。美尔目创始人叶子隆似乎也早已离开公司,目前其微博认证已经去掉“美尔目”标签,变更为“保定鹰华眼科医院院长”。

失去核心管理层的美尔目医疗,难道真的还是过去的优质资产吗?答案显然不言自明。

03 光正眼科启示录资本固然拥有无穷的力量,但想让它真正发挥作用,则必须建立在产业理性发展的基础上。

罔顾产业客观发展规律的并购操作,虽然在短期内可能会受到市场的追捧,但当热度消退之后,最终只会因逆天操作而落地一地鸡毛。

眼科医院这样的连锁医疗商业模式,并不能算得上多复杂,其核心价值在于源源不断地复制增长。依靠资本并购固然是一种切入产业的方法,但如果不能与原管理层形成利益一致,就会失去过去主导扩张的核心关键。

光正眼科“忒休斯之船”诅咒的核心,就在于忽略了眼科赛道连锁复制的核心逻辑,并没有充分尊重被并购标的管理层的意愿,而是宁愿撕破脸也要一意孤行。实际上,无论是品牌还是医院都不是眼科赛道的核心资产,掌握扩张密码的优秀管理层才是。

在新“国九条”推出后,过去那种依赖于资本并购实现暴力增长的模式已经不复存在,未来市场将越发看重企业的经营与股东回报。光正眼科已经超过十年没有进行过分红,而且公司内部利益繁杂,大规模减持屡见不鲜,这些都是盲目并购而产生的后遗症。

产业为底座,资本为抓手,才是资本撬动企业增长的核心逻辑。只有对于产业发展拥有充足的理解与洞察,才有望延续所并购企业之前的高增长,也是解除“忒休斯之船诅咒”的前置条件。(作者:张烁烁 医曜)

PD-1靶点 | TIGIT靶点 | Claudin18.2靶点

GLP-1靶点 | CDK4/6靶点 | CD20靶点

EGFR靶点 | KRAS靶点 | CD47靶点

BCR-ABL靶点 | PCSK9靶点

c-MET靶点 | ALK靶点

· 产业地图 ·

百济神州 | 恒瑞医药 | 君实生物 | 信达生物

再鼎医药 | 复宏汉霖 | 先声药业 | 康方生物

药明康德 | 药明生物 | 贝达药业 | 诺诚健华

亚盛医药 | 新诺威 | 荣昌生物 | 基石药业

诺辉健康 | 迈瑞医疗 | 联影医疗 | 华大智造

爱尔眼科 | 时代天使 | 亚虹医药 | 康宁杰瑞

绿竹生物 | 讯飞医疗 | 微创医疗 | 福瑞股份

京东健康 | 平安好医生 | 晶泰科技 | 英矽智能

金斯瑞生物 | 传奇生物 | 华东医药 | 云顶新耀

往 期 推 荐

本文作者可以追加内容哦 !