6月18日,针对市场传言台积电南京工厂已获得美国商务部“无限期豁免授权”的消息,台积电官方回应表示,美国商务部近日已核发“经认证终端用户”(Validated End-User, VEU)授权予台积电(南京)有限公司。

截至最新收盘,台积电美股上涨1.38%,再创历史新高,市值达9319亿美元。

近期有市场消息显示,台积电针对先进工艺制程正酝酿涨价,功率半导体相关需求也在高涨。

台积电计划涨价

台积电也传出重磅消息!

近日有市场消息称,台积电或将在下半年启动新的价格调涨谈判,主要是针对5nm和3nm,以及未来的2nm制程等,预计涨价的决策最快会在2025年正式生效。其中,台积电3nm代工报价涨幅或在5%以上,先进封装明年年度报价涨幅在10%—20%。

对于台积电涨价传闻,南方财经全媒体记者以投资人身份联系了长电科技和通富微电的投资者关系部门:

长电科技相关人士表示,如果台积电产能供不应求出现涨价,应该会导致一部分产能转移到其他厂商,对我们来说会有一定利好,但是暂时没有了解到我们是否会涨价。该人士称,可能目前3nm/5nm技术不成熟,但在这之上的(产能)会可能转移过来或者替代。

通富微电相关人士表示,目前我们没有收到调价消息,可能因为我们不是特别一线的部门。目前影响不是很大。

目前,台积电的3nm的全部产能已经被英伟达、AMD、英特尔、高通、联发科、苹果及谷歌全部包圆,供不应求,预期订单满至2026年。台积电5nm系节点也持续接获AI半导体订单,产能利用率同样较高。

有分析师表示,包含3nm、5nm在内的台积电先进制程节点,价格都将调整。3nm订单强劲稼动率满载,5nm在AI需求推动下也将出现类似情形。

分析师预期,明年市场需求量估超过60万片,台积电明年供给量预估53万片,仍有高达7万片左右缺口,先进封装涨价在即。

据21世纪经济报道记者观察,台积电在近两个季度都提到了3纳米工艺制程正处在产能爬坡期,由此影响到毛利率表现,叠加全球正掀起的AI芯片发展浪潮,也就不难理解其提出涨价的逻辑。

在今年一季度的法说会上,台积电高管就反复指出,公司的3nm工艺依然在产能和良率爬坡阶段,公司方面预计将稀释毛利率3%—4%,公司也在战略转换部分5nm制程到3nm制程产能。

群智咨询(Sigmaintell)半导体事业部资深分析师杨圣心告诉21世纪经报道记者,根据调研,目前台积电3纳米制程节点基本满载,且订单能见度极高,其涨价幅度预计在5%左右,从2025年起实施。5纳米制程节点目前暂未了解到有涨价计划。

杨圣心对21世纪经济报道记者分析,此次台积电计划涨价的原因是产能供不应求。“受到人工智能需求推动,台积电的先进制程产能利用率自2023年下半年起开始稳步回升,2024年一季度已基本满载。”

对于后续价格趋势,杨圣心指出,群智咨询分析,本次涨价是基于市场需求的一次经过充分铺垫的价格策略调整,预计台积电后续继续涨价的可能性较小。其主要驱动因素一方面是AI和大模型的需求增长,先进制程晶圆代工及先进封装产能供不应求;另一方面是其海外扩产带来的成本上升。

其他晶圆代工厂也考虑涨价

有涨价考虑的其实不止台积电。

21世纪经济报道记者采访发现,在今年一季度的业绩交流期间,包括台积电、中芯国际、华虹公司在内的头部晶圆代工厂都提到部分工艺或尺寸规格的需求十分旺盛。

晶圆代工行业加速复苏

涨价背后是行业整体产能利用率低迷了多个季度。

聚焦成熟工艺的联电是其中一个典型,其在财报中详细披露了既往表现:2023年一季度该公司的产能利用率为70%、四季度为66%,到2024年一季度产能利用率为65%,依然未见有显著改善。

一般而言,公司产能利用率在80%左右即处在相对健康水平,而联电已经是全球Top4的代工厂,可见行业承压程度。

根据集邦咨询此前预计,2023年四季度是全球主流晶圆代工公司的主流工艺产能利用率的转折点。

四季度内,全球主要晶圆代工厂的8英寸产能利用率在40%—65%之间,华虹公司由于聚焦特色公司,表现略好,大约在78%,甚至高于台积电(预估约60%)该规格的利用率水平。12英寸产能利用率方面,全球主要公司去年四季度基本在55%—80%之间,其中台积电、恩智浦、中芯国际在该节点的利用率基本在77%以上。

为了抵消由此对公司运营成本和折旧带来的损失,不少聚焦在成熟工艺制程的公司,都在过去多个季度提出过对晶圆代工价格间接调降或提供更多优惠举措的动作。

杨圣心对21世纪经济报道记者表示,对晶圆代工行业而言,上一个价格上行周期大约是在2020年四季度到2022年二季度。

“根据群智咨询统计,2024年二季度,40纳米和28纳米制程晶圆代工价格相比2022年二季度降幅分别约为14%和7%;8英寸各制程及12英寸55纳米及以上制程晶圆代工平均价格相比2022年二季度的峰值差距较大,降幅约35%。”他续称。

中芯国际高管此前介绍,公司2023年平均产能利用率为75%;2024年一季度产能利用率80.8%,环比提升四个百分点。在一季度业绩会上,管理层表示,28纳米已建产能一直处在满载状况,不光做标准逻辑电路,还在此基础上做高压驱动、ISP、民用和工业用MCU、特殊存储NAND Flash等,所以28纳米产能还远不能满足要求。

在第二季度公司还看到三个明显变化:

第一,国际消费市场部分恢复,新产品需要增加量,例如低功耗蓝牙、MCU库存在下降,大家都开始补单;

第二,今年是体育年,机顶盒、电视相关产品销售明显比去年多;

第三也是最大的一块,智能手机尤其是中国智能手机厂家,为了保住份额不丢失或者是扩大份额,拿货都比去年多。

整体来看,此轮晶圆代工行业面临的局面依然是:最先进工艺量价齐升、特色工艺需求较强,但成熟工艺制程依然面临不确定性。

集邦咨询最新调查发现,中国大陆晶圆代工厂受惠于IC国产化趋势,产能利用复苏进度较其他同业更快,甚至部分制程产能无法满足客户需求。另一方面,因为下半年进入传统备货旺季,加上美国设备出口管制,产能吃紧情境可能延续至年底。

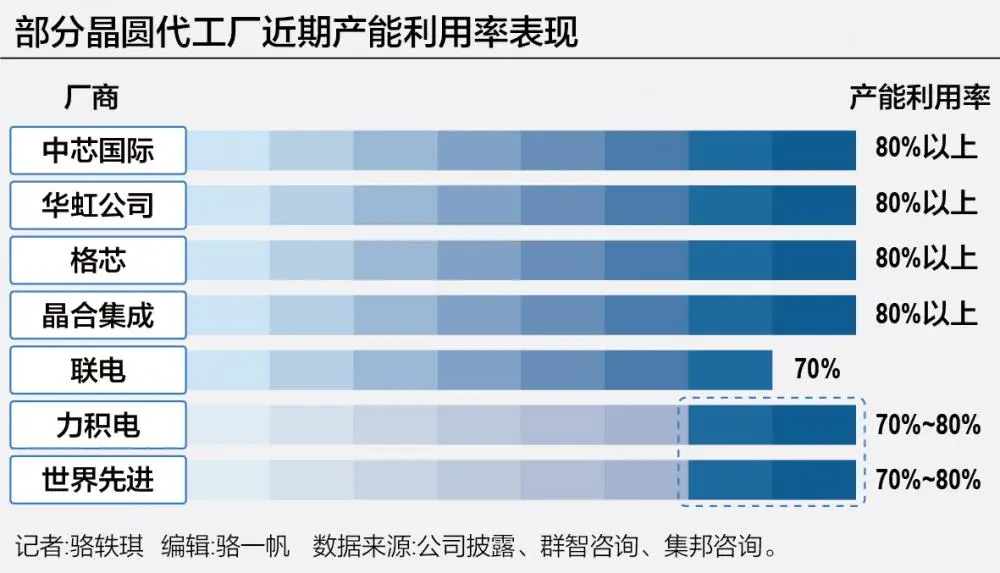

而中国台湾厂商中,仅台积电在AI应用、PC新平台等HPC应用及智能手机高端新品推动下,今年下半年产能利用率有望突破100%,且能见度已延伸至2025年。以力积电(PSMC)、世界先进(Vanguard)为代表由于主要聚焦成熟制程,产能利用率平均仍落在70%—80%。

杨圣心告诉21世纪经济报道记者,在2024年二季度,预计中芯国际、格罗方德(格芯)、华虹半导体、晶合集成的产能利用率已达到80%以上。

在成熟工艺方面,“2024年二季度,28纳米以上成熟制程产能利用率有较为显著的恢复,中国大陆厂商的部分制程甚至有满载情况出现;上述情况叠加之前地缘政治因素影响下的转单,中国台湾地区厂商的成熟制程产能利用率也有望改善。群智咨询认为,2024年下半年全球成熟制程产能利用率压力将有所缓解。”他分析道。

$天弘中证芯片产业ETF发起式联接C(OTCFUND|012553)$$士兰微(SH600460)$$天弘上证科创板50成份指数发起C(OTCFUND|020874)$

本文作者可以追加内容哦 !