6月18日,波士顿科学宣布将收购Silk Road Medical,价格为每股27.50美元,总企业价值约为11.6亿美元。相比Silk Road过去60天平均股价,溢价约38%。

这次收购,是波士顿科学对外周血管介入业务的一次加码。作为一家创新医疗器械公司,Silk Road全球首创了一种名为经颈动脉血运重建术(TCAR)的微创手术,用于治疗可能引发中风的颈动脉阻塞。

除了今年4月,强生以131亿美元豪夺波士顿科学“心头好”Shockwave之外,这算是今年心血管领域第二大并购,也是波士顿科学今年第二次大手笔布局。

根据公告,本次交易预计将于今年下半年完成。Silk Road预计,2024全年收入约为1.94-1.98亿美元(同比增长10%-12%),这意味着会给波士顿科学带来接近1%的收入增长。

收购消息发布后,6月18日,Silk Road市值大涨24%至26.88美元/股

01、看中“全球唯一”

Silk Road目前仍是经颈动脉血运重建术(TCAR)领域的“全球唯一”。

根据流行病学数据显示,全球约有1/3脑梗塞由颈动脉疾病引起。2015年, FDA批准TCAR作为颈动脉内膜切除术(CEA)和经股动脉颈动脉支架植入术(TF-CAS)的替代方案,用于治疗颈动脉狭窄的高危患者。

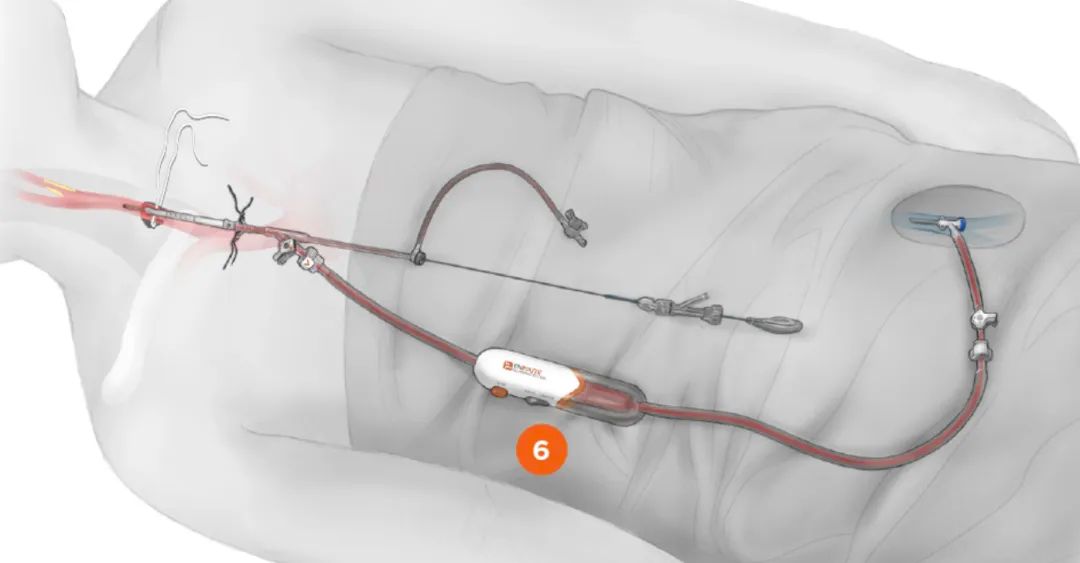

相比传统的CEA和TF-CAS,TCAR手术独特之处在于术中能够暂时“逆转”血液流向,不仅防止脱落的斑块碎片流向大脑,而且还可在体外过滤掉斑块碎片,使脑梗塞的风险大为降低。

TCAR手术示意图,6处为TCAR手术关键装置ENROUTE经颈动脉逆流血栓保护装置

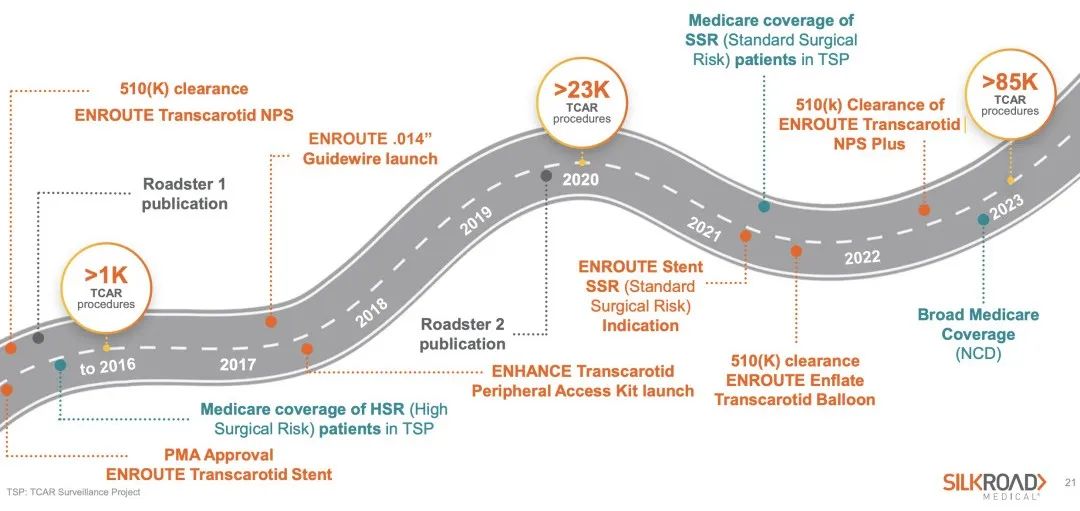

2023年,Silk Road在美国完成超过25,000例TCAR手术,累计总数超过85,000例。

近期公布的一项针对美国369,045例颈动脉血管重建患者的研究显示,与内膜剥脱术相比,TCAR术后的脑梗塞和心肌梗塞发生率较低;与支架植入术相比,TCAR术后的脑梗塞和死亡率均较低。在美国,TCAR正在快速取代这两种传统术式。

TCAR上市后关键里程碑

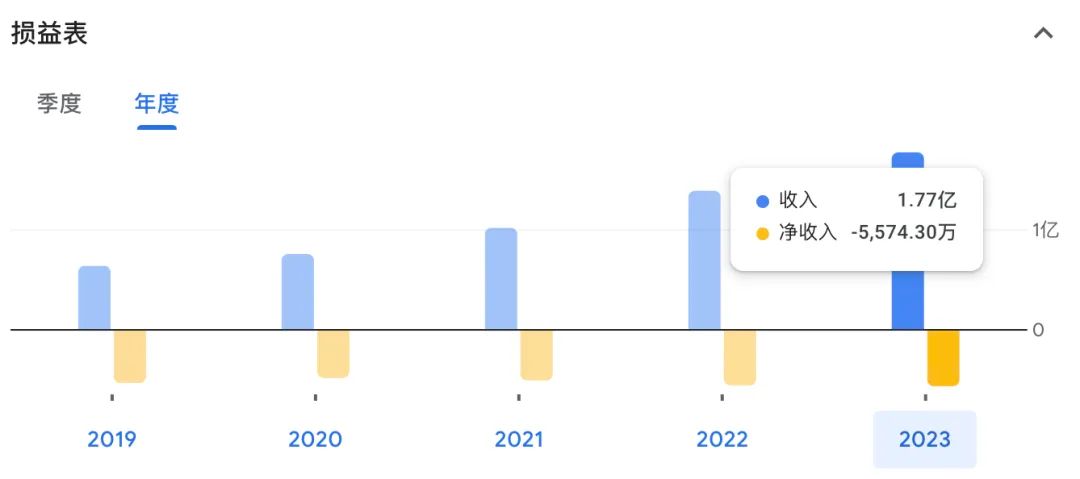

营收方面,2023年,Silk Road收入1.77亿美元,同比+21.77%,净亏损持续增加,达到5574万美元。今年3月,Silk Road与健适医疗签署经销合作,后者将独家引进TCAR术式及相关产品进入中国,打开营收想象空间。

Silk Road近五年损益表

波士顿科学血管外周干预部门总裁Cat Jennings表示,“Silk Road Medical开发的TCAR平台是血管医学领域的重要进步,革命性地改变了中风预防和颈动脉疾病的治疗方式。我们相信,这一临床差异化技术的加入,体现了我们持续为治疗外周血管疾病的医生提供有意义创新的承诺。”

由此可见,收购Silk Road,是波士顿科学在外周血管介入领域的重要落子。

02、多领域齐步走,波科两年“”数十亿美元

无并购,不巨头。

近年来,波士顿科学正在频频通过并购来扩充其业务矩阵。据不完全统计,近两年时间,波士顿科学并购金额总计达数十亿美元。

在外周介入领域,远的来看,2014年波士顿科学收购了拜耳介入部门、2019年收购英国医疗器械公司BTG、2022年收购栓塞疗法新材料公司Obsidio;近的来看,波士顿科学从2023年就开始青睐的Shockwave(后被强生以131亿美元收购),其下创新技术血管内冲击波技术(IVL)也是解决冠状动脉和外周动脉的钙化问题。

强生在新闻稿中表示:Shockwave有望成为强生医疗技术部门的第13个优先平台,年销售额至少为10亿美元。这与Silk Road每年不到2亿美元的收入形成鲜明对比。

此外值得注意的是,波士顿科学对本土械企先瑞达的股权收购也是出于后者在外周介入领域的独特优势。

*2023年2月,波士顿科学完成了对先瑞达最多不超过65%股份(约5.23亿美元)的收购要约,成为先瑞达的控股股东,促成了2014年以来跨国企业针对中国医疗器械公司规模最大的收购交易。

早在2011年,国内心脏支架方兴未艾之时,先瑞达就率突围人迹罕至的外周介入赛道,打破进口外周药物涂层球囊(DCB)的垄断局面。2019年,其第二款DCB产品AcoArt TulipTM& Litos 被FDA认定为“突破性器械”,并于2020年12月国内上市,在外周DCB这一细分市场迅速站稳脚跟。

在此背景下,波士顿科学的收购不失为神来之笔,有“极强的互补性”,一方面,有效地补全外周介入中下肢动脉疾病治疗方案,另一方面迅速扩大中国市场占有率。

神经调控被认为是慢性疾病治疗的未来,也是波士顿科学频繁落子的领域,且瞄准的多是“业内唯一”。

今年1月,波士顿科学宣布以约37亿美元收购Axonics,后者成立于2012年,是新型植入式神经调节技术开发商,研发了世界首款可充电的骶神经调节设备,在尿失禁领域是美敦力的主要竞争对手之一。

2023年9月,波士顿科学宣布以8.5亿美元现金收购神经消融系统医疗器械公司Relievant Medsystems,其商业化产品Intracept系统是目前唯一获得FDA批准的微创骨内神经消融系统,用于治疗腰椎骨痛。

从营收上看,波士顿科学神经调节业务收入相对较少,2023年为9.76亿美元,同比+3%。在其医疗手术事业线中增速垫底,并购或意在蓄势爆发力。

在电生理领域,有波士顿科学近来最为人称道的一笔交易。

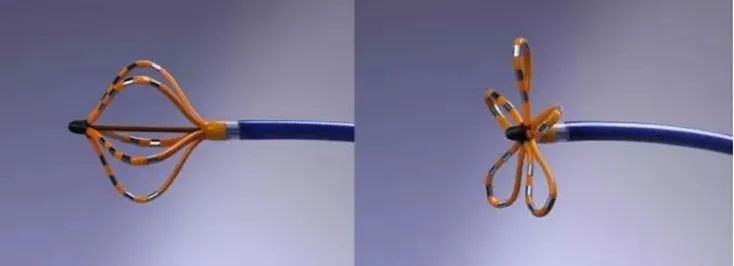

2021年6月,波士顿科学以2.95亿美元收购Farapulse公司,获得其下当年初获得CE批准上市的脉冲场消融(PFA)产品,借势成为PFA的“鼻祖”。

PFA被视为“未来十年心脏消融技术的主导”,满足了临床对于安全、高效的双重期待,为消融治疗带来里程碑性变革。

不过,在FDA这一关上,波士顿科学稍微落后于美敦力,后者FDA获批时间为2023年12月,前者为2024年1月。此外,强生PFA也在今年初获得日本和欧盟的批准。为夺得电生理这一关键市场,波士顿科学后期还需要加速发力。

FARAPULSE™脉冲电场消融(PFA)系统

03、中国区业绩,连续两年增长20%

在本土化浪潮的席卷下,波士顿科学近年在中国的表现也可圈可点。

根据Med+研究院联合上海市卫生和健康发展研究中心发布“2023大健康跨国企业中国竞争力榜单”,从营收、管线等多纬度综合来看,波士顿科学位列医疗领域“跨国企业中国竞争力”第八名。

凭借心脏介入、左心耳封堵、节律管理和外周介入业务驱动,波士顿科学在中国的发展迅猛,已至少连续两年中国市场增长20%。

去年10月,波士顿科学宣布首个中国工厂落户上海临港,加上对先瑞达的投资,目前已成功覆盖贸易、生产、研发、投资、服务等产业链各环节,为未来的多领域竞争铺平道路。

医疗器械领域的领先地位,很大程度上就在于并购二字。既要看眼光,也要靠运气。

区域市场有区域市场的经营策略,并购也要有并购的独特节奏。对于实力强悍的全球TOP企业来说,多撒网、广布局的并购策略不仅是必须,可能也是唯一选择。

本文作者可以追加内容哦 !