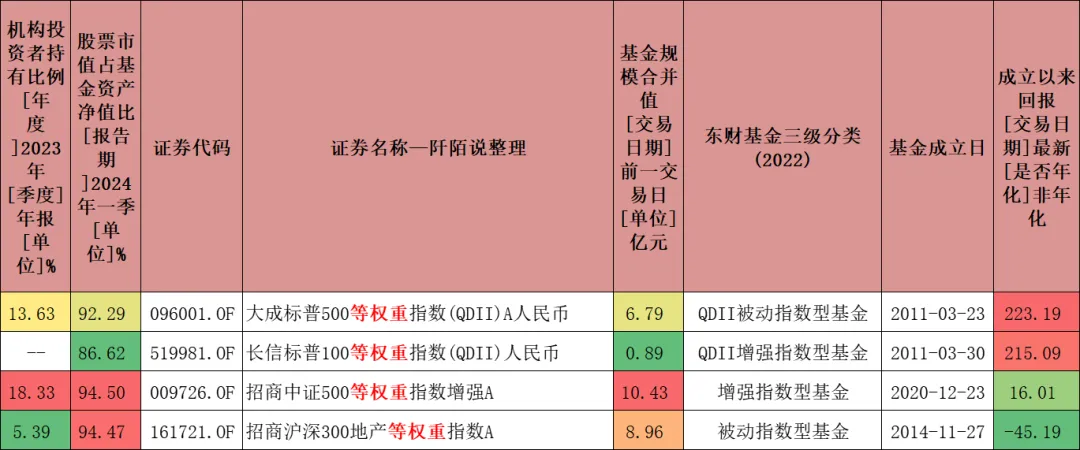

本文针对基金名称中有“等权重”拉了一下数据,全市场只有四只(多份额仅保留一只),详见下表。表格展示了机构占比、规模合并值、基金类型、基金成立日期,以及基金成立至今的涨跌幅。

数据来源:东财Choice数据,截至2024年6月20日,历史业绩不预示未来走势

四只基金分别是大成标普500等权重指数(QDII)A人民币、长信标普100等权重指数(QDII)人民币、招商中证500等权重指数增强A、招商沪深300地产等权重指数A。

招商沪深300地产等权重指数A成立时间近10年,成立以来回报-45.19%,够惨。

招商中证500等权重指数增强A成立时间是2020年,成立以来回报16.01%。

亮点是2011年成立的大成标普500等权重指数(QDII)A人民币、长信标普100等权重指数(QDII)人民币,区间回报均超200%。下面聚焦这两只基金简单展开一些数据。

一、大成标普500等权重指数(QDII)A人民币

大成标普500等权重指数(QDII)A人民币自成立以来(2011年3月23日)至今(2024年6月20日)与标普500指数的业绩走势对比图展示如下。$大成标普500等权重指数(QDII)A人民币(OTCFUND|096001)$

数据来源:东财Choice数据,截至2024年6月20日,历史业绩不预示未来走势

大成标普500等权重指数(QDII)A人民币近几年没有跑赢标普500指数。

我们知道,标普500指数是一个加权指数,具体来说是流通市值加权的指数,这意味着在指数中,流通市值越大的公司,其权重也越大。

所以,在近两年美股头部企业大幅上涨,而中小盘远远没有跟上的情况下,标普500指数跑赢标普500等权重指数,也就不难理解了。

在2024年一季报中,该基金的基金经理冉凌浩说,

“1 季度,美联储既没有加息也没有降息,维持联邦基金目标利率区间不变。市场认为本轮加息周期已经结束,但何时进入降息通道以及今年能有多大的降息空间则还有一定的不确定性。

美股上市公司盈利在从去年3季度起已经出现止跌回升的趋势,而且在去年4季度盈利上升的趋势更加明显。当前,指数成份股中多数核心企业经营情况稳定,预计2024年盈利水平持续提升,因此,如果美国经济能保持稳定的正增长,则美股中长期前景可期。”

大部分人可能对标普500指数、纳斯达克100指数比较熟悉,这里推荐阅读:《纳指100和标普500有什么区别?》。

二、长信标普100等权重指数(QDII)人民币

上面榜单还出现了一只标普100等权重指数。$长信标普100等权重指数人民币(OTCFUND|519981)$

资料显示,长信标普100等权重指数人民币(519981.OF)采用“指数化投资为主、主动性投资为辅”的投资理念, 通过增强型指数化的投资来追求美国超大市值蓝筹股股票市场的中长期资本增值,超越标普100等权重指数。

标普100等权重成分股从标普500指数中选取,成分股依指数委员会的自由裁量权选择,一般会选择标普500指数中规模最大并且拥有上市期权的公司纳入指数,在为标普100指数选择公司时也会考虑到行业平衡。加权方式为等权重加权。资料来源:《专题报告 | 【公募基金】QDII美国股票基金梳理和分析》

长信标普100等权重指数人民币(519981.OF)通过增强型指数化的投资来追求美国超大市值蓝筹股股票市场的中长期资本增值,通过严格的投资纪律约束和数量化风险管理手段力争将基金净值增长率和标普100等权重指数收益率之间的日均跟踪误差控制在0.50%以内。

从一季度重仓股来看,分别是甲骨文、联邦快递、通用汽车、康菲石油、3M公司、PayPal Holdings Inc、迪士尼、迪尔、花旗集团、新纪元能源。

数据来源:东财Choice数据,截至2024年3月31日,重仓股展示不构成投资建议

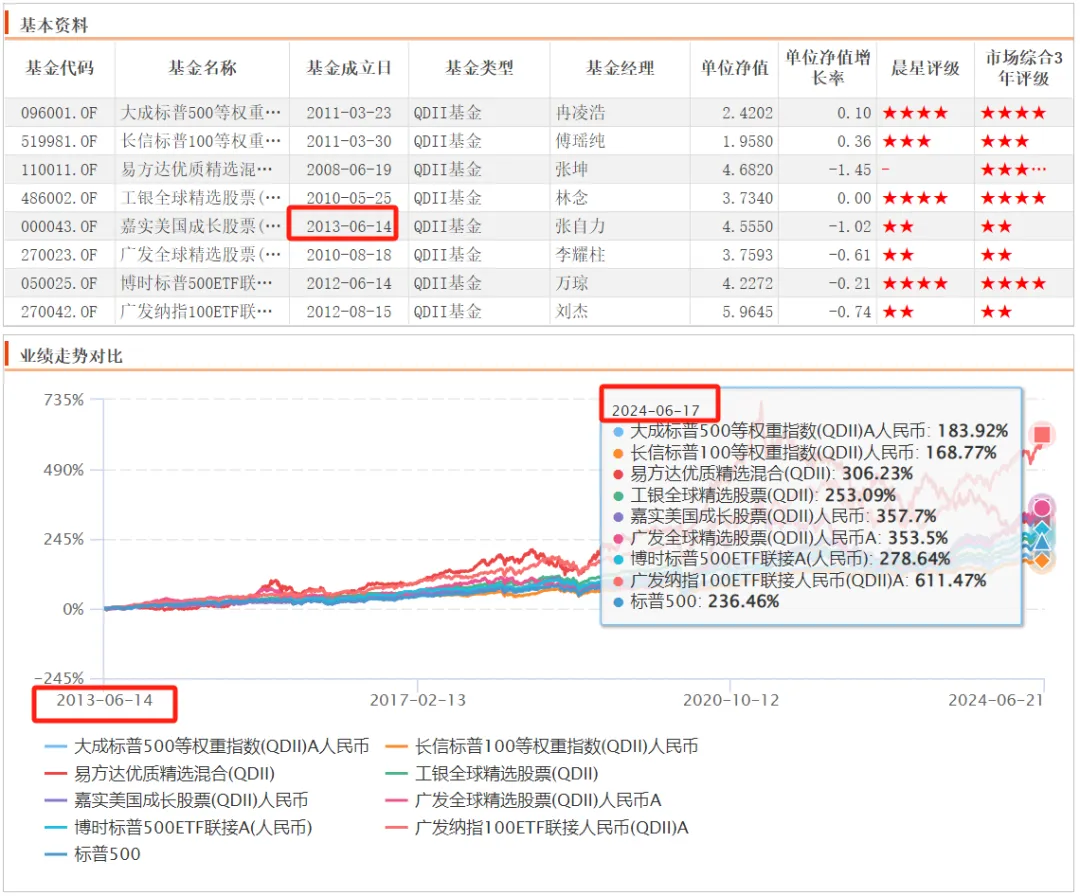

我来比较一下业绩走势——

从前两天所写的《10年维度好基》一文中挑选四只QDII主动基金,加上本文提及的两只等权重指数基金大成标普500等权重指数(QDII)A人民币、长信标普100等权重指数(QDII)人民币,加上博时标普500ETF联接基金、广发纳指100ETF联接基金,合计8只,展示2013年6月14日至2024年6月17日的涨跌幅走势如下。

数据来源:东财Choice数据,截至2024年6月17日,历史业绩不预示未来走势$广发纳斯达克100ETF联接人民币(QDII)A(OTCFUND|270042)$

纳斯达克100指数真的是逆天,广发纳指100ETF联接基金区间涨幅611.47%,标普500指数区间涨幅236.46%,博时标普ETF联接区间涨幅278.64%。

四只QDII主动型基金的区间涨幅也不错,都在300%+。

两只等权重指数区间涨幅逊色不少,但就这个业绩如果实实在在拿到手,估计很多人也会满足。

我拉了一下区间最大回撤、区间夏普比率、区间卡玛比率等数据见下表。长信标普100等权重指数(QDII)人民币这11年来区间最大回撤-26.90%,年化9.33%。

数据来源:东财Choice数据,截至2024年6月17日,历史业绩不预示未来走势

在长信标普100等权重指数(QDII)人民币的2024年一季报中,基金经理傅瑶纯说,

“展望后市,从Sora到 FSD V12,美股AI相关的技术进步与落地持续兑现,市场对美股的定价逐渐摆脱原有的短周期框架,对于长期内在生产力提升的叙述有望强化科技股的长期表现。

从估值上看,当前标普500估值处于约21倍动态市盈率,虽高于过去五年约19 倍的均值;但考虑科技股的盈利支撑及降息预期的抢跑,我们认为当前估值水平也并非过分“泡沫化”。

配置方面,考虑到当前的通胀黏性,我们判断后续降息预期或进一步调整;当前仓位整体处于下沿操作;若后续美股估值有所回调,将会适时提升指数及优质科技股的持仓比例。”

三、写在最后

个人觉得,站在当下,如果您对目前美股大市值企业已经涨幅太高有所“恐惧”,而又想上车美股基金,那大成标普500等权重指数(QDII)A人民币、长信标普100等权重指数人民币,这种头部企业含量较小的等权重指数基金也是值得关注的。

从规模考虑,大成的规模合并值6.79亿元,长信的规模合并值仅0.89亿元且目前暂停申购,如果是我的话,当下可能更关注前者。

值得一提的是,大成的管理费率、托管费率合计1.25%,长信的为1.4%,大成的费率更便宜一些。

数据来源:东财Choice数据,截至2024年3月31日

时间有限,整理难免错漏,还请海涵。大家对这两只美股等权重指数怎么看?欢迎在评论区留言。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。#基金投资指南#

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !