今天财报翻译官将分析一家我国光刻机镜头领域中的龙头企业,目前,这家公司的产品不仅可以应用在光刻机、元宇宙、人工智能上,还可以应用在智能驾驶领域,这家企业就是联合光电。

在光刻机领域,公司自主研发出光刻机镜头,并打破了国外的垄断;在人工智能领域,这家企业的产品包括消杀机器人、智能服务机器人、智能物流机器人及安保巡逻机器人,这些都彰显了其强大的竞争力。

除此之外翻译官还发现,公司不仅能生产出AR、VR用光学镜头,并具备做AR、VR一体机的能力,其产品还可以应用在无人机和智能驾驶上。

下面翻译官将分析这家企业的经营情况和债务状况,来判断出公司的风险系数。

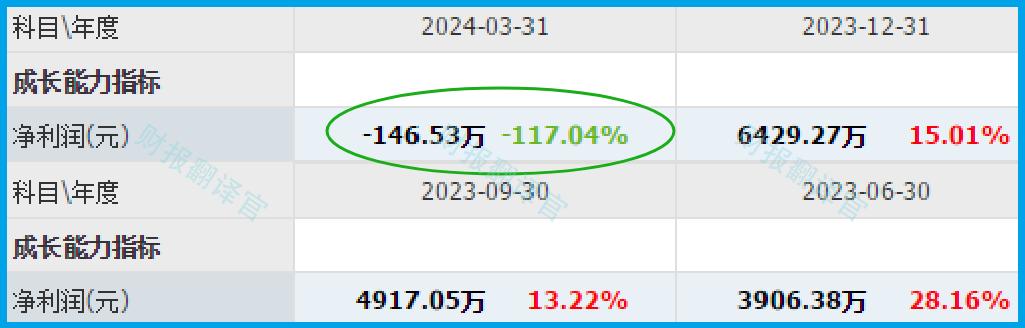

在2024年第一季度,这家企业发生了亏损,亏损金额为-147万元。而同期公司因销售光刻机镜头而实际收到的现金净额却为-2695万元,同比下降了117%。

这些数据说明公司在今年第一季度的经营情况不仅非常差,甚至还出现了问题。但是通过进一步分析翻译官发现,这家企业无论是净利润还是现金流在2022年第一季度都是负数,这或许说明一季度的负增长是行业的属性。

所以在今年第一季度,这家企业利润的下降以及现金流能力的减弱,并不能说明公司出现了问题。上面看过了这家企业的现金流,下面我们再来分析一下公司负债的情况。

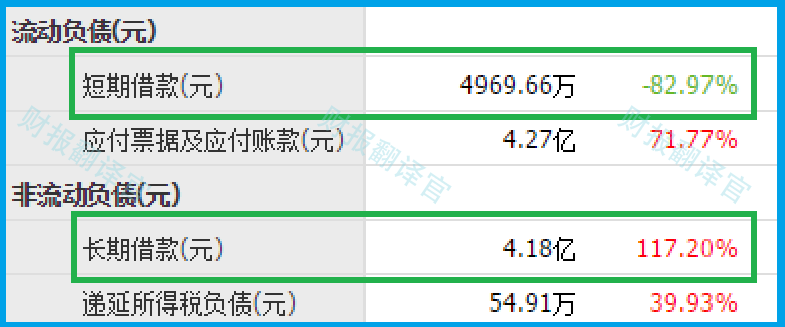

2024年第一季度,这家企业的短期负债为4,970万元,同比下降了83%。而长期负债则高达4.18亿元,同比增长了117%。

短期负债是一年内需要偿还的,所以它的下降对企业来说是有好处的。

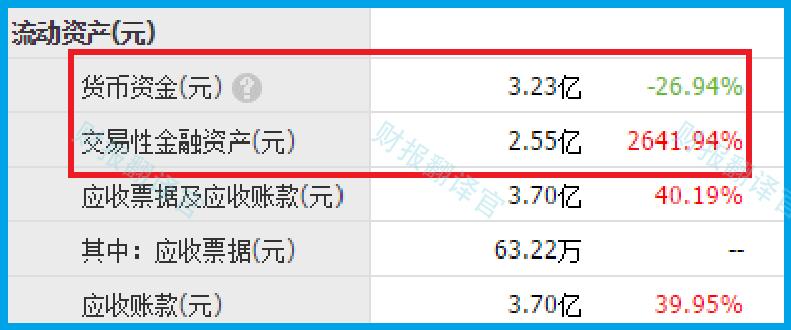

而同期公司短期内能拿出来的现金总额,也就是货币资金为3.23亿元;交易性金融资产,也就是用闲置资金购买的结构性存款为2.55亿元。这说明在今年第一季度,这家企业有接近6亿人民币是可以支配的,所以这些负债对管理层来说没有任何资金压力。

因为在今年第一季度,这家公司的经营情况并没有发生实质性问题,而且负债也能够完全覆盖,所以翻译官个人认为这家企业的短期风险比较小。

上面分析过了公司的风险状况,下面我们再来看一下这家企业的成长性。

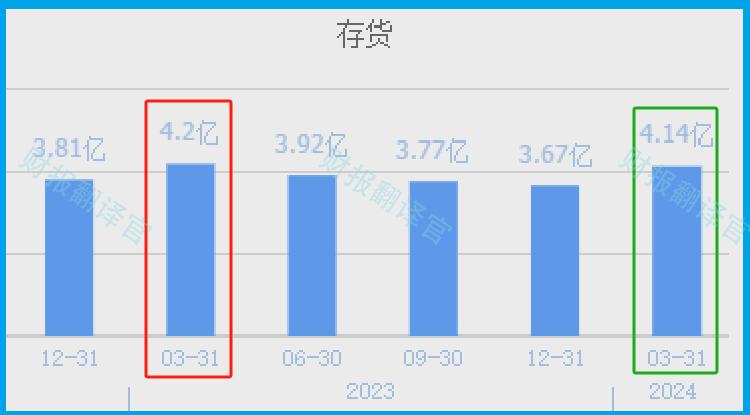

2023年第一季度,公司的存货为4.2亿元。到了2024年第一季度,这个数字就降至4.14亿元,同比下降了1%。

因为存货里包括了生产光刻机镜头的原材料、产成品、半成品,把存货卖了加上毛利润就是公司的营业收入,所以存货会直接影响这家企业未来的净利润。

而因为公司存货下降的数量只有1%,所以翻译官认为,存货对于其今年第二季度净利润的影响并不是很大。

虽然在报告期内这家企业并没有扩大生产,但是管理层却扩大了产能,提高了生产光刻机镜头的能力。

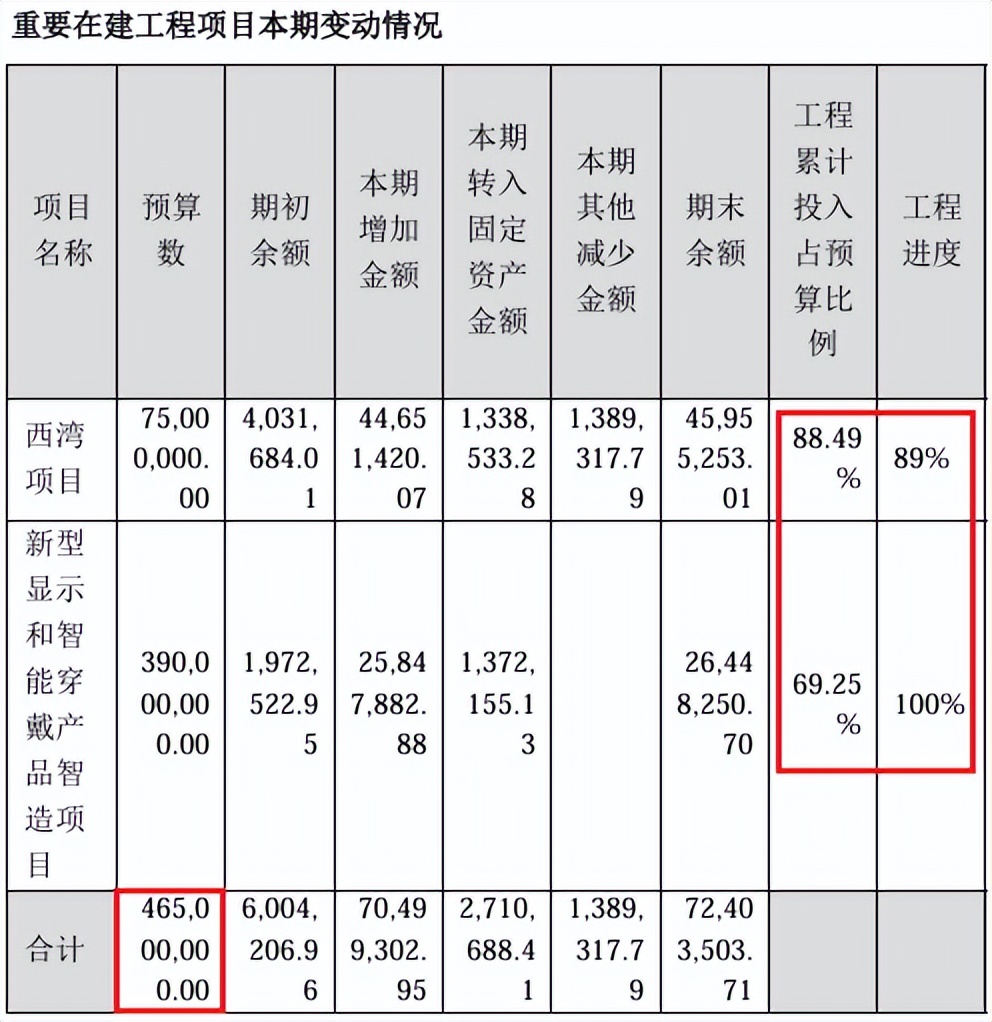

目前,这家企业有两个生产项目正在建设中,而这两个项目的预计投资总额接近4.7亿人民币。

在和公司的现有产能进行对比后翻译官发现,如果这两个在建项目都能竣工的话,这家企业的产能将提高1倍左右,这也为其未来净利润的增长打下了坚实的基础。

而通过进一步分析翻译官发现,公司这些在建项目的平均工程进度已经超过了90%,这说明这些项目对管理层来说既没有资金压力,而且在今年还都能够竣工。

在本环节的最后我们再来分析一下这家企业的市盈率和市净率这两个指标,并判断出公司的估值情况。

因为这家企业在今年第一季度发生了亏损,所以市盈率就不必分析了,下面我们直接看一下公司的市净率。

2024年第一季度,这家企业的市净率为2.6倍,这说明公司目前的市场价格是其成本的2.6倍。

而这家企业目前的市净率在光刻机概念板块89家上市公司中,从低至高排列位居第43位。这个名次处在板块中等偏上的位置,说明如果按市净率的口径,这家企业的估值并不高。

通过上述分析我们了解到,虽然在2024年第一季度,这家公司发生了亏损,但是其近期的风险还是比较小的。

由于管理层在报告期内扩大了产能,提高了生产光刻机镜头的能力。所以翻译官猜测,公司今年的净利润将出现增长。

而通过分析这家企业市净率的排名我们能发现,目前公司的估值并不高,未来具备成长性。

但是有一点是需要我们注意的,由于近期半导体板块涨幅过高,所以在下周一如果半导体板块偃旗息鼓,以及市场出现调整的话,那么今天介绍的这家企业也未必会有表现。

如果把上市公司的基本面从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为这家企业能维持C级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。

本文作者可以追加内容哦 !