作者:郑佩玉、李志凌 转载自:中国日报网

爱迪特(秦皇岛)科技股份有限公司(证券简称:爱迪特,证券代码:301580)6月6日披露了《首次公开发行股票并在创业板上市招股意向书》(简称:《招股书》),并于6月17日启动申购。根据发行公告,该公司25.49倍发行市盈率并不低,且募资规模打了9折。由于爱迪特每年上亿元的理财资金,该公司此次IPO募资补流的合理性值得商榷。

另该公司的财务总监曾在达飞集团担任财务总监、在达飞云贷担任监事,而达飞云贷涉嫌非法吸收公众存款,被北京朝阳警方、河北秦皇岛警方立案调查。值得关注的是,爱迪特IPO的保荐代表人张铁还曾因未勤勉尽责被证监会“监管谈话”。

高于同行市盈率发行

《招股书》显示,爱迪特本次IPO计划募集资金9.55亿元,其中2.87亿元用于补充流动资金,2.35亿元投向爱迪特牙科产业园-口腔 CAD/CAM 材料产业化建设项目、2.64亿元数字化口腔综合服务平台项目、1.69亿元爱迪特牙科产业园-研发中试基地项目。

由此计算,爱迪特计划募集资金的30%用于补充流动资金,这也是其此次IPO最大的募投项目。

根据《首次公开发行股票并在创业板上市网上申购情况及中签率公告》,该公司与主承销商协商确定的发行股份数量为1902.9382万股,发行价格为人民币44.95元/股。由此计算,该公司本次募资规模为8.55亿元,是计划募资的89.56%,募资规模打了9折。

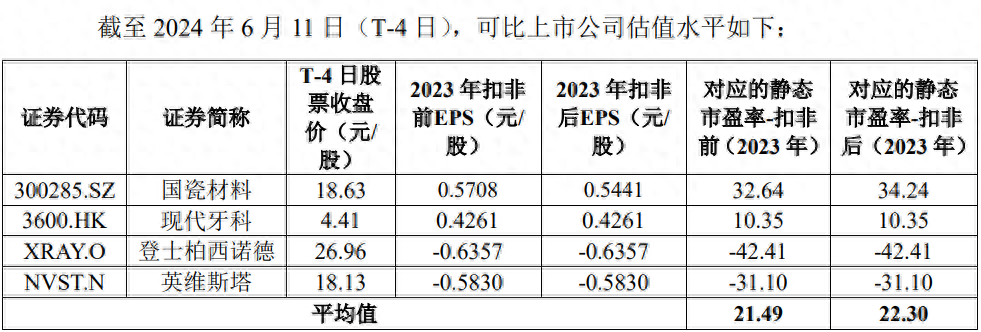

发行市盈率较高。根据《首次公开发行股票并在创业板上市发行公告》(简称《发行公告》),爱迪特本次发行价格44.95元/股对应该公司2023 年扣除非经常性损益前后孰低的归属于母公司股东的净利润摊薄后市盈率为25.49倍。这个数值,略微低于中证指数有限公司发布的同行业最近一个月静态平均市盈率27.41倍,高于同行业可比上市公司2023年扣非后的平均静态市盈率22.30倍。

(爱迪特可比上市公司估值)

爱迪特25.49倍的发行市盈率与可比上市公司估值形成鲜明对比,而挂牌上市后或还有溢价上涨的究竟,届时对应的市盈率将更高。

在《发行公告》中,爱迪特列出了4家可比上市公司,但仅采用了2家公司的估值。其中,在创业板上市的国瓷材料(300285.SZ)2023年扣非后静态市盈率34.24倍,在港股上市的现代牙科(3600.HK)2023年扣非后静态市盈率10.35倍,在美股上市的登士柏西诺德(XRAY.O)和英维斯塔(NVST.N)处于亏损,因此对行业平均估值的计算就剔除了后2家公司,仅用前2家公司代表了行业估值水平。

那么,在港股上市、估值仅有10倍的现代牙科,是否与爱迪特更有可比性呢?

但值得关注的是,2021年、2022年和2023年,爱迪特投资收益分别为 398.21 万元、967.97 万元和887.26万元,主要为购买理财产品取得的收益。

2021年、2022年和2023年,爱迪特交易性金融资产账面价值分别为37,080.39万元、48,031.86万元和24,986.62万元,这些资产均为理财产品。众所周知,购买理财产品都是用现金,爱迪特可谓财大气粗。

不难看出,爱迪特一方面在通过IPO募资补流,同时公司又在不断购买巨额理财产品。试问,爱迪特在IPO募资中安排大量资金用于补流是否合理呢?

保荐代表人曾被“监管谈话”

爱迪特此次IPO的保荐机构为中信建投,保荐代表人为张铁、周俊峰。

爱迪特上市发行保荐书披露:张铁,保荐代表人,硕士研究生学历,现任中信建投证券投资银行业务管理委员会执行总经理,曾主持或参与的主要项目有:仙琚制药IPO、光线传媒IPO、拉卡拉支付IPO等。

早在2018年6月,中国证监会向中信建投证券出具《关于对张铁、徐炯炜采取监管谈话措施的决定》([2018]73号),因中信建投证券股份有限公司员工张铁、徐炯炜在担任拉卡拉支付股份有限公司首次公开发行股票并上市保荐代表人过程中,未勤勉尽责,对发行人整体变更设立股份有限公司及业务剥离等事项的核查不充分,对中信建投的两位保荐代表人采取监管谈话措施。

注意,张铁作为保荐人的这单“拉卡拉IPO”业务影响颇深,且结合上述学历、学位分不清及证书查验的细节来看,这个老毛病似乎并没有改掉。

首先,中国证监会认定张铁在“拉卡拉IPO”保荐中存在“未勤勉尽责”“核查不充分”,并对其“采取监管谈话措施”。其次,中信建投证券在承接的中国化学发行可续期公司债业务、国泰君安2020年公开发行短期公司债券业务中,均对这次“监管谈话措施”的整改进行了披露。但这样的整改是否真的有效,还有待观察,如果不能彻底做到“勤勉尽责”,受影响的不仅仅是上市公司募资、中信建投证券的投行业务,还有成千上万的投资者。

2018年11月14日,中信建投证券向上海证券交易所提交《关于中国化学工程集团有限公司面向合格投资者公开发行可续期公司债券上市预审核反馈意见的回复报告》,对张铁受到的“监管谈话措施”提出5条整改措施,包括完善IPO尽调操作要求、加强项目承做人员培训、质控管理、投行部质量负面清单制度、对责任人合规问责等。

2020年7月6日,中信建投证券披露《关于国泰君安证券股份有限公司2020年公开发行短期公司债券(面向专业投资者)之主承销商核查意见》,对监管谈话实施的整改措施简要介绍,并强调“加强对发行人整体变更设立股份有限公司及业务剥离相关事项的核查”,表示将其作为“年底考核因素之一”。(本文仅为作者个人研究论述,不代表本网观点。)

本文作者可以追加内容哦 !