01 固收观点

上周央行积极投放流动性,临近跨季资金价格小幅上行;本周跨季,政府债发行压力不大,“手工补息”影响可能持续,预计资金有所收紧。上周降息预期落空,利率债收益率先下后上;近期债市偏强,缺资产行情持续演绎,但货币政策仍有外汇掣肘,央行多次提示债券风险,建议控制久期,留足票息空间。上周转债跌幅较大,由于股市持续下跌,前期转债较高的估值难以维持,叠加对弱资质主体信用评级下调风险的担忧,流动性不足的情况下集中抛售引发了负反馈,恐慌情绪发酵,前期强势的转债出现补跌。上周信用债短端受资金价格影响表现偏弱,中长端低等级品种相对占优,多品种信用债收益率再创年初以来新低,低等级地产债行情仍较突出。

02 市场回溯

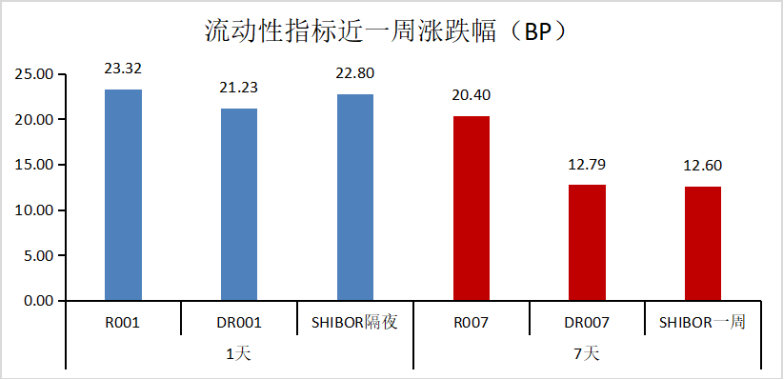

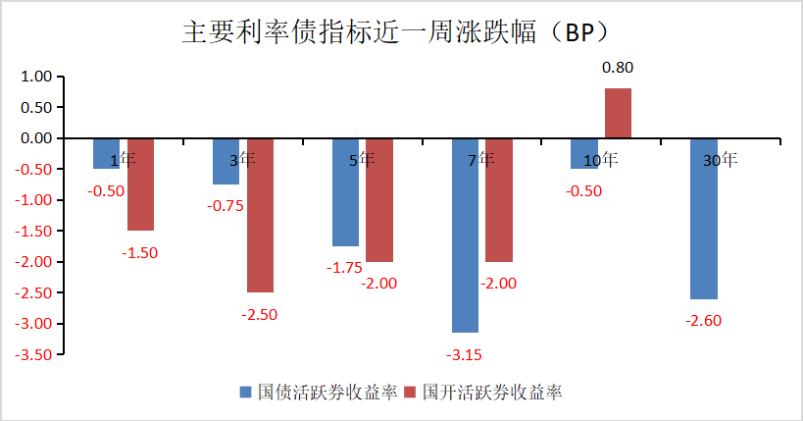

债市:上周利率债收益率先下后上,其中1年国债活跃券下行0.5BP至1.58%,10年国债活跃券下行0.50BP收至2.28%。上周央行积极投放流动性,临近跨季资金价格小幅上行,截止周五隔夜R001加权收至2.03%,R007加权收至2.04%。

利率债

上周利率债收益率整体下行,其中1年国债活跃券下行0.5BP至1.58%,10年国债活跃券下行0.50BP收至2.28%。上周MLF和LPR利率均保持不变,降息预期落空,下半周资金价格抬升,长债利率先降后升。

我们认为当前市场关注的重点在于稳增长政策的持续发力、内需改善、以及央行在配合财政、外汇压力以及防空转之间的平衡。经济增长方面,2024年5月制造业PMI录得49.5%,较4月下降0.9个百分点,制造业产、需均有所回落,企业库存亦出现反复,经济弱修复仍在进程中。5月社会融资规模增量为2.07万亿元,比上年同期多增5132亿元,其中政府债为主要支撑,企业债多增则主因去年低基数,企业和居民中长贷表现均偏弱;M2增速回落至7.0%,M2-M1剪刀差进一步回升,企业经济活力不足。6月票据利率仍处低位,信贷需求预计仍偏弱。

近期地产政策密集出台,各地市场反馈仍有待观察;今年以来地产销售数据表现仍较为一般,需重点关注5-6月销售改善情况。从土拍市场来看,成交面积也持续走低。当前居民资产负债表修复较慢,就业和人口增长压力趋势上仍不利于全国范围内地产整体发展,刚需群体购买能力和购买意愿未见显著改善,区域间结构性差异预计仍将继续演绎。

进出口方面,2024年5月出口额同比增长7.6%(前值1.5%),超预期改善,高基数下出口仍有一定韧性。具体看,5月日、韩、越出口高增长,海外需求保持较高韧性;出口商品价格降幅收窄,对出口增速形成支撑;产品端来看,汽车、家电、灯具、家具等耐用消费品表现较好,农产品以及劳动密集型产品对出口仍继续拖累。去年低基数预计对后续出口数据仍有短期支撑。5月份进口金额同比增速1.8%,低于前值8.4%,进口数据偏弱。

通胀方面,5月CPI同比0.3%,同比持平,猪价小幅抬升带动食品项,服务整体偏弱。5月PPI环比首次转正,同比-1.4%,上游原材料价格表现较强,铜、螺纹钢、铁矿石和水泥等价格高频数据也在5月持续回暖,其中生产资料、生活资料价格延续负增长;考虑当前需求预期不足,下游传导较慢,PPI后续仍需观察。

财政方面,2024年预算赤字将按3%安排,同时从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。整体财政发力较为稳健,符合市场预期;但化债背景下地方政府项目建设资金压力偏大,14号文后除12个重点省份外,其他地市项目建设也可能进一步压缩基建投资。2024年1-4月一般公共预算收入同比-2.7%,税收收入同比-4.9%,较一季度进一步下滑;同期政府性基金收入同比缩减7.7%,地产销售依旧偏弱的情况下,土地市场依旧不景气。1-4月一般公共预算支出同比增长3.5%,较3月有所上升,基金支出发力较多,后续随着专项债和超长债发行,支出进度或有一定加快。

综上,近期债市偏强,当前地产等新增政策效果不确定性较大,内需修复持续不强,短期看政府债供应冲击性弱于预期,缺资产行情持续演绎;但外汇压力下央行宽松受限,资金成本在央行流动性管控下维持均衡水平,且央行多次提示投资者需关注债券类资产的价格波动风险,长端波动性预计进一步加强,建议超长债配置谨慎,考虑政金债留足票息空间。

转债

上周转债市场收跌,中证转债指数累计下跌2.20%。上周转债跌幅较大,由于股市持续下跌,前期转债较高的估值难以维持,叠加对弱资质主体信用评级下调风险的担忧,流动性不足的情况下集中抛售引发了负反馈,恐慌情绪发酵,前期强势的转债出现补跌;虽然有部分低价品种存在信用瑕疵,但也有不少基本面尚可的品种被集中抛售,集体的杀跌主要还是源于流动性危机。后续操作上,若市场继续回调,可逢低配置,尤其错杀和超跌品种可能存在机会。

全周交易额2,966亿,较前周小幅回升。个券多数下行,534只转债个券中42只收涨、484只收跌、8只走平。从行业表现来看,行业多数下行,电子、通信、建筑装饰、石油石化和汽车收红,地产、商贸零售、传媒、食品饮料和综合领跌。上周无新券上市。估值方面,估值普遍压缩,百元平价溢价率-1.46%至22.84%,全样本转股溢价率中位数-1.37%至48.46%。上周转债跌幅较大,由于股市持续下跌,前期转债较高的估值难以维持,叠加对弱资质主体信用评级下调风险的担忧,流动性不足的情况下集中抛售引发了负反馈,恐慌情绪发酵,前期强势的转债出现补跌,个券跌幅中位数近2.50%。目前来看,虽然有部分低价品种存在信用瑕疵,但也有不少基本面尚可的品种被集中抛售,集体的杀跌主要还是源于流动性危机。后续问题更多在于交易层面,需要看到接盘资金的出现,更进一步,需要看到正股的企稳。

当前市场对个股退市、评级下调等事件担忧已过度,部分个券存在错杀现象,后续不乏机会,但对于信用资质确实有问题的品种,仍将严格规避。操作上,若市场继续回调,可逢低配置,尤其错杀和超跌品种可能存在机会,可关注以下方向:首先,可关注正股为红利策略的转债,在熊市和震荡市均有较好的防御作用;其次,可关注非银行的底仓品种转债,这些是保险理财和银行理财等负债方申购转债时的首选方向;最后,可关注出海业务占比高的转债,符合业绩改善的方向。

信用债

一级方面,上周合计新发行信用债3,496.15亿元,总偿还量2,630.82亿元,净融资865.33亿元。二级市场方面,上周资金面相对偏紧,信用债收益率走势分化,短端受资金价格影响表现偏弱,中长端低等级品种相对占优,上周多品种信用债收益率再创年初以来新低,低等级地产债行情仍较突出。上周信用利差整体小幅上行,具体来看,产业债信用利差上行1.81bp至36.23bp;分等级来看,AAA产业债信用利差走阔2.10bp至33.44bp,AA+产业债信用利差走阔2.02bp至52.53bp,AA产业债信用利差走阔2.55bp至121.95bp。城投债信用利差上行0.74bp至45.43bp;分等级来看,AAA城投债信用利差走阔1.39bp至39.65bp,AA+城投债信用利差走阔0.75bp至46.27bp,AA城投债信用利差走阔1.31bp至90.38bp。

展望后续,产业债方面,从重点行业来看,钢铁行业方面,钢企盈利仍有待改善,对钢企信用资质仍应保持谨慎,不宜过度下沉或拉久期,可关注部分钢企的结构性机会;煤炭行业方面,近期煤炭景气度维持高位,但整体配置性价比较低,可关注其产业永续债的品种溢价机会;建筑债方面,房地产投资增速难有起色,制造业投资增速亦有所回落,仅靠基建投资为建筑行业需求带来支撑,基建和房建等细分子行业需求将有所分化,考虑地产行业暂未企稳,房建业务较多的地方国企尽量规避,可适度挖掘地方路桥类基建企业和规模较小的央企孙公司,优先考虑次级永续债,挖掘券种溢价。地产债方面,房地产政策放松或将维持较长时间,虽然总量销售回升偏慢,但是国企地产销售相对占优,同时得益于融资条件便利,国企地产主体总体信用风险可控,当前地产债收益率相对较高,资产荒下可关注经营稳健央国企地产债的修复机会,对于高等级央国企可适当拉长久期,对民企和混合所有制主体依然维持谨慎。城投债方面,当前城投利差已压缩至较低水平,后续可以根据基本面、政策面及机构行为的变化顺势而为,同时警惕化债政策推进效果不达预期所带来的估值调整风险;需密切跟踪政策落地情况,此外还需注意加速回售下债券置换的资金来源于新发债还是政策资源,在守住底线思维的前提下,结合需求对进度较快的区域进行适当参与;可关注债务体量较小的重点省份统筹置换债务、城投债提前兑付、平台数量较多地市级非主平台等投资机会。

$金鹰添裕纯债债券C(OTCFUND|012622)$

$金鹰添盈纯债债券C(OTCFUND|012623)$

$金鹰添利信用债债券C(OTCFUND|002587)$

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !