“分手”四年,一纸补税消息,又将维维股份、枝江酒业拉扯到了一起。

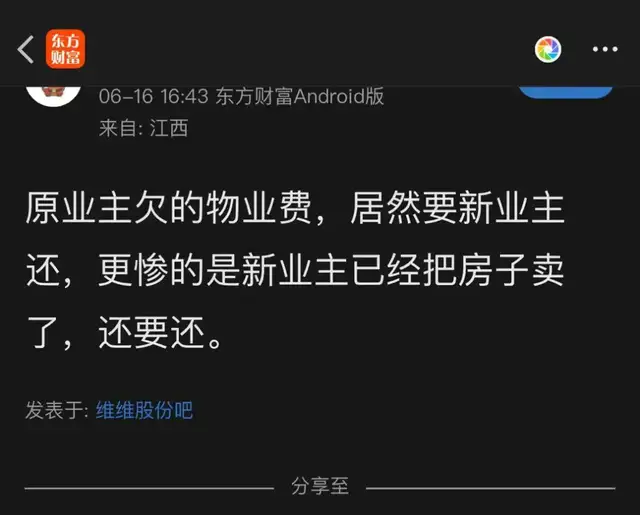

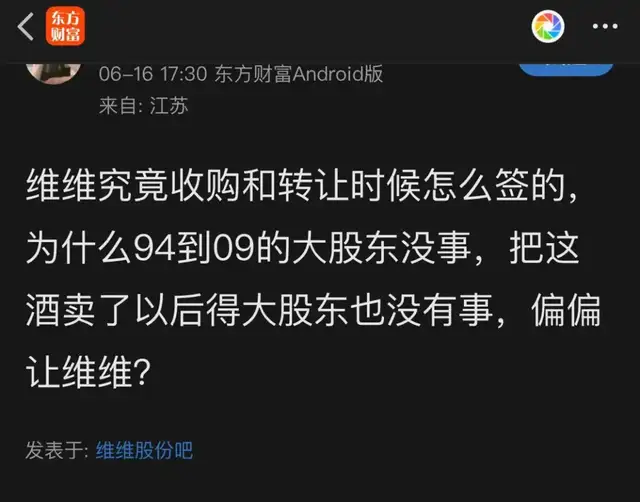

“维维究竟收购和转让时候怎么签的,为什么94到09的大股东没事,把这酒卖了以后得大股东也没有事,偏偏让维维?”、“原业主欠的物业费,居然要新业主还,更惨的是新业主已经把房子卖了,还要还”......

2024年6月12日晚,维维股份披露《维维食品饮料股份有限公司关于湖北枝江酒业股份有限公司补缴税款的公告》,截至 2024 年 6 月 4 日,枝江酒业未按规定的申报期限对 1994 年 1 月 1 日至 2009 年 10 月 31 日的消费税进行纳税申报,根据调查核实结果,核定枝江酒业应纳税费8500.29万元。

消息一出,互动平台里投资者“炸锅”,上述各种评论刷屏。

公开信息显示,枝江酒业是维维股份原控股子公司,2020 年后者将所持枝江酒业 71%股权全部转让,当年末已不再将其纳入合并范围。不过根据相关协议,如税收机关因枝江酒业存未缴或者少缴税款而对其进行交割日前税收追溯征收的,由维维负责补缴。

考量在于,2009年10月维维股份才入驻枝江酒业,也就是说1994年1月1日-2009年10月31日期间枝江酒业并未对维维股份有所贡献。基于谁受益谁负责原则,才出现了开文争论。

由于本次溯源跨度较长,“税务倒查30年”说法一度引起热议,据《国际金融报》报道,湖北宜昌当地有关部门对此回应表示,此次下发《税务事项通知书》是审计部门发现公司前期有税款欠缴,税务部门按照程序正常追缴,“审计追欠,并无特殊的原因和背景,不要误读”。6月18日,国家税务总局相关负责人也明确回应,税务部门没有组织开展全国性、行业性、集中性的税务检查,更没倒查20年、30年的安排。

及时澄清,平复各方情绪,值得肯定。不过,围绕维维股份的审视仍未停止......

1

再次补税 夯实合规“篱笆”

“税务责任通常与税务主体、公司经营活动和财务状况有关,枝江酒业作为独立法人和纳税主体,与其母公司还是有明显的纳税责任的法律关系隔离,因此维维股份并不天然具有为其补缴税收的法律责任。不过,如果税务问题是由于维维股份的管理不善或疏忽造成的,那么后者可能需要承担一定的责任。”中国企业资本联盟副理事长柏文喜告诉首财。

“最终是否需要支付税款,还需根据具体的法律法规和合同条款来判断。如维维股份与枝江酒业间有相关的合同约定,或法律规定控股公司需对子公司的税务问题负责,那么维维股份可能需担相应责任。”

孰是孰非,留给时间来作答。外界更关注的是,若补缴税收,对企业业绩影响几何。

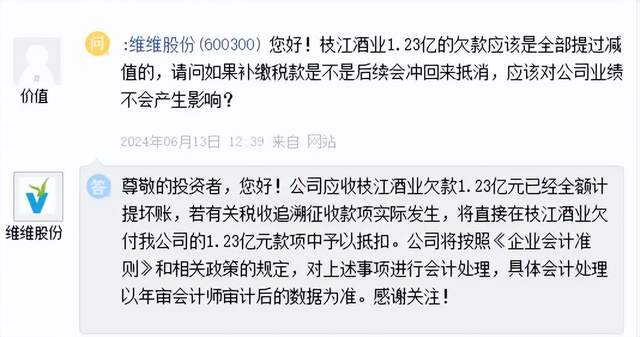

公告表示,若维维承担补缴上述税收追溯征收款项,将计入 2024 年当期损益,鉴于滞纳金金额尚不能确定,若不考虑滞纳金因素,经初步测算预计影响 2024 年利润额约8,500 万元,公司应收枝江酒业欠款本金 1.23 亿元。据股权转让补充协议,若税收追溯征收款项实际发生时,将直接在枝江酒业欠付我公司的 1.23 亿元款项中予以抵扣。

简言之,这钱用枝江欠款抵。

追根溯源,2009年,维维股份以3.48亿元收购枝江酒业51%股权,2013年增资2.4亿元持股比71%。2020 年又将这些股权全部转让给江苏综艺。

2023年4月29日,维维股份公告称,公司、枝江酒业、江苏综艺三方确认,截至协议签订日,枝江酒业有本金12,324.68 万元、2022 年的利息 511.5 万元尚未偿还公司,本协议生效后十五个工作日内,枝江酒业向公司支付 2022 年利息 511.5万元。2、各方一致同意枝江酒业分三期清偿借款本息,2023 年 12 月 20 日前清偿借款本金 4000 万元及该年度的利息,2024 年 12 月 20 日前清偿借款本金 4000万元及剩余借款本金对应的利息,2025 年 12 月 20 日前支付剩余借款本金及最后一笔利息。

按此计划,目前枝江酒业仍有1.23亿元本金未偿还,维维股份2023年报也显示,公司应收账款第一名金额便是1.23亿元,并全额计提了坏账准备。一些舆论认为大概率为枝江酒业。若果真如此,意味着该笔补缴税款对维维后续业绩或没实际影响。

考量在于,这已不是第一次发生此类事件。早在2020年1月维维就公告称,枝江酒业 2019 年度进行了自查补缴,补缴 2015 年消费税和附加税费1.14亿元、2016 年消费税和附加税费 7864.08万 元、2017 年消费税、附加税费和滞纳金68.03万元、2018 年消费税、附加税费和滞纳金186.31万元,合计 1.96亿元。

一再出现此类事件,在柏文喜看来,维维、枝江可能存在管理不善、没有严格遵守税务法规、历史上存在一些税务问题没得到妥善解决等管理、合规性以及历史遗留牵绊。

2

20年浮沉透视

多元化几多“后遗症”

公开资料显示,维维股份成立于1994年,凭借维维豆奶快速跻身行业头部,1997年维维产品国内市占率达80.00 %,省内市占率90.00 %,可谓头部中的头部,2000年登陆资本市场。

只是,这个行业一哥业绩并不稳定、成长性难言讨喜,据choice数据,1997年-2001年营收13.05亿元、11.81亿元、9.175亿元、9.283亿元、10.83亿元;归母净利8937万元、1.052亿元、1.096亿元、1.043亿元、1.132亿元。

管理学者查尔斯·汉迪曾为企业可持续增长指明一条关键路径——开辟增长第二曲线。在其看来核心即“打开企业和个人成长思维束缚,以‘面向未来’的思维和行动方式不断成长。”

维维一直在努力路上,据华夏时报,公司2002年先后收购珠三角最大牛奶公司珠江特区牛奶公司和新疆、西安等乳业公司;2007年9月又公告称,计划与中粮地产共同出资成立中粮维维联合置业有限公司,参与徐州市新城区的开发建设,正式进军地产业。此后还涉足了矿产、茶叶业务,2015年又切入粮食初加工业务等。

另外,除前述枝江酒业,维维还收购过两家白酒企业,据时代周报,2006―2008年间,维维共投入1.16亿元持有双沟酒业40.59%股份,2009年又以3.98亿元将其所持股份转卖出去;2012年,维维股份出资3.57亿元收购贵州醇酒业51%股份;2016年份耗资2800万元收购4%股份。两次收购后持有贵州醇55%股权,共耗资3.85亿元。

频频出击,彰显的发展活力张力值得肯定。然而或是时运不济、或是跨界专业性受限、后续整合力不足,整体看,这些业务大多没泛起明显市场“水花”。牛奶业务受包含三聚氰胺在内的多种因素影响,最终折戟;与中粮地产的“联姻”不到一年以告吹而终,矿产茶叶也没太靓丽收获,仅白酒、粮食加工业务为其带来一段高光时刻。

据choice数据,2009年-2019年公司营收28.39亿元、47.63亿元、53.69亿元、58.1亿元、50.62亿元、44.62亿元、38.88亿元、44.64亿元、46.47亿元、50.33亿元、50.39亿元。

其中,酒类销售为4.43亿元、19.63亿元、22.55亿元、18.55亿元、17.67亿元、14.18亿元、12.72亿元、9.94亿元、6.57亿元、5.83亿元、4.32亿元,比重为16.68%、42.7%、42.01%、32.43%、34.91%、33.36%、32.71%、22.27%、14.13%、11.58%、8.58%;包含豆奶粉在内的固体饮料营收8.95亿元、11.3亿元、13.06亿元、13.65亿元、14.98亿元、15.47亿元、14.9亿元、15.07亿元、15.1亿元、16.77亿元、17.55亿元,比重33.72%、24.59%、24.33%、23.87%、29.6%、36.39%、38.32%、33.75%、32.5%、33.31%、34.84%;粮食初加工产品2018年-2019年营收20.15亿元、20.55亿元,比重40.04%、40.78%,后来者居上成为主增长力。

由于盲目多元化,一些“后遗症”逐渐显露,让维维深受困扰。例如枝江酒业,2013年—2017年分别营收14.35亿元、11.52亿元、10.66亿元、8.46亿元,5.19亿元;并从2017年开始由盈转亏,此后三年累亏高达1.25亿元。至于贵州醇酒业,2013年—2017年累亏额2.95亿元。

受累于此,维维股份2009年-2019年归母净利2.202亿元、1.504亿元、1.534亿元、7763万元、8059万元、2.006亿元、1.015亿元、7013万元、9151万元、5967万元、7293万元;扣非净利-5513万元、4683万元、9371万元、-222.1万元、-2.03亿元、6807万元、3139万元、1725万元、-1.032亿元、-3130万元、-1878万元;负债率从2009年的38.21%攀至69.7%。

兜兜转转数年,业绩起起伏伏几乎停滞,维维股份可谓甘苦自知。2019年8月,维维集团为解决自身财务问题,将维维股份17%股权转让给新盛集团,后者成为上市公司第一大股东。

一切终回正轨,没曾想“半路杀出个程咬金”,2020年,维维集团因违规占用上市公司资金超27亿、维维股份涉嫌披露违法违规、长期大额资金占用和违规担保等内控问题,股票简称从2021年4月27日起变更为“ST维维”。

2021年7月,新盛集团再次出手增持,持股比达29.90%,成为ST维维控股股东。多方努力下,2022年4月12日,维维股份各项财务状况恢复正常,相关风险异常情况消除,股票简称由“ST维维”变为“维维股份”。至此,公司也算与过去近20年的混乱波折做了了断,但过往毕竟是真实存在的,一些长尾影响不可避免,比如上文的补税风波

3

乍暖还寒、长利短益

何以“双百亿”

孙子兵法中讲,“不可胜在己,可胜在敌”。即创造不被敌人战胜的条件,在于自己主观的努力,而敌方是否能被战胜,取决于敌方自己失误,而非我方主观所能决定。

多年忙于多元化,也影响了主业精进。尽管新盛入驻后,公司进行了多方面调整,例如剥离白酒业务,推动更加聚焦主业,巩固豆奶粉市占率,积极在植物蛋白饮料(液体豆奶)领域开拓新产品;另一方面,大力发展粮食收购、仓储、加工、贸易和健康食品生产,向产业链上下游纵深推进等。

2021年报更首次提出“生态农业、大粮食、大食品”战略,精耕食品饮料、粮食主业,稳步推进“产业双百亿带动千亿级产业集群”发展战略规划逐步落地,争取粮食和食品饮料产业双双过百亿。并将主营业务缩减为固态冲调饮料(豆奶粉、豆浆粉、嚼益嚼)、动植物蛋白饮料(牛奶、鲜奶及谷动等)、茶类、粮食初加工及储运。

遗憾的是,业绩并未如愿恢复增长。2021年-2022年,公司营收45.68亿元、42.22亿元,对应增速-4.81%、-7.57%;归母净利2.233亿元、9529万元,对应增速-48.75%、-57.33%;扣非净利2.198亿元、1.135亿元,对应增速259.68%、-48.38%。

其中,固态冲调饮料收入17.08亿元、19.1亿元;动植物蛋白饮料4.9亿元、4.37亿元;茶类6101.39万元、4396.52万元;粮食初加工及储运21.8亿元、17.08亿元,除固态冲调饮料长外,后两者均不同程度下滑,进而影响了整体表现。

2023年,公司营收同比减少4.42%至40.36亿元;归母净利则增长119.84%至2.095亿元;扣非净利增长48.07%至1.68亿元。其中,固态冲调饮料增长3.11%至19.69亿元;动植物蛋白饮料增长0.05%至4.37亿元;茶类减少15.87%至3698.94万元;粮食初加工及储运减少14.68%至14.57亿元,较“双百亿”目标差距仍大。

更深一度看,净利大增也有考量处。由于2023年济南维维因拆迁产生导致资产处置收益同比增长2287.58%至7649.09万元,叠加营业成本同比减少6.14%至31.4亿元、管理费用减少5.78%至2.33亿元、财务费用减少82.66%至933.2万元,进而腾出了利润空间。核心盈利能力改善多少、后续能否持续,仍要打一个问号。

2024年一季度同样有相似考量,由于济南维维二期拆迁,维维股份资产处置收益同比增长39607.17%至1.02亿元。因此营收同比微增0.83%至11.09亿元,归母净利则大增251.48%至1.267亿元,扣非净利增长23.25%至3337万元。

然同期,经营活动现金流净额为-2.06亿元,同比减少2.41亿元,主要系采购商品支付金额增加所致。存货较上年末增加20.30%,占总资产比重上升3.50个百分点。

整体看,从营利双滑到增利不增收,再到营利双升,维维股份的业绩改善肉眼可见,不过也有些乍暖还寒,能否延续回暖、持续复苏仍是一场鏖战。

深入业务面,客观而言,维维近年对豆奶业务注入颇多心血、践行了主业聚焦战略。先后推出坚果豆奶、燕麦奶、中老年高端植物营养粉等新品。

考量在于,在关键的研发投入方面仍显羸弱。以2021年-2023年为例,分别投入335.8万元、388.4万元、557.1万元,累计1281.3万元,而同期销售费达2.412亿元、2.415亿元、2.445亿元,累计7.272亿,是研发投入的56倍有余。

2024年一季度,研发费140.84万元,同比下降近30%;销售费6287.77万元,同比下降不足4%。是否有些轻研发重营销呢?

行业分析师孙业文表示,销售费能短期快速拉动业绩,却也有边际效应、双刃效应。尤其于快消品业,强专业强竞争高迭代,想要长期保有主业竞争力,必须品控夯实、设计创新、特色专业取胜,背后是持续研发蓄力、时间经验积累。长利短益间的取舍,考验维维股份大智慧。

不算多苛求。浏览黑猫投诉,以维维豆奶为例,累计投诉量不过40条,数量真心不算多,可质疑点多集中在产品服务方面。

如2024年5月29日,投诉编号17373445576显示,一消费者称,产品未过期 却有分层现象 严重怀疑食品安全问题;

再如2024年4月27日,投诉编号17372797561显示,一消费者称,在去年11月在拼多多购买的维维豆奶粉,在今年3月份打开的,今天早上喝时发现严重变质了,找到平台客服,客服不理,一直强调受潮导致的,我这边包装都没有打开不知道怎么受潮的,先要求退一赔三。

(以上投诉均已经过平台审核)

诚然,用户千人千面、人人满意并不现实,上述投诉或有偏颇片面处。但金杯银杯不如口碑,用户体验的重要性不言而喻。尤其当下竞争日烈,市场不缺选择,更凸显基本内功的重要性。及时查漏补缺、居安思危总没错。

4

沉船侧畔千帆过 仍有长路要走

一切过往皆为序章!种种问题只代表过去,我们还应向前看。

平心而论,新盛入主、聚焦主业这几年,维维股份的基本面改善有目共睹。比如负债率,2019-2023年分别为69.7%、55.09%、40.16%、37.46%、27.84%,逐年下降。

同期,毛利率为23.54%、21.19%、19.83%、20.78%、22.2%,最近两年连续上升。2024年一季度,毛利率16.60%同比上升0.46个百分点;净利率11.36%同比上升8.17个百分点。

种种成绩,离不开企业的一系列革新、力变。

以2023 年为例,公司大力推动研发体系建设工作,持续进行高端豆奶粉、植物基粉体液体等系列产品研发,扩充产品种类。公司与徐州工程学院一起联合申报的在徐高校服务“343”产业发展项目、2023 年度徐州市基础研究计划面上项目均获批立项。2022年-2023年,研发费分别同比增长15.67%、43.43%。

同时,推进核心基本盘升级,巩固尖刀核心产品龙头优势,加力推进新品布局。减糖豆奶粉、桶装燕麦片、纯豆浆粉等产品实现突围,形成一定基础销量。基本构建三级线上分销网络矩阵。

动植物蛋白饮料方面,加强餐饮网点拜访、核心店建设和 1+N 战略。玻璃瓶豆奶、悦慢豆奶等产品销量可观。

2023年,电商收入1.56亿元,同比增长65.54%,经销商收入虽同比减少5.99%至37.9亿元,毛利率则同比增长2.45个百分点至22.17%。

无需赘言,维维股份正一步步扎稳底盘,业务能力、盈利水平得到一定修复。单从此看,开文的八千多万元补税也是一个小插曲、小波澜。

不过还是那句话,冰冻三尺非一日寒,这个插曲、波澜也提醒企业、投资者不能掉以轻心。至暗时刻已经过去,但复苏回暖仍是一个漫漫长路,依然要与时间赛跑、与效率、精准度赛跑,与耐心韧性赛跑。

2024恰逢维维股份成立30周年,也是高质量发展破局的关键年。沉船侧畔千帆过,饱尝“血淋淋”的前车之鉴后,维维能否另辟新径走出一条破局新路,我们不妨拭目以待。

本文为首财原创

本文作者可以追加内容哦 !