上周,诺泰生物用炸裂的业绩和逆势而起的涨幅几近吸引的所有医药行业投资者的目光,成为医药行业二级市场阴暗夜空中的“一束光”。

生物医药行业尽管受到环境、情绪等多重因素影响,但在业绩期兑现优异表现强度上从来没有怂过。除了CDMO诺泰生物之外,早早公布2024H1业绩并且超预期的还有牙科器械龙头——爱迪特。

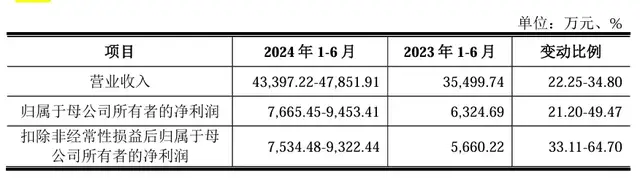

2024H1,爱迪特预计营收区间为4.34亿元-4.79亿元,同比增长约22.25%-34.8%;对应归母净利润为7665.45万元-9453.41万元,同比增长约21.2%-49.47%。

环境再差,总有人寻求突破逆势而起,出海破内卷也好、跨界突破赛道天花板也好。即将登陆A股资本市场的爱迪特,便是在这样环境中逆势而上的一家优质潜力企业,让我们一窥其全貌。

01 口腔上游材料领军者

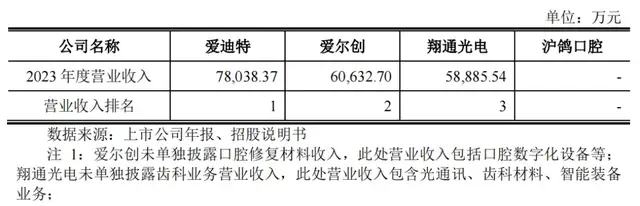

爱迪特是一家口腔修复材料和数字化设备提供商,其不仅是国内最早将氧化锆材料应用于齿科修复领域的公司之一,还是国内口腔材料细分领域收入规模的龙头,其他主要参与者包含爱尔创、爱迪特、翔通光电、沪鸽口腔等。

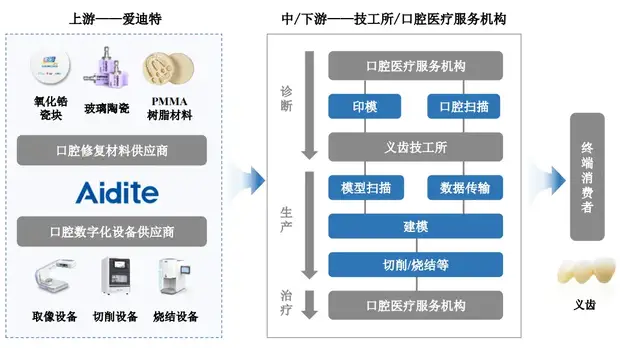

爱迪特的产品分为两大类,一类是口腔修复材料,以氧化锆瓷块为主(占到2023年公司总营收的57.73%),其次便是增长较快的玻璃陶瓷及其他材料等;另一类是口腔数字化产品,以切削设备和数字取像设备为主。

近年来,种植体集采等政策对于牙科行业影响较大,尤其是直接面对终端消费者的如牙科诊所等中游机构。爱迪特处于产业链上游,口腔修复材料和数字化设备提供商分别面向口腔临床端、义齿技工所。

尤其是口腔修复材料,一般需要经过义齿技工所加工为义齿方能向医院或诊所进行销售(属于医用耗材自身的生产加工环节),其次口腔修复材料占整体终端价格部分占比较低,受到“两票制”或者集采影响的风险极低,政策免疫的属性较强。

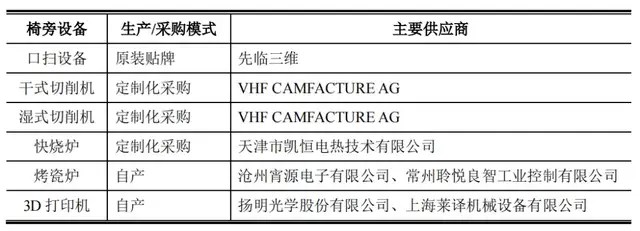

由于爱迪特口腔数字化产品收入占比较小,同时公司主打的“椅旁数字化修复系统”其中组成大部分以外采为主,仅有烤瓷炉和3D打印机为自产,我们将更多着墨于口腔修复材料行业的分析。

(椅旁数字化修复系统主要供应商及采购模式)

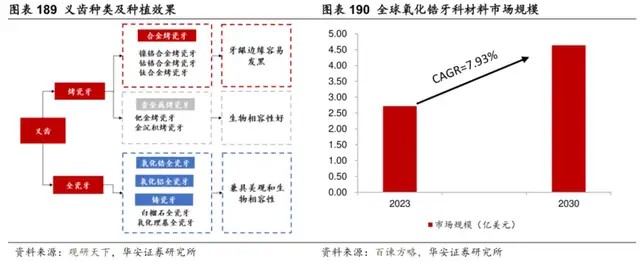

目前,临床上使用的最广泛的修复材料是烤瓷和全瓷,前者内冠为金属材料、外层覆盖陶瓷材料,后者则是覆盖牙冠表面不含金属内冠的瓷修复体。不过,烤瓷牙的生物相容性和美观性欠佳,而全瓷牙在这个方面更优,全瓷牙中氧化锆全瓷性能最为优异,市场最广泛,虽然单价高,但使用寿命长,性价比最高。

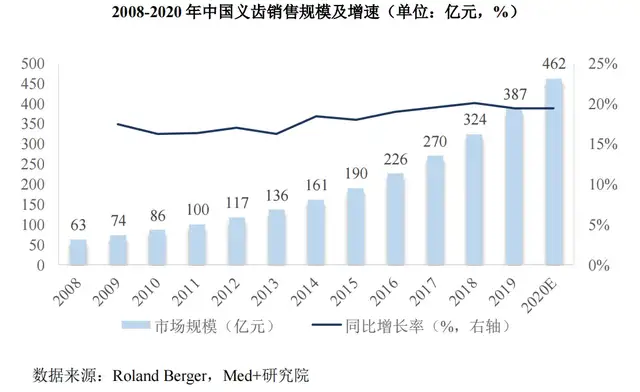

义齿行业正在持续快速的发展。爱迪特招股书数据显示,2020年中国义齿加工行业规模达462亿人民币,2008-2020年复合增长率高达17.9%;而据中商产业研究院预测,2021年我国义齿及义齿材料市场规模达到87.1亿元。

下游高景气、氧化锆全瓷牙渗透率提升,使得爱迪特作为赛道龙头充分受益并实现业绩腾飞。在全球范围内,公司的市场认可的也非常高。据CN10/CNPP数据研究及十大品牌网联合推出的十大牙冠材料品牌榜单中,爱迪特为上榜的两家国产牙冠品牌之一。

根Market Research Future发布的报告测算,2022年爱迪特氧化锆材料的全球市场占有率约为4.73%,通过全球化抢占市场份额空间上限仍然很大。

02 数据分析:利润增速快于营收非良性?

对于爱迪特业绩的快速增长,不少投资者疑惑的是,公司营收从2021年的5.45亿提升至7.8亿(增长了43.12%),但净利润却从0.55亿飙升至1.47亿(增长了167.27%),净利润增长速率远超于营收,这样的增长是否可持续?让我们来分析揭秘。

往往净利润远超营收增长最可能的原因之一是公司通过大幅压减来体现利润,2021年公司三费占总营收合计比重约为24.76%,而2023年该数值为29.36%,显然公司没有把重点放在“节流”上。

秘密在于公司的营业成本端出现了大幅下降,虽然2021年到2023年公司营收增长了43.12%,但营业成本仅从2021年的3.37亿提升至2023年的3.97亿(增长17.8%),这也使得2023年营业成本占总营收的比重为50.9%(这一数值在2021年为61.83%)。

平行指标在毛利率上也有体现,公司毛利率从2021年的38.14%提升至2023年的49.14%,净利率则是从10.17%攀升至18.87%。

2024Q1的业绩增长,爱迪特将原因归功于高性价比系列产品销售收入增幅较大和外销占比提升。回望过去,公司的利润攀升是实实在在受益于成本下降。

可以看到,2023年爱迪特直接材料费用约为1.76亿,仅比2021年增长43.09%。据招股书显示,近年公司不断优化氧化锆粉供应商结构、降低氧化锆粉单价,基于日元对人民币整体呈贬值态势的影响使得氧化锆瓷块的成本有所下降,毛利率持续提升(公司氧化锆粉境外供应商位于日本,第一大供应商为MORIMURA BROS森村商事株式会社)。

03 未来业绩强催化

爱迪特未来几年的业绩确定性和抗风险能力,是可以预见的,我们分别从供需关系、行业发展趋势和业绩季度分布说明,

爱迪特目前明显处于一个潜在&现有订单≥≥产能的状态。

据招股书显示,目前公司主要产品已基本处于满负荷生产状态,随着产品线丰富、业务量增长和对市场的拓展,公司将不能有效满足客户及市场需求。还值得一提的是,公司关键生产设备隧道窑已24小时工作生产,但仍无法满足市场需求;玻璃陶瓷产品收入增长同样很快,采取外协生产模式补充产能缺口;另外,公司目前受限于场地不足,厂区内除生产设备外已无法预留足够空间用于仓储物流。

数据同样支持这样“紧凑”的状态,从产销率上看,公司2021-2023年该项数据都处于接近1的水平,产能利用率近三年都在90%以上。

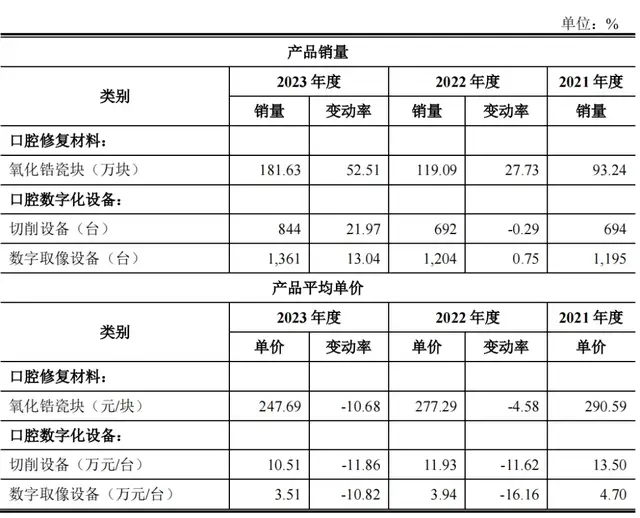

再从公司产品的销量、产品平均单价的数据层面透视,尽管公司无论是修复材料的数字化设备的单价在2023年均有下滑,但年度增加的销量远超产品降价幅度,不仅实现了“以价换量”这样的良性结果,还带来更多需求的涌入。

爱迪特的地区收入结构也赋予了其强抗风险能力。

经多年技术积累,公司自主研发生产全瓷义齿用氧化锆瓷块已达到三大品牌近千种产品,远销欧美、日韩等120余个国家和地区。

2023年,爱迪特境外收入约4.58亿元,从2021年的2.42亿提升至4.58亿元(年复合增长率高达37.57%);收入占比也从44.49%提升至58.8%,这也意味着公司不再受限于国内市场的业绩主导,用时拥有更高的定价自由度和更高的利润空间。

从进出口数据层面看,2009-2022年国产义齿出口数量呈现逐年上升的趋势,意味着国产义齿的海外市场认可度日益提升,有利于国产龙头厂商和上游材料供应商进一步扩大全球市场占有率。

从2024年维度看,上半年爱迪特收入、净利润同步高增长已经为公司业绩爆发奠定了基础。

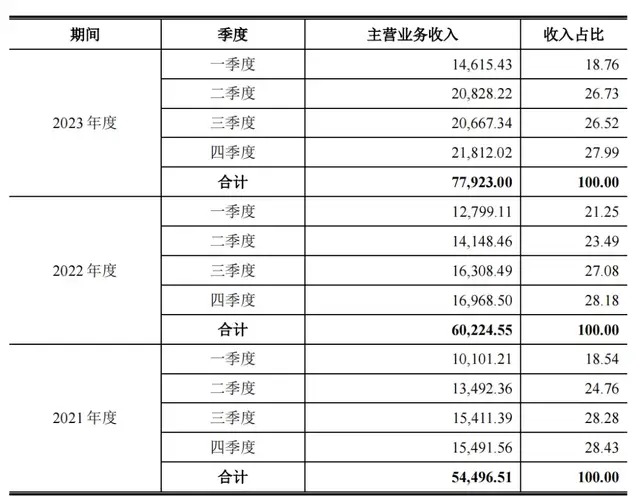

汇集过全年爱迪特的收入占比,公司2021-2023年下半年的收入占比均为大头,分别为56.71%、55.98%和54.51%,大约在55%左右。

线性推测,公司2024年全年营收大约在9.65亿-10.65亿区间,扣非净利润可能在1.66亿-2.08亿区间。爱迪特发行市值在35亿左右,上市大涨100+%几乎毫无压力,未来新股溢价泡沫去除,存在一定的机会。

结语:从长线跟踪的角度审视,爱迪特的业绩跟踪可以围绕两个大的指标,一个是义齿海关出口数据,其次是人民币对日元能否保持强势,如果两者均有积极判断,那么判断的胜率将非常高。

生物医药行业从来不缺乏优秀公司,就看你是否有一双“慧眼”。

本文作者可以追加内容哦 !