一、钛合金,现代工业不可或缺的高性能金属

钛被誉为“太空金属”、“海洋金属”、“现代金属”和“战略金属”。钛在地壳中的储量 非常丰富,仅次于铁、铝、镁,其熔点高(1668C),属于难熔稀有轻金属,具有密度 小、比强度高、导热系数低、耐高温低温性能好,耐腐蚀能力强等突出的特点,此外还 具备形状记忆、超导和储氢三种特殊功能,被广泛用于航空航天、海洋工程、化工、石 油、电力、建筑、生物医药、交通运输、体育、日用品等多个领域,被誉为“太空金 属”、“海洋金属”、“现代金属”和“战略金属”。

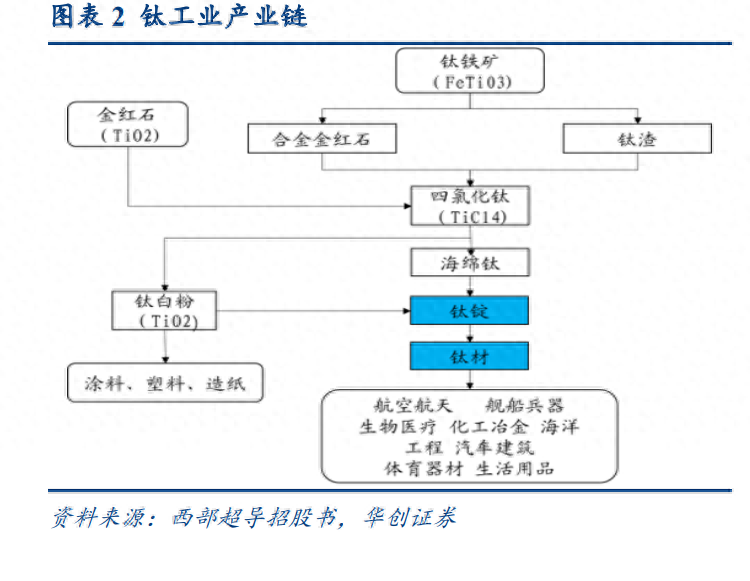

按照下游领域,钛工业产业链有两条不同的分支:一是钛白粉工业,是钛矿最主要的消 费领域,主要用于涂料、塑料和造纸等行业。二是钛材工业,从钛铁矿和金红石采选开 始,制造海绵钛,然后制成各种金属产品,主要用于化工(50%)、航空航天(23%)、 医药(4%)、电力(4%)、船舶(3%)、海洋工程(2%)等领域。

二、我国钛金属产业链完整,全球供需占比高

(一)钛矿:我国资源丰富,但高品位矿对外依赖度高

钛主要存在于钛铁矿(占比 93%)和金红石(占比 7%)中,其中金红石品位远高于钛 铁矿,具备更高的稳定性和纯度、较高的折射率和介电常数以及较低的热传导,主要用 于高端领域。2022 年全球钛铁矿资源储量 6.5 亿吨,主要分布在中国(29%)、澳大利亚 ( 25%)、印度( 13%)等地,中国钛铁矿资源集中在四川攀西、河北承德、广东兴宁等地 区,四川(81%)为最大分布地;全球金红石资源储量 4900 万吨,主要分布在澳大利 亚( 63%)、印度(15%)等地,中国金红石储量较少,湖北(38.4%)、云南(32.2%)等地 存在少部分。

近年来全球钛铁矿产量稳定增长,金红石矿产量受资源枯竭逐步下滑。根据中国钛锆协 会数据,2022 年全球钛铁矿产量 890 万吨,和 2021 年持平,并实现连续 5 年正增长, 而金红石产量 59 万吨,同比减少 4.53%。 中国钛矿产量稳居世界之首(36%),预计 2023 年小幅增长。根据中国钛锆协会数据, 2022 年中国钛矿产量 314.4 万吨,同比增长+10%,占比 36%,其次为莫桑比克(占比 14%)、南非(占比 10%)。根据涂多多数据统计,2023 年,受钛矿需求大幅增加,四川 地区钛矿产量增幅较大,受环保检查及检修影响,承德、云南因环保检查及检修钛矿开 工受限,预计 2023 年中国钛矿产量同比增长 10%。

从企业看,当前钛矿产量分布较为集中,但新增产能有限,其中: 1)海外矿山增量减量并行,总量有限:主要钛矿生产商为力拓集团(英国)、Kenmare 公司(爱尔兰)、Iluka 公司(澳大利亚)等,根据中国有色金属工业协会钛锆铪分会及 各公司公告,2022 年力拓集团钛矿产量 108.6 万吨(TiO2),预计 23 年产量增量 1.4- 31.4 万吨;Kenmare 2022 年钛铁矿 109 万吨,金红石 0.89 万吨,23 年钛铁矿 98.63 万吨 (-10.2 万吨),金红石 0.84 万吨(-0.05 万吨);Iluka 公司 2022 年钛铁矿 59 万吨,金红 石 13.9 万吨,23 年钛铁矿减少 13 万吨,金红石减少 8.6 万吨;Base Resource 23 年钛铁 矿减量 14 万吨,金红石减量 2.8 万吨,根据已有的 24 年指引,预计未来增量仍十分有 限。

2)国内产量分布较为集中,增量有限:主要矿企龙头主矿区均集中在攀西地区,2022 年攀钢集团、龙佰集团、安宁股份、重钢西昌四家企业合计钛精矿产能约 390 万吨,其 中 2022 年龙佰集团收购丰源矿业,新增钛精矿 30 万吨。

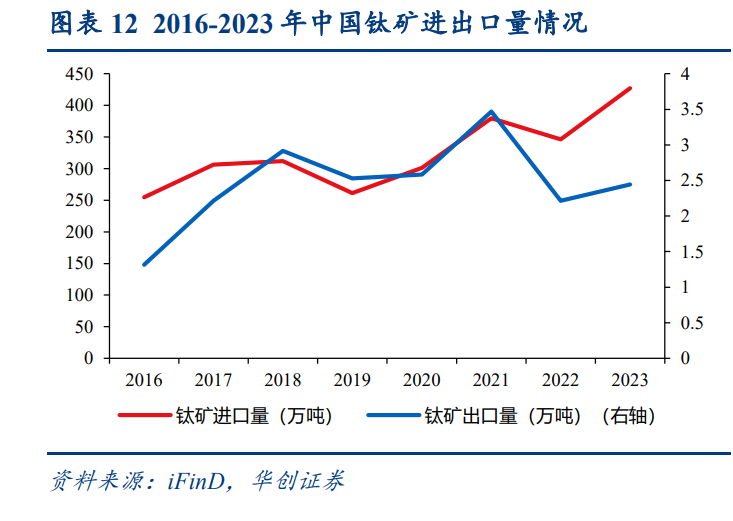

我国是全球最大的钛资源需求国,对外进口依赖度高。2022 年中国钛矿进口量 346.5 万 吨,中国钛矿产品对外依存度为 53%,整体依存度仍然较高。2023 年,中国钛矿进口 量 427 万吨,同比增长 23%,进口来源国主要是莫桑比克(51%)、挪威(8%)、越南 (7%)、美国(4%)等,可以看到目前高品位优质钛矿需求缺口仍需进口来弥补。

(二)钛白粉:国内产能稳步释放,行业供应整体呈宽松

钛白粉是钛矿最主要的下游领域(约占 8 成),是一种白色无机颜料,俗称钛白,又称 为二氧化钛(TiO2)。钛白粉物理化学性质稳定,同时具有优良的光学、电学性能及颜 料应用性能,被认为是目前性能最好的一种颜料,因此具有广泛的使用价值。涂料、化 纤、造纸、塑料、油墨、搪瓷、电焊条、冶金、电子工业、日用品工业等都要使用钛白 粉做原料。

全球钛白粉产能第一生产国中国(55%)的产能逐年增长。根据 iFinD 数据,2023 年全 球钛白粉产能为 980 万吨,同比上升 4%,主要来自中国钛白粉产能增加。根据涂多多 数据,2023 年中国产能占全球产能 55%,受国际市场需求及钛白市场行业运行情况影 响,科慕、泛能拓部分产能退出,中国钛白粉产能份额继续扩大。

受进口钛白粉价格高位以及中国钛白粉产量提高的影响,国内钛白粉进口疲软,钛白粉 出口稳中有升。根据海关数据,2023 年中国进口钛白粉累计约 8.45 万吨,同比减少 31.4%,进口量减少 3.86 万吨,对外依赖度低,主要进口为高端。2023 年全年出口钛白 粉约 164 万吨,同比增长 16.8%,出口量增加约 23.6 万吨,钛白粉出口市场占据国内产 量占比不断增加,2023 年钛白粉出口量占全年总产量的 39.21%。

国内政策鼓励氯化法工艺,带动国内钛白粉产能扩张进行时。我国钛白粉生产包括硫酸 法(80%)、氯化法(18%)和盐酸法(2%),近年来,国家出台了一系列相关行业政策, 鼓励钛白粉行业优化硫酸法和氯化法产品结构,对此,企业积极调整产业结构,根据中 国化信数据,共有 11 个钛白粉规划新建、扩建项目,共计产能 366 万吨/年,其中:氯 化法 186 万吨/年,硫酸法 70 万吨/年,盐酸法 110 万吨/年(2025 年 60 万吨/年),带动 了国内钛白粉产能持续扩张,根据涂多多预测,预计 2024 年国内钛白粉产能将达到 600 万吨,月度产量将突破 50 万吨,预计钛白粉行业供给仍呈宽松格局。

(三)海绵钛:国内规模,优质产品进口依赖仍存

海绵钛是钛矿第二大应用领域(8%),是制备钛加工材的原料。其呈现疏松多孔的海绵 状,不能直接使用,需要经过熔铸加工成钛锭或者研磨加工成钛粉。根据纯度的不同来 划分,海绵钛可以分为 WHTi0 至 MHTi4 五个等级,可分中高端和低端两种,其中中高 端以航空航天、船舶、医疗、体育休闲等行业为主,主要产品为零级和 1 级海绵钛,低 端以化工、制盐、冶金等行业为需求对象,主要产品为 2 级、3 级海绵钛。

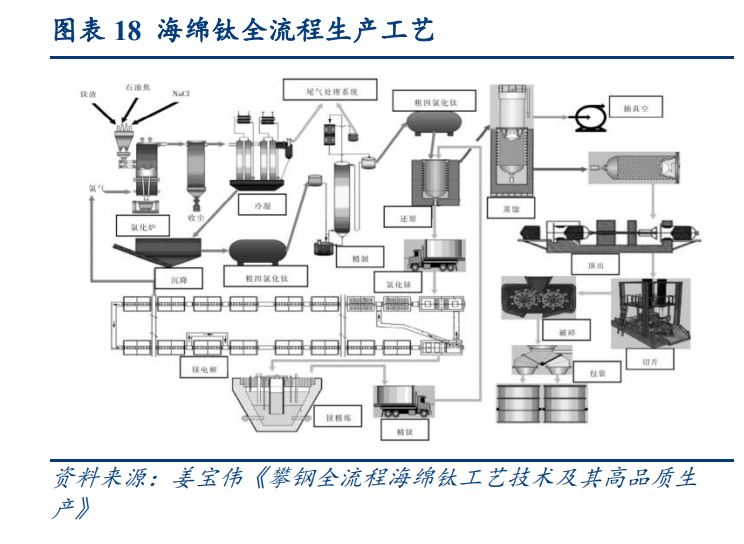

海绵钛主流生产方法为镁热还原法,包括全流程和半流程两种工艺,其中半流程工艺成 本高于全流程工艺,产能正逐步出清: 1)全流程生产包括富钛料制备、氯化、四氯化钛精制、镁热还原蒸馏、氯化镁电解几 个环节,企业将富钛料氧化和精制成四氯化钛,再用镁对四氯化钛还原得到海绵钛,还 原过程中生成的氯化镁经过电解法还原为氯气和镁,以供循环使用,根据有色金属网数 据,全流程企业生产 1 吨海绵钛仅需补充 0.15 吨镁锭; 2)半流程工艺仅包括镁热还原蒸馏环节,其需要外购精制的四氯化钛,省略了氯化精 制和镁电解流程,无法对镁进行循环,其成本一般高于全流程企业,根据有色金属网数 据,半流程企业需要补充镁锭 1.1 吨左右。 假设全流程企业单吨海绵钛用高钛渣 2.62 吨,煅后焦 0.57 吨,液氮 1.08 吨,电耗 28000 千瓦时,镁锭 70 千克,半流程企业单吨海绵钛电耗 7500 千瓦时,镁锭 1.2 吨, 四氯化钛 4.42 吨,粗略计算全流程单吨海绵钛原料成本 3.9 万元/吨,而半流程单吨海绵 钛成本 5.9 万元/吨,远高于全流程企业,半流程生产在当前海绵钛价格下难以为继。 受 2021 年下半年镁锭价格大幅上涨影响,国内半流程海绵钛企业由于成本与售价倒挂 相继被迫减产、停产,进而开始推进全流程改造升级工程。至 2022 年年中,各家企业改造工程相继完工,我国全流程海绵钛产能占比提升至 85%以上。

中国是最大的海绵钛生产国(62.7%),海绵钛产量实现连续多年增长。2011 年以来, 除 2014 年受海绵钛价格下滑和原材料采购紧张影响国内海绵钛产量下滑,其余年份均 呈增长态势。2022 年全球海绵钛产量为 27.9 万吨,同比增长 14.6%。其中,中国海绵 钛产量 17.5 万吨,占全球比例 62.7%,2015-2022 年均复合增速达到 16.80%,产量主要 分布在辽宁、云南、新疆等地。根据涂多多数据,2023 年中国海绵钛产量 21.54 万吨, 同比增长 21.72%,主要分布辽宁(28%)、云南(17%)、新疆(15%)等地。

国内供给集中度高,龙头企业产能持续扩张。根据中国有色金属工业协会钛锆铪分会, 2021 年,我国海绵钛生产主要集中在湘润新材料、攀钢集团、双瑞万基、金达钛业等企 业,前五大生产企业市占率达到 74%。截至 2023 年 1 月,根据钛合金在线不完全统计 各企业 23 年增加的产能超 5.5 万吨。当前,中国海绵钛产能持续扩大,在全球产能占比 逐步提升,2023 年中国产能占比全球产能的 63%,随着中国海绵钛新增产能陆续投产, 2024 年产能占比将继增加。

伴随国内产能扩张,国内海绵钛进口依赖度减少,进口仅多集中在优质海绵钛。我国是 海绵钛第一大生产国,但 2022 年之前几年国内海绵钛进口持续大于出口,2020 年由于 国内大型海绵钛生产企业看好后市需求增长,不断兼并、重组和扩产,国内海绵钛产能 快速增长。2023 年,受国内海绵钛产能陆续投产,国内海绵钛价格持续下滑及高端钛材 需求有所减少的影响,我国进口海绵钛数量迅速减少,出口量大幅增加。但在单价上, 进口单价整体高于出口单价,表明对海外进口集中在优质海绵钛。

(四)钛材:高端产品盈利能力强,和海外仍有差距

钛材即钛加工材,是指海绵钛经熔炼形成钛铸锭,再经锻造、轧制、挤压等塑性加工方 法将铸锭加工成材,按照形态可分为棒材、丝材、管材、板材、异型材等;按照钛含量 程度,分为纯钛材和钛合金材。 高端钛合金生产技术门槛高,固定资产投入较大,且需要长周期的研发和认证,产品销 售阶段跟客户粘性比较强,存在较强的资质壁垒、技术经验壁垒、先入壁垒和资金壁垒。 受航空航天等军工领域对装备服役安全性寿命的高要求,其所用高端钛合金对工艺技术、 过程控制技术、产品质量要求十分苛刻,技术研发周期长,且需要长期的生产数据统计 分析持续改进,技术体系复杂,企业军工航空新材料的开发都是通过参与军工配套项目 的形式进行,只有预先进行大量的研发投入,才有可能通过项目招标进入项目研制阶段, 再先后通过工艺评审、材料评审、地面功能试验、地面静力试验、装机考核、装机评审 等一系列程序后方能成为相关材料的合格供应商,一旦通过最终评审,双方就会形成长 期稳定的合作关系。

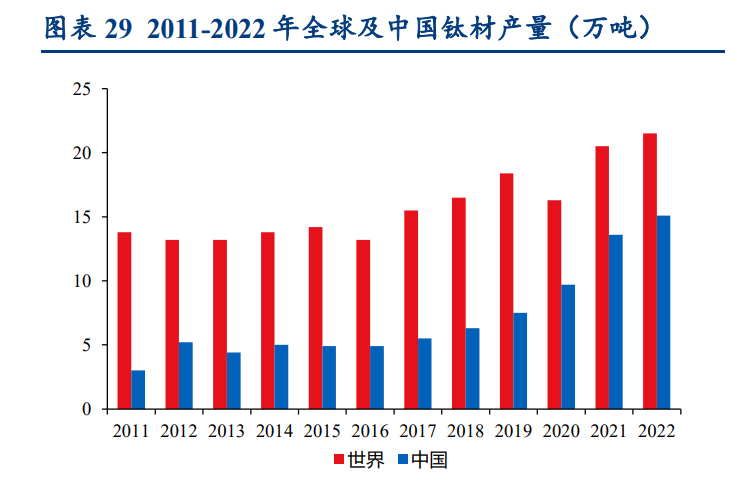

中国是全球最大钛材生产国。2022 年,全球钛材产量约为 21.5 万吨,其中中国钛加工 材产量 15.1 万吨,占比 70%,产量同比增长 11%,主要分布于陕西(44%)、新疆 (14%)、江苏(11%)和湖南(11%)。

从竞争格局来看,国内高端钛材市场集中度高,盈利能力强。我国从事钛合金企业数量 近千家,但行业集中度较高,目前大型的钛合金企业主要是宝钛股份、西部超导、西部 材料、金天钛业等,根据中商产业研究院数据,2022 年这四家钛材市场份额占比达 33.32%,其中宝钛股份市场份额为 21.55%,位居第一。但在高端钛材市场,西部超导 和宝钛股份两家合计占据超过 95%以上的市场份额,已经形成较为稳固的双寡头竞争格 局。2022 年,宝钛股份钛产品毛利率为 21.8%,高端应用为主的西部超导毛利率高达 43.3%,聚焦军品和高端民品的行业新贵金天钛业钛产品毛利率也达到 33.8%,行业高 端毛利率整体较强。

国内钛材市场出口量稳中向好,但高端产品和海外仍有差距。我国作为世界上最重要的 钛材生产国之一,近年来出口量持续高于进口量,但产品结构上,根据海关总署、华经 产业研究院数据,2022 年我国钛锻件进口量 820 吨,占全部钛加工材进口量的十分之一, 但进口金额占到全部钛加工材的 54.4%,钛锻件的出口单价与进口单价比仅为 14%;钛 条、杆、型材及异型材产品的进口单价也始终高于出口单价,进出口单价差价保持较高 水平,截至 2023 年 12 月钛条、杆、型材及异型材出口均价不足进口均价的 50%。

三、航空航天需求蓬勃发展,水下船舶需求焕发新生,3D 打印带来新增量

(一)航空航天:军机升级换代叠加民机国产化,钛合金市场空间潜力大

钛是飞机机体和航空发动机最主要的结构材料之一。主要用于制造航空发动机的机匣、 风机叶轮、机座、压气机匣、叶轮、集气管,飞机机身结构件、机翼结构件、高压油管、 尾翼结构件、舱门、座椅导轮、起落架,以及航天火箭发动机叶轮、燃料箱、压力容器、 火箭喷嘴套管、输送泵、星箭连接带,人造卫星外壳、天线,载人飞船船舱、起落架、 推进系统等。相对其他材料,钛合金在用于航空航天时有能够减轻结构重量、提高结构 效率、耐高温、高抗蚀性和寿命长等优势。

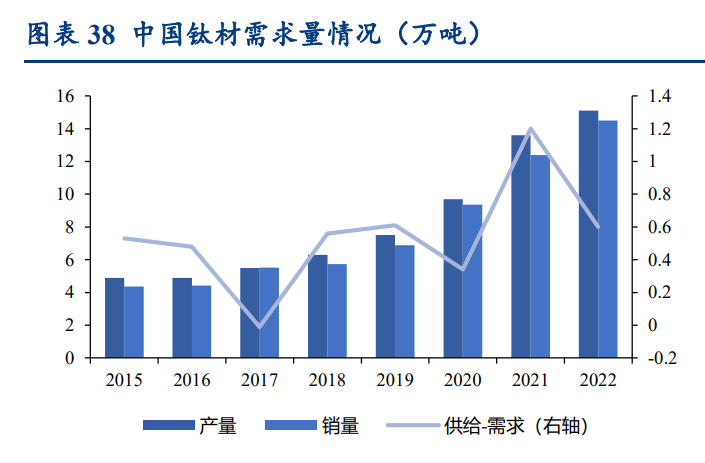

全球航空航天用钛占比 50%左右,国内 22 年仅为 23%,高端钛合金材料市场广阔。根 据中国有色金属协会数据,全球钛在航空航天领域占比 50%左右,其中美、俄军事强国, 航空钛材在整个钛合金应用市场占比超过了 70%。根据《2022 中国钛工业发展报告》, 2022 年我国钛材需求量为 14.5 万吨,同比增长 17%,其中航空航天用钛 3.3 万吨,同比 增长 50%,总量占比 23%,占比相比 2021 年提升 5pct,但航空航天领域钛材销量与全 球乃至发达国家仍存在一定差距,随着国内军用飞机的升级换代和新增型号列装,以及 商用飞机通过适航认证后的产能释放,未来高端钛合金材料市场空间广阔。

1、军机数量提升和更新换代并行,带动高端钛合金用量增长

目前,我国军机数量不足美国四分之一。根据 Flight global 发布的《World air forces 2023》,截至 2022 年末,全球现役军用飞机总计 53265 架,其中,美国排名居前,拥有 军用飞机 13300 架,我国拥有的各类军用飞机 3284 架,排在俄罗斯之后,位居世界第 三。目前仅从飞机数量的角度考虑,中国军机数量不足美国的四分之一;此外随着近年 来我国军用飞机的升级换代,国防军工对于高端钛合金的需求也会逐步稳定增长。 此外,国内军机升级换装需求推动钛合金需求增长。根据《World Air Force 2023》报告 数据,美国现役战斗机已经实现了全三代以上,并开始加速列装 F-22、F-35 等四代战 机。中国军机发展时间短,中国现役军用飞机数量少,且老旧型号战机的占比较高,军 机补短板列装及升级换装的需求巨大。

先进军机对钛合金用量不断提升。钛合金对于减轻结构重量、提高结构效率、改善结构 可靠性、提高机体寿命、满足高温及腐蚀环境等方面具有其他金属不可替代的作用,其 应用水平成为衡量飞机结构选材先进程度的重要指标,是影响军用飞机性能的重要方面。 自 20 世纪 60 年代末以来,军用飞机的用钛量逐年增长,当前欧美设计的各种先进战斗 机和轰炸机中钛合金用量已经稳定在 20%以上,例如世界上具有代表性的第四代战斗机 美国 F-22 战斗机用钛量高达 41%。伴随新型战斗机用钛量不断提升,为高端钛合金材 料带来巨大市场空间。

例如,在机体方面,以美国军用飞机为例,其战斗机单机机体钛用量占比从 F-16 的 2% 增至 F-35 的 27%及 F/A-22 的 41%;轰炸机从 B-1 的 21%增至 B-2 的 26%;运输机从 C5 的 6%增至 C-17 的 10.30%。我国战斗机亦呈相同趋势,我国战斗机单机机体钛用量占 比从 X-8 的 2%增至 X-20 的 20%及 X-31 的 25%。在发动机方面,美国军用飞机发动机 单台钛用量占比从 F100 的 25%增至 F119 的 40%;我国军用飞机发动机单台钛用量占比 从秦岭的 10%增至太行的 25%。

2、民用航空前景广阔,飞机国产化带动国内高端钛合金需求增长

中国民航运输市占率呈增长态势。伴随经济发展和人均收入水平提高,2011-2019 年, 中国各类交通运输方式运输旅客公里数不断增长,运输业持续高速增长。2020 年,受疫 情影响三类运输方式(航空、铁路、公路)旅客周转量均有所下滑,幅度达 40%-50%。 从主要交通运输方式来看,航空旅客周转量占比逐年增长,2021 年占比为 33.1%。 未来,民用航空前景广阔,中国有望成为全球最大的单一航空市场。根据中国商用飞机 有限责任公司发布的《中国商飞公司市场预测年报(2022-2041)》,2041 年全球客机机 队规模将达到 47,531 架,将有超过 42,428 架新机交付,价值约 6.4 万亿美元,用于替代 和支持机队的发展,其中中国航空市场将成为全球最大的单一航空市场,预计未来 20 年中国将接收其中 9284 架新机,市场价值约 1.5 万亿美元,中国有望成为全球最大的单 一航空市场。根据中国产业信息网发布的研究数据,在民用航空飞机设备价值构成中, 发动机占整架飞机价值的比例约为 27%,则按照此数据测算,预计未来 20 年我国商用 飞机带动的航空发动机市场规模合计约 4050 亿美元,年均 202.5 亿美元。

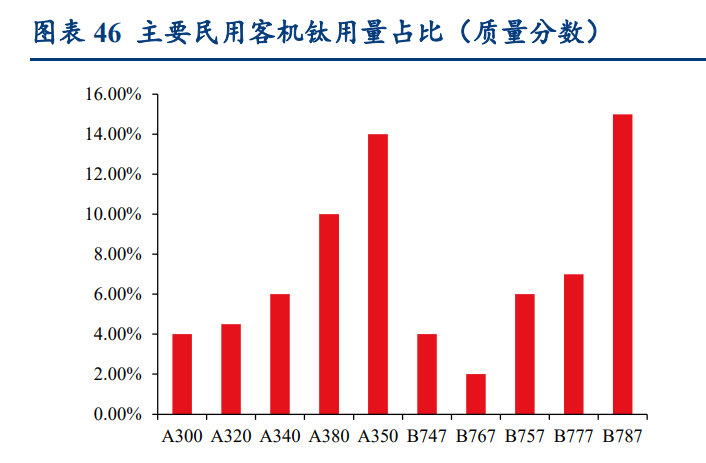

国内通用航空飞机器增量空间广阔。近年来我国陆续出台一系列政策,积极促进通用航 空业的发展。截至 2023 年底,美国通用航空飞行器保有量超过 21 万架,假设未来 20 年我国通航产业经过配套基建和政策的完善后,飞行器数量达到美国数量的 30%,即约 6.3 万架。粗略假设新增需求 6 万架,按照市场上飞行器结构测算单价 350 万美元,发 动机占比约 27%测算,预计未来 20 年我国通用航空飞行器带动的航空发动机增量市场 需求约为 567 亿美元,年均 28.35 亿美元。 民用飞机用钛量不断提升,带动对高端钛合金的需求不断增长。减轻飞机重量、增加运 载能力、降低油耗是航空公司选择飞机的重要依据,提高钛材用量对于未来民用客机的 开发具有重要意义。从两大国际飞机制造商的数据来看,波音和空客主要机型的用钛量 逐步提高。从历史上的民用飞机发展来看,钛用量占比在过去半个多世纪里逐步提高, 随着民用航空工业的发展,钛材将拥有越来越大的市场空间。 国内民用飞机关键材料国产化,国内高端钛合金材料企业有望受益。作为完全按照最新 国际适航标准研制的单通道涡扇喷气客机,国产大飞机 C919 已于 2023 年 5 月 28 日开 启商业运营,目前已交付东航第二架 C919 客机,9 月 28 日中国东航再次与中国商飞在 沪签署 100 架 C919 增购机协议,全面开启了国产大型客机大规模、大机队商业运营, 截至 2023 年底,C919 订单总数已超千架,预计未来五年内产能规划达 150 架。根据商 飞网预测,C919 单机钛含量 3.92 吨,假设损耗率为 80%,粗略按照 1000 架订单量算, C919 将带来近 2 万吨的钛合金需求(不含发动机)。

#【有奖】展望未来,新材料将如何改变生活?#

$西部超导(SH688122)$ $西部材料(SZ002149)$

(二)舰船及深海装备焕发新机,海洋工程成为钛合金重要新兴市场

钛合金是海洋工业尤其是舰船及水下装备的理想材料,其具有重量轻、比强度高、耐腐 蚀性好、无磁、抗冲击等特性,可有效改进舰船及水下装备的防水耐压防腐性,提高可 靠性和有效性,降低维护成本,延长使用寿命,实现减重和增载及提高隐蔽性。目前钛 合金主要应用于水面舰船及水下、深潜器等装备的船体结构件、耐压壳体、管道、 阀及其他部件等。

目前全球舰船及水下装备用钛合金较为广泛,中国单位舰船用钛量提升空间大。钛合金 具备高比强度和抗海水腐蚀性的特性,用在舰船领域可以减轻结构重量,降低腐蚀防护 成本。目前美国、俄罗斯等国均有广泛应用,其中俄罗斯舰船及水下装备钛合金用量占 比平均达 18%,并早在 20 世纪 60 至 80 年代便成功建成 3 级 12 艘全钛合金攻击型核,美国在圣安东尼奥级两栖船坞运输舰关键部位上层建筑区大量使用了钛合金,使其 质量减轻约 50%,有效的提高了该舰的稳定性,而前我国舰船用钛量占总重量比例不足 1%,未来单位舰船用钛量提升空间大。

深海装备大型化、大深度发展需要,推动钛合金超宽幅超厚、大尺寸发展。深海装备包 括深海作战军事装备、载人/无人潜水器、深海空间站与运载平台、水下滑翔机、救生 钟等,其中深海工程耐压结构材料和结构功能一体化材料是决定装备技术水平的核心因 素之一,钛合金具备更高比强度及耐腐蚀性能,在建造深海装备的耐压壳体等方面具备 独特优势。以技术难度最大的深度载人潜水器为例,当前多国在钛合金深潜器的研究和 建造工作上取得成果,例如俄罗斯“阿尔法”级、“麦克”级、“塞拉”级核壳体均 使用钛合金制造,仅“阿尔法”级核钛合金用量达到 3000 吨;国内建造的“奋斗 者”号全海深载人潜水器已于 2020 年 11 月 10 日成功挑战全球海洋最深处——马里亚 纳海沟,深度达 10909 m,伴随深海工程装备产业发展,对宽幅超厚钛合金板材、超大 尺寸环形件的需求也将日益突出。

我国海油勘探开发迈入超深水行列,钛合金未来需求前景广阔。钛合金在海油开发领 域主要用于隔水管、锥形应力接头、连续管、增压管道、钻具提升装置、海水管路系统、 冷却系统、灭火系统等。其中钛合金制成的石油钻探管重量为不锈钢的一半,灵活性是 不锈钢的二倍,使用寿命为钢的 10 倍,成为用于钻探难度较大的近圆形、深度深的油 井的极佳材料,在海石油钻探和海滨生产作业中的应用明显增加。根据李献军《钛在海洋工程领域应用现状及发展趋势》数据,仅一座海上石油钻井平台用钛量达 1500-2000 吨。根据国家能源局数据,2023 年,国内海洋原油产量突破 6200 万吨,连续四年占全 国石油增产量的 60%以上,海洋油气正成为我国能源增产关键增量,当前,中国深水油 气钻探已迈入超深水行列,未来有望推动钛合金材料在深水装备的应用。

电站凝汽器是较大的海水综合利用设备,目前已经大量采用钛制凝汽器。70 年代以前, 电站凝汽器主要用不锈钢和铜来制造,但是这两种材料耐海水的腐蚀性能较差,常常导 致凝汽器泄漏,迫使电站停机,钛在海水中具有良好的耐蚀性,耐海水的高速冲刷腐蚀 性尤为突出。60 年代国外开始用钛制造电站凝汽器,解决了凝汽器腐蚀泄漏问题,70 年代后实现了工业化应用。中国于 1978 年开始研究电站凝汽器用钛,1983 年实现全钛 凝汽器的工业化应用。目前沿海电厂已大量采用钛制凝汽器,每台凝汽器用钛量约 130 多吨。此外钛在淡水装置上的应用也逐渐广泛。据了解 1983 年建设的沙特阿拉伯海水 淡化二期工程共有 10 座日产 3 万吨淡水的淡化厂,蒸发器用钛管和钛板为 3200 多吨。 截至 2022 年,仅我国现有海水淡化工程达到 150 个,工程规模 235.7 万吨/日,计划 25 年全国海水淡化总规模达到 290 万吨/日以上。

(三)3D 打印,带来消费电子领域用钛新增量

消费电子产品轻薄化、耐久性与设计自由度要求不断提高,钛合金在高强度、轻量化、 耐腐蚀等方面具备显著优势,成为较为理想材质,符合消费电子材料发展方向。目前钛 合金加工工艺主要包括 CNC 切削磨削、3D 金属打印两种,前者主要用于手机边框加工, 后者主要用于手机结构件加工。其中 CNC 工艺在面临结构复杂的钛合金件时加工难度 大,良品率低,导致钛合金过去在消费电子领域一直未得到广泛使用。 3D 打印工艺和材料结构创新,推动钛合金材料新应用。目前市场上常见的金属 3D 打印 材料主要集中在钛合金、铝合金及不锈钢领域,其中钛合金的发展最快、份额最高(占 比 20%)。钛合金 3D 打印依据零件三维模型快速制造,不需要专用型模具,应用粉状 钛合金材料,用逐层打印的方法来建构零件,从技术路径上规避了对钛合金进行切削的 弊端,且 3D 打印零件拥有更好的一致性,可自由设计三维模型,有效加工出结构复杂 的零件,更好解决钛合金材料成型问题,兼具环保、节材等优点,未来有望为钛材打开 巨大市场。

大厂导入高端旗舰机,引领 3C 领域钛合金应用。从终端导入情况来看,钛合金材料已 在部分高端旗舰机获得推广。2023 年 7 月,荣耀发布折叠屏手机 MagicV2,铰链的轴盖 部分首次采用钛合金 3D 打印工艺,成为 3D 打印钛合金在手机上的首次规模化应用;9 月,苹果发布 iPhone15Pro 采用钛合金外壳,是迄今最轻的 Pro 机型;10 月,小米发布 小米 14 系列手机,推出钛合金特别版,采用 99%钛金属中框。据 IT 之家,三星下一代 旗舰 S24Ultra 也将使用钛合金材质。

本文作者可以追加内容哦 !