2000吨铜,在海上漂没了。$物产中大(SH600704)$

这不是电影情节,而是发生在A股一家世界500强公司身上的离奇事件。

近日,多家媒体公开报道称,物产中大从俄罗斯购买了一批被标注为“花岗岩”的精炼铜,价值2000万美元,在俄罗斯运往中国的途中杳无音讯,最终被曝出消失在土耳其。

这事里里外外透露着古怪,涉事公司物产中大还是中国供应链集成服务引领者,已连续13年位列世界500强,2023年排名位列138位。

2000吨精炼铜到底是怎么失踪的?市场出现多种猜测,有认为是“空手套白狼”所致,而更多声音则集中在物产中大被俄罗斯公司坑了,“交易对手下套诈骗”。

尴尬的是,由于铜是物产中大重要的成本项,买铜原本是为了对冲成本上涨的风控措施,没有想到最终酿成了离奇的风险。

风控变风险的背后,也暴露出物产中大经营上的诸多问题,尤其是债务压力不断增大,物产中大越来越危险了。

被坑了?

公开资料显示,这宗离奇的交易,是由物产中大旗下公司物产国际运作,据称是“交了定金,但是没有按期到货”。

根据处理这批货物的航运公司记录,这批“消失的铜”被列为价格较低的花岗岩,可能已经运到土耳其。物产中大的工作人员也已前往俄罗斯调查事情真相。

铜为什么消失,市场对此的猜测普遍集中在两个方面:

首先就是可能被俄罗斯坑了,交易对手下套诈骗,由于国际大宗商品贸易环节的物流复杂,货物提供方俄罗斯铜厂可以利用虚假物流货权单证,以掩盖货物的真实状况或交付实际,从而为欺诈行为腾出空间;

然后,也有可能是相关人员从中谋利玩的空手套白狼。

“金属贸易中产品丢失的现象并不算频繁,但也并非完全罕见。例如2022年即发生过总价值60亿元的秦皇岛铜精矿事件。”东证衍生品研究院产业咨询高级分析师吴奇翀称,如果核实后确认“丢失”了,那么不排除该事件是诈骗行为,俄罗斯铜厂可能利用虚假的物流单据和仓单来掩盖真实货物的情况,这个事件涉及多重因素和复杂的国际贸易链条。

不过,事已至此,对于物产中大来说,能否补救和追责才是更为迫切的问题,但这背后的复杂程度同样不亚于分析成因。

这是因为,国际贸易本身就存在特殊风险,地缘政治和法律差异会导致跨国交易风险,各国的法律和监管环境不同,使得追责和追讨损失变得复杂;

而俄罗斯和中国的法律体系和执行力可能存在差异,增加了追责难度,同时信息也存在不对称,使得买方容易受到卖方的欺骗,尤其是在涉及大量金钱和复杂物流的情况;

此外,当前国际形势复杂,尤其是涉及俄罗斯的交易可能受到地缘政治因素的影响,使得追讨和法律援助变得更加复杂。

市场议论纷纷下,6月14日早上,物产中大发公告回应称:

公司正在向控股子公司物产中大国际贸易集团有限公司(公司控股78.18%)进一步核实情况;公司具有完善的内控制度,能够有效管理和控制贸易业务相关风险,保障公司在国际贸易中合法合规运营;

上述事项涉及公司金额约1.1 亿元人民币,占公司归母净利润较小(公司 2023 年度实现营业收入5801.61亿元、利润总额72.99亿元、归母净利润 36.17亿元),对公司后续经营不会产生较大影响。

不过,金额占比小并不能掩饰事件严重性,因为这背后反映了物产中大的风控工作存在严重问题,而且已经不是第一次发生这种事。

漏洞百出

物产中大此前也发生过“货物消失”事件。

据2023年财报披露,物产中大国际因受天津思拓国际贸易有限公司委托进口铁矿砂,遂于2014年11月与北京中物储签订了进口货代协议,约定船名加内特项下的铁矿粉委托其报关、报验并保管。

但到了2015年4月,物产中大国际发现货物明显短少;同年5月,物产中大国际要求提货时,北京中物储找各种借口不予办理提货手续。

物产中大国际随后向法院起诉,要求赔偿经济损失。不过,即使胜诉了,物产中大国际也未挽回损失。

2016年,北京中物储已经进入破产程序,物产中大国际已申报债权并收到管理人债权确认书。截至2023年末,北京中物储仍在破产程序中,而物产中大国际对账面应收账款1030.51万元,已全额计提坏账准备。

坦白说,在国内外大宗贸易中,商品失踪事件并不少见。

2022年8月,总价值约60亿元的30万吨铜精矿在秦皇岛港因贸易商“无单放货”而失踪。该事件发生后,嘉能可、洛阳钼业的金属贸易公司IXM已停止向涉事方瑞升商贸供货。

2021年,大宗商品贸易巨头瑞士摩科瑞能源集团从土耳其一家公司购买价值3600万美元(约合2.34亿元人民币)黄铜,然而当货物抵抵达目的地时,本应该装满黄铜的集装箱却全部被调包成立涂着金属色颜料的石块。

通常在这种不能交货的情况下,贸易公司可以向货物的保险单提出索赔。但摩科瑞发现,这家土耳其公司为货物投保的合同中,只有七分之一是真实的,其余的都是伪造的。

这些货物在最初装进集装箱后就经过查验并贴好了封条,但欺诈团伙趁着夜幕打开集装箱迅速掉包,之后又贴上假封条来掩盖其行径。

2023年,全球商品贸易巨头托克集团则遭遇镍交易骗局。当年2月9日,托克在购买的部分集装箱货物抵达检查后,发现并不含镍,预期最多可能造成5.77亿美元(约合39亿元人民币)的损失。

这据说是迪拜金属商人Prateek Gupta控制的一系列公司,在交易镍金属的过程中实施了“系统性欺诈”。这一系列公司包括TMT Metals和UD贸易集团旗下公司。这些公司在去年的镍交易中,涉及虚假陈述和各种虚假文件。

一般来说,在大宗商品交易中,买卖双方签订采购合同时,贸易商在了解供应商资质、信誉、交货能力等情况后才会与之签订采购合同。巨头企业在此基础上往往还有更全面的风控措施。

但从近年时有发生的“货物失踪”事件来看,即使是再大型的企业,在实操中依然漏洞百出。

风控变风险

虽然说全世界贸易商可能都是“草台班子”,但是物产中大货物消失背后,暴露出的经营问题却怪不了别人。

目前,物产中大业务涵盖智慧供应链集成服务、金融服务、高端制造等。其中,在高端制造业务板块,公司还从事电线电缆生产。

2022-2023年,物产中大归母净利润已经连续两年下滑,分别跌1.85%和7.52%;今年一季度,这个跌幅扩大至14.5%。

而物产中大的盈利能力也毫无改善迹象。2023年,其核心利润(营收-营业成本-税金及附加-销、管、利、研费用)为58.01亿元,相比其5801.61亿元的营收,核心利润率只有1%左右。

这意味着,物产中大每100元的业务收入中,可能只有1元左右的税前利润。而2020-2023年,其核心利润率也都是1%左右,极低的盈利能力似乎已经难以改变,成为常态。

盈利能力极低、业绩在恶化,控本成为应对业绩风险的关键。

在此前举行的投资者接待日活动上,有投资者向物产中大提问,铜价上涨对其公司的影响。

对此,物产中大表示,铜作为电线电缆生产的主要原材料,其价格的上涨会增加线缆公司的生产成本,由于线缆终端产品的价格上涨有一定的滞后性,铜价涨将一定程度上将压缩部分利润空间。

尴尬的是,买铜原本是物产中大为了应对成本上涨风险而做出的风控措施,但没想到事件最后走向却酿成了另一波风险。

值得注意的是,利润表外,物产中大资产负债表上的风险同样不小。

2023年,物产中大的资产负债率高达69.1%,该数据在今年一季度进一步攀升至73.98%。负债高企。

尤其是短期内支付压力较大的流动负债,在短短一个季度内,由2023年底的996.72亿元大增至1333.08亿元;这个数据同比去年一季度,也增加了超过150亿元。

此外,物产中大还有大量的担保。

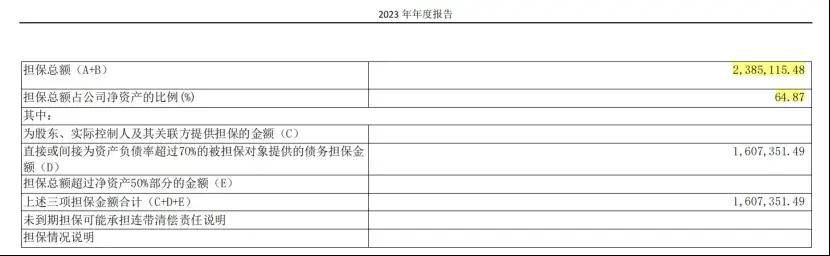

财报显示,截至2023年末,物产中大的担保总额高达238.5亿元,占净资产的比例达到惊人的64.87%。此外,它直接或间接为资产负债率超过70%的被担保对象提供的债务担保金额也有160.7亿元,这部分极高风险担保,占到了物产中大净资产的43.7%。

除了负债和担保额高企,物产中大看似庞大的资产下,也埋了不少隐雷。

比如,截至2023年末,物产中大公司存货账面余额为391.25亿元,其中跌价准备为13.89亿元;商誉账面原值为23.06亿元,减值准备为4.56亿元;应收账款账面余额为168.09亿元,坏账准备为15亿元。

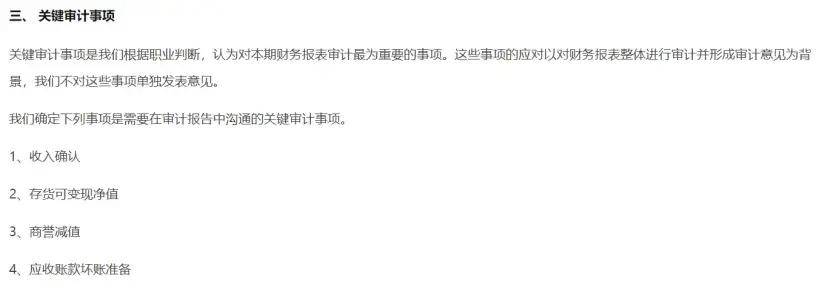

而这些包括存货、商誉、应收账款在内的风险,都被审计机构显眼地写在了年报的“关键审计事项”中。

由此可见,物产中大虽然资产庞大,但质量其实一般,加上负债尤其是流动负债高企,要面临的经营和债务风险并不小。

一个简单的“买铜”交易都搞得如此离奇,物产中大又如何能让市场相信自己处理好债务风险呢?

还是说,这场离奇的货物失踪背后,有着更不为人知的隐秘真相。

本文作者可以追加内容哦 !