https://mp.weixin.qq.com/s/9zGQIoSG6_Pj5zEhqBPDIg

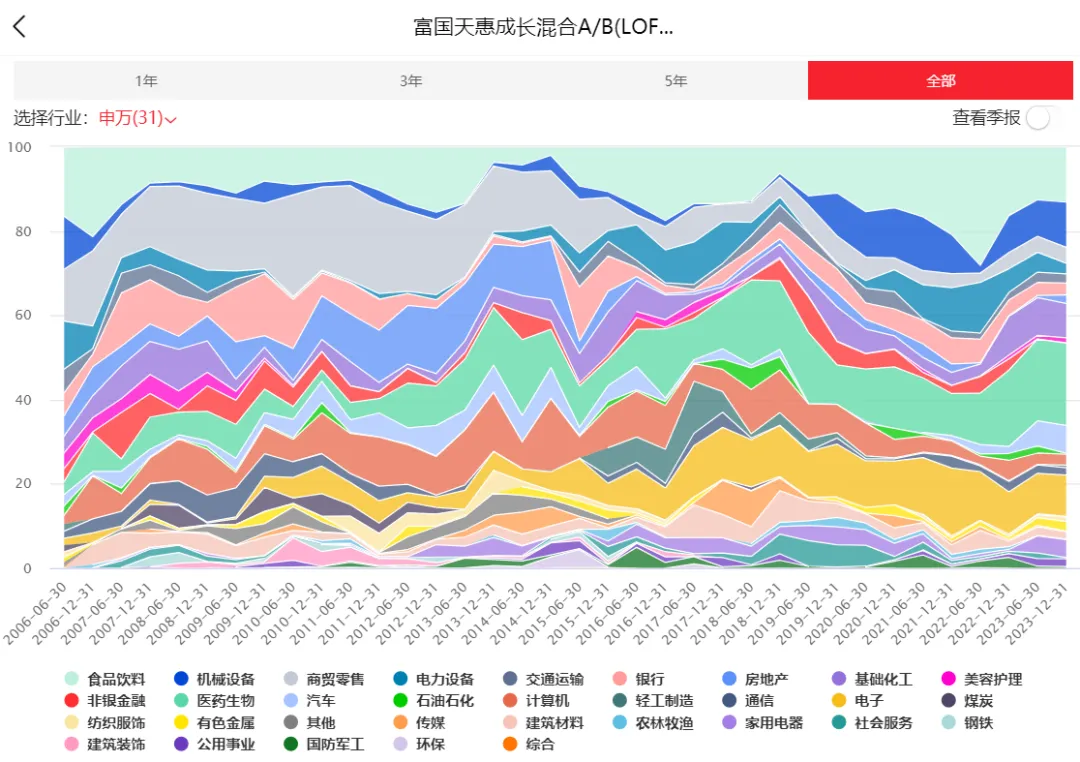

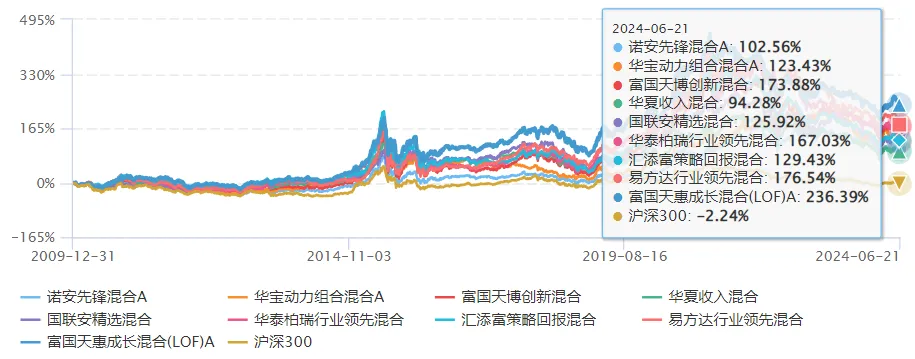

我最开始认为朱少醒是个好选择。一人一只基。均衡配置。跑赢偏股混合型基金指数。2010年之前上任的基金经理业绩都没他高。冯波和朱少醒齐名,业绩落后。

后来发现赵晓东。

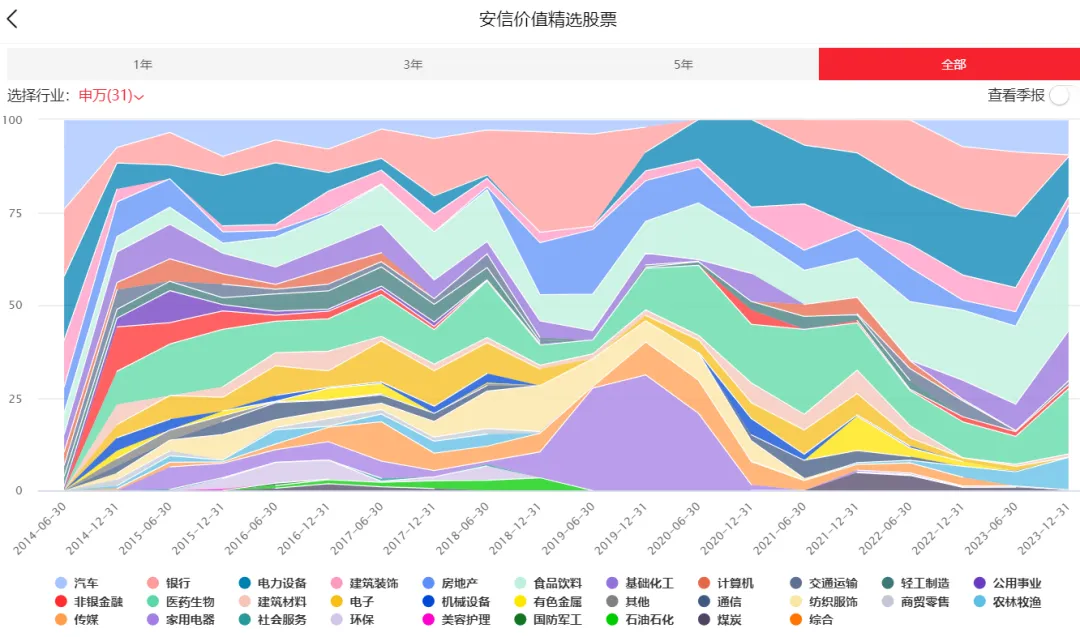

估值保护、逆向买入。先求不败,再后求胜。长期重仓银行、食品饮料。没有朱少醒均衡,但业绩比朱好一些。

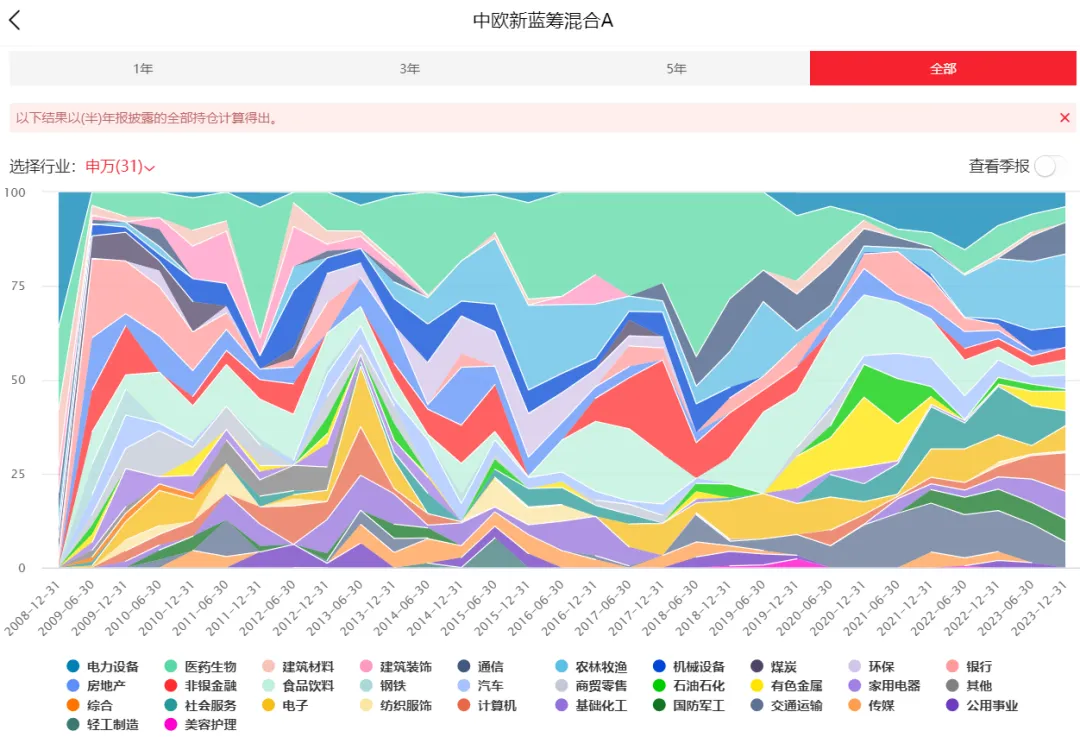

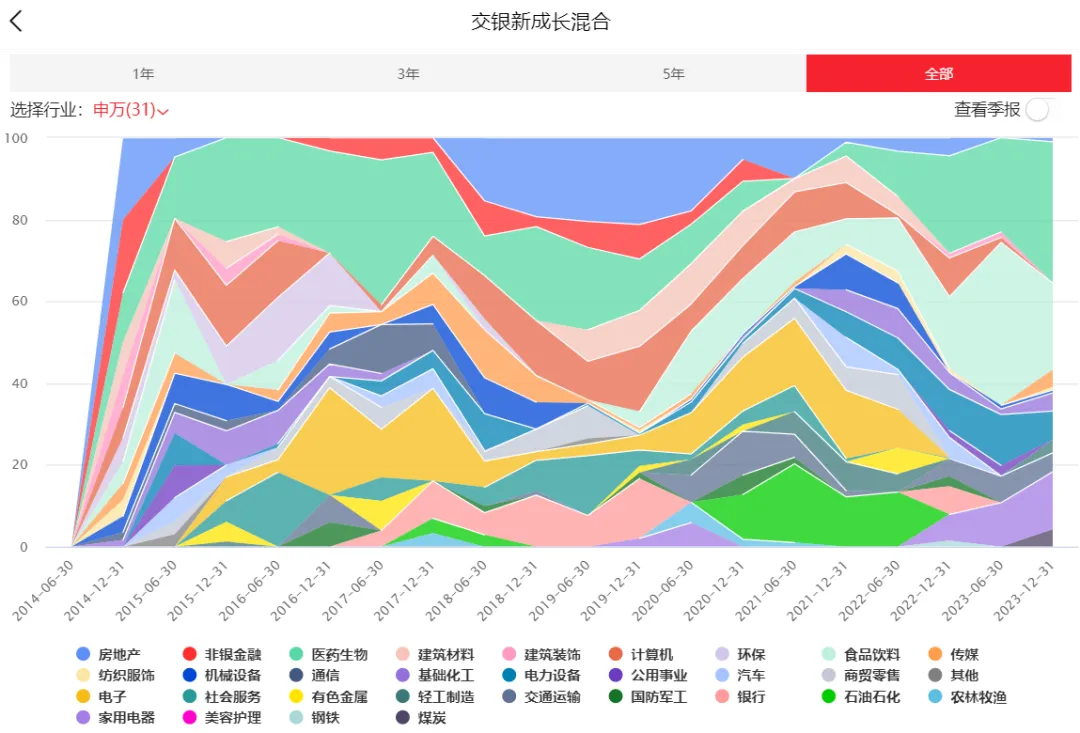

又发现周蔚文。

以长期价值为基础,再结合行业趋势,希望领先大家找到行业或公司增长的拐点。

均衡配置,业绩跑赢朱少醒更明显。也比赵晓东好。

又发现余广。

审计出身,最开始是深度价值,后来慢慢转向长期持续增长,以合理价格买入好公司,喜欢容量大的行业。

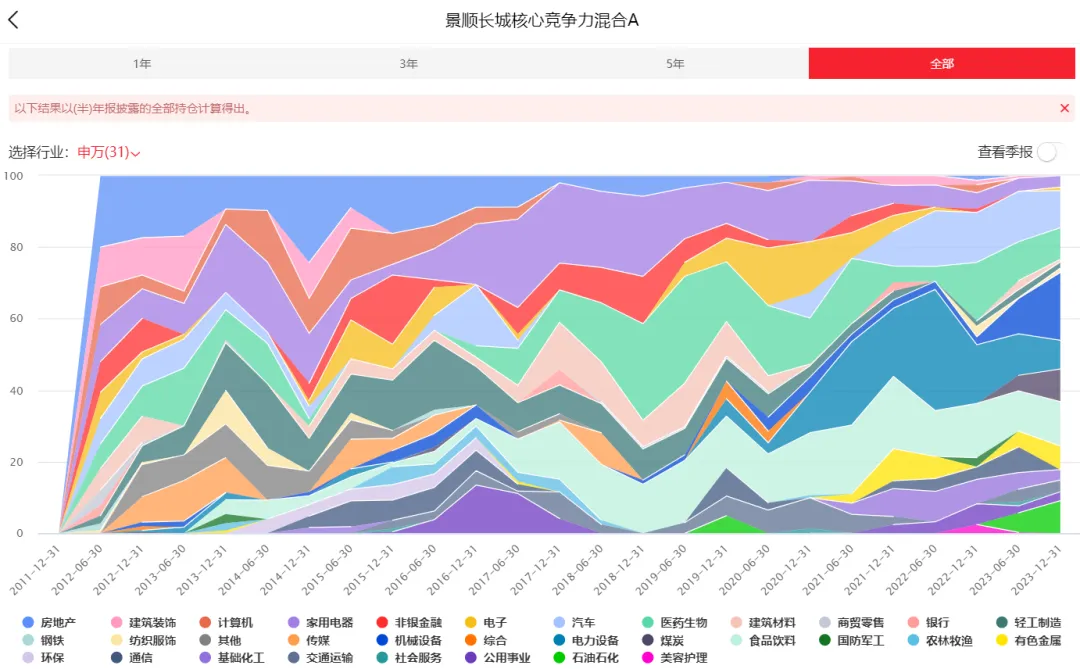

均衡配置,重仓家电、医药、食品饮料、电力设备。跑赢朱少醒。跑赢周蔚文。

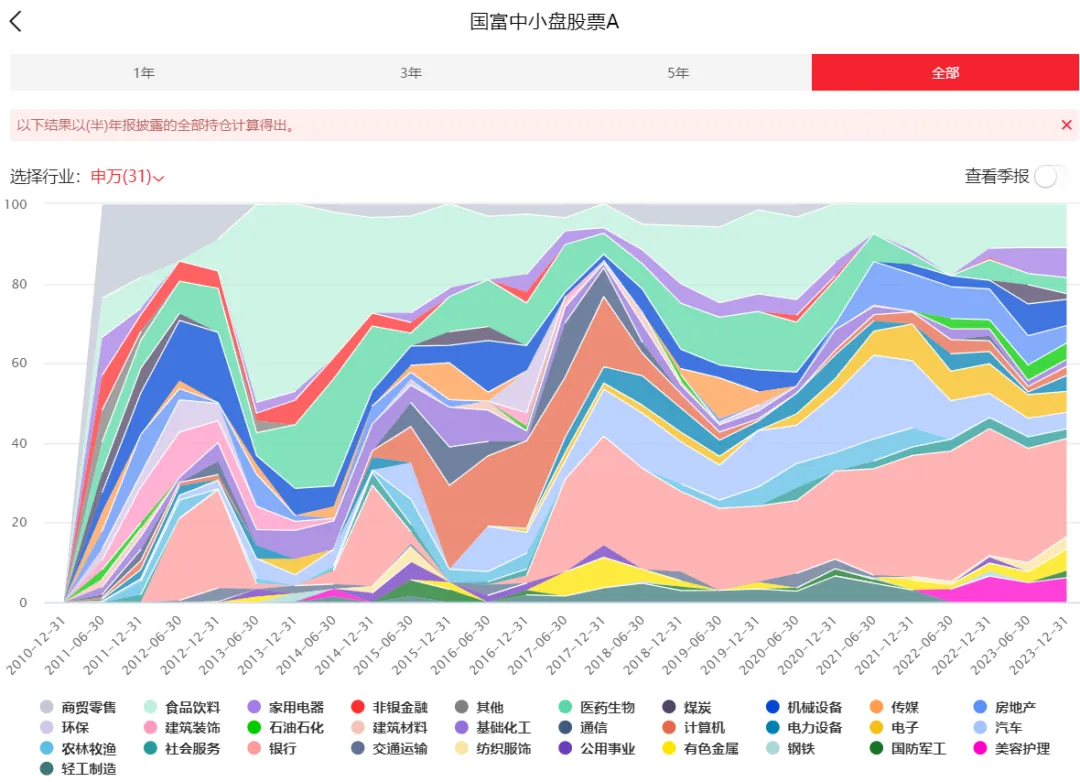

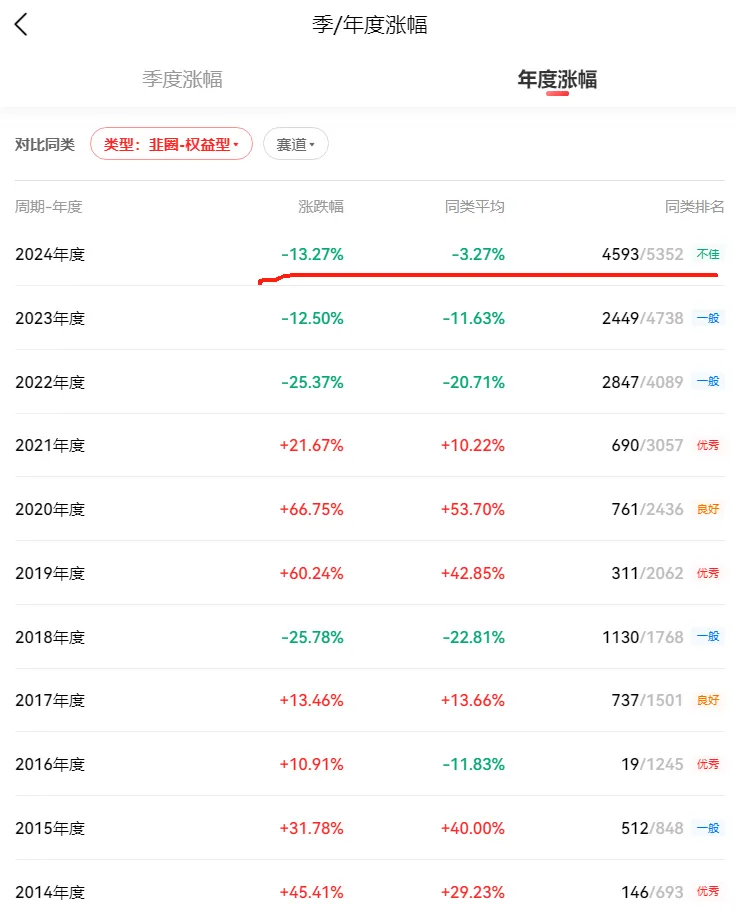

又发现程洲。

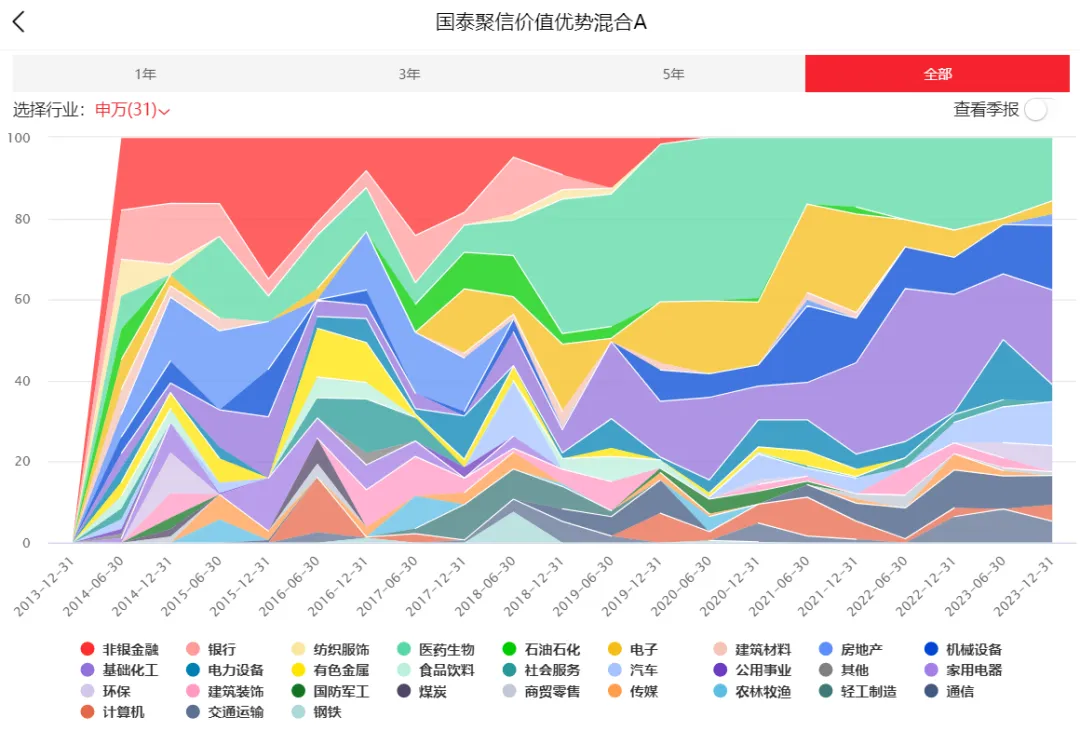

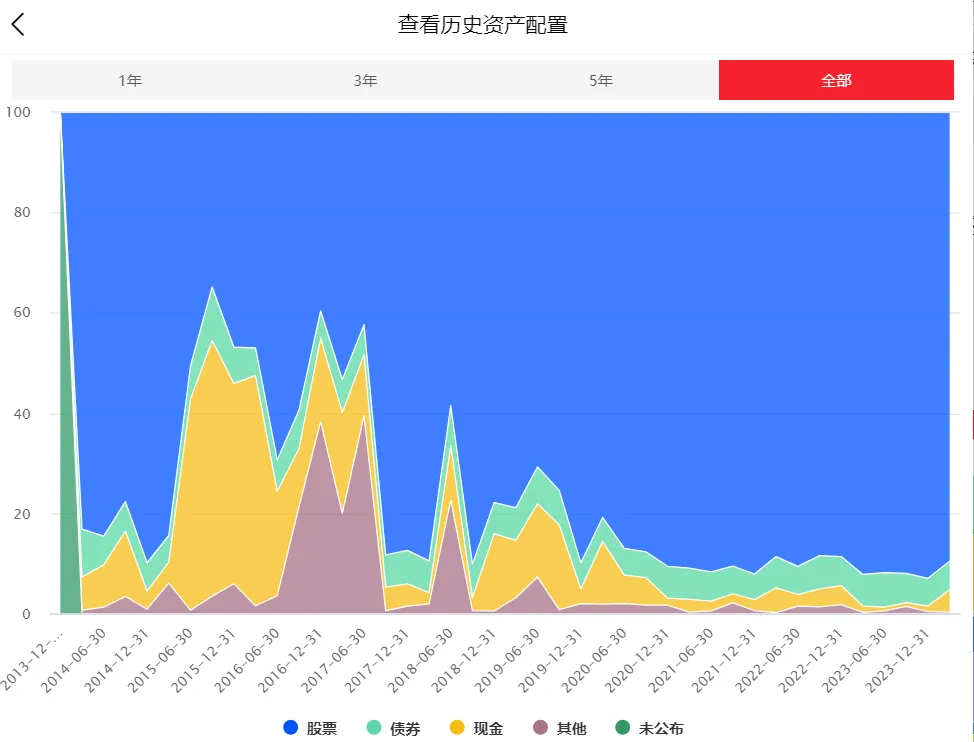

策略分析师出身,会做仓位择时。偏向于选择具有成长性的行业。重仓医药、电子、电力设备、化工。跑赢朱少醒。除了2022年和2023年回撤大,比余广更值得选择。

程洲更好、更稳,是因为择时。2022年和2023年年跌幅大和不择时有关。

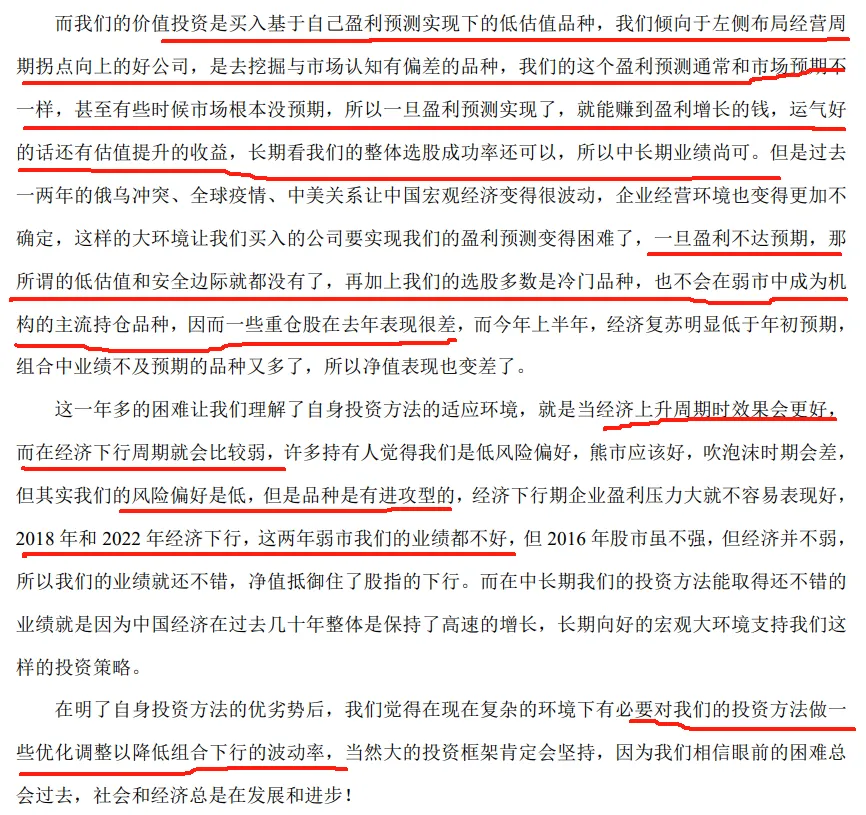

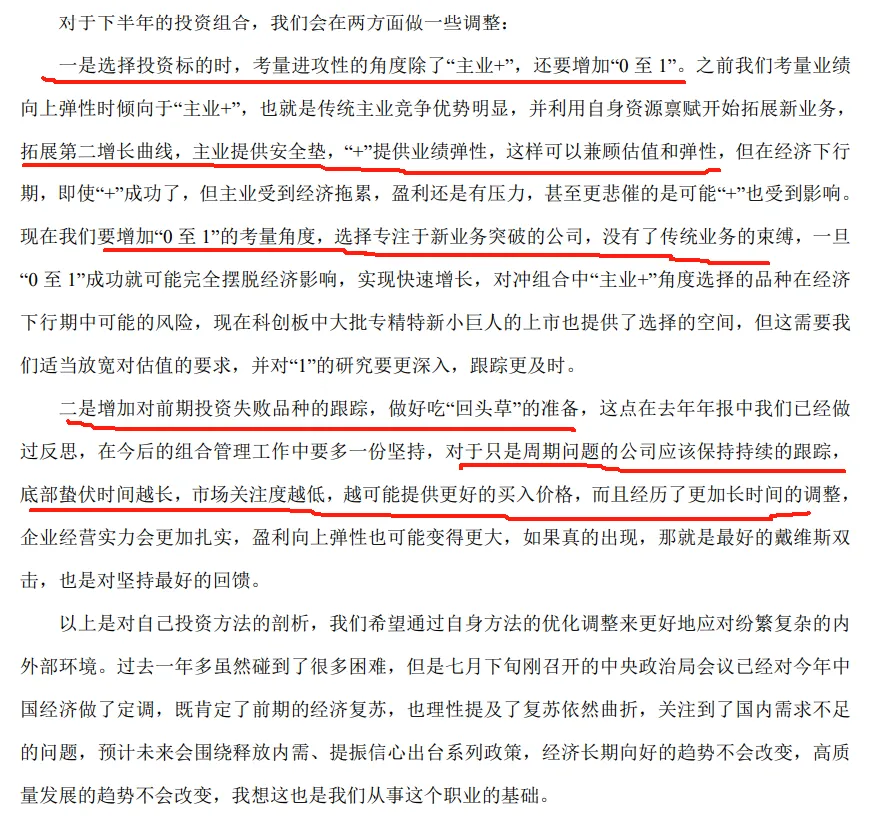

2023年中报程洲写:我们的价值投资是买入基于自己盈利预测实现下的低估值品种,我们倾向于左侧布局经营周期拐点向上的好公司,是去挖掘与市场认知又偏差的品种,我们这个盈利预测通常和市场预期不一样,甚至有些时候市场根本没预期,所以一旦盈利预测实现了,就能赚到盈利增长的钱,运气好的话还有估值提升的收益,长期看我们的整体选股成功率还可以,所以中长期业绩尚可。

许多人觉得我们是低风险偏好,熊市应该好,泡沫时期会差。但其实我们的风险偏好是低,但是品种是有进攻性的,经济下行期企业盈利压力大就不容易表现好,2018年和2022年经济下行,这两年弱市我们的业绩都不好。2016年股市虽然不强,但经济并不弱,我们也就就还不错。

过去一两年的俄乌冲突、全球疫情、中美关系让中国宏观经济变得很波动,企业经营环境也变得更加不确定,这样的大环境让我们买入的公司要实现我们的盈利预测变得困难了,一旦盈利不达预期,那所谓的低估值和安全边际就都没有了,再加上我们的选股多是冷门品种,也不会在弱市重成为机构的主流持仓品种,因而一些重仓股在去年表现很差。

在明了自身投资方法的优劣势后,有必要对投资方法做一些优化调整以降低组合下行的波动率。

一是选择投资标的时,考量进攻性的角度除了“主业+”,还要增加“0”至“1”。选择专注于新业务突破的公司,这需要我们适当放宽对估值的要求,并对“1”的研究要更深入,跟踪更及时。

二是增加对前期投资失败品种的跟踪,做好吃回头草的准备。对于只是周期问题的公司应该保持持续的跟踪,底部蛰伏时间越长,市场关注度越低,越可能提供更好的买入价格。

遗憾,程洲2024年排名更低。

又发现陈一峰。

好公司是第一位,便宜是第二位。历史上多选股大师,而很少出现轮动大师,自下而上选股,不择时。灵活,该价值的时候价值,该成长的时候成长。重仓银行、电力设备、食品饮料、医药。

比程洲表现更好。余广在他面前落后。

又发现王崇。

行业分散、个股集中、逆向投资、注重回撤。也有大V认为王崇不够逆向,有很多顺势而为的操作。

曾重仓房地产,现重仓医药、食品饮料、电力设备、家电。表现比陈一峰更好一丢丢。也比程洲好。朱少醒的业绩不够看。

长江后浪推前浪,前浪死在沙滩上。陈一峰、王崇我觉得是中生代,朱少醒、周蔚文、程洲、余广是老将。我重点关注周蔚文、程洲、余广。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$富国天惠LOF(SZ161005)$$景顺长城核心竞争力混合A(OTCFUND|260116)$$国泰聚信价值优势混合A(OTCFUND|000362)$

本文作者可以追加内容哦 !