热点追踪

港交所2023年6月19日正式启动“港币-人民币双柜台模式”,至今,该模式运行已满一周年。双柜台模式不仅有助于提升港股市场的流动性,也有利于推进人民币国际化。港股可以人民币计价、以人民币进行交易和结算,有利于让更多国际投资者通过最便捷和风险可控的机制接触到人民币产品,推动了人民币国际化。双柜台模式有助于港股市场接通离岸人民币流动资金池,为港股公司带来增量资金。

东吴证券观点分析,今年1-5月,恒生指数和恒生科技指数录得显著涨幅,尤其4-5月,外资阶段性切入促成了恒指反弹20%以上。港股上涨主要基于全球风险资产补涨逻辑。随着6月全球股指进一步上涨,预计港股可能还会迎来补涨行情。

机会解读 —— 港股机会体现在哪?

1、港股交易情绪明显转好

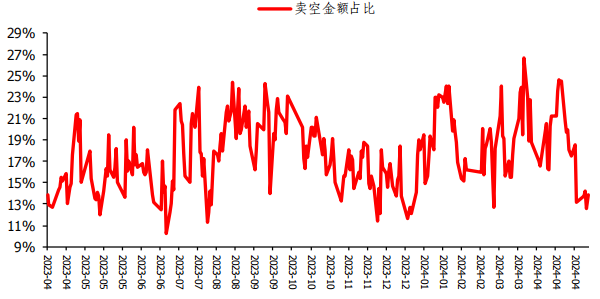

今年4月,港股市场上的做空活动呈现出明显的缩减迹象,做空金额占总成交额的比例跌至两年来的较低水平。

图:恒生指数成分股卖空金额占当日成交额比例

(数据来源:wind,长江证券)

2、国内基金增配港股

配置比例上,基金对于港股整体增持:2024年Q1基金重仓股中,港股占比为4.45%,而2023年Q4的占比为 4.05%。

配置偏好上,相比于2023年Q4,今年Q1港股各版块中基金增持覆盖上中下游行业。如上游资源品行业:石油石化、有色金属、煤炭,边际改善的中游制造业:轻工制造、电力设备,困境反转的可选消费:社会服务、美容护理、家电等。

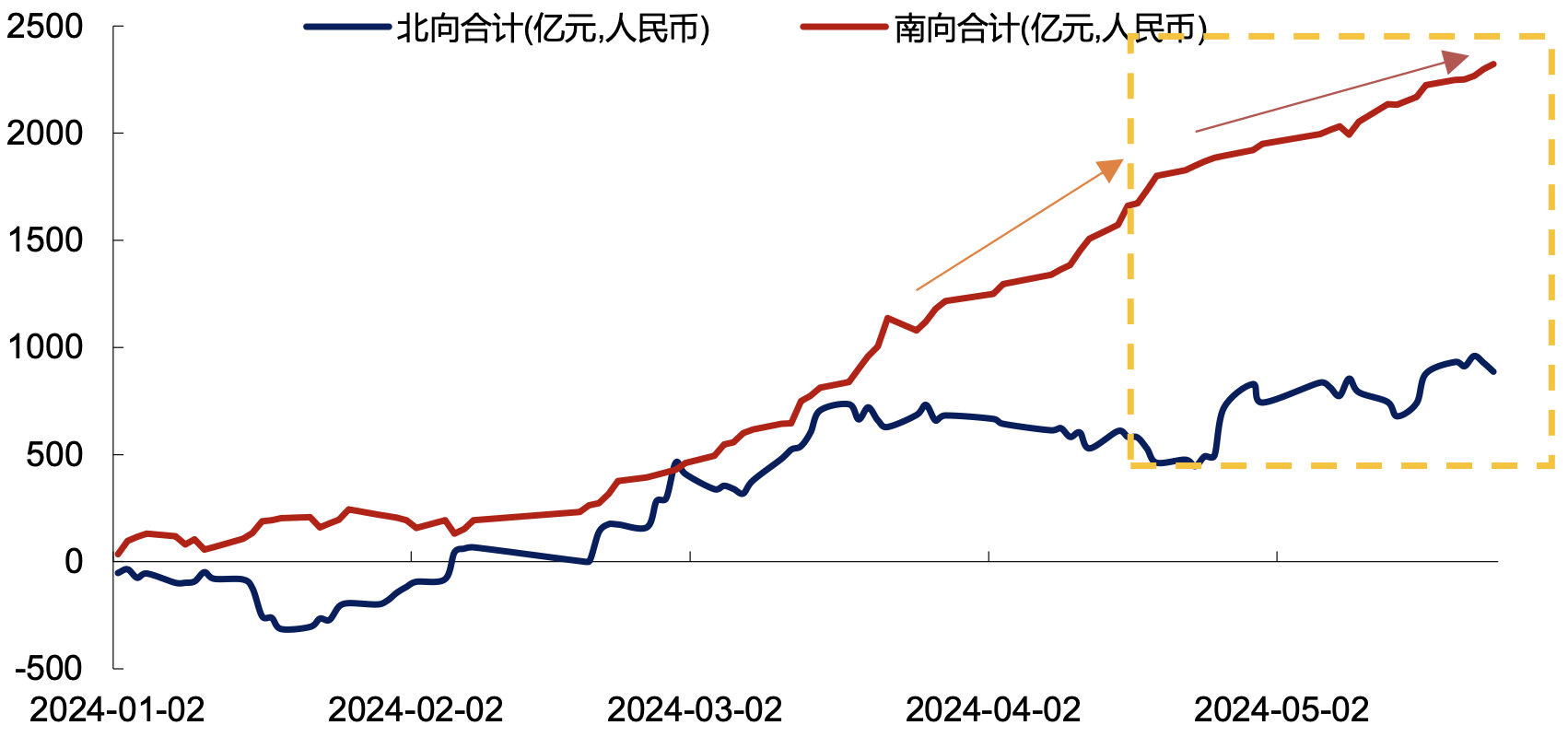

3、南向资金持续流入

南向资金代指通过港股通流入香港市场的内地资金。2024年前5个月南向资金保持连续净流入,累计流入2837.9亿港元,较去年同期的1294亿港元增长119.3%。

机构策市

中金公司表示,港股相比A股或仍具有优势,具体体现在:估值偏低,不论是高分红还是科技成长;港股对流动性更敏感,且海外资金配置比例也处于低位。截至4月底,整体外资对中资股的配置比例从2021年初的15%降至5%,且低于被动比例1ppt,更多长线外资的进一步大举回流仍需要以基本面改善为前提,而非美联储降息;盈利较好的周期和互联网等板块在港股中占比更多,而盈利承压的地产与制造链条多数集中在A股。

天风证券认为,往后看,港股在内外资情绪大幅改善的背景下已促成一轮较为显著的反弹,后续持续性及上涨空间有待更多夯实的基本面数据与之配合,经济修复验证期内依旧保持谨慎乐观态度。配置方面,一方面股息率较高的公用事业、能源、金融、电信等板块,即使未来市场波动率有所上升,也有望在该环境中提供可观的相对收益;另一方面,以半导体、互联网为代表的科技行业仍将是产业转型的主抓手,有望从政府支持以及国产替代中受益。

掘金低估值港股,场外投资者可通过以下把握港股各细分领域的投资机会:

板块相关产品

:$港股科技ETF(SZ159751)$覆盖港股优质互联网龙头公司,可实现T0交易

$香港消费ETF(SH513590)$:覆盖港股特色消费板块,可实现T0交易

$ 鹏华中证港股通消费ETF联接C(016953)$:掘金低估值港股,聚焦新消费龙头

$香港医药ETF(SH513700)$:跟踪港股通医药指数,聚焦创新药板块,可实现T0交易

风险提示:本材料由鹏华基金管理有限公司提供。本资料仅为宣传用品,不作为任何法律文件。本材料观点不构成投资建议或承诺。文中板块及指数趋势并不能完全反映基金走势,基金过往业绩不预示未来表现。我们国基金运作时间较短,不能反映市场发展的所有阶段。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金投资人在投资前请确认已知晓并理解该产品特征性与相关风险,具有相应风险承受能力,谨慎投资。投资者投资于本基金前应认真阅读基金的基金合同、招募说明书、基金产品资料概要等文件,并根据自身风险承受能力选择适合自己的基金产品。基金有风险投资需谨慎。

本文作者可以追加内容哦 !