一边结束与mRNA独角兽的合作,一边又强调mRNA疫苗在公司内部的重要性,矛盾的去与留背后,是沃森生物“洗心革面,重新出发”的决心。但重新开局,于沃森而言,似乎并不容易。

撰文| Erin 润屿

编辑| 润屿 顿河

不想承担风险,又想赚钱,往往免不了“竹篮打水一场空”的结局。

6月25日,沃森生物发布公告,一边宣布结束与艾博生物的两项mRNA疫苗合作,另一边重设组织架构,mRNA疫苗是成为公司六大BU之一。

矛盾去与留的背后,注入了过去四年在mRNA研发上的遗憾与不甘。而当公司两大支柱性产品——13价肺炎结合疫苗和HPV疫苗双双“水逆”,三大核心财务数字皆为负,股价自开年至今跌幅逾50%后,沃森痛定思痛,决定收拾旧山河,重新开局。

回顾曾被称为“中国疫苗白马股”沃森的历史,投资创新药、血制品,布局HPV、mRNA疫苗,屡屡踩对行业风口,将其市值推高至1500亿元顶峰。

但踩对风口的是沃森,频频迟到、备受市场争议的也是沃森。Biotech IPO前撤资;HPV疫苗即将进入III期临床计划“贱卖”被投资者大骂“因果报应”;董事长3年累计套现近20亿元;mRNA疫苗上市时需求已冷却……

如今,当沃森市值仅剩180多亿元,重新出发,来得及吗?

一场既要又要的“闹剧”

6月25日沃森的两则公告,几乎相当于宣告与艾博之间的合作已完全走向终点。

2020年5月,沃森与艾博达成mRNA新冠疫苗和带状疱疹疫苗的合作,自此,沃森市值一步步走向高峰,一度达到将近1500亿元,坐实“中国疫苗行业的白马股”称号。

而现如今,与艾博合作无果,再加上创新药投资和HPV布局双双失利,沃森生物千亿市值已经一去不复返,蒸发近九成,仅剩180多亿元。

“离婚”主角之一艾博,现在“主打一个不吭声”,但作为曾经的顶流,他手里的钱并不会少。

艾博从A轮到C+轮的融资,总额超过了10亿美元。而艾博在与沃森达成合作的条款上,注明了前者负责工艺开发和临床样品制备,后者负责后期的商业化生产,并且后者还要支付研发费用和里程碑费用。如此计算,这笔合作的“破裂”,对于手握大笔融资,又尚未布局重资产的艾博来说,几乎没有需要自身消化的后果。

但对于“离婚”的另一当事人沃森来说,这笔合作的终止,却再次将其内部管理问题暴露到了台前。

提起与艾博的合作,就不得不回顾2020年那场沃森管理层被投资者质问“你们不相信因果报应吗”的电话会议。

2020年12月4日,沃森连发多则公告表示,不仅董事会审议通过了放弃上海泽润生物的股权优先购买权,还计划拟转让手中泽润生物32.6%股权,转让完成后泽润生物不再是公司控股子公司。

彼时,泽润生物的二价HPV疫苗上市申请已获得受理,九价HPV疫苗即将进入III期临床。

要知道在2020年,一针进口九价HPV疫苗能被市场炒到单价3000元,在这样的氛围带动下,即使国产企业仅手握二价HPV疫苗,也足够成为二级市场的“当红炸子鸡”。作为最早推出国产二价HPV疫苗的万泰生物,市值水涨船高。

因此,当沃森拟转让泽润生物股权的消息一出,二级市场反应极为激烈。

投资者纷纷质疑沃森“在孵出小鸡前卖掉鸡蛋”的行为是否存在损害中小股东的利益输送,且在第二天的投资者电话会议上,沃森管理层直接被投资者质问“能不能换一下董事长和管理层?”“你们这些人不相信因果报应吗?”

有意思的是,还有投资者提出疑问:“卖了泽润把精力投入到艾博,艾博好还是泽润好?”

而沃森管理层则表示,九价HPV疫苗即将进入临床III期,仍需大笔资金投入;而未来HPV疫苗竞争激烈,盈利空间并不及mRNA疫苗。也就是说,沃森管理层转而想将资金“押注”在看似更有“钱景”的mRNA疫苗上。

最后,“抛售”泽润的计划虽然在投资者的压力下落空,HPV市场空间在短短四年里极速衰落。九价HPV疫苗的走向已偏离早前预期,国内唯一代理商智飞生物今年Q1的应收账款加上存货超过420亿元;而沃森与万泰,唯二国产厂商之间的价格战早已进入白热化,省级集采中价格更是低至两位数。在此影响下,2023年的沃森、万泰,营收、净利润均出现下滑。

但同时在另一面,令沃森管理层未曾料到的是,他们曾寄予厚望的mRNA疫苗产品,或者说曾高调“押宝”的艾博,却也并未给其带来预期中的回报。

明日黄花,属于mRNA新冠疫苗的时代是如此短暂。

遗憾的是,在赛道风口关闭之前,沃森与艾博生物合作的mRNA新冠疫苗并未登陆国内市场,仅在印尼获批紧急使用;另一方面,沃森在2022年1月与另一家mRNA研发公司蓝鹊生物合作,共同开发的针对新冠变异株的mRNA疫倒是在后来获得了国内紧急使用,然而当时新冠疫苗热度已经冷却,也并未在二级市场溅起多大水花。

沃森生物副董事长黄镇在近期接受媒体采访时表示,两款疫苗并未获得正式注册,无法进行市场推广,因此对公司营收贡献较小。

此外,仍被沃森生物握在手中的泽润生物,在近些年也布局了mRNA项目,但如今依然在早期阶段。

值得一提的是,在公司股价涨得最迅猛的那段时间(2020年-2022年),沃森生物董事长李云春多次减持,累计套现约20亿元,这一而再、再而三地让市场对公司未来的担忧加剧。

屡屡“变脸”的沃森

昨天晚上关于组织架构重整的公告,似乎透露了沃森在财运“倒霉”、赌运太差之后,要收拾旧山河、重新出发的决心。

一是清理“旧资产”。曾经艾博与泽润间的二选一,变成了如今艾博与蓝鹊间的二选一,但最终结果是,艾博被“放弃”。

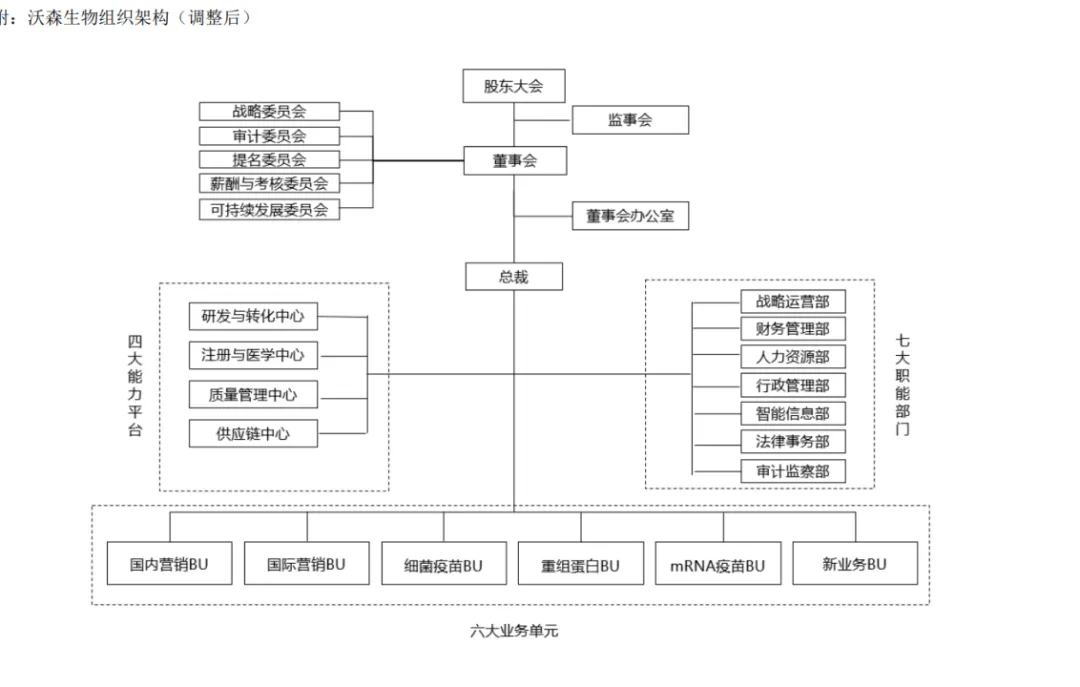

二是迎来更精简的组织架构。六大业务单元中,mRNA疫苗被单列出来,剩下五个BU是细菌疫苗、重组蛋白、国内营销、国际营销和新业务。

来源:沃森生物公告

尽管mRNA疫苗还是沃森的业务重点,但其目前的布局似乎并未上升到整个产业链。

因为沃森与蓝鹊的合作为项目合作,不涉及股权投资。分工上,疫苗研发、工艺开发都还是蓝鹊负责,沃森则主要负责目标产品的注册申报、临床实验管理、产业化及销售。

而重新开局,并不容易。

2024年要重新出发的沃森,其实有一堆的难题要解决。最难的地方在于,两个支柱性疫苗产品双双难卖动,投资者信心也不足。

很多人关心的是,沃森现在到了真正的底部了吗?有业内人士告诉E药经理人:“沃森现在急缺产品竞争力,还没有到底部,最差的结果或许是卖公司,或和别的公司研发其他疫苗。”

但细翻沃森生物的10年,其实会发现,沃森的前瞻性眼光和技术实力不容小觑,然而,沃森虽一直具有挖掘优质资产的“慧眼”,但奈何总是将一手好牌,打出中庸水平。

10年前,原本能靠传统疫苗生存的沃森,决定抽身而出,提出围绕“疫苗、血液制品、单抗药物”三大核心业务板块,形成“大生物”产业布局。

早期为了落实这一“大生物”产业布局,沃森开启了大举的并购之旅,但从现在来看,“大生物”产业计划早已泡汤,中途数次并购还带来了争议。

最典型的是收购河北大安那次。

2012年,沃森以5.29亿元收购河北大安制药55%的股权,以进军血制品领域。次年,沃森再斥资3.37亿元,受让石家庄瑞聚全医药技术咨询有限公司持有的河北大安35%股权。收购完成后,沃森生物持有河北大安的股权为90%。

但在不久后,沃森又开启了出售模式。2014年,沃森与时任内蒙君正和博晖创新董事长的杜江涛签署协议,将大安制药46%股权转让给后者,股权转让款合计6.35亿元,原因是为了降低公司在血液制品板块的投入规模。

2016年,沃森再次将河北大安31.65%股权转让给杜江涛,股权转让价款合计人民币约4.53亿元。

值得注意的是,先后两次股权转让协议中都涉及投资后承诺,简单来说,就是沃森承诺将协助杜江涛加快提高河北大安血浆采集规模,确保河北大安2017年至2019年血浆采集规模不低于150吨至250吨,但2017年和2018年均未达到协议约定的最低承诺值。

2017年,沃森承担了相应的赔付责任产生的应收账款损失3.34亿元,计提长期股权投资减值、坏账准备形成的资产减值损失1.22亿元。

此外,2013年,沃森收购了宁波普诺、山东实杰、莆田圣泰100%股权,以进入疫苗流通领域,这些收购交易形成了一定商誉。但后来,沃森并购的疫苗流通企业受“山东疫苗事件”等因素影响,最终“流产”。

在单抗领域,2014年,沃森生物以2.91亿元收购嘉和生物63.58%的股权。然而,在2018年嘉和生物上市前,沃森生物就抛售了大部分所持股份。

现如今,沃森超99%的营业收入都来自其自主疫苗的生产和销售,10年前的几大板块布局计划已“胎死腹中”。从收购入局到退出清零的过程中,沃森生物的业绩几次受到转让协议及收购标的经营状况的影响。

但问题是,自主疫苗的未来,现在也被扣上了一个大大的问号。一边,支柱性产品“花期太短”,竞争格局紧张;另一边,老疫苗品种销售单价较低,难带动业绩实现明显增长,利润贡献不甚明显。

重整组织架构的新沃森,会有新故事吗?

本文作者可以追加内容哦 !