半导体行业是典型周期行业,复盘过去20年,半导体周期约3-5年为一轮。最近一轮周期的高峰大致在 2022 年 2 季度,目前已经调整2年,按照历史规律,半导体行业已临近新一轮周期。

斯达半导、宏微科技是半导体功率器件的IGBT细分龙头,最近两三年的最大跌幅达 80%。今天一起了解下这两家公司。我们不做未来的判断,仅是回顾历史行情,把公司和行业的情况做个讲解,主要是用数据说话。

一、斯达半导:新能源IGBT龙头

1.历史股价波动幅度

上涨阶段:2020年2月到2021年11月,公司上市正好赶上新能源汽车大牛市,不到两年时间,公司股价上涨超过4000%,妥妥的超级大牛股。

调整阶段:2021年11月开始见顶,至今调整时间超过2年半,最大跌幅82%,目前跌幅74%,股价回到2020年初的位置,新股开板后的涨幅基本都抹掉了。

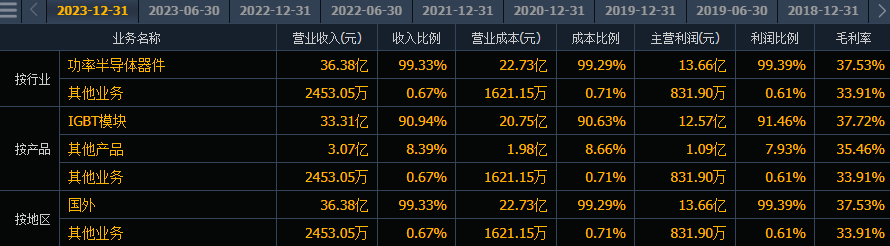

2.主营业务

斯达半导专注于IGBT为主的功率半导体芯片业务。2023年IGBT模块产品收入33.31亿,占总营收的90.94%。按行业分,工业控制和电源行业营收 12.8亿;新能源行业营收21.6亿;变频白色家电及其他营收20.3亿;并且99%的收入来自国外。

功率半导体主要用于电力设备的电能变换和电路控制,是进行电能处理的核心器件,弱电控

制与强电运行间的桥梁,细分产品主要有 MOSFET、IGBT、BJT 等。

MOSFET:用于将输入电压的变化转化为输出电流的变化,起到开关或放大等作用。

IGBT:被称为电力电子行业的“CPU”,是MOSFET和BJT的混合体,结合两者的优点,能够根据信号指令调节电路中的电压、电流、频率、相位等。

简单来说,MOSFET在高频低压领域有优势,IGBT在高压大电流领域有优势,比如新能源车高压快充领域。

斯达半导优势在于IGBT模块,公司研发出全系列IGBT芯片、FRD芯片和IGBT模块,实现进口替代。其中IGBT模块产品超过600种,电压等级涵盖100V-3300V,电流等级涵盖10A-3600A。产品应用覆盖新能源汽车/风光储和工控领域。

根据国际机构Omdia报告,2022年公司在全球IGBT模块市场排名第五,中国企业中第一。

2023年,公司合计配套超过200万套新能源汽车主电机控制器;第七代1200V车规级IGBT模块新增多个800V系统车型的主电机控制器项目定点,并在北美等海外电站批量装机。

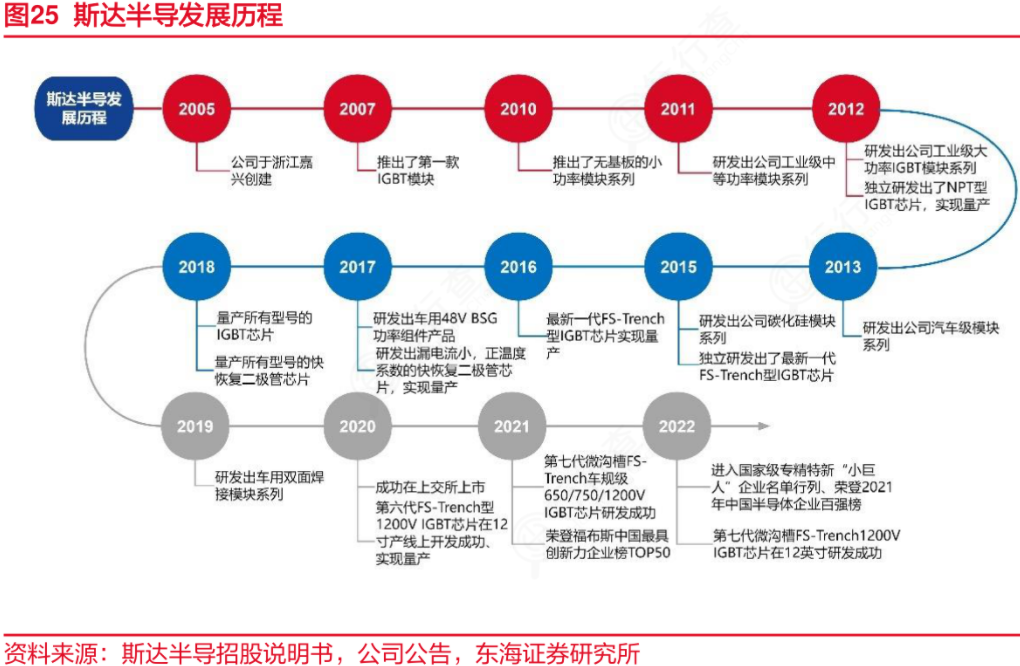

3.发展历程和重大变化

2005年,公司成立;

2007年,完成关键技术工艺开发,成功推出第一款 IGBT 模块;

2011年量产NPT型 IGBT芯片。2020年上市;

2012年,独立研发出平面栅 NPT 型 IGBT 芯片,实现核心芯片自主供应;

2015年,研发出FS-Trench 型 IGBT 芯片,与主流进口芯片性能相当;

2017 年,IGBT 模块份额首次进入全球前十,中国市场第一;

2020 年,作为 IGBT 概念龙头股登录 A 股主板;

2021 年,定增 35 亿元,自建 SiC 和高压 IGBT 晶圆厂;

2022年,第七代车规级 IGBT 芯片实现批量供货。

公司自创业之初就坚持IGBT技术的自主研发,从模块核心技术,到核心芯片再到攻克第7代技术,不断追赶世界先进技术。上市后又借助资本市场力量快速扩张,公司现有三个半导体芯片生产项目正在建设中,预计投资总额达27亿。

公司未来规划

首先,公司将始终坚持自主创新,加大研发投入,继续加大研发新一代 IGBT 芯片、快恢复二极管芯片、SiC MOSFET 芯片以及其他芯片的力度,攻克新一批关键技术。

其次,公司将加大新兴行业布局,重点针对新能源汽车、新能源发电、储能、变频白色家电等重点行业推出具有国际领先水平,在价格、品质、技术支持等方面具备较强国际竞争力的产品,进一步扩大公司产品的市场覆盖面,满足更多客户的市场需求。

最后,公司将完善功率半导体产业布局,在大力推广 IGBT 模块的同时,依靠自身的专业技术,研发其他前沿功率半导体器件,不断丰富自身产品种类,并坚定不移的努力将公司发展成为世界顶尖的功率半导体制造企业。

4.行业未来发展

根据 Omida 的数据及预测,2023 年全球功率半导体市场规模达到 503 亿美元,预计 2027

年市场规模将达到 596 亿美元。

中国是最大的功率半导体市场之一,据《2024-2029 年中国功率半导体产业市场供需格局及发展前景预测报告》,2024 年中国功率半导体市场规模预计将达到 1752.55 亿元。这一增长主要受到智能电网、新能源汽车等领域对功率半导体需求量大幅提升的推动。

IGBT是新能源汽车产业、新能源产业、高端装备等国家七大战略新兴产业发展中不可缺少的半导体器件,也是目前发展最快的功率半导体器件之一。自上世纪 80 年代 IGBT 产品开启工业化应用以来,一直为国外知名公司所垄断,目前国产化率不足35%,IGBT 器件将成为“国产替代”的主力军之一。

据 YOLE 数据显示,2022 年全球 IGBT 的市场规模约为 68 亿美元,受益于新能源汽车、新能源、工业控制等领域的需求大幅增加,预计 2026 年全球 IGBT 市场规模将达到 84 亿美元。

中国是全球最大的 IGBT 市场,约占全球 IGBT 市场规模的40%,预计到 2025 年中国 IGBT 市场规模将达到 522 亿人民币,是细分市场中发展最快的半导体功率器件之一。

另外,以碳化硅(SiC)、氮化镓(GaN)为代表的第三代半导体因更优异的性能发展迅速。SiC 在高功率、高温应用应用上比GaN 更有优势,目前 SiC 功率器件在新能源汽车行业迅速发展。根据 yolo 数据,在汽车应用的强劲助推下,整个 SiC 市场呈现出高速增长, 同时工业控制和新能源领域 SiC 应用也高于市场预期的增长,预计 2027 年 SiC 器件市场预计将超过 70 亿美元。

5.业绩和估值状况

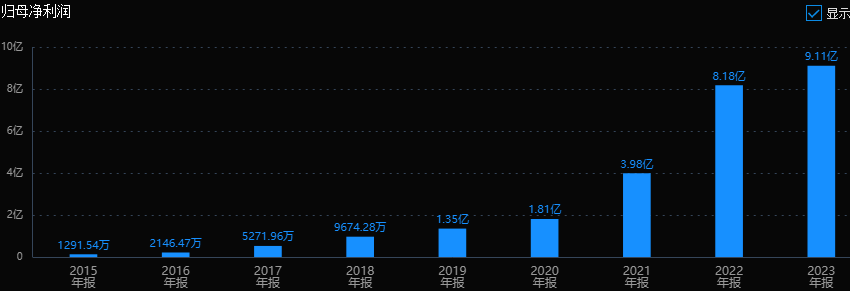

2015到2019 年,公司营收的复合增长率达到 32%。上市后加速发展,2020年营收9.63亿,利润1.81亿,2023年营收36.63亿,利润9.11亿,3年时间,营收增长将近4倍,利润增长超过5倍。

利润大幅增长,股价大跌80%,什么原因?

这又要用到岩松投研圈经常说的公式了,股价=利润*估值。

2021年股价上涨阶段,公式市盈率最高突破250倍PETTM,市净率接近60倍,就算这两年利润增速达到100%,200倍市盈率也绝对不可想象,因为这种超高增速是不可持续的。目前估值为27.49倍市盈率(TTM),3.61倍市净率(LF),当前市盈率、市净率都处于历史平均低位区。公司市值也从接近千亿缩水至200亿附近,高位接盘的结果是惨烈的。

市场一致预期公司24年利润在9到11亿,25年利润在11到14亿区间,取24年10亿中值,200亿市值对应20倍市盈率。不过公司24年一季度利润下降了21%,全年业绩能不能达到预期就要逐季度跟踪了。

6.小结:

公司是行业龙头,全球IGBT排第五,国内第一;

股价下跌主要是消化高估值,业绩增速也在下降;

处于扩展器,多个项目在建,募投项目24年可使用;

技术先进,第7代IGBT在新能源车和风光储等领域实现批量装机;

新能源领域业务占比60%,占比高;

公司加速SiC上车,打造第二增长极;

估值适中。

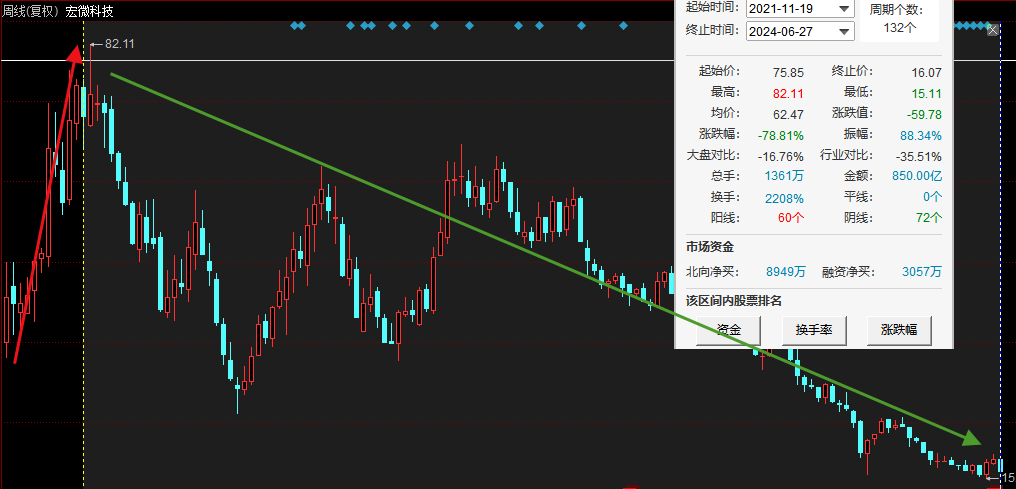

二、宏微科技:行业高增长+国产替代双红利

1.历史股价波动幅度

上涨阶段:2021年9月——2021年11月,次新股上市后资金炒作,3个月股价将近翻倍。

调整阶段:2021年12月至今,调整了2年半,股价最大振幅88%,目前跌幅79%。

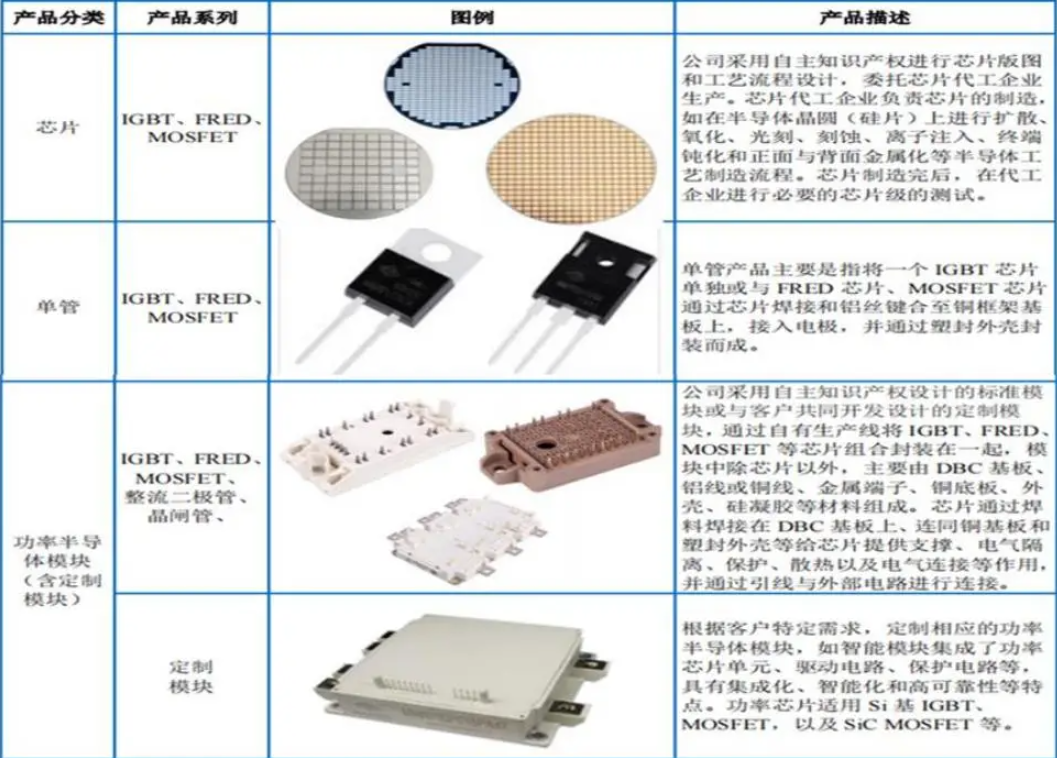

2.主营业务

公司自设立以来一直从事IGBT、FRED为主的功率半导体业务。2023年实现功率半导体器件营收14.87亿,其中模块处于收入9.64亿,占比64%;单管产品4.55亿,占比30%;芯片占比3.35%。从行业分,工控营收占比近40%,新能源发电占比37%,电动汽车占比22%。与斯达半导不同,公司业务主要在国内。

宏微科技是国内极少数具备IGBT、FRED芯片及模组技术的领军企业之一,业务中的单管完全采用自研芯片,而模块产品60%以上采用自研芯片。

公司光伏用400A/650V三电平定制模块已开始批量交付;车用800A/750V双面散热模块通过相关车用可靠性测试及系统测试,开始小批量交付使用;车用750V12寸芯片对应的车用模块快速上量;12吋1700V高性能续流管及1700VIGBT芯片已完成开发和验证。

公司核心代工商是华虹与华润华晶,工业控制领域客户有台达集团、汇川技术、英威腾等;在电动汽车领域,主要客户有比亚迪、汇川、臻驱科技等知名企业。充电桩客户有英飞源、英可瑞、优优绿能、特来电等知名企业。新能源发电领域客户包含阳光电源、爱士惟、古瑞瓦特、禾望等。

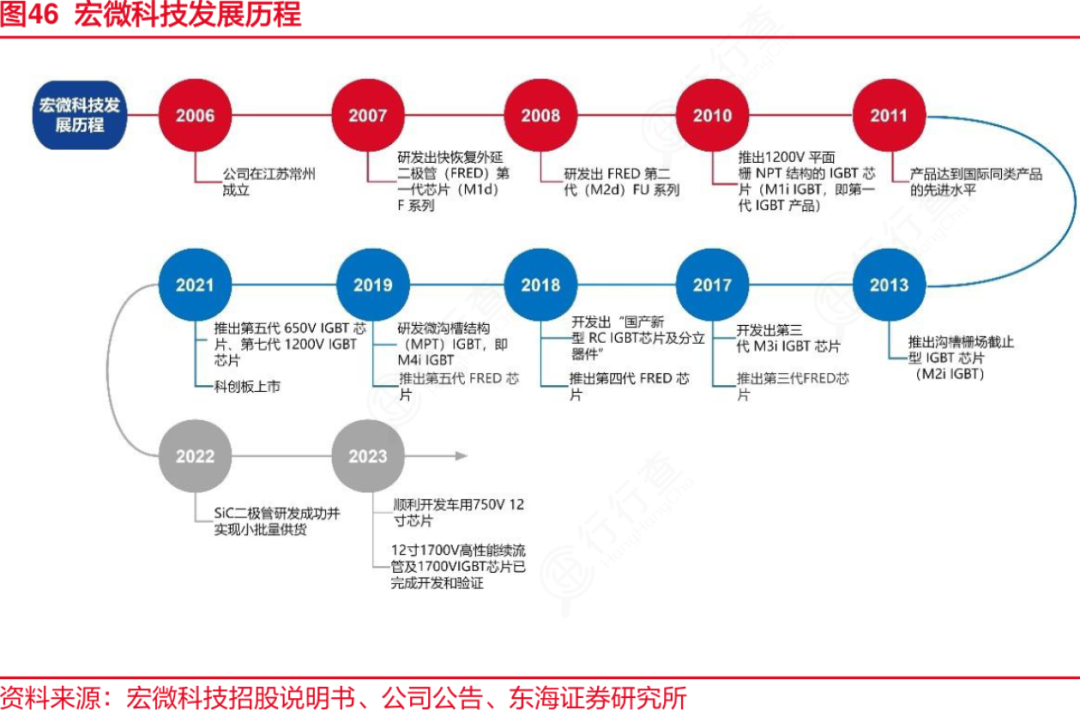

3.发展历程和重大变化

2006年,公司成立;

2007年,成功研发出了快恢复外延二极管(FRED)第一代芯片(M1d)F系列;

2010年,推出1200V平面栅NPT结构的第一代IGBT芯片;

2019年,推出第四代IGBT芯片和第五代FRED芯片。

2021年,推出第五代650VIGBT芯片。同年科创版上市。

公司创始人赵善麟博士,曾获国家发明奖1项,曾任职北京电力电子中心常务副主任、香港科技大学研究员、美国 Advanced Power Technology, Inc 资深高级工程师,为国家级特聘专员、“国务院突出贡献专家特殊津贴”获得者,是半导体领域的高精尖人才及专家。

公司未来规划

公司专注于功率半导体器件领域。

首先,以技术创新为根本,坚持自主创新,加大研发投入。

其次,以客户满意度为使命,深度巩固与行业龙头企业的良好合作关系,加速开拓增量市场,

提升国内外品牌知名度及市场占有率。

再次,以市场为驱动,丰富产品矩阵,积极布局下游新兴产业。

最后,以品质为准绳,坚持“质量高于一切,一切服从质量。”全员树立质量控制意识,狠

抓质量管理和体系控制。

总的来说,公司重点工作是发力新能源汽车领域市场,加速开拓新能源市场,然后是加快第三代化合物半导体 SiC SBD 和 SiC MOSFET 芯片开发及量产。

4.行业未来发展

参考斯达半导的内容,这里不多说了。

5.业绩和估值状况

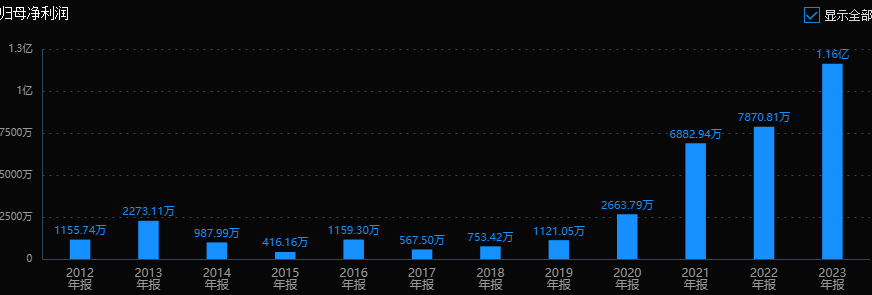

2020年营收3.32亿,利润0.27亿,2023年营收15亿,利润1.16亿,3年时间,营收和利润增长都超过4倍。

公司2024年一季度亏172万,公司解释:主要受新能源行业去库存和电动汽车价格调整等因素影响,但从订单恢复情况来看,预判24年Q2环比会上一个台阶。目前来看,下半年公司经营业绩和订单情况有望提升。

在看估值。公司上市时正值新能源爆发式增长叠加全球“芯片荒”,2021年的市盈率超过200倍。目前估值为45倍市盈率(TTM),3.4倍市净率(LF),从估值分位看,处在历史最低区间。

市场预测公司24年利润在1亿到1.5亿之间,按中值1.2亿算,目前市值34亿对应28倍的市盈率;预测25年利润有机会达到2亿左右。

6.小结:

处于产能释放阶段。2023年有三条产线试运行,预计在2024~2025年释放产能;

业绩下降主要受下游需求波动、产线前期投入影响,不影响长远发展;

新能源占比达到50~70%,与核心客户深度绑定,受益行业高增长与国产替代双红利;

目前估值适中。

两个IGBT半导体公司的情况就介绍完了,文章仅做分析思路和数据的分享,不代表公司的好坏,至于整体合不合适投资,需要大家各自综合评估。

本文作者可以追加内容哦 !