昨天从全天的行情演绎看来,苹果产业链条依然是投资者关注的重点。苹果中国官网显示,苹果Vision Pro国行版将于6月28日正式发售,售价29999元起。盘中一度激发消费电子走强上行超2%,但随后跟随大盘回落。当前智能手机市场面临创新瓶颈,更新换代周期明显拉长,自从苹果在2024年全球开发者大会上推出了自研的个人智能系统Apple Intelligence,市场开始预期今年起,苹果产品随着AI技术的引入有望提振整个出货量,有测算认为,换机周期如果因为AI能力而提升0.1年,将会为苹果公司带来500万台左右的新增销量。所以,AI手机凭借个性化服务和提升的用户体验,有望成为行业新驱动力。这也是近期市场更加偏好苹果链条非常重要的原因,但落地来看还需跟踪产业链的数据来作证。在安卓供应链方面,小米表现出强劲势头,特别是在国内外市场,而华为新机型的发布可能因为各种原因或有所延迟,所以安卓系链条或许需要进一步结构性的筛选。

海外行业信息来看,美光股份虽然第三财季业绩超预期,但下一季度财务指引让市场有所失望,美股盘前其股价已下跌 6.5%。跌幅其实并不可怕,但市场对于美光抱有极高期望,认为该公司将充分享受人工智能投资浪潮带来的收益,对下季度的预期非常的高,但所给出的指引意味着其业绩表现与人工智能整体上行的态势并不一致,让投资者充满了疑惑。内存产品是人工智能热潮的次级受益者,而 MU 是美国领先的内存生产商。更妙的是,该公司拥有专为人工智能带来的内存密集型应用而设计的高价位、高性能内存芯片。这些芯片利润较高,供应量较少;它们有能力提升美光的收入增长率和现金流利润率。市场知道这一点,这也是美光股价近期大幅上涨的原因。问题是,它是否已经涨得太多了?

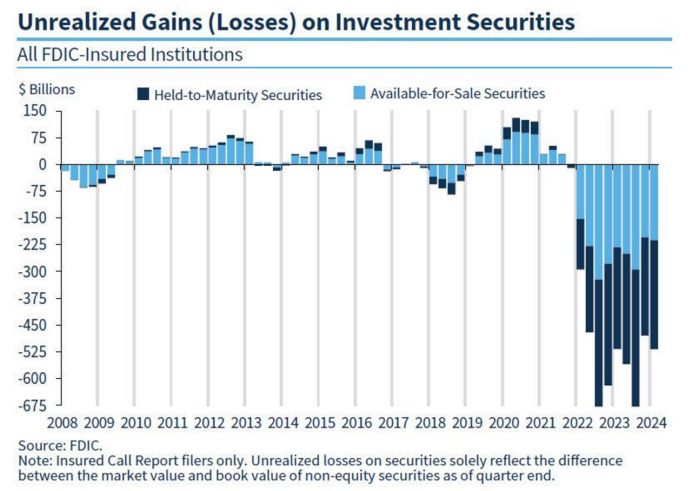

海外宏观来看,美国high for longer的高利率货币政策可能会持续更久,美国下半年将呈现出紧货币宽财政的结构。市场担忧的美国银行的风险相对可控,周三美联储公布银行业年度压力测试结果。测试结果显示,在模拟的经济衰退情况下,所有参与测试的银行均未跌破最低资本要求的底线,尽管这些银行可能面临高达6850亿美元的损失,但这一数字在近年来的压力测试中仍属于可接受范围。今年的测试结果无疑为政策制定者提供了重要的参考依据,意味着美国银行业具备足够的资本缓冲能力,可以承受高利率环境,也为提升股东回报打开大门。

高利率货币政策牵制住了绝大多数新兴市场国家降息的步伐,对于亚洲多数国家而言,近期的汇率压力均不小。日内日元兑美元跌破160的整数关口,创1986年以来的新低。但投资者对此并不意外。随着美联储持续推迟降息,美元持续走强。而日本政府除了喊话外,没有任何实质性的救市政策,投资者抛弃日元成为最优选择。其他国家也不好过,本地的货币政策受到约束无法发力,内需都比较赢弱,从而制约了下半年的增长,离岸人民币汇率也逐步接近7.3的关键心理点位。

国内宏观来看,6月27日召开的会议,研究进一步全面深化改革、推进中国式现代化问题。从盘面来看,应该早在市场预期之内,只是会议的相关细节尚未披露。但这次会议可能包含的土地改革尤其是农村土地制度改革、财税体制改革以及货币政策导向等,可能是投资者相对关注的话题。

建议关注$传媒ETF(SZ159805)$、$半导体ETF(SZ159813)$、$大数据ETF(SZ159739)$!

#多路资金加仓,A股资金面逐步改善##铜缆高速连接概念股大涨,什么逻辑?##广汇汽车驶向退市边缘,低价股如何自救?##百邦科技惊现“杀猪盘”?如何应对?#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !