近日,消息称三星电子已向包括戴尔科技、慧与(HPE)在内的主要客户通报了涨价计划,准备在第三季度将其主要存储半导体、服务器 DRAM 和企业级 NAND 闪存报价提高 15%~20%,而三星第二季度已将其企业级 NAND 闪存涨价 20% 以上。

这已经是三星今年以来的第三次调价。这次涨价,又是为何?

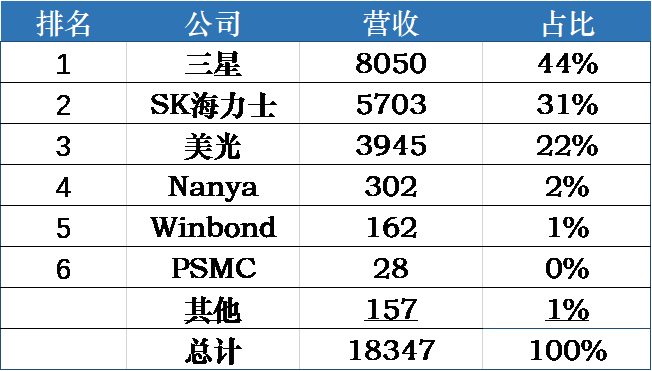

根据集邦咨询统计的2024年第一季度全球DRAM企业营收数据,三星、SK海力士和美光分别以全球存储市场44%、31%、22%的份额,位居前三位,三者共占据全球几乎95%的市场份额。DRAM是存储市场中出货量最大的产品类型,从存储器全品类来看,这三家企业与其他企业间的营收差额也十分悬殊。存储市场具有鲜明的寡头垄断特征。 在这样的情况下,这三家企业的一举一动将直接带来整个存储市场的震动,甚至可传递至与之相关的整个电子产业链。

2024年第一季度全球DRAM厂自有品牌内存营收排名(单位:百万美元)

三家存储原厂曾减产抬价

长期以来,通过调控产能的方式调整市场价格是这三家企业的惯用手段。而这一方式,也在最近一次存储产品价格波动中展现得淋漓尽致。

2020年下半年开始的芯片短缺,导致三星、SK海力士、美光三大存储原厂大批量备货,以至于在全球存储需求增长见顶之后,三大存储原厂均面临极高的库存水位。

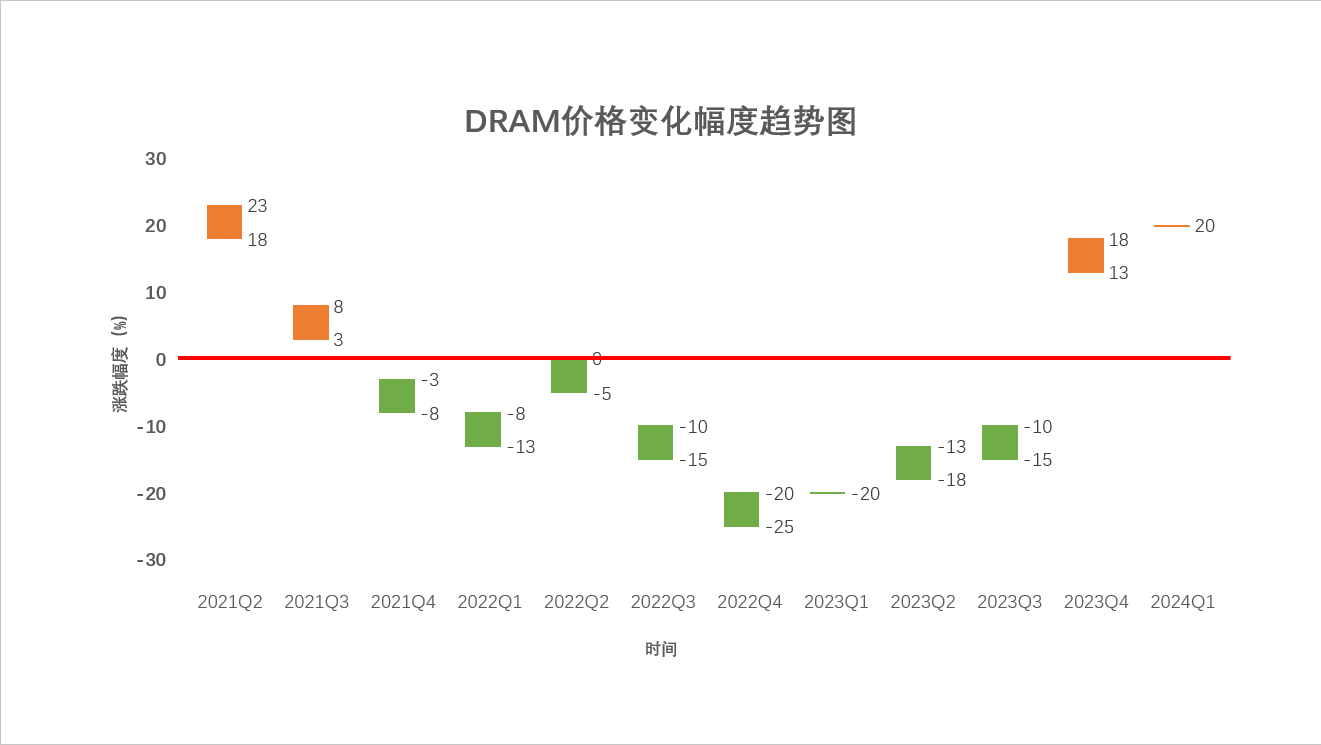

在此背景下,全球三大存储原厂存储器价格从2021年第四季度开始连续8个季度下跌。根据集邦咨询的数据,DRAM价格从2021年第四季度降价3%~8%开始,持续下探,至2022年第四季度达到最高单季度降幅,为20%~25%。

受存储价格下滑影响,三星、SK海力士、美光三家营收备受打击。三星自2022年第二季度开始,营收持续5个季度下滑,至2023年第二季度,营收额相当于2022年第一季度的71.74%;营收利润更是锐减,自2022年第一季度的117.24亿美元,一路降至2023年第一季度的5.02亿美元,同比降低95.72%。美光、海力士营收也在一年之内惨遭“腰斩”,甚至出现营业利润亏损。美光营收自2022年第三季度开始连续3个季度下滑,至2023年第二季度已跌至36.93亿美元,营收利润更是从30亿美元一路下滑到-23亿美元。SK海力士营收自2022年第三季度的10.98万亿韩元(约合86.64亿美元),一路下滑至2023第一季度的5.09万亿韩元(约合39.94亿美元),营收利润也从2022年第二季度的4.19万亿韩元(约合34.02亿美元),下滑至2023年第一季度的-3.402万亿韩元(约合-26.69亿美元)。

为尽快消化库存、摆脱亏损境地,三大存储厂商不约而同地开始减产。三星电子表示,2023年第四季度公司资本开支同比减少25.53%,降至14.0万亿韩元(约合107.19亿美元);SK海力士表示,2023年公司资本开支同比减少50%,降至9.5万亿韩元(约合72.73亿美元);美光在2022年11月首次宣布减产并逐步扩大减产幅度。

减产带来的效果很直观地反映到了企业库存、存储价格和营收中。美光首席执行官桑杰·梅赫罗特拉 (Sanjay Mehrotra) 在2023年财报说明中表示,客户库存已逐渐恢复至正常水平。

2023年年底,三大存储厂陆续传出将调高2024年第一季度协约价的消息。据了解,当时市场需求量并不旺盛,不足以支撑价格增长。当时的价格涨幅多是由三家存储厂主动调价所致。

此次涨价来自HBM需求激增

近日,除三星外,另外两家存储大厂也频频传出涨价消息。SK海力士在5月传出消息称,将对旗下LPDDR5、LPDDR4、NAND、DDR5等产品提价,涨幅均在15%~20%。按照消息人士的说法,海力士DRAM产品价格从去年第四季度开始逐月上调,目前已累计上涨约60%~100%不等,下半年涨幅将趋缓。美光在4月已向多数客户提出调升第二季度产品报价,涨幅超过20%,但因中国台湾地震,报价随后暂停。

此次三星等存储大厂调高产品报价的原因,与去年年底存储产品涨价的原因有所不同。去年年末传出的存储产品涨价,一定程度上还是存储芯片原厂主动减产、控价所致,市场需求还没有达到推动存储器全线涨价的程度。而此轮涨价,很大程度上是受市场需求带动。

Gartner副总裁表示,近期存储涨价很大程度上是HBM需求激增、供不应求所致。半导体资深人士李国强也向记者表达了类似的观点:“三星去年年底的涨价一定程度上有前期企业主动减产带来的因素,而存储企业调高产品价格是因为AI对硬件的需求正反映在HBM产品上。”

关于AI给存储细分市场带来的需求增长,盛陵海做了进一步的解读。他认为,在NAND Flash方面,大模型对快速读取有较高要求,带动了SSD的需求。此外,HBM正面临供不应求的市场现状,厂商可能就此将DRAM的部分产能转向HBM,但目前HBM产能提升空间主要受限于先进封装的技术瓶颈,因此短期内产能短缺问题可能无法得到有效解决。

除HBM需求增长之外,手机、新能源汽车等大众化存储器的需求拉动也有一定的作用。李国强表示,一方面手机出货量增加,手机对移动DRAM和NAND Flash容量的需求也在增加;另一方面,新能源汽车及自动驾驶功能亦增加了DRAM需求。

当前在市场回暖的趋势下,存储厂商已经开始逐渐恢复产能。当前存储原厂的产能利用率近90%,相较于去年有超过10%的提升,但尚未达到最大值。

转载来源:电子信息产业网

科创100指数ETF(588030)紧密跟踪科创100指数,目前规模、份额领先同类产品,流动性好。指数重点布局医药生物、电子、新能源三大成长板块,并且对于计算机、机械设备、国防军工等板块布局良好。

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

风险提示:任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另外,本文中观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其来表现,投资需谨慎。

$科创100指数ETF(SH588030)$$佰维存储(SH688525)$$上证指数(SH000001)$

本文作者可以追加内容哦 !