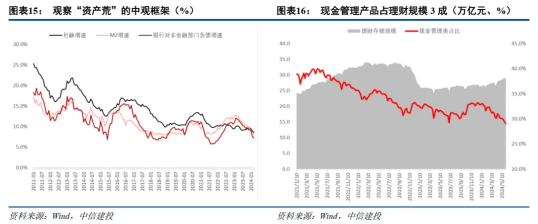

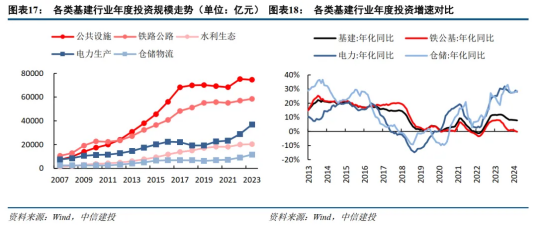

当前资产荒与前几轮不同,供给端各类资产增速均有下滑,资金无法通过结构调整以缓释供需缺口压力,并且由于规模指标不再是政策重点,经济增速探底时间冗长导致资产荒行情演绎逐步走向极致。

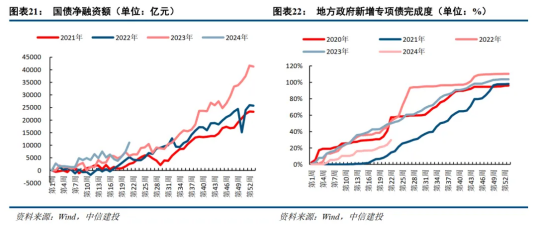

展望下半年资产供给,尤其是标债供给,可能会有专项债提速及特别国债落地带来的边际改善,但供需格局仍无实质改变,票息资产仍稀缺;近期银行存款部分转移至理财、货基,相对于银行配置信贷、利率债资产,货基、理财会更多配置短久期信用债、同业存单等,这将使得票息资产的稀缺性进一步凸显。

【摘要】

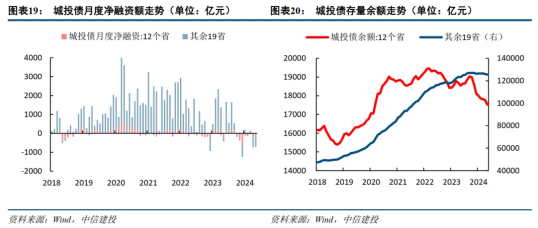

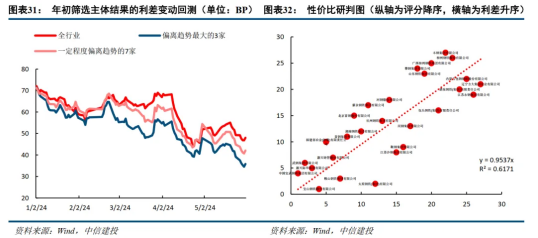

城投债:不要带“望远镜”看远期风险

投资策略应“有所为,有所不为”。“有所为”是指要适度增大风险偏好,即便中长期内始终存在诸多利空,但由于是远期风险,不能带着“望远镜”去交易长期问题;“有所不为”是指不要过度下沉与拉久期,当前弱资质地区城投利差快速压缩更多源于市场刚兑预期以及对绝对收益要求较高的资管机构的买入。对于风险偏好较低的公募与保险机构而言,不建议内卷式过度下沉,性价比不高,但负债相对稳定的机构,可以做适当博弈。

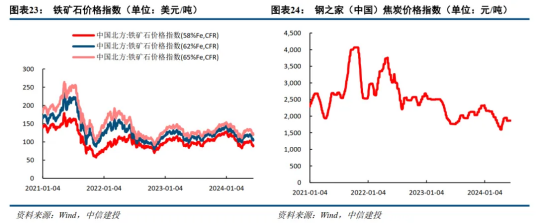

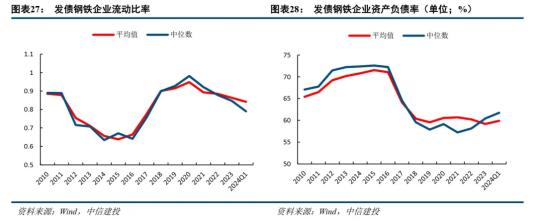

钢铁债:关注政策落地效果,不建议过度下沉

2024年钢铁企业的经营情况或继续处于调整过程中,关键点仍是地产行业的筑底时点及下半年的基建力度。受钢价下行影响,企业盈利能力偏低,已经接近同期历史低点。如果地产的市场预期能够扭转、财政发力项目落地,则行业利润在需求改善和成本下移的驱动下会有一定的修复空间,反之则将继续处于调整状态。

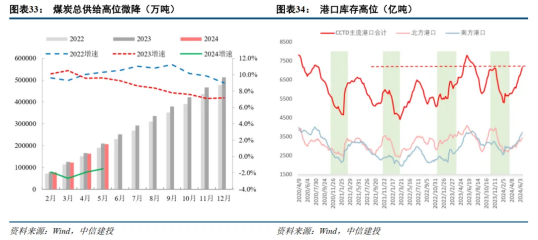

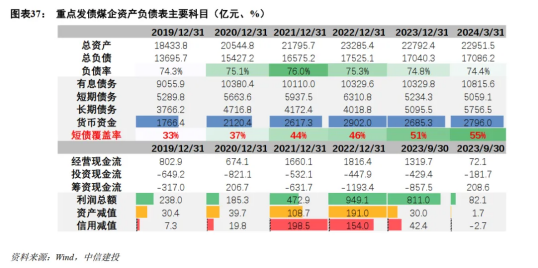

煤炭债:景气度走弱,但债券安全性仍较好

虽然行业预期利润及预期现金流在中期维度将有走弱,但债务期限结构的明显优化仍将给债券投资带来较好的缓冲空间。向后看,年内供给没有大幅增加的预期,估值向上大幅调整动能较小,当前煤炭债安全性较高,对于不同负债要求的机构,有不同的信用策略:(1)交易型机构如基金公司等,负债端不稳定且拉长久期的能力有限,策略空间最小,控制适当久期及适度下沉;(2)配置型机构如险资,负债稳定、风偏低,可以向久期要收益,建议以高等级主体长久期信用债或永续债为主要配置方向。

【风险提示】

超预期违约事件:违约事件无法预测,超预期的违约事件会对市场风险偏好造成冲击,可能会造成恐慌抛售与踩踏,使得估值上行,价格下跌。

存款补息清退对市场的冲击:部分通过理财形式贴息的存款及产品随着手工贴息的持续清退或将对产品净值产生一定的扰动,在理财净值化背景下或将对市场造成冲击。

供给超预期的不确定性:当前城投扩表能力受到化债政策的影响,后续若政策方面有调整,或将解除城投建设配套资金的限制,对市场供需结构造成影响。地方债等的发行节奏或将对供需结构造成一定影响。

风险提示:本资讯所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,仅供参考,不代表中信建投基金观点,且不构成投资建议。中信建投基金对信息的准确性和完整性不做保证。观点不构成产品未来业绩保证,请投资者审慎作出投资决策。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证,亦不作为任何法律文件。基金有风险,投资须谨慎。本页面产品由中信建投基金管理有限公司发行与管理,招商银行作为代销机构不承担产品的投资、兑付和风险管理责任。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

#“中特估”强力护盘,3000点指日可待?##多路资金加仓,A股资金面逐步改善##低空经济高速发展,政策落地节奏超预期#

本文作者可以追加内容哦 !