这不,方舟健客最近三年连续三次递表,今天终于如愿以偿启动招股,我们一起来看看。

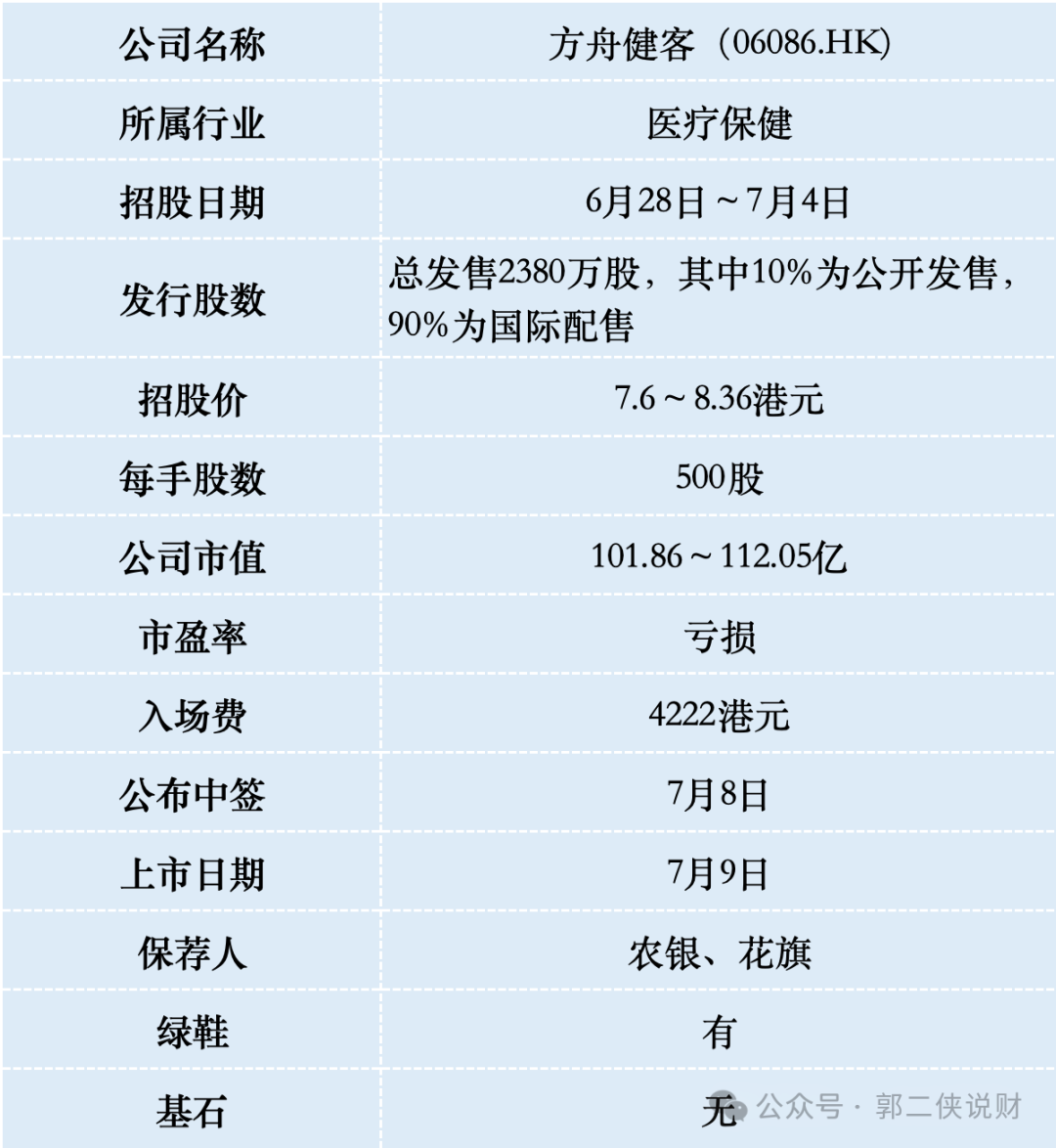

一、招股信息

二、公司概况

方舟健客,成立于2015年,专注于慢病(高血压、心血管、呼吸系统慢病等)管理,提供全方位的综合慢病管理服务,通过健客平台提供包括综合医疗服务及在线零售药店服务。

截至2023年12月31日,方舟云康的健客平台拥有约4270万名注册用户。于2023年,健客平台平均拥有约840万名月活跃用户。

以2023年平均月活跃用户计,方舟云康是中国最大的在线慢病管理平台。于2023年,按处方药商品交易总额计,方舟云康亦在中国互联网对消费者慢病管理市场中排名第一。

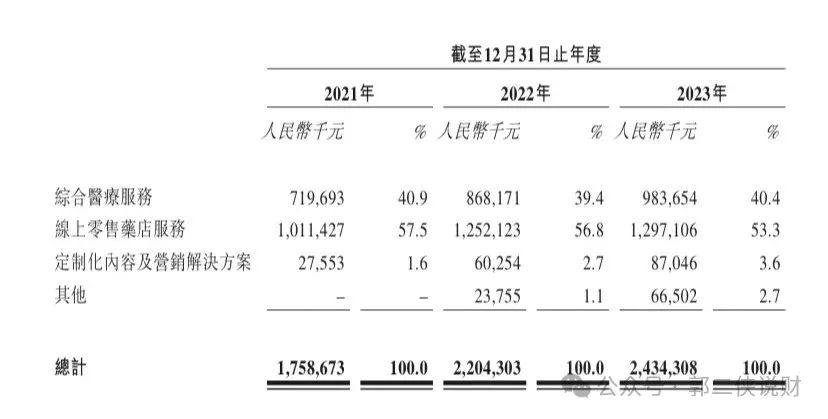

营收来源中,2021年至2023年,线上零售药店服务的营收占比分别为57.5%、56.8%、53.3%;综合医疗服务营收占比分别为40.9%、39.4%和40.4%,另有极少数收入来自定制化内容及营销服务。

营收来源中,2021年至2023年,线上零售药店服务的营收占比分别为57.5%、56.8%、53.3%;综合医疗服务营收占比分别为40.9%、39.4%和40.4%,另有极少数收入来自定制化内容及营销服务。

方舟云康的线上慢病管理平台主要提供综合医疗服务,主要包括公司的H2H服务,线下首诊后,患者及医生可在线复诊,医生可通过H2H服务平台开具电子处方,公司通过医药供应链完成电子处方及药品销售,并通过第三方快递公司送货上门。

本质上还是卖药,和在线零售药店服务一样。

方舟健客2015-2022年共进行了六轮融资,合计募资约1.83亿美元。2023年1月D+轮融资后,方舟健客的估值达到了14亿美元(约109亿港币),和本次IPO估值差不多。

三、综合点评

方舟健客打着了“互联网+慢病管理”的招牌,但收入占比96%以上都是卖药生意,归根结底就是一家线上药品零售公司,和京东健康和阿里健康没多大区别。

按照线上零售药品市场来说,2022年方舟健客的市场份额仅有1.1%,排第五位,而排在市场前两位的为京东健康和阿里健康,市占率分别为19.7%、8.9%,方舟云康的份额远低于头部玩家。

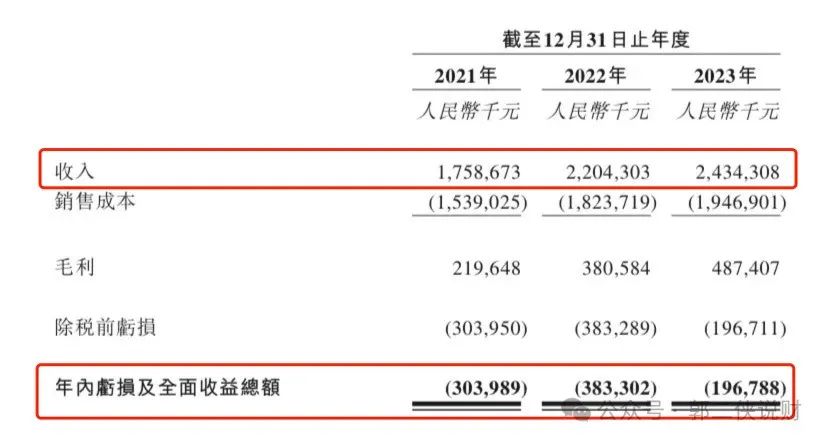

对比两家头部企业的营收也可看出巨大差距,京东健康2023年营收535亿元;2023财年阿里健康的营收为268亿元,方舟健客23年营收24亿不到人家的零头。而依托大型平台、供应链更为完善的京东健康、阿里健康,在最近几年的互联网和医药股调整中也未幸免,一路下跌,还在亏损中的方舟健客市场又愿意给其多少估值呢。

方舟健客本次发行股份仅占全部股份比例的1.78%,按照招股价中位数7.98港元算,募资约1.9亿,没有基石都是流通盘,对于市值百亿的公司来说这个盘子很小,有炒作空间。

方舟健客目前孖展1倍,最终大概会超购100倍启动回拨至50%,甲乙组11900手,按照1万人申购算,预估一手中签率80%。

方舟健客这次设置的招股时间很长,后面还要根据最新孖数据预估中签率和调整申购策略,总之打新有个原则“不怕冷不怕热,就怕不冷不热”,准备摸一手。

。。。盈宝港股IPO活动:

1、现金申购0手续费。 2、融资申购手续费49港元,未中签返还,融资0利息。 3、接FUTU暗盘。 开户攻略请点击:《【盈宝】入金2万港币赚400》

本文作者可以追加内容哦 !