因为芒格说过石油将成为未来200年最稀缺的资源,伯克希尔便持续大笔增持西方石油。

巴菲特至今仍在执行着这一决策,尤其是今年6月份又豪掷4.35亿美元加仓。外界分析称巴菲特这一举动除对传统行业的偏好外,也展现出其“防御”态度,巴菲特看重的正是石油本身的稀缺性。

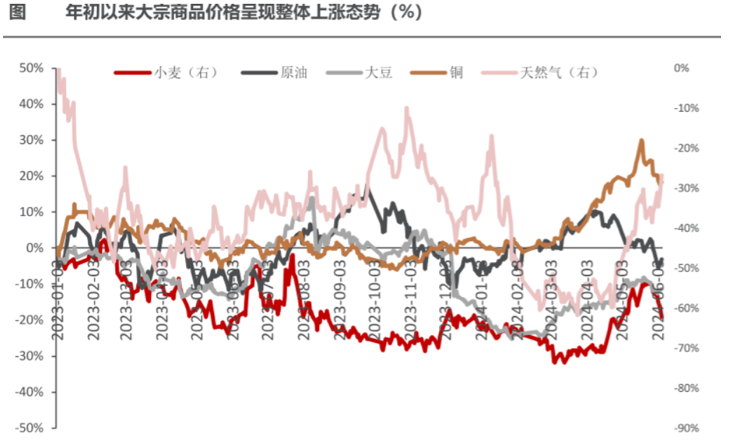

石油、煤炭、电力、矿产、贵金属、天然气等都是公认的稀缺资源,尤其是当下,大宗商品价格普涨,陕西煤业、中国神华、中国海油、紫金矿业、洛阳钼业、长江电力等公司因此备受关注。

而就在医药行业其实也有一种稀缺资源被我们忽视了,就是血制品,它的供给来源于人的血浆,只能通过人们献浆来完成,是一种极其特殊的生物制品。

血制品的生产流通以及血浆站的设立受到严格管控,我国自2001年就停止发放血制品经营牌照,行业内公司只增不减,从而给企业带来天然的“护城河”。

但血制品又是战略性储备物资及重大疾病急救必不可少的药品,广泛应用于临床治疗,我国年血浆需求量超1.6万吨/年,而未来随着我国医疗水平的提高,以及在我国老龄化进程下,血制品需求也只增不减。

我国血制品市场因此长期呈现出供不应求特点,供给量仅有1.2万吨。

市场规模基本随着采浆量的增长而增长,2016-2022年由268亿元增长至512亿元,年复合增速达13.92%。

在此基础上,A股血制品生产企业同样备受关注,行业上一共不到10家公司,市场竞争情况甚至比水电、石油还好。

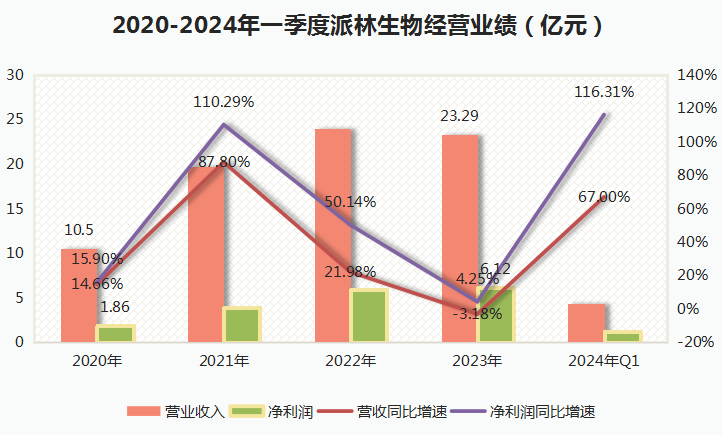

其中派林生物在今年一季度的业绩表现最好,甚至超过了天坛生物和上海莱士。公司实现净利润、营收同比增速分别为116.31%、67%(扣非净利润增速是196.85%),维持明显快速增长,这在整个医药行业都是比较难得的。

那它是如何实现业绩增长的呢?

第一,血制品供应量明显提升

在需求持续增长的背景下,派林生物实现更快增长的原因主要是供给量的提升,在2020年、2021年公司相继与新疆德源达成供浆合作、并购派斯菲科实现了血浆和浆站的增加。

公司浆站数量由13个增长至38个,位居行业第三,采浆量也因此达到了国内第一梯队,2023年超过1200吨,但还没超过浆站数量位列行业第四的华兰生物。

所以2020-2023年派林生物业绩实现明显增长,且因为2023年有6个新浆站,再加上去年上半年外部环境扰动,2024年进入快速放量阶段。

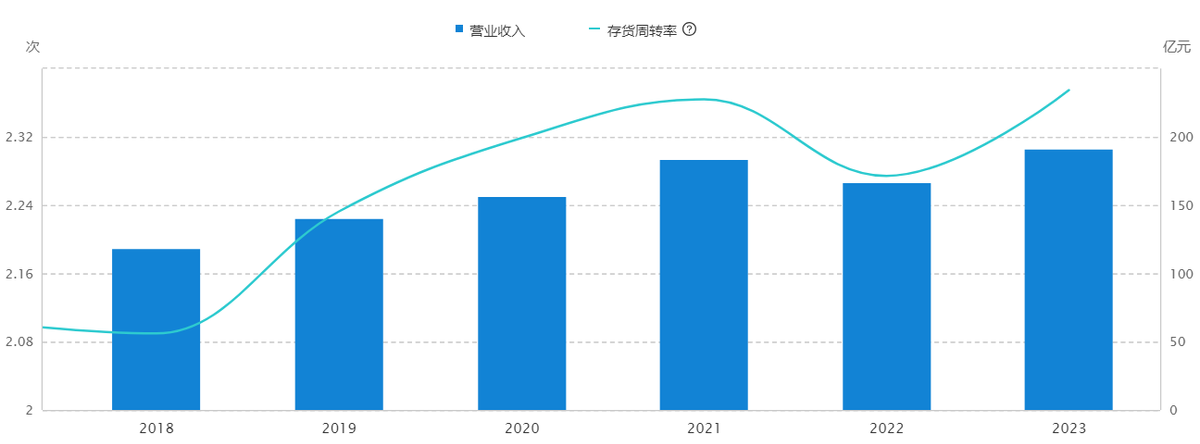

营收由10.5亿元增长23.29亿元,增速却仍小于浆站的增长,不过净利润增长更快,2020-2023年复合增长率达到了39.85%。

第二,规模优势持续增强

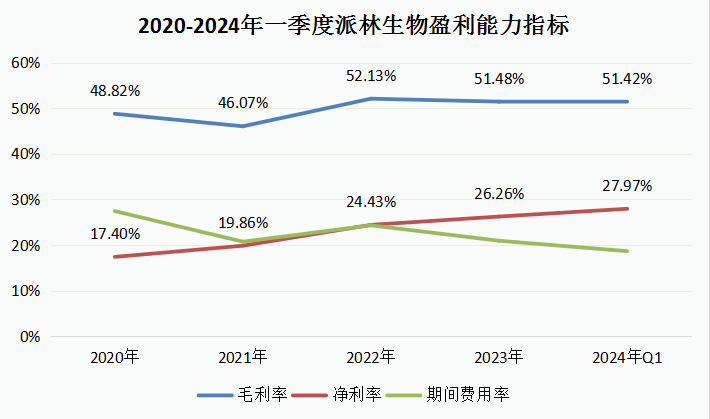

规模优势增强成为净利润增速更快的原因,规模优势指的是企业产量增长而使单位成本降低提高经营效益的行为,这会使的公司毛利率有所提升。

只是产量增长如果没有销量配合,光毛利率增长也不行,所以销量增长的同时,一般公司整体效益也会提升带动净利率增长。

2020-2023年派林生物的毛利率和净利率均维持持续增长,尤其是期间费用率下滑导致净利率明显提升,2024年一季度创新高达到了27.97%,同时毛利率也维持在了51%左右。

派林生物的盈利水平叠加了资源稀缺性、市场竞争壁垒、技术优势于一身,不仅使其成为医药行业的佼佼者,而且毛利率、净利率比长江电力还高。

那么未来,派林生物成长性怎么看?

从行业和公司两个层面分析可以得到答案。

1、行业层面

血制品行业呈现出不可逆的需求增长,甚至在此背景下出现量价齐升。

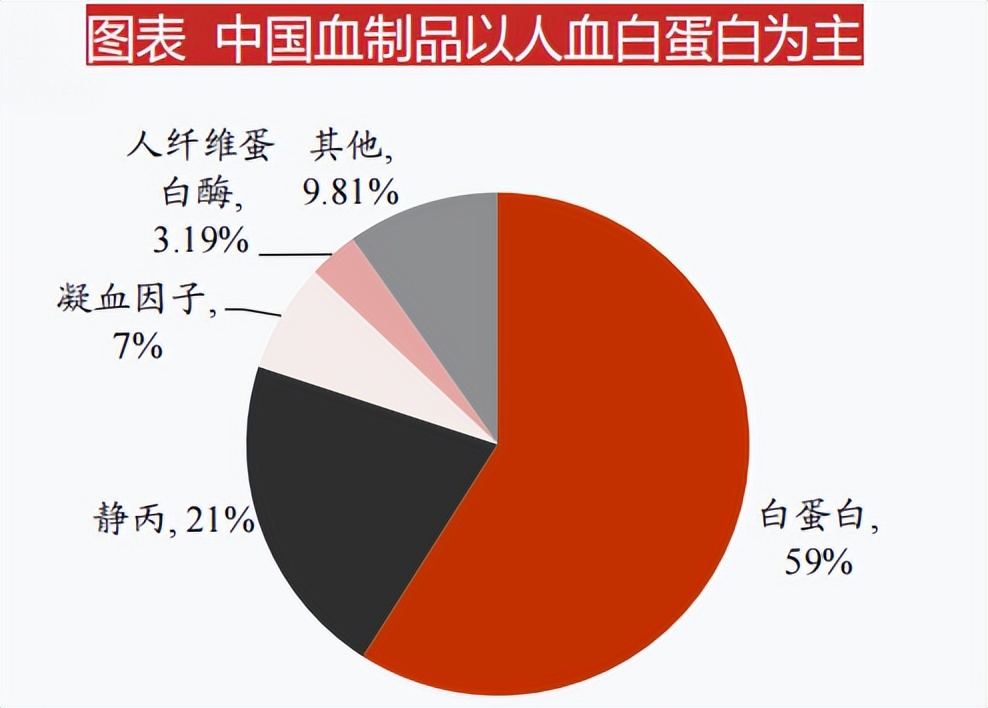

我国血制品产品主要包括三类,白蛋白、静丙、凝血因子,三者市场占比分别约为59%、21%和7%,其中白蛋白和静丙正是派林生物主要营收来源。

但与国际市场相比,我国血制品市场还存在两大差距,一是在白蛋白市场,进口产品占比依然很高(大概50%-60%),二是静丙和凝血因子市场占比明显偏小,白蛋白才是第三大类产品。

由此可见我国血制品公司的发展趋势还是很明确的,在提高产品供应量的同时加强对新产品种类的拓展,不论是存量市场还是增量市场都有提升空间。

而且供应量作为核心矛盾也在被支持解决,各地区积极推动浆站设立,不过就目前行业库存(相对低位)来说,供需关系或很难较快改善,从而使产品具备一定涨价逻辑。

截至2023年,A股血制品行业存货周转率达到2.37次,产品动销情况良好,产品整体价格因此维持相对稳定,甚至一些产品还在持续涨价。

2、公司层面

由前面分析可知,派林生物短期成长确定性高,此外2023年陕煤集团(国资)入主,也有望进一步打开公司增长空间。

公司自身增长具有三个逻辑:

采浆量和浆站数量均将持续增长,按照单采浆站不成名的标准,每个浆站至少产出30吨血浆,所以按公司38个浆站数量计算,再加上新疆德源(合作方)每年至少200吨的供浆量,一共就是1340吨,不过30吨和200吨都属于一个底线,更何况随着陕煤集团的加入,公司还有望在陕西省及沿长江省份拓展新的浆站。

公司持续增强研发实力,拓展新的产品,尤其是高附加值产品不仅能扩大公司规模而且提升单位利润。

目前公司血制品产品数量是11个,在研产品近10个,虽然从行业来看派林差异化布局产品并不明显,但未来在研管线仍有值得期待的产品,新一代静注人免疫球蛋白、人凝血因子Ⅸ、人纤维蛋白原、人纤维蛋白粘合剂等,进而缩小与国内外龙头的差距。

无论是站在公司自身经营角度,还是陕煤入主角度,预计派林生物的盈利能力或仍有提升空间,且不排除分红率的提升,而这都会提升公司的内在价值。

总的来说,派林生物成长性突出,而且作为血制品公司,是医药行业唯一的特殊稀缺资源,无论是成长逻辑还是核心竞争都不逊色于长江电力。

派林生物因此在2023年底吸引了331家机构持仓,并且在今年一季度持仓的机构数量相比去年也大幅增长了3倍多(据已披露数据)。

来源:飞鲸投研

本文作者可以追加内容哦 !