综述: 2024 年内沪深 300 指数 上涨 0.89%,2024 年内我的实盘 上涨 22.29%,本年初始净值1.01,本周净值1.24。

自2023年开始记录的实盘完整净值曲线:

仅截取2024年上半年数据的净值曲线:

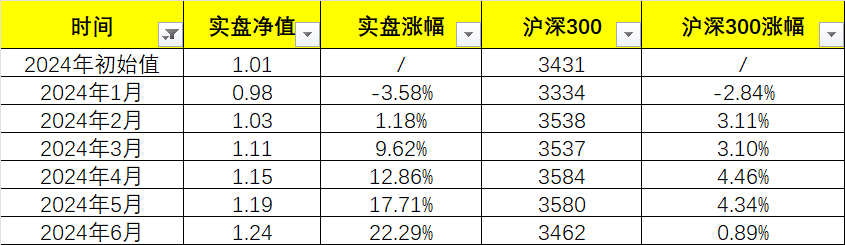

按月记录的实盘净值与沪深300指数的对比:

从上述图标可以看出,我的净值从2023年最后一季度开始发生重大回撤,一直持续到2024年2月,此后就开始火箭式飞升,将沪深300指数远远甩在身后。

这半年发生了什么?那就首先要看看持仓情况的变化。

2024年初持仓: 贵州茅台 48.4%,腾讯控股 37.5%,分众传媒 14.1%。

2024年中持仓:

中海油A 33.3%,贵州茅台 15.6%,中海油H 20.0%,中煤能源H 15.4%,纳指etf 12.8%,中远海控 2.5%。 2023年末,发生了不可抗力——A4纸二向箔2.0版。

细节不说了,说多了又和谐,结果就是在只持有3只股票的情况下,遭到了雷击。进入2024年后,某些我此前对中国的乐观预期,也随着另一些不可抗力,慢慢落空。

在这样的双利空背景下,我开始大批量调仓,减持贵州茅台,清仓分众传媒和腾讯控股,并开始重仓中国海油A和H,以及中煤能源H,并不断的将其他闲置资金调仓到美股ETF(纳指,纳指科技和标普信息科技)上,通过这样调整,今年上半年的净值曲线才出现了逆势上涨。

那么问题来了:我调仓的几只股票和基金,和去年的持仓有哪些区别?

具体业务的差异不是重点,最大的区别是定价权的差异。

贵州茅台、分众传媒和腾讯控股都是(中国内地)市场定价的品种,中海油和美股etf是美元定价,中煤能源是政府定价。

当中国经济“稳中向好”时,市场定价的品种就会取得较好的收益;如果中国经济“反向稳中向好”时,则应该尽量避开此类品种,选另外两类。

前面说了,基于我获取的各种信息,我判断今年后者的概率远大于前者,所以就做了上述品类上的大幅调整,因此几乎完美的避开了这类股票的下跌,同时吃到了后面两类品种不菲的上涨,再叠加仓位不足20%但然不低的茅台产生的亏损,就有了22.29%这个我个人认为很不错的收益率。

再简单聊聊我今年新增的3个品种,买入的原因:

1、中国海油

已经超过50%仓位的超级重仓,之所以大笔买入,其实是因为巴菲特。他从去年在美股大笔买入西方石油的同时,我开始研究石油股,并详细计算了3只石油股:西方石油、巴西石油和中国海油各方面的优劣,最终得出结论:中国海油>巴西石油>西方石油

因此AH股买了中国海油,美股买了巴西石油,而巴菲特买入的西方石油,上蹿下跳目前基本是原地趴窝状态。

2、中煤能源

这个股其实是个备胎,我的头号选择是陕西煤业,但是经过我计算的估值来看,它的价格远远高于中煤能源,而中煤在我买入时低于我计算的买点10%以上,所以就买了它。

但是中煤能源的质地,是不如陕西煤业的,同时港股通买入还有些额外损耗的费用,因此这笔交易我并不准备长持(10块那种就说再涨我得减仓了,没想到之后连跌4周),可能未来某个时段随时就准备卖了。

3、美股etf

由于今年美股的价格一直在高位,所以导致目前调仓进度非常缓慢。

目前全部换为纳指etf了,但当纳指科技和标普信息科技两只基金的溢价低于5%时,我会动态调整过去;同时当这两只的溢价超过15%时,我会全部清仓买回基本没有溢价的纳指etf。

本年内,后面两只都曾溢价超过17%,所以我执行了上述操作的后半句,前半句至今还未触发过。

---

截至今年6月底,主要操作就是这些。

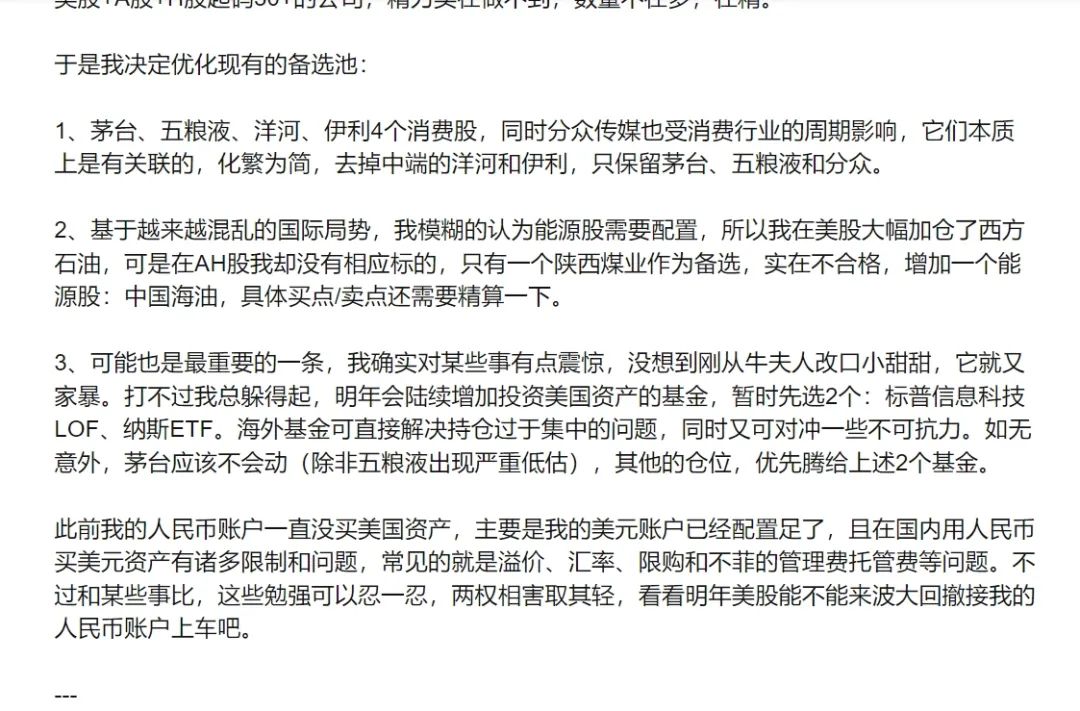

这些操作,也都不是心血来潮做的,而是我在《2023年终复盘AH篇》里就提前规划好的,当时文章内关于此部分的描述,我直接截图吧:

投资,永远是对未来预期的投资,截至目前,去年底写的内容,是不是基本都对上了?

我个人下半年的策略不会改变,继续依照上述计划,不断调整人民币资产的仓位,并且基于某些不断恶化的不可抗力,最终在某个时间,仓位全部切换为各类美股etf,具体时间不确定,最快也许是美国第一次降息后。

---

中国股市,确实属于地狱难度,据说今年亏损人数占比超过80%,股民甚至和有案底的人并列,被列为**重点监控人员。

我觉得中国股民可以好好思考一下,除了自身实力问题外,有没有外部原因?自己是不是非得在这个场子玩游戏?

选择大于努力,认知决定命运,有些事,点到为止。

本文作者可以追加内容哦 !