图:gudim_public2024过半了。 虽然上证指数还在保卫3000点,让人失望一次又一次。 但,我们还是得盘点一下成绩不是? 聊聊我自己的。

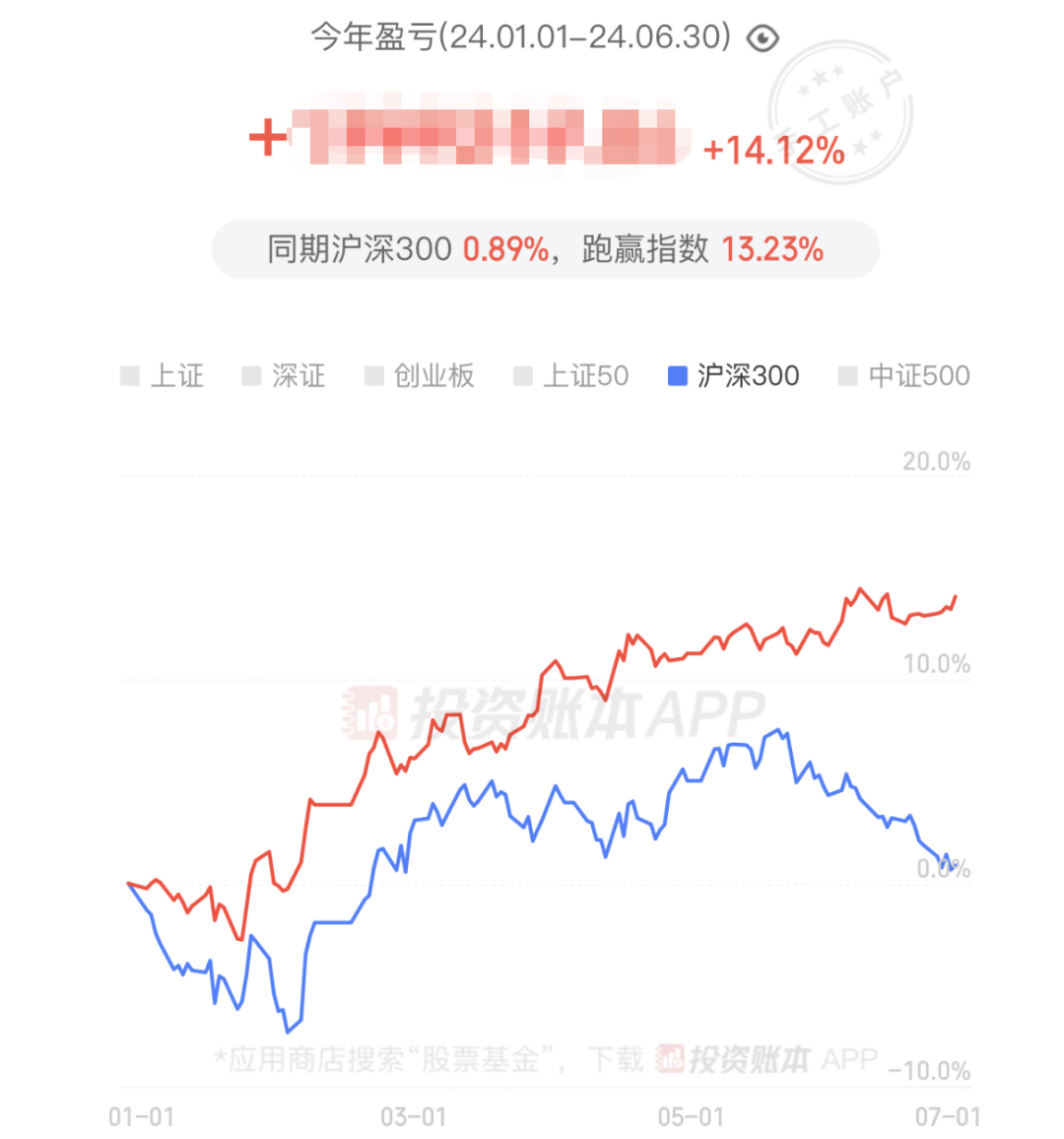

图:gudim_public2024过半了。 虽然上证指数还在保卫3000点,让人失望一次又一次。 但,我们还是得盘点一下成绩不是? 聊聊我自己的。 一 先说说股票吧。 托收息股的福,这半年我又“躺赢”了... 上半年我股票挣了14%  我的大部分持仓都在收息股上面。 于是上半年也就这样波澜不惊地,一路向上了。

我的大部分持仓都在收息股上面。 于是上半年也就这样波澜不惊地,一路向上了。

最大回撤是-2.94%,发生在1月份。 我也挺无语。 这成绩,不能说我自己干得有多好,多值得夸耀blabla,正相反—— 挺平庸的。 这剧本太平淡了,买入持有收息就行,它自己会慢慢往上爬升。 和我的操作能力没半毛钱关系

私心里,我今年一直在等一个迎头暴击—— 收息股变弱。 成长股突飞猛进。 比如科技、医药、新能源这些。 所以我也一直没敢加仓收息股,甚至还在慢慢的买入以上成长股。 想腾笼换鸟。

但等到4月之后,我觉得不能再等了。 一是因为,当时年报和一季报都出来了。 我重仓的收息股,业绩都挺好的...分红也很给力。 吸引力并没下降... 反而,很多我在观望的成长股,业绩仍然一塌糊涂

又时不时遭遇外部黑天鹅。 我只能忍痛割肉了几个成长股...

又时不时遭遇外部黑天鹅。 我只能忍痛割肉了几个成长股...

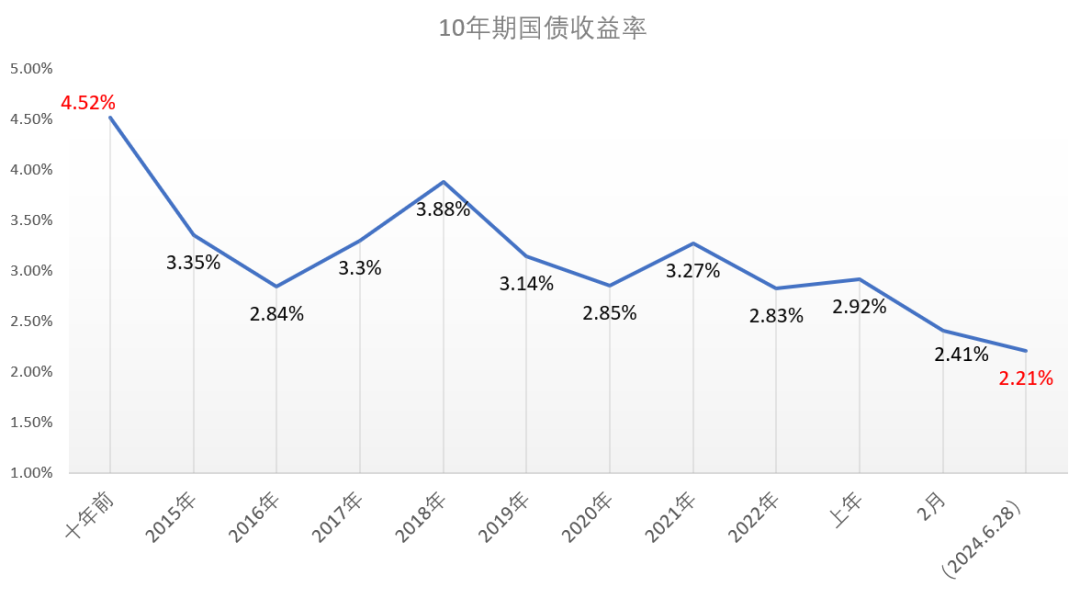

二是—— 降息还在持续,10年期国债收益率都降到2.21%了 这个理财的“定价之锚”,越来越低了...

这让收息股,还越发诱人起来了。 这不是我期待的剧本... 但做人不能太主观,虽然百般不愿相信,但既然数据给了我这个结果,我也就认了。 4月后我狠买了两个收息股。

这让收息股,还越发诱人起来了。 这不是我期待的剧本... 但做人不能太主观,虽然百般不愿相信,但既然数据给了我这个结果,我也就认了。 4月后我狠买了两个收息股。

一个是X水电。 6月初我有提过一嘴,它现在是我账户的扛把子了。 点击这里重温 第二个是一个油气股,我显著增加了它的持仓比例。 它是做海上原油开采的。

增持油气,一个原因是被巴菲特种草了。

巴菲特这几年一直在买入油气股——

前几天的新闻截图

我买不了美国石油,但可以看看国内有没有替代品~ 二是因为油气属于国际定价,不太受国内大环境影响。

这个挺重要。 三是油气是大宗商品,会受益于美国降息。

买它也是押注美国降息吧。

第四个原因是: 这股票股息率还行,接近3.5%。 虽然不算高股息了。 但回头看看10年期国债收益率,就觉得3%以上,也挺有吸引力

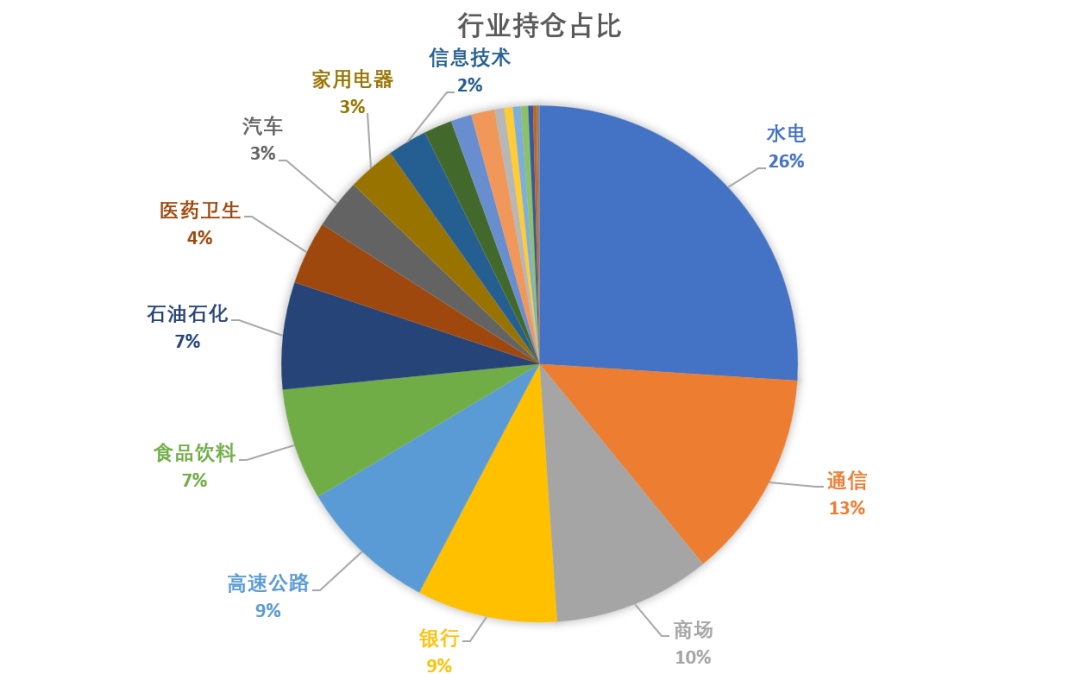

猛猛买完水电、油气之后。 今天我盘点了一下,我目前股票持仓里,行业占比是这样的——

猛猛买完水电、油气之后。 今天我盘点了一下,我目前股票持仓里,行业占比是这样的——  水电依然扛把子。 油气从0买到了占比7%。 其它看看行业,也都是收息占大头了。

水电依然扛把子。 油气从0买到了占比7%。 其它看看行业,也都是收息占大头了。

成长类的反而空间越挤越小....我都懒得标注太多了。 莫怪我,怪你们自己不争气啊!

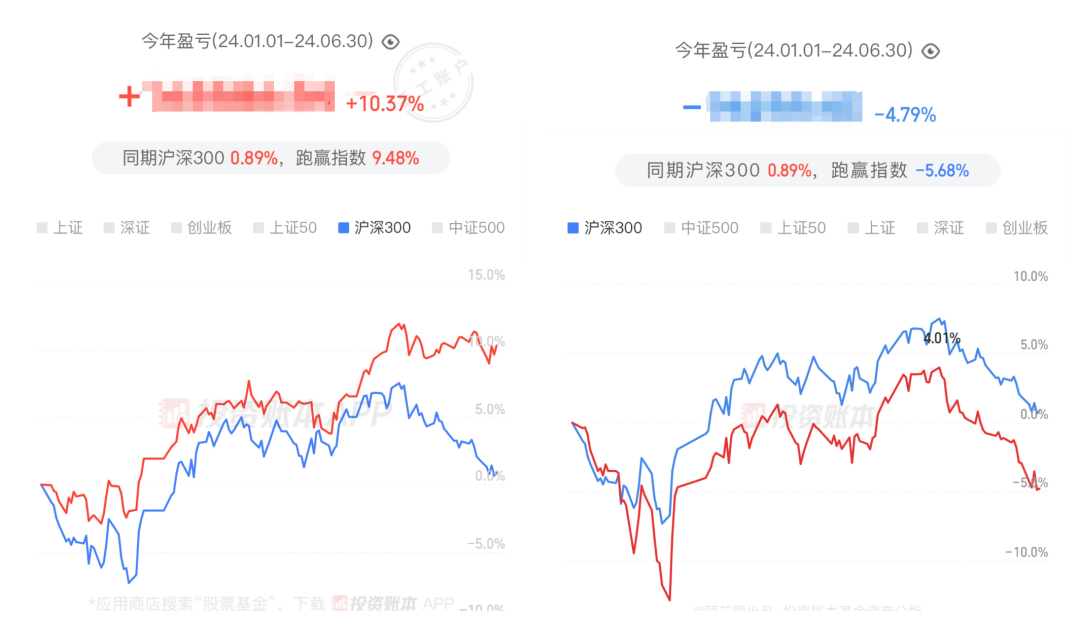

二 再说说指数基金吧,ETF这些。 我的场内ETF上半年挣了10%左右,原因挺简单——买了不少标普和纳指。 还有一部分红利ETF。 两个躺平的王者,带“飞”了整体收益。 另外我还持有一些场外的指数基金,这部分就没有买海外+红利啦。 以宽基指数为主。

像沪深300、中证500之类、创业板这些... 另外还买了一些偏成长的行业,比如医药、中概、信息科技之类。 它们表现就挺难看了,半年-4.79%拉了后腿。 甚至跑输了大盘

看下图——左边是我的场内ETF,右边是我的场外指数基金。

看下图——左边是我的场内ETF,右边是我的场外指数基金。  接下来我还会坚持买指数基金。

接下来我还会坚持买指数基金。

虽然大盘不振,宽基也不行。 但——它毕竟带来了更丰富的选择,更分散的持仓。 当市场风向发生明显变化时,买入相关ETF,也是最快的上车方式。

三 还有一块,主动基金。 我开始考虑「甩历史包袱」 去年6月时我说过,已经停止买入主动基金了。 一年过去了,我的失望并没有反转

它还是那么拉胯—— 大盘好,它就好一点;大盘差,它就继续崩。

今年又磨磨蹭蹭半年,完全浪费了时间和金钱。 那我如何甩包袱? 每逢反弹就伺机减仓一些,替换为更多的ETF和股票。 要是没有反弹呢?是不是包袱永远甩不掉了?

这倒不会。 整体来说,我对下半年还是有信心的。 下半年看两方面:

一看国内经济能否稍稳住,有一点阳光也行;政策上也更给力。 二看美联储降息。 前者需要在迷雾中摸索和感受;但后者大概率是明牌了。 下半年会给我一些甩包袱机会的~

本文作者可以追加内容哦 !