很多人都有在年中和年末做阶段性总结的习惯。那么,如果A股也有上半年总结,我们会有什么发现?

市值越大,胜率越高!——这是兴业证券近期报告中的发现,如果说今年有什么选股思路靠谱,这份报告的总结是,提高市值门槛。

来看报告中的分组统计,市值在1000亿以上的122只个股中,今年有74只取得了正收益,占比达60.7%。而市值在500-1000亿的125只个股中,胜率下降至42.4%。而当市值下沉至100-500亿区间时,1239只个股中只有322只实现上涨,胜率进一步下降至26.0%。最后,对于市值在100亿以下的3833只个股,其中仅有305只个股上涨,占比仅为8.0%。

这份报告还提到,市值越大、胜率越高的特点不仅适用于全市场,在各大类板块内部也有呈现。此外,放眼全球,今年以来的市场同样存在大市值股票胜率更高的特点。美股市值区间在500亿美元以上、100-500亿美元、50-100亿美元、10-50亿美元和≤10亿美元的公司,上涨的占比分别是67.2%、56.4%、50.1%、43.5%、38.3%。

因此,这份报告的观点是,就风险偏好的角度看,全球都已进入高胜率投资时代;从盈利的角度看,龙头优势或仍将延续;从资金面的角度,大盘龙头、核心资产统一战线的重塑刚刚开始。因此,大盘、龙头风格这一时代的贝塔才刚刚开始。

单看这一段时间的表现,上述结论似乎不无道理。但如果我们把观察期拉得更长,却会有不同的发现。

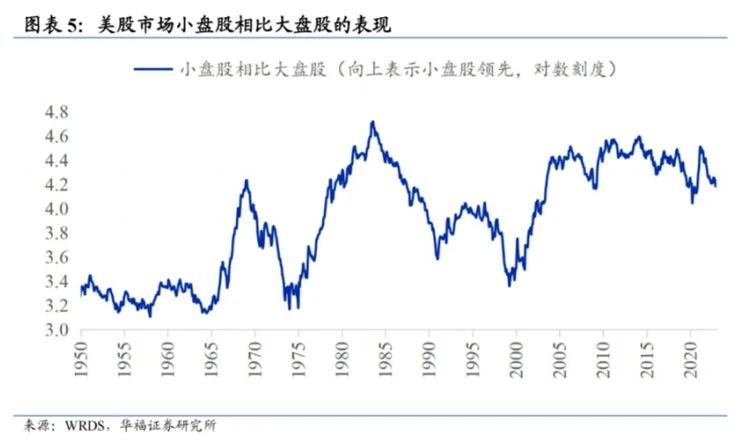

华福证券今年5月发布的关于风格轮动的专题报告中提到,无论是在A股市场,还是在成熟度更高的美股市场,大盘与小盘风格始终反复切换,并没有一种趋势性的特别强的占优风格。甚至以美股为例,就累计涨幅来看,美股在过去70多年中,小盘股风格领先于大盘。

因此,类似“随着投资者变得更为理性大盘股将持续占优”的推断仍需斟酌,因为就算大公司、好公司应该有估值溢价,但估值溢价率本身是会变化的,如果估值溢价率回落的话,那么它也是下跌的。

此外,报告还提到,不管是A股市场还是美股市场,一轮显著的大盘或小盘行情持续的时间通常大概是4年到5年。这个时间长度是要远远超过绝大多数经济周期或者货币周期的单边时间,这也可以变相地证明大小盘风格与这些因素是关系不大的。

事实上,华泰证券的报告也关注到了全球大盘股盛宴,但在“大盘”这个关键词之外,这份报告也看到了其他信息:从风格上看,当前美股大盘的成长属性更为明显,大盘股相对小盘股在成长风格上的暴露达到20年来高位。除了成长性之外,以Mag 7和GRANOLAS等为代表的超级大盘股在质量等风格暴露更为明显。无论是在美国还是欧洲,超级大盘股与质量、成长风格的相关性,甚至高于和大盘风格的相关性。

虽然爱找规律是人的本能,但对于投资中的因果推论,最好谨慎和怀疑还要多一点、更多一点。

参考报告

《今年一个简单有效的选股思路》,兴业证券,2024年6月

《A股风格轮动:周期规律与驱动因素》,华福证券,2024年5月

《固收:分配视角下的全球大盘股盛宴》,华泰证券,2024年3月

$中泰星元灵活配置混合A(OTCFUND|006567)$

$中泰开阳价值优选混合A(OTCFUND|007549)$

$中泰兴诚价值一年持有混合A(OTCFUND|010728)$

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

本文作者可以追加内容哦 !