在这样一家注重用餐体验的餐厅中,却失去了“锅气”

《中国科技投资》张婷 邬海茵

6月19日,绿茶餐厅的母公司绿茶集团有限公司(以下简称“绿茶餐厅”)正式向香港交易所递交招股书,计划在香港主板市场挂牌上市。事实上,在本次IPO前,绿茶餐厅曾三次向港交所递表。2021年3月,绿茶餐厅首次向港交所主板提出了上市申请,而由于招股书中存在的财务数据单位错误等关键性疏漏,该次上市申请未能通过;同年10月,再次递交了上市申请,并于2022年3月成功披露了通过上市聆讯的招股书,然而,由于申请材料中再次出现问题,此次上市申请也宣告失败;2022年4月,绿茶餐厅第三次递交招股书,申请材料在同年10月失效。

近三年的财务数据显示,绿茶餐厅总收入持续增长,客单价和翻台率相对稳定,但公司的净利润存在波动。然而,为扩大餐厅市场占有率,绿茶餐厅使用了大部分经营所得现金,导致流动负债净额逐年增长,资产净值在2023年出现下降。值得注意的是,绿茶餐厅在2023年进行了大额分红,几乎将留存利润全部分配给股东。

近三年,绿茶餐厅原材料及耗材支出占收入的30%以上,主要用于购买预处理食材和烘焙产品。尽管预制菜在餐饮业中越来越广泛,但消费者对其在公共就餐场所的使用仍存争议。整体而言,绿茶餐厅在市场份额、供应链管理和菜品创新等方面或面临不小挑战。

快速扩张影响现金流

根据招股书,2021年-2023年,绿茶餐厅的总收入分别为22.93亿元、23.75亿元和35.89亿元,呈现增长趋势;客单价和翻台率相对稳定,其中客单价分别为60.5元、62.9元和61.8元,翻台率分别为3.23次每日、2.81次每日和3.3次每日。尽管如此,绿茶餐厅的净利润却存在较大波动,过去三年的经调整净利润分别为1.38亿元、2521.6万元和3.03亿元,经调整净利润率分别6%、1.1%、8.5%。

绿茶餐厅在短短两年内实现餐厅数量翻倍,从2021年初的180家增至2023年底的382家。绿茶餐厅于2023年开设了89家新餐厅,并计划于2024年、2025年、2026年及2027年分别开设112家、150家、200家及213家新餐厅。虽然快速扩张有助于增加市场份额和品牌影响力,但一定程度上影响了公司的现金流状况。

针对公司现金流问题,《中国科技投资》记者致函绿茶餐厅,公司表示,其在业绩期内通过经营活动产生的现金流量分别为3.8亿元、3.5亿元与7.9亿元,为业务发展提供了充足的资金支持。此外,截至招股书日期,尚有未使用的银行融资额度4.5亿元。

招股书显示,过去三年,为扩大餐厅市场占有率,绿茶餐厅使用了经营所得现金的绝大部分。因此,绿茶餐厅存在大量租赁负债、贸易及其他应付款项。2021-2023年,绿茶餐厅租赁负债分别为1.83亿元、1.18亿元、2.14亿元;贸易及其他应付款项分别为3.39亿元、3.31亿元、4.93亿元。同时,其三年均实现流动负债净额,并从2021年的-1.16亿元增长至2023年的-3亿元,并分别从银行贷款50.1万元、3100万元、5010万元。与此同时,资产净值在2023年出现下降,从2022年的4.68亿元下降到2023年的4.14亿元。

针对偿债能力问题,绿茶餐厅向记者表示,流动负债净额主要是由于我们动用经营所得现金扩充餐厅网络所致,主要包括录得大量租赁负债及就装修成本、购买食材以及招聘及雇员开支录得大量贸易及其他应付款项。我们的流动负债净额状况将因新开业餐厅开始盈利后经营活动产生的净现金流入及全球发售所得款项净额而改善。此外,亦将继续改善流动负债净额状况,透过直接采购中心进行集中采购以控制成本,以及随着餐厅网络的持续增长而改善规模经济。我们亦预期利用强大的品牌知名度,于未来继续与业主磋商更优惠的低线城市租赁条款,以控制成本。

在支出方面,高成本结构对公司的利润产生了直接影响。绿茶餐厅的食材成本占收入比重最大。过去三年的食材成本分别为8.46亿元、8.62亿元、12.05亿元,分别占公司总收入的36.9%、36.3%和33.6%。另一大支出则是员工成本,过去三年分别为5.68亿元、6.26亿元、9.11亿元,约占收入的24.8%、26.4%及25.4%。兼职员工在绿茶餐厅中占据了一定比例。这种策略在快餐连锁企业等行业中尤为明显,因为这些行业往往具有高峰期和低谷期的特点,需要灵活调整人力需求。截至最后实际可行日期(即2024年6月11日,即绿茶餐厅招股书付印前确定所载若干资料的最后实际可行日期,下同),绿茶餐厅共有1.08万名全职雇员以及4117名兼职员工。日后,绿茶餐厅亦会使用第三方人力资源公司为其提供员工。

值得一提的是,2023年5月,绿茶餐厅曾就其中国附属公司截至2022年12月31日的可供分配的留存利润宣派股息人民币3.5亿元予其当时的股东。招股书显示,考虑到自2023年第一季度以来疫情的缓解、经营业绩的强劲反弹及公司的流动资产净值结余,董事会认为向现有股东分派股息可取。然而,在2022年净利润较低的情况下,如此大金额的分红可能进一步加剧了公司的财务压力。

*招股书披露的分红情况,截图自招股书

针对颇受争议的分红问题,绿茶餐厅向记者表示,公司自成立至今未进行过任何分红,外部股东Partners Group的战略投资也已七年。疫情之后,我们的业绩、利润与现金流都取得了显著的提升,此时向股东进行一定的红利分配,符合股东与公司长期的利益。此次分红只占到公司累计可分配利润约50%,分红之后,留存可分配金额还剩余近50%。另外,绿茶餐厅还提及,关于“几乎将3.5亿元留存利润全部分红”,可能是指这次分红之后的留存金额。

依赖预制菜

根据灼识咨询的数据,中国中式餐厅市场的总收入于2023年达29316亿元,休闲中式餐厅市场的总收入达4980亿元。随着众多餐厅品牌加入市场,休闲中式餐厅市场亦高度分散,绿茶餐厅虽然排名第四, 但市场份额仍然比较有限。绿茶餐厅2023年实现36亿元的总收入,在中国休闲中式餐厅市场的市场份额仅为0.7%。

招股书介绍,休闲中式餐厅市场的餐饮供应链涵盖了食品采购、加工和配送的全过程。食品加工环节可细分为中央厨房加工、指定食品加工公司加工和本地餐厅厨房加工三种方式。而绿茶餐厅多年来一直与第三方食材加工公司合作,截至最后实际可行日期,其与174家第三方食材加工公司建立了合作。同时,绿茶餐厅每年都会购入大量的原材料及耗材,包括从第三方食材加工公司采购的预处理食材及烘焙产品。

招股书显示,预处理产品即餐厅于上菜前仅需执行较少标准化制备工序的预处理食材,主要包括经过清洗、处理或腌制的肉类、水产品、蔬菜及水果。主要食材的保质期一般分别为三个月及三天;其中,处理猪肉、鸡肉产品、水产品的保质期通常为三个月,水果,蔬菜及水果的保质期通常为三天。目前,绿茶餐厅有一部分招牌菜是由第三方食材加工公司制备的预处理食材及烘焙产品。例如,其招牌菜“绿茶烤鸡”,仅需其厨房员工将经过预处理的鸡放入烤箱烘烤一段时间便可上菜。

由于购入了大量的预处理产品,绿茶餐厅存货过时的风险也较大,包括食材、调料、饮料及其他材料等存货。因为餐厅市场占有率的扩大,过去三年其存货结余也在增长,分别为4720万元、5640万元及5960万元。另外,依赖第三方食材加工公司等,亦增加了其无法控制的的食源性疾病事件的风险以及多处而非单一餐厅受到影响的风险。

根据艾媒咨询数据,2023年中国预制菜行业市场规模为5165亿元,同比增长23.1%。虽然预制菜受到餐饮业的欢迎,但其仍然饱受争议。DT商业观察今年5月发布的预制菜调研报告显示,在社交平台上,关于预制菜的一大争议是围绕公共就餐场所(学校食堂、商场餐厅)是否应该提供预制菜。调研结果显示,中性评价占据主流,焦点在于“信息透明化”,即预制菜应公开标注,并确保食材来源的可追溯性。

尽管连锁餐饮店普遍采用预制菜已成为行业共识, 但多数餐厅在菜单或相关信息中并未明确标注其使用预制菜的事实。在绿茶餐厅小程序的菜品详情中,其并未主动标注使用预制菜,配料表、营养成分、保质期以及执行标准等关键数据也未得到详尽披露。值得一提的是,2024年3月18日,市场监管总局联合教育部、工业和信息化部、农业农村部、商务部、国家卫生健康委印发《关于加强预制菜食品安全监管 促进产业高质量发展的通知》,当中指出应大力推广餐饮环节使用预制菜明示,保障消费者的知情权和选择权。

消费者对于预制菜在不同类型餐厅的接受程度也存在显著差异。DT商业观察的预制菜调研报告显示,在连锁快餐店中,53.5%的受访者表示接受预制菜的使用;然而,当面对普通餐厅及高档餐厅时,这一比例分别下降至24.2%和8.8%。对于位于一线、新一线及二线城市的消费者而言,大部分能够接受在餐厅食用预制菜,但超过95%的受访者表示,他们仅愿为50元及以内的预制菜买单。

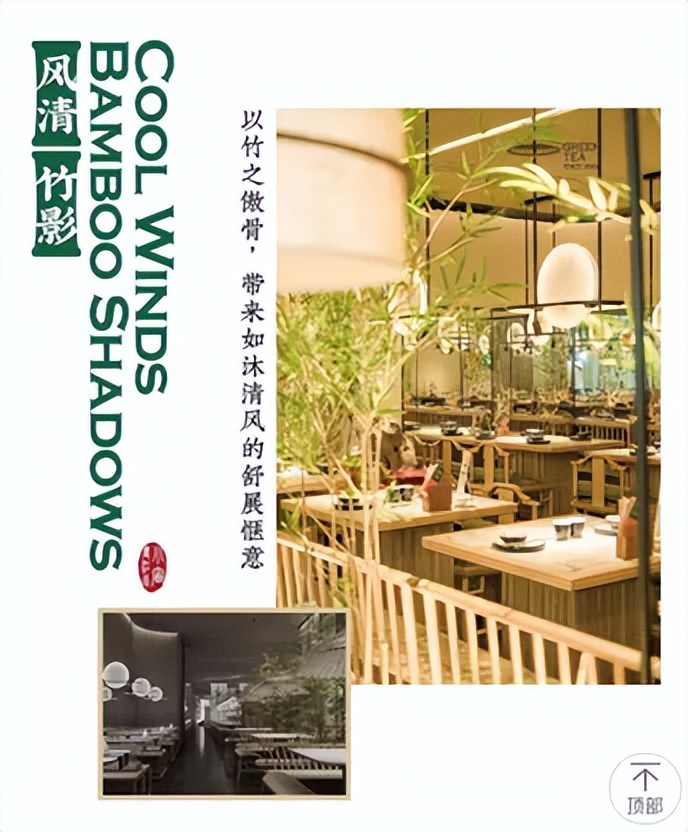

绿茶餐厅在其招股书中将自己定位为“中国知名休闲中式餐厅运营商”,并强调其独特的用餐体验。餐厅在装饰上融入了中国传统艺术的经典元素和自然景观,力求为消费者带来别具一格的用餐环境。然而,在这样一家注重用餐体验的餐厅中,却似乎失去了“锅气”。

对此,绿茶餐厅表示,日后将会结合相关数据以及调研报告的其他内容,来评估消费者体验与运营需求的匹配情况。

*绿茶餐厅用餐环境 截图自绿茶餐厅小程序

此外,就菜品来说,绿茶餐厅通常每年更新约20%的菜品,过去三年分别推出178个、172个及168个新菜品。但这些新菜品似乎并未受到太大关注,在社交平台搜索绿茶餐厅,大部分的内容依然围绕着其经典菜品“绿茶烤鸡”和“面包诱惑”。不过,绿茶餐厅向记者表示,其于2021年8月推出招牌“粉丝裹虾”,于2024年3月推出“东坡仔排”,该等菜式于推出后首个月内成为其销量前五大菜品。

本文作者可以追加内容哦 !