随着上周五的收盘,A股的2024年上半年也正式收官,市场在震荡行情中交出了一份“中考”成绩单:上半年,上证指数累计跌0.25%,深证成指累计跌7.1%,创业板指累计跌10.99%,北证50指数累计跌幅近35%,然而高股息板块却一路风生水起,引人侧目。

一、高股息策略独领风骚

如果有人问,2024年上半年哪个板块最突出?那高股息板块一定有一席之地。

数据显示,据中信一级行业分类,上半年银行、煤炭、公用事业涨幅居前,分别上涨17.02%、11.96%、11.76%;石油石化涨幅也超7%。整体来看,在A股偏震荡的情况下,高股息红利板块相对更受资金青睐。

数据来源:Wind,数据区间:2024.1.1-2024.6.28

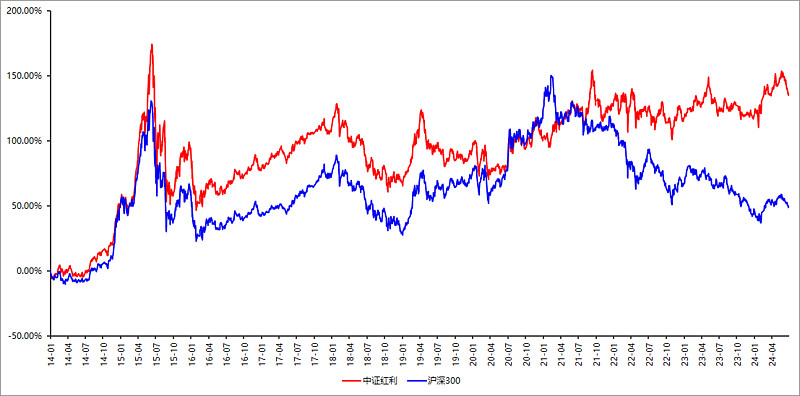

从指数角度看,上半年中证红利指数涨7.75%,相较于沪深300、创业板指等主流宽基指数超额收益明显。

二、高股息还将继续绽放?

大家最关心的就是,下半年高股息能否继续释放魅力呢?

银河证券认为,投资者风险偏好逐渐回升,但总体仍处于历史低位,因此高股息(红利)行情有望延续全年。

国信证券认为,6月以来,A股公司陆续完成除权除息,分红部分价值流出,估值股价同步下修,往后半年到八个月维度积累新的未分配利润,“填权慢修复”可期。

外资机构也持有类似观点,高盛称,中国红利资产没有得到充分的重视,在政策、自由现金流、降息等因素的催化下,高股息概念有望继续冲高,红利资产受追捧可能成为一个结构性的长期趋势。

小慧总结下来,主要有以下几个原因:

1、市场仍处于调整期。从历史数据可以发现,高股息资产往往在在市场调整期产生超额收益,以中证红利指数为例,2018年上半年、2021年上半年、2023年等弱市中,中证红利指数明显优于大盘。

数据来源:Wind,数据区间:2014.1.1-2024.6.28

2、新国九条加强分红。4月份发布的新“国九条”中再度明确加强上市公司分红的力度,并将对分红力度不足者进行风险警示。此后上市公司分红积极性再次显著增强,Wind数据显示,在新“国九条”发布11天后,发布分红计划的上市公司多达1098家。

3、国内利率持续下行。今年银行存款利率不断下滑,存款利率普遍在1.5%~3%区间,部分银行甚至下架了长期存款和大额存单。而高股息资产因高额的分红能力,相比于银行存款、理财或债券回报更高,更受到资金青睐。

感兴趣的小伙伴可以通过博时中证红利ETF(515890)和博时中证红利低波100ETF(159307)进行布局~

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品。

$红利ETF博时(SH515890)$$红利低波100ETF(SZ159307)$$上证指数(SH000001)$

本文作者可以追加内容哦 !