更多行业资讯

关注联合资信

作者:徐阳 董欣焱

导语:自债券市场全面取消强制信用评级以来,无评级债券占比逐年攀升,2023年统计数据显示已超50%。在取消强制评级三周年之后,进行回顾与总结具有积极现实意义。本文先对无评级债券发行情况进行梳理,接着对债券市场信用风险新特点进行评价,揭示无信用评级并不代表无信用风险,并在此基础上对无评级债券信用资质进行分析,最后对评级行业未来发展提出建议。

2020年12月25日,人民银行、发改委和证监会联合发布《公司信用类债券信息披露管理办法》,将信用评级报告从发行时必须披露的文件中删除。鉴于信用评级在债券市场上发挥的重要作用,2021年,监管机构相继发文进一步明确信用评级制度安排,2021年2月,证监会发布《公司债券发行与交易管理办法》《证券市场资信评级业务管理办法》,正式取消公开发行公司债券的强制评级要求;2021年3月,交易商协会发布《关于实施债务融资工具取消强制评级有关安排的通知》,在发行环节取消债项强制评级要求;2021年8月,人民银行发布《人民银行公告(2021)第11号》,试点取消非金融企业债务融资工具发行环节信用评级要求,随后,交易商协会发布《关于取消非金融企业债务融资工具信用评级要求有关事项的通知》,取消企业注册发行债务融资工具的强制评级要求,自此,银行间与交易所债券市场彻底进入无强制评级时代。2024年是取消强制评级的三周年,对无评级债券的发行情况进行梳理,评价过去三年债市信用风险变化的新特点,揭示无信用评级债券的信用风险特征,对促进我国债劵市场高质量健康发展和完善信用体系建设具有重要意义。

无评级债券发行:特征事实与经验阐释

无评级发行债券占比逐年攀升

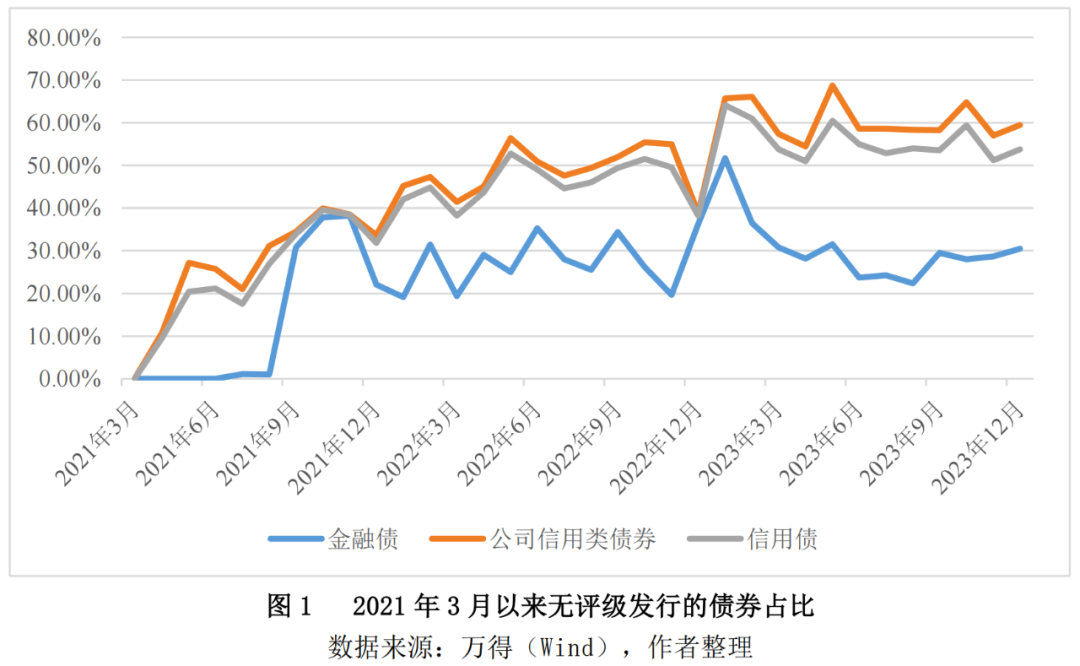

自2021年3月起,无评级发行债券的趋势开始在债券市场蔓延。无评级债券首先在地方国有企业(主要为国家级园区、省市级城投平台)发酵,其后央企、大型民营企业、上市公司等各类主体中均出现了无评级发行债券的情况。2021年8月,人民银行文件定调后,取消评级的预期被进一步加强,无评级债券发行占比持续走高。2021年3月至12月,新发行信用债中无评级发行的比例为23.37%,2022年,无评级发行信用债占比上升至45.38%。2023年,这一比例进一步攀升至54.94%。截至2023年12月31日,存续信用债中,无评级信用债占比达到37.57%。目前债券市场上的无评级债券均为无债项评级债券,仍具有主体评级。

各券种无评级表现分化

新发行信用债中,无评级发行债券主要集中于一般短融、中期票据、一般公司债、企业债、证券公司债和证券公司短融几个券种。其中公司信用类债券受影响较大,金融债短期债券几乎告别债项评级,资产支持证券产品受到影响较小。而保险公司债、其他金融机构债、商业银行债、商业银行次级债则尚未出现无评级发行的情况。

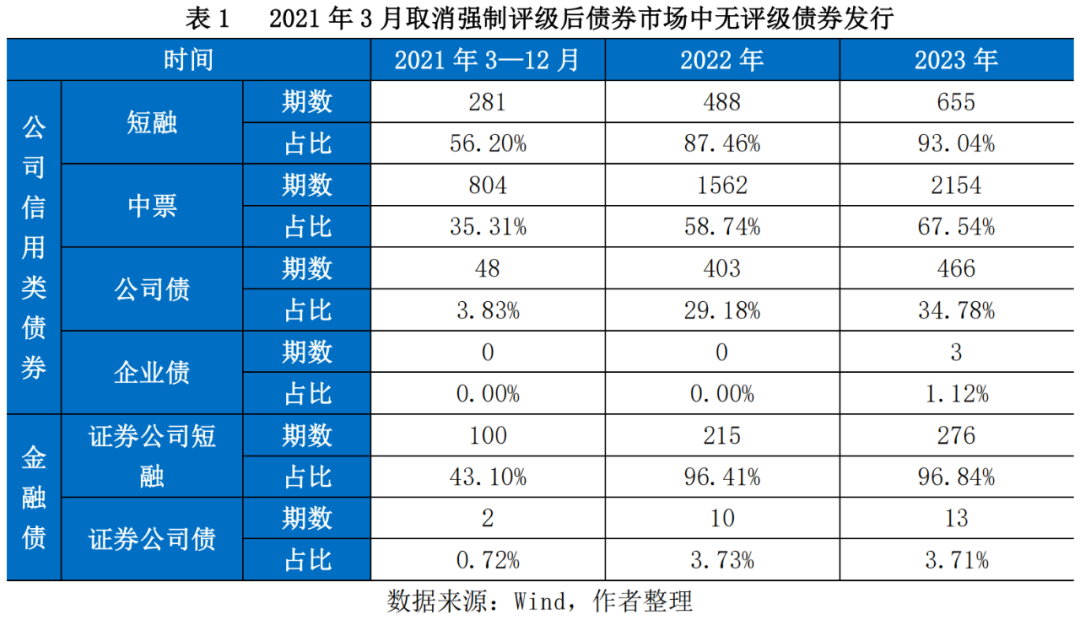

公司信用类债券受影响较大,且银行间市场无评级发行债券的情况显著多于交易所市场。在银行间市场,由于新发行短融债项评级一般为A-1级,债项评级结果无区分度,新发行短融中无评级债券占比已从2021年的56.20%攀升至2023年的93.04%;值得注意的是,新发行中期票据中无评级债券占比也从2021年的35.31%上升至2023年的67.54%。在交易所市场,新发行中长期公司债中无评级债券占比从2021年的3.83%上升至2023年的34.37%;此外,企业债划入证监会后,也出现了3期无评级发行的情况。

金融债中无评级发行债券主要集中于证券公司短融,其他债券影响不大。2021年7月,人民银行取消对证券公司短期融资券强制评级的要求(2021年9月1日起实施)后,新发行证券公司短融中无评级债券占比大幅攀升,从2021年的43.10%上升至2023年的96.84%。但中长期证券公司债中无评级发行债券占比相对较低,2023年,仅为3.71%。

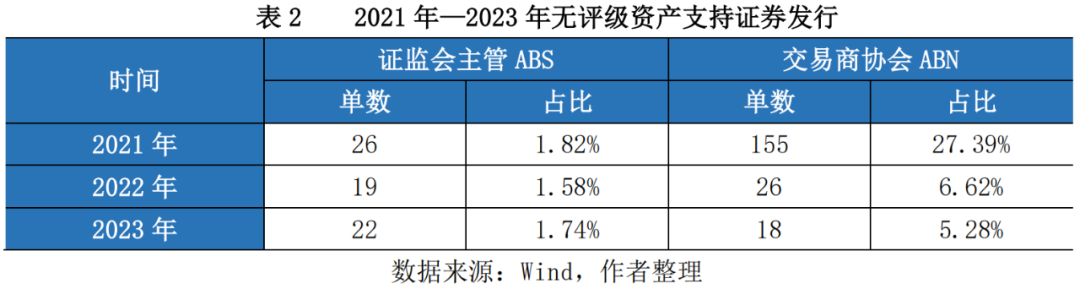

从资产支持证券的新发行情况来看,虽然2023年3月交易商协会取消了ABN的强制评级要求,但目前在公募资产支持证券市场上,尚未出现无评级发行的情况。2021—2023年,无评级发行资产支持证券主要集中于证监会主管ABS和交易商协会ABN,均为私募发行且呈逐年递减趋势,银保监会主管ABS尚未出现无评级发行的情况。其中,无评级发行证券会主管ABS由2021年的26单下降至2023年的22单,无评级发行交易商协会ABN由2021年的155单下降至2023年的18单。上述无评级发行的资产支持证券主要具有三点特征:一是其为公募REITs下的ABS计划,股性为主的资产并不适合用固收角度的信用评级去分析;二是该资产支持计划主要依靠于单一主体信用发行,其信用风险分析思路与信用债相近,例如以核心企业信用为主的供应链金融资产证券化产品;三是由于私募资产支持证券信息采集缺失导致的无评级,往往出现同系列多期项目中仅有一期无评级的ABS,此类样本多应为误识。

根据统计结果,可以发现无评级债券主要具有四个特点:一是无债项评级已被市场所广泛接受。2023年新发行债券中无评级债券占比已超过一半,未来无债项评级债券将成为市场主流,甚至真正意义上的“无评级”(无债项评级且无主体评级债券)或将出现。二是短期限的债券无评级现象更加显著。无论是公司信用类债券或是金融债,九成以上的短融皆无债项评级,一方面是因为短期债券相较于中长期债券的评级符号更为有限,区分度不足,另一方面则是回归于短债的分析逻辑,偿债主体的基本面在短期内较难发生巨大改变,相较于单纯的信用基本面分析,需更加注重偿债现金流的预测及流动性分析,现今由于评级报告中对债项评级着墨不多,降低了短债债项评级的价值。三是具有复杂特殊条款(如次级条款、本息递延支付、早偿等条款)的债券对债项评级的需求仍然旺盛。其中具有代表性的券种资产证券化产品、商业银行二永债等仍几乎全部具有债项评级。四是不同主管部门分管的债券,无评级表现亦有所不同。未来随着债券市场统一监管的持续推进,不同市场的差异将逐渐弥合。

整体来看,监管部门逐步落实取消强制外部评级政策,将加快推动评级机构的业务发展模式由“监管驱动”向“市场驱动”转型,由外延式发展模式向内涵式发展模式转型,进而加强债券市场风险防范能力建设,促进信用评级行业和债券市场高质量健康发展。

债券市场信用风险总体可控,但稳中有忧

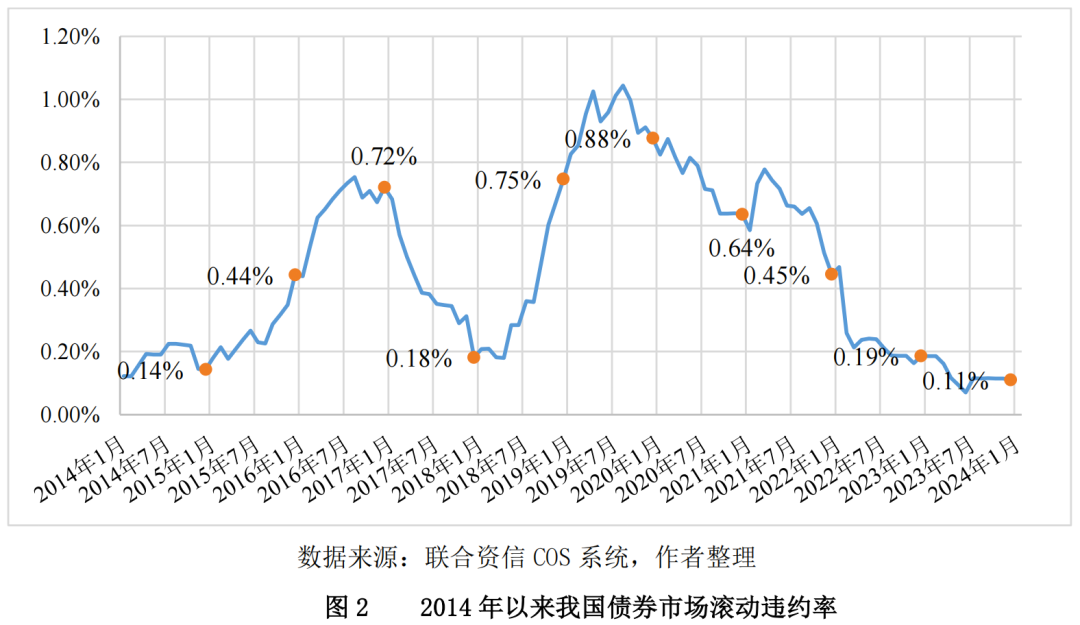

以2014年首只公募信用债违约为开端,我国信用债市场历经了两轮信用冲击后,2021年开启了无强制评级的元年。从违约率角度来看,2021年取消强制评级政策推出时机正好,违约率自2021年4月起不断走低,截至2023年12月,违约率仅为0.11%,不到高峰时的1/6。违约风险总体可控的客观条件有利于取消强制评级试点的稳妥推进,使市场能够渐进式地摆脱对外部信用评级的依赖。

从总体来看,债券市场信用风险可控,但稳中有忧。尤其不容忽视的是,随着债券市场的不断发展,仅依靠违约率描述信用风险不够全面与科学,信用风险的演化越来越隐蔽和复杂,主要表现在以下方面:

一是信用风险表现多元化,信用风险暴露形式从实质性违约向展期转变。相较于债券违约带来的严重后果(例如引起触发事件以及求偿诉讼等),更多出险主体选择了形式上更加温和的债券展期。2021年至2023年,我国债券市场新增违约发行人37家,而新增展期发行人则有45家。然而出险表现形式的不同并不能改变出险主体信用资质恶化的实质,持续关注下债券展期后的“一展再展”也屡见不鲜。

二是信用风险偏好收缩背景下,债券市场发行结构进一步分化。近年来,央企、国企债券发行量占比呈逐年提升态势,导致债券市场不同年份违约率的可比性有所下降。民企信用风险集中爆发于2018、2019年,而在2018年以前,民企债券发行期数在全部新发行信用债中的占比基本维持在15%以上,民企“违约潮”后,市场信用风险偏好持续收缩,2020年以来,民企发债期数占比逐步回落至5%以下。未来,随着宏观经济持续复苏及,终端需求潜力增大,“三只箭”政策呵护下民企融资环境改善,民营企业或将在债券市场中发挥更加重要的作用。

三是信用风险的传导路径更加复杂,影响范围更加广泛。相较于早期信用风险的点状影响,现在债券市场的信用风险主要从行业、地区、产业链上下游,实体—金融等多个维度进行传导,形成点、线、面的共振。例如“永煤事件”后,不仅所在区域的融资环境有所恶化,而且使得周期性行业发债企业和其他地区弱资质国企在二级市场债券利差大幅走阔、一级市场债券融资面临困难。而历史违约率对信用风险的描述主要停留在对过去的静态表现,很难依靠其捕捉未来可能存在的动态相关变化。

四是交易资金净值化,配置资金交易化,相较于违约与否的单一判断,信用估值风险愈加受到关注。一方面,随着资管新规的过渡期结束,2022年迎来了全面净值化的时代,交易型资金无法使用成本法进行计价,而是更加关注受到信用估值影响的公允价值;另一方面,配置型资金随着利差的逐步压缩,以及投资者类型的丰富,也并非完全采用持有到期的策略,而是尝试在收益率逢高配置逢低卖出,用交易的思路获取资本利得。在此背景下,需要更加细致的捕捉信用估值变动带来的风险,对信用资质的评估提出了更高的要求。

综上所述,虽然取消了强制评级,但债券市场对于信用风险分析的需求不仅没有减少,反而大大增加。没有信用评级也并不等于没有信用风险。现今越来越多发行的债券没有债项评级,那么这些无评级的债券到底信用资质如何,下文将对以上问题进行重点探讨。

无评级债券的主要信用特征

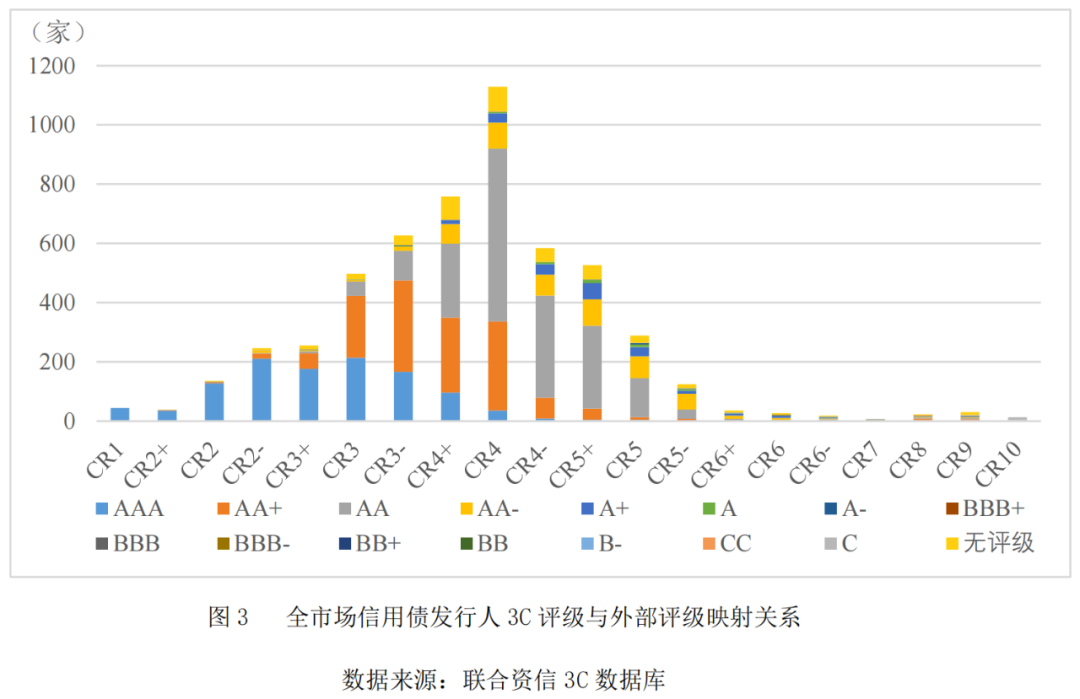

鉴于现有以发行人付费模式为主导的委托评级体系的评级结果集中于AAA、AA+和AA三个子集(2023年新发行信用债发行人中,AA级及以上发行人占比在98%以上)。使用该口径对无评级债券的信用特征进行描述和刻画,难免产生区分度不高、结论失真等问题。因此,除了外部委托评级的角度以外,本文接下来亦尝试以“联合3C评级”作为刻画发债企业信用资质的标尺。3C评级是一套适用于全球人民币债券发行人的评级体系,从经营能力、财务能力、可持续发展能力三个维度(Business Capability,Financial Capability,Sustainable Development Capability,简称3C),对全市场5000余家数据可得的发债企业进行评级。评级符号用于对信用风险(Credit Risk)进行分类排序,CR1至CR10,代表偿债能力由强到弱,除CR1级、CR7级(含)以下等级外,每一个信用等级可用“+”“-”符号对偿债能力的强弱进行调整,全市场发债主体的3C评级及其与委托评级的映射关系,如图3所示。

需要注意的是,现阶段我国债券市场中尚未出现真正意义“无评级”(既无债项评级且无主体评级),本节分析债券的信用资质时,近似认为债项评级与主体评级保持一致。

无评级信用债信用资质较强

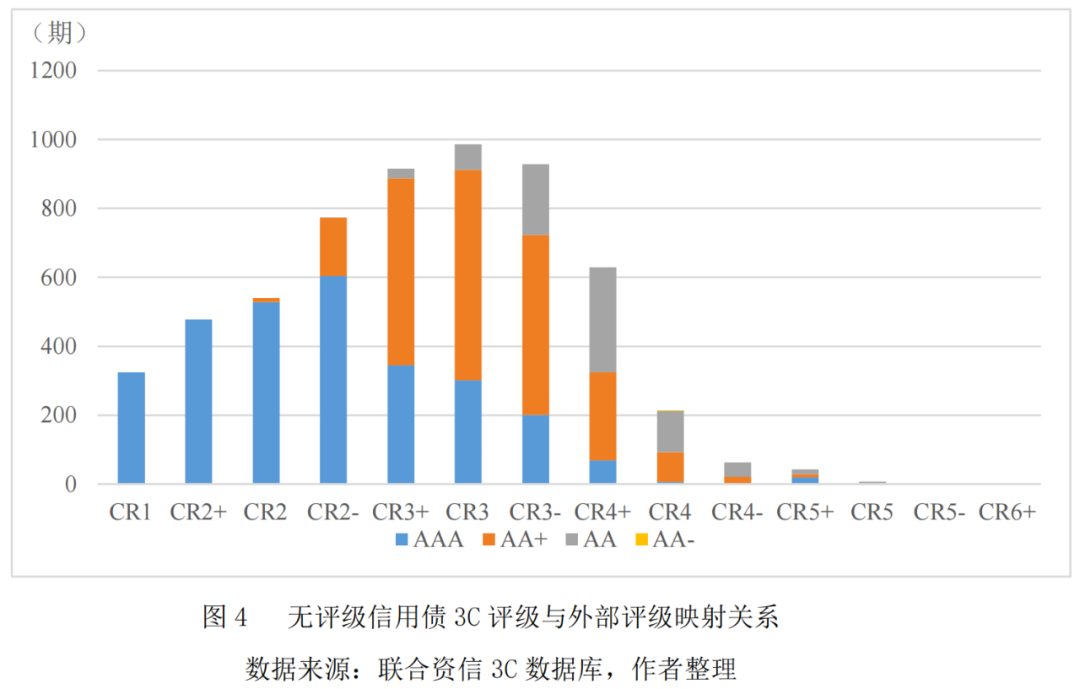

截至2023年12月31日,公募债券市场中,共有存续无评级信用债(一般短融、中票、一般公司债、企业债、证券公司债、证券公司短融)发行人1700家,发行无评级信用债6053期,涉及信用债规模超5.3万亿元。

从无评级信用债的外部委托评级来看,无评级债券主要由AAA级和AA+级主体发行,AAA级和AA+级主体所发信用债期数占全部无评级信用债的86.45%,仅从委托评级角度分析的精确程度不足。从联合3C评级来看,无评级信用债资质虽然分布较广,但是整体呈现正偏态,其中高资质债券明显多于低资质债券。从发债主体的企业性质来看亦能得到一定佐证,无评级债券发行人主要为国有企业,其中地方国有企业发行无评级债券超过5100期,在全部无评级债券中的占比接近85%。究其原因虽然离不开“赢家通吃”的因素,但不容忽视的是,强资质的债券往往信息披露程度更高,其发行人不仅在固收市场,在权益市场亦比较活跃,市场对于其认知分歧比较小,所以从客观上造成其对旨在减少信息不对称的评级服务的需求有所下降。

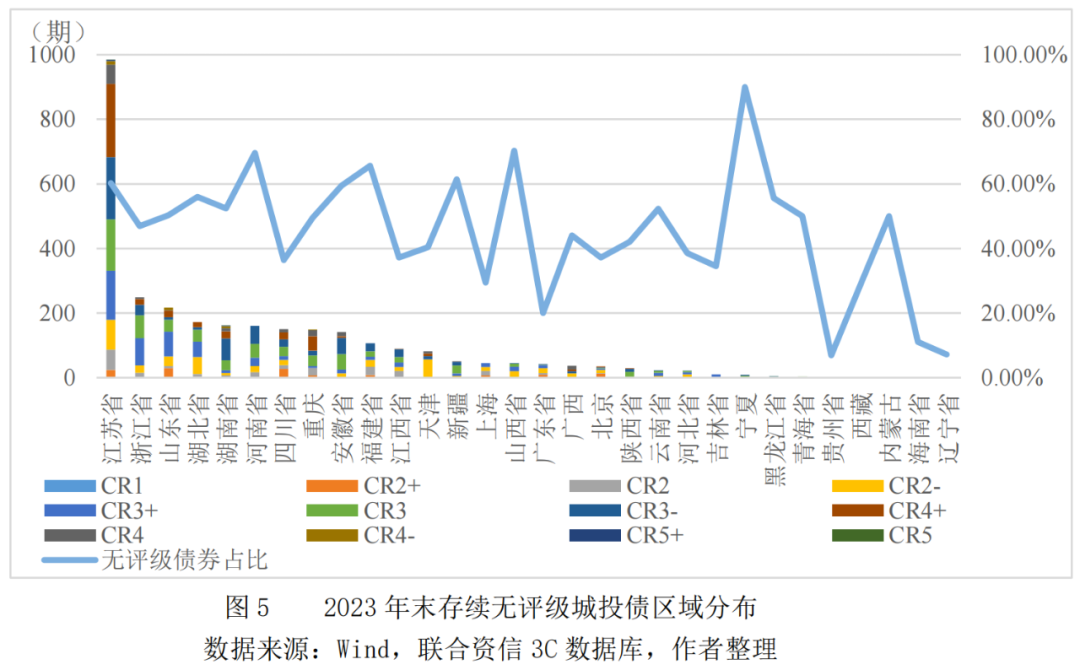

各区域城投债无评级情况分化,其中地市级无评级城投债最多

主要无评级城投债发行地区中,以江苏省、浙江省为代表的经济发达省份无评级债券发行期数位于前列,存续城投债中的无评级占比基本在50%左右的中枢水平。这一方面是由于其所在地区财政实力较强,市场认可下无评级债券能够大量发行;同时因为其区域经济良好,各地有空间因城施策、因企施策,可较为自由的选择评级安排,其无评级比例成为了整体分布的中枢。而财政实力较弱区域的城投债无评级表现则高低各有不同,一种现象或因为全省一盘棋的管控下,仅有行政级别较高的少数强资质主体能够发债,导致无评级债券比例较高;另一种现象又或是因为资质较差,出于风险控制的考虑要求有债项评级而导致无评级比例较低。截至2023年末,公募债券市场中,共有存续无评级城投债3027期,占全部存续城投债的50.67%。其中,地市级城投企业所发无评级债券1682期,区县级城投企业所发无评级债券1082家,省级城投企业所发无评级债券263期。

从无评级城投债发行人的3C表现来看,无评级城投债发行人的3C级别主要集中在CR3+至CR3-三个信用等级,占全部无评级城投债的55%,CR2-级及以上发行人所发无评级债券占比为26%。CR4+级及以下城投企业所发无评级债券174期,主要为江苏和重庆等地的区县级城投企业。

无评级产业债占比较低,但信用资质更高

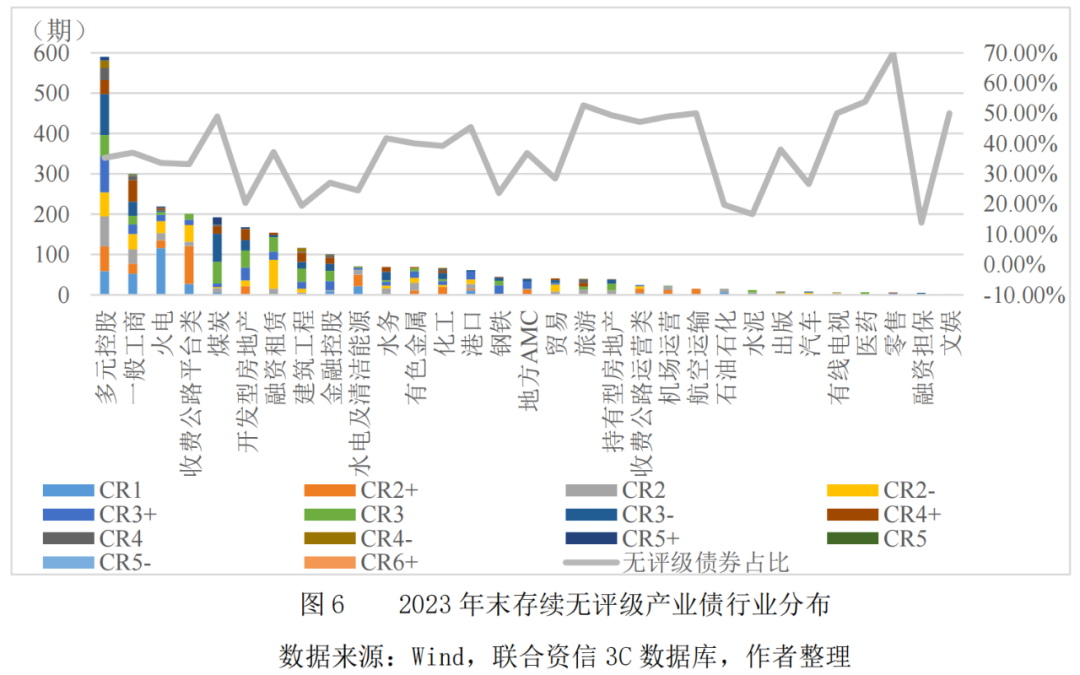

2023年末,公募债券市场中,共有存续无评级产业债2718期,占全部存续产业债的32.84%,从行业分布来看,无评级产业债发行人主要为多元控股、一般工商和火电行业企业,所发无评级产业债占其所在行业存续产业债的比重均在35%左右。旅游、医药和零售等行业无评级债券在行业存续债券中的占比较高,均在50%以上。此外,近年来信用风险高发的开发型房地产行业和持有型房地产行业所发无评级债券在行业存续债券中的占比分别达到20.41%和49.37%,无评级债券的信用资质值得进一步关注。

从无评级产业债发行人的3C表现来看,无评级产业债发行人的信用资质整体好于城投债发行人,无评级产业债发行人的3C级别主要集中在CR4+级及以上,占全部无评级产业债的95%,CR2-级及以上发行人所发无评级债券占比接近50%。CR4级及以下产业债发行人所发无评级债券149期,主要为多元控股、煤炭、一般工商和建筑工程等行业企业。

可以看出,相较于城投债,产业债的无评级债券占比更低,信用资质更高,虽然这可能由于城投债的分析框架及范式更为固定,而产业债的分析框架对不同行业则各有侧重,分析的复杂程度导致产业债债项评级需求较高。但另一方面也表明了城投信仰仍然根深蒂固,产业债的认可程度及市场环境有待进一步改善。

无评级金融债信用资质未有明显特点,更多受到期限影响

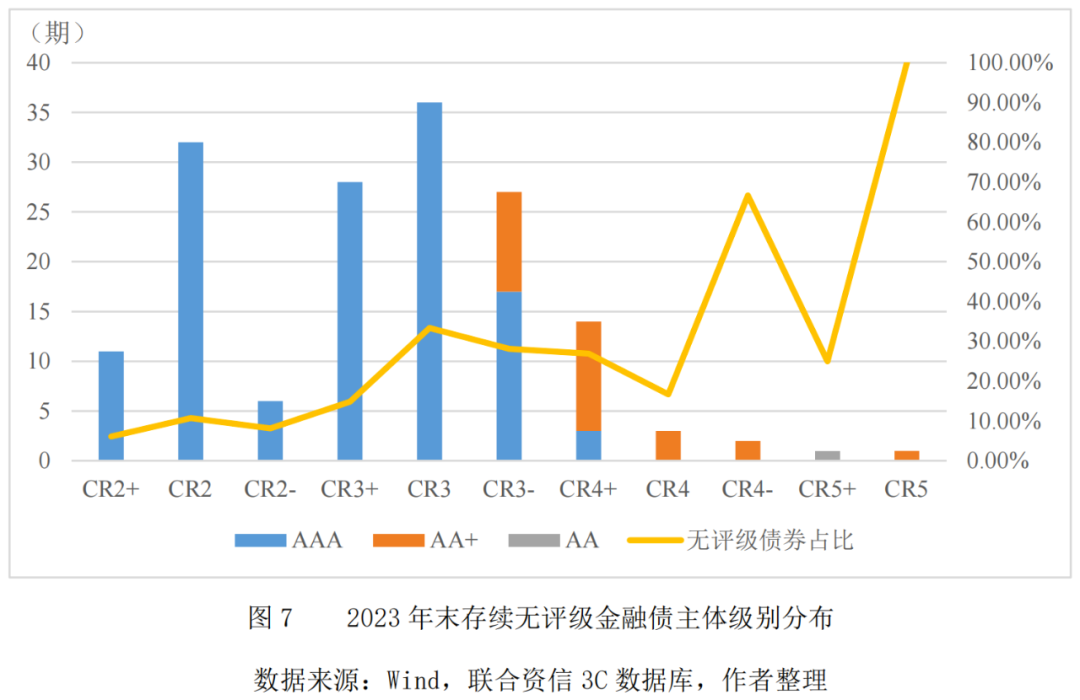

2023年末,公募债券市场中,共有无评级金融债券(中长期证券公司债、证券公司短融)162期,占比约为15%,涉及债券规模超过2500亿元。具体细分到高区分度的3C评级体系内,每个子集的样本数量不多,统计结论有限。但大致可以看出,无评级金融债主要集中在CR2级和CR3+至CR3-级。进一步细分,无评级占比发生跳升的子集中,往往是由于短融居多,如上文所述原因,导致无评级占比较高。

对推动评级行业高质量发展的建议

未来真正意义上的“无评级”或将出现,评级公司着力提升评级质量迫在眉睫

取消强制评级三周年以来,无债项评级已被市场逐步习惯,甚至部分券种超过一半的债券无债项评级。所幸目前债券的发行人或担保人还是具有主体评级的,保留了评级行业一定的发展空间。但是未来不排除外部监管政策与各级机构内部制度对外部评级的进一步解绑,没有债项评级且其发行人/担保人无主体评级的情况或将出现。届时决定评级公司存亡的关键不再是依靠政策和制度的庇护,而在于能否推出具有公信力的评级服务。在当下有限的窗口期内,评级公司必须提高评级质量,不仅要对评级现存的弊病:评级结果虚高、负面调整不及时、评级结果大跨度调整、级别逆转、利差倒挂等问题进行有效解决,而且要推进评级作业的不断优化,提升评级结果的准确性、前瞻性、稳定性和区分性。

厘清债项信用和主体信用的关系,提升评级技术水平,凸显债项评级价值

在较为粗放的分析框架下,往往将发行人的主体信用等同于其债项的信用,但随着信用分析的精细化,债项分析的重要性逐步被认识。债券投资人投资的是一只债券,注重的是发债主体在对应时期内的产生的现金流能否覆盖、并愿意支付该债券,而非投资并持有一个主体,这与权益投资人截然不同。因此,债项信用分析理论框架建立,可以从以下几个方面分析:一是债券期限不同决定了债项风险和主体风险的偏离度。如果债券的到期早于主体的承压时点,将有效提升债项信用资质,这对现金流预测技术提出了的更高要求。二是债项金额规模大小将显著影响发行人对该债券的偿付能力。如果一个经营净现金流100亿的发行人需要兑付一只余额仅剩10万的债券又如何会违约呢?这需要对发行人的债务结构、债务水平及其财务弹性进行深刻分析。三是债券投资人的类型不同将决定发行人偿债意愿的不同。如果投资人较为强势或投资人中涉及自然人将能大幅提高发行人的偿债意愿。这需要对投资人结构进行持续跟踪。四是债项设有特殊条款(包括但不限于:次级受偿、利息递延、转股等)将使得债项的信用显著的高于或低于主体信用。这需要根据特殊条款更细致的构建信用评级模型。五是债项如果附加了增信条款(包括内部增信和外部增信),将在发行人主体信用的基础上为债项信用提供有力的支撑,其中增信的有效性和相关性将是考察的重点。

双重角色定位的困境中,评级公司的合规发展是关键

评级机构作为债券市场的“看门人”,一方面要回应融资市场的期待,响应降低实体融资成本的号召,维护债券市场的稳定,而这往往离不开较高的外部评级和较为稳定的评级结果;另一方面要回应投资市场的期待,建立有区分度的评级体系,并进行及时调整。可以看到双重定位下的实践目标产生了矛盾和背离,发行人委托评级是现在,投资人评级服务是未来,现在和未来之间的联通之路崎岖难行,难的不是评级公司擅长的评级技术及评级经验,是业务模式的转变。而业务未动,合规先行。如何开展新业务算合规?于此相对的需要哪些制度、架构及人员安排?新业务与现存业务的关系是什么?如何在相互独立的前提下,实现资源的整合及赋能?上述问题尚无定论,只能一步步进行探索。评级机构需要进一步加强与发行人、投资人、监管机构的沟通交流,走出具有中国特色的评级行业发展之路。

加强与投资人交流,形成外评与内评的良性互动

取消强制评级背景下,债项评级大幅减少,评级机构的业务受到影响。同时,随着对信用风险的逐步重视,投资机构普遍构建了内部评级体系。似乎两者之间有着此消彼长之意。但其实外部评级与内部评级的关系更多的是相互促进,共同发展。外评机构基于数十年的评级技术储备和数百人的业务团队,具有更多的客户和信息等优势,在近些年转型之中亦推出了具有区分度的评级体系,旨在未投资人提供不同以往的信用服务。而这完全可以和投资者的内评系统相互验证、相互配合,实现对信评系统的不断优化,从而对信用风险进行更有效的管理。在外评与内评的良性互动下,评级行业才能常葆活力,实现高质量发展。

点击“在看”,第一时间看到我的更新

本文作者可以追加内容哦 !