“背刺打工人”的UR,要去香港上市了?

作者 | 刘亮

编辑 | 趣解商业财经组

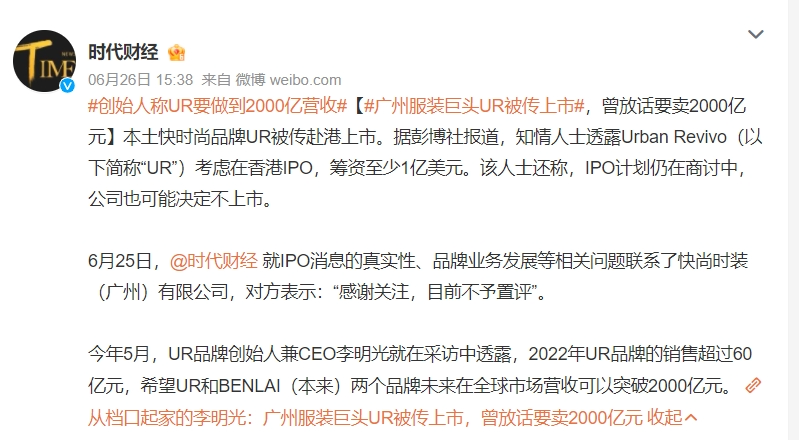

近日,媒体报道有知情人士透露称,快时尚品牌URBAN REVIVO(以下简称“UR”)正考虑赴港上市,筹集资金至少1亿美元(约合人民币7亿元);该人士还称,IPO计划仍在商讨中,公司也可能决定不上市。

对此,UR方面对媒体表示称:“感谢关注,目前不予置评”。

今年5月,UR品牌创始人、CEO李明光就在采访中透露,2022年UR品牌的销售超过60亿元,希望UR和BENLAI(本来)两个品牌未来在全球市场营收可以突破2000亿元。

如今传出IPO消息,这个被视为“中国版ZARA”的服装行业独角兽企业能否打动资本市场?

01.ZARA的中国学徒?

2006年,曾经在广州做过外贸档口服装生意的李明光创办了UR,成为国内最早的快时尚品牌之一。也是在这一年,全球快时尚品牌巨头ZARA正式进入了中国市场,售价在百元左右,漂洋过海而来的潮流时尚服饰很快俘获了一批年轻人。

接下来的十余年间,“快时尚”风靡一时;乘着这股东风,UR也获得了资本的青睐。

据“天眼查”数据显示,2010年至2019年期间,UR主体公司“快尚时装(广州)有限公司”(以下简称“快尚时装”)共完成了五轮融资,其中不乏戈壁创投、红杉中国、景林投资、黑蚁资本等知名投资机构,还包含了两家服饰上市公司海澜之家和比勒芬音。

值得一提的是,被传上市前,快尚时装发生了系列股权结构变化。

2022年11月,数名股东集体退出了快尚时装,由原先多股东持股模式转变为单一股东全资控股,调整完成后广州狮子座控股有限公司持有快尚时装100%的股份。

而在2024年6月18日,广州狮子座完成了更名与增资,成为“广州时尚动势投资控股有限公司”。在UR最新宣传口径中提及的“全球时尚零售集团FMG(时尚动势集团股份有限公司)”就是这家公司。据“天眼查”信息显示,法人依然是李明光,但公开资料中已无法得知快尚时装背后的股东细节。

截至2024年6月26日,根据股权结构来看,FMG当前持有快尚时装100%的股份,该公司由时尚引擎(香港)有限公司100%控股。

此次股东变更,也引发市场对其IPO上市的猜想。有业内人士表示,一般来说企业在计划上市前,部分股东集体退出,可能是为了精简上市主体股权架构,由大股东回购小股东股份;亦有可能是境内投资主体退出,改由境外投资主体进行IPO。快尚时装的股权变动符合这一现象。

UR的崛起离不开ZARA的引路,二者无论是在用户圈层,定价、服装款式还是上新速度都有的一拼,因此UR一度被称为“Zara的中国学徒”。UR创始人、CEO李明光曾经在接受采访时坦言,UR是ZARA在中国的验证者和受益者。

UR给自己的定位是“快奢时尚品牌”,目标用户是20-40岁的白领群体,产品定价则从几十元到上千元不等,但总的来说价格要略低于ZARA。

作为ZARA在中国的“学徒”,UR学到了ZARA的精髓——依托快速反应的供应链,做到款多量少、紧跟潮流、频繁上新,将快时尚和高效供应链管理相结合。UR在品牌定位上还做了进一步升级,定位在“快奢时尚”;在线下门店选址和形象打造上,不仅要大还要足够高端奢华。

“大店”一直是UR的开店战略。2006年,UR首家门店在广州正佳广场开业,占地超1000平方米,那个阶段鲜少有本土品牌开出超过200平大店。如今,UR已将店铺开到了上海、成都、北京、厦门、武汉、天津等一二线城市,平均店铺面积超千平,最大店铺面积达4400平方米。

02.青出于蓝胜于蓝?

近几年,H&M、ZARA、GAP等这些在国内曾经光鲜的欧美快时尚品牌,接连关店、或退出中国市场,不断上演败退。

根据ZARA母公司Inditex集团财报数据,2018年ZARA在中国内地的店铺数量是183家,截至2024年1月31日,仅剩96家,六年关掉了近百家门店。ZARA姊妹品牌Bershka、Pull&Bear和Stradivarius在2022年已经完全退出中国市场。

在市场增长明显放缓的趋势下,UR却在逆势扩张,时至今日其开店速度还在持续攀升;截至今年5月,UR全球门店超过了400家。

然而成立已经十八年的UR,在成立的前十年都是亏钱的;早年,UR采取的策略是以规模换利润。直到2014年后,UR开放了特许经营加盟,在2014年-2018年间,UR平均以每年50家门店的速度扩张。

除了线下门店,UR还发力线上渠道,销售占比约30%;根据天猫“618”发布的榜单,今年“618”期间,UR在女装销售排行榜中排名第二,仅次于优衣库;在服饰店铺销售排行榜中排名第三,仅在优衣库、蕉内之后。

纵观UR能够逆势发展,重要原因之一是对时尚潮流风向捕捉和反应速度足够快。不过,快速扩张下,UR的设计风格变化也发生了较大变化;从刚开始有调性的小众品牌,逐步变成大众化的“快餐”品牌,这似乎也是快时尚品牌的通病。

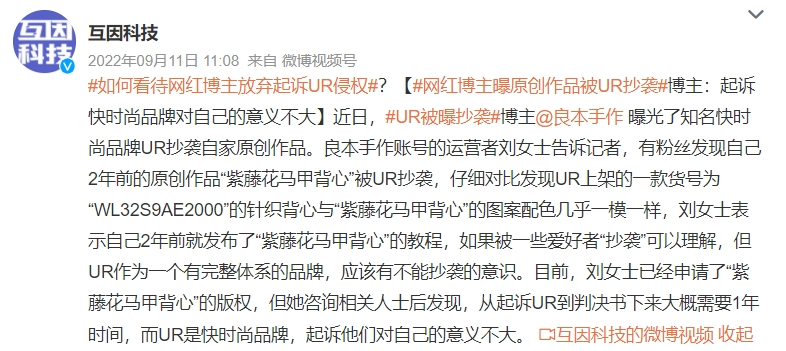

2022年,UR曾深陷“抄袭”事件,因UR当季热卖款与多位小众设计师相撞而在社交媒体平台上惹来争议。

UR还有被很多网友吐槽的一点是其所谓的“快奢”更多是体现在价格上,而非实质的品质提升。“月薪多少才能穿得起这个牌子?”在小红书上,有网友发笔记表示,“现在的快消品动不动一件上衣就299 399 499,裤子369 399 499,我真的买不起了。”

“记得以前UR还简单高级,现在是换设计师了?而且价格比以前还贵。”有网友吐槽道。

在社交媒体上,还有很多关于吐槽UR衣服质量“以次充好”、品控不严,甚至是在官方旗舰店买到“假货”的帖子。

如果价格的提升,没有与之相匹配的价值提升,那么“快奢”定位就可能被视为一种缺乏实质支撑的市场噱头,难以长期维系消费者信任与品牌忠诚度。

2022年,UR推出了全新品牌BENLAI本来,因产品款式、面料,甚至是线下门店布设均酷似优衣库,被不少消费者称为“优衣库平替”。BENLAI也顺势被看作是UR开启多品牌战略的新增长曲线。

当前,BENLAI本来尚未大范围扩张,目前其在线下开设了15家门店,四大一线城市中只进驻了广州和北京。

不过,从BENLAI本来天猫旗舰店业绩来看,销量并不算理想,两款热销T恤月销售量仅为400+件。

UR如今已经来到了新的发展拐点,试图完成从不足百亿到千亿规模的大跨步。UR的野心是成为一家千亿营收规模的全球品牌。李明光表示“希望UR和BENLAI(本来)两个品牌未来在全球市场营收可以突破2000亿元。”

但眼下从规模来看,UR和ZARA、优衣库依旧相差甚远。ZARA在全球的营收达到2000亿元左右,优衣库全球也超过了1000亿元。

UR并未披露去年及今年的销售情况。今年5月,李明光曾对媒体透露,UR在2017年开始盈利,2022年UR品牌的销售已超过60亿元。2022年ZARA在全球的销售额是237.6亿欧元。

想要达到千亿营收规模,UR显然不能只靠激进拓店,毕竟在这方面已经有前车之鉴。

与UR定位类似,根植于本土的快时尚品牌tyle,巅峰时曾在国内市场开出了500家门店,于今年4月底全面停止了线下门店运营。tyle隶属于上海笕尚服饰有限公司成立于2012年,旗下还有TOPFEELING 和 FISHOP 两大品牌。

早在2022年,tyle就因不能清偿到期债务以及缺乏清偿能力,申请了破产清算。尽管在疫情期间,逆势开店仍然未能挽救其颓势。tyle的飞速拓展门店的激进策略,反而成为了“慢性毒药”。

03.UR出海还有“蓝海”吗?

近几年,海外市场是UR的重要发展方向。

早在2016年,UR就在新加坡开出了第一家门店;目前在新加坡、泰国、菲律宾等海外国家拥有9家线下门店。虽然当前UR海外门店主要集中在东南亚,但李明光却表示,“东南亚并不算真正的主战场,要突破欧美市场。”他将以欧美为主的海外市场,视作今年工作的重点。

除了开设线下门店是其一,UR也选择了近年来品牌出海火热的DTC模式,即搭建品牌独立站;2021年,UR海外独立站上线。2022年7月,UR入驻速卖通,实现线下店+线上店+电商平台多渠道布局,客单价平均在五六十美元。据“趣解商业”了解,UR的目标是未来能在欧美市场将七成以上业务发展到线上平台。

在国内市场,UR的设计和版型更适合中国人,吃到了本土市场的红利,而平移欧美市场设计的ZARA则没有顺应中国市场去做本土化创新;如今UR出海来到ZARA们的主战场,这些问题将转移到UR身上,成了其需要克服的难题。

预计到2027年,全球服装市场收入将达到2万亿美元;如此庞大的市场规模,UR在海外要直面众多快时尚巨头,在更艰巨的环境中谋生长。据“趣解商业”了解,优衣库也在发力北美市场,其母公司迅销集团曾表示,到2027年要在北美市场开出200家门店。

此外,针对快时尚的环保问题,欧洲各国也出台了不少法案,比如禁止快时尚企业和产品打广告等;这些对于布局欧洲市场且高度依赖“广告营销”来获客的快时尚品牌们,无疑是一记重击。

相较之下,UR需要找准其在海外市场的差异化定位,以及更为精细化运营策略。

而眼下,时尚趋势也在不断变化。这几年,lululemon、始祖鸟等品牌掀起的运动时尚风,正成为新潮流;而超快时尚跨境电商品牌SHEIN也在近年飞速发展,这些都给UR带来了压力和紧迫感。

快时尚的未来,仍取决于企业是否有创新创变和洞察趋势的能力。在日益激烈的竞争中,UR若想真正实现蜕变,需要在保持品牌特色的同时,更贴近消费者的真实需求。这不仅是UR的挑战,也是整个快时尚行业需要面对的课题。

本文作者可以追加内容哦 !