编辑、统筹 | Jamie

制作 | Jessica

近日,景顺长城价值派老将鲍无可,正式晋升公募基金经理“双十”阵营。

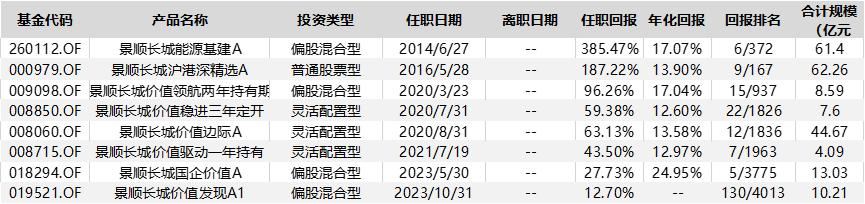

至6月27日,鲍无可投资年限达到10年,投资经理指数年化回报16.88%,在管8只基金全部收益为正,并且近三年最大回撤仅14.71%,业绩相当稳健。

(数据来自Wind截至2024.7.3)

前些年,成长在风口扶摇直上,很少有人关注鲍无可“常年20码”的车速,但当潮水退去,鲍无可成了众多投资者的避风港:24年Q1,其管理规模增长约15%,迈入200亿级门槛。不仅如此,东方证券数据显示,他的景顺长城价值边际、景顺长城策略精选2只基金进入FOF重仓数量最多的主动权益基金TOP5。

资金逆市涌入的背后,他们看中了鲍无可什么特质?

安全边际第一

安全边际第一

极致追求绝对收益是鲍无可的一大标签,宁可少赚,也不要亏钱。用他自己的话说:“我天生厌恶亏钱,从做投资第一天起就把不亏损放在首位。”

年初至今,鲍无可业绩指数在1507位偏股型基金经理中排名第23位,“不亏损”的鲍无可,跑赢了了98%的同行。(数据来源:wind偏股型业绩指数)

通盘无妙手,鲍无可的投资框架看似不复杂,但每一步都围绕安全边际稳扎稳打。且看鲍无可是如何控制回撤的:

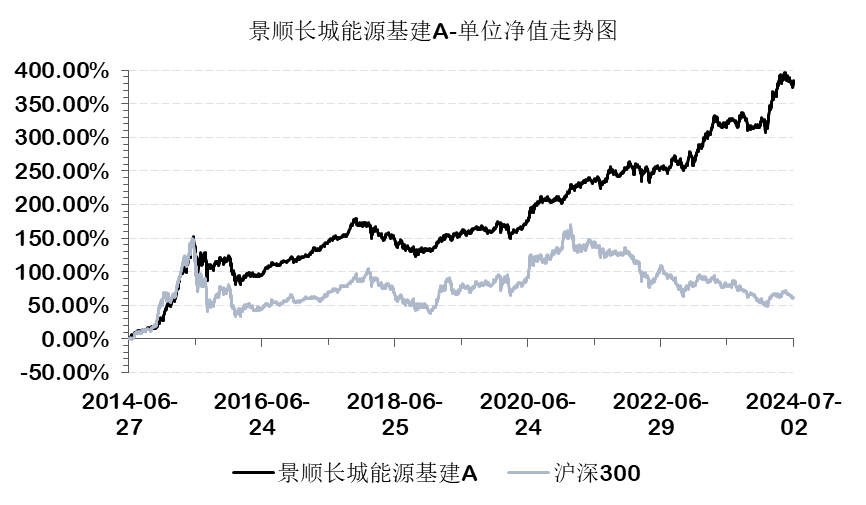

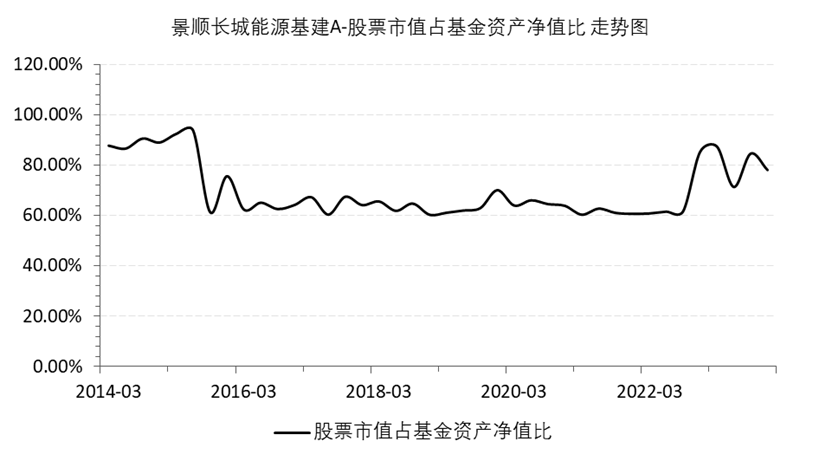

首先是仓位平衡,虽然近两年的鲍无可开始显露进攻性,代表产品景顺长城能源基建的股票仓位已从不足60%提升到接近80%,但同时也保留了较高的现金配置。

从截至一季度末的数据看,鲍无可基金的资产配置基本保持股票和现金八二开水平,景顺长城价值发现更是做到了股票44.83%、现金46.57%的比例。从纸上得来“现金长期看来是最差的资产”(21年中报),到身体力行高比例持有,鲍无可用仓位控制作为稳固收益的压舱石。

其次是分散持仓。目前鲍无可持仓中第一大行业制造业净值占比31.92%,前十大重仓股票占净值比仅48.44%,处于相对分散状态,即使是占据在管8只基金全部重仓股第一的紫金矿业,占净值比也被控制在10%以内。

更核心的是自下而上选股,这也是鲍无可获取超额收益的主要原因。在鲍无可看来,一个公司的业绩表现和所在行业增速没有必然相关,因此他多次强调要逐一分析公司的财务模型,从DCF(现金流贴现模型)出发,买入有壁垒和安全边际的、商业模式能带来长期稳定现金流的公司。

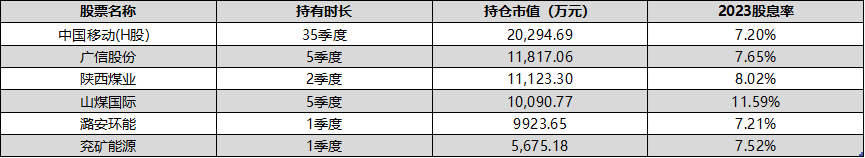

鲍无可尤其钟爱高股息的股票,他的景顺长城沪港深精选2023年光股利收入就有约1.4亿元,持有的山煤国际等都是分红大户,并且通常持有时间较长,能够滚雪球式地获取到可观的收益。毕竟对于鲍无可而言,时间复利也是一种隐形的安全边际。

表/景顺长城沪港深精选部分高股息持仓,数据截至23年Q4

最后还有规模控制。鲍无可认为200多亿是较为合适自己的策略容量规模,因此今年突破这一规模的鲍无可多次开启限购,目前在管8只基金中有6只暂停大额申购、1只暂停申购。

高壁垒比低估值更重要

高壁垒比低估值更重要

鲍无可对安全边际的界定是高壁垒和低估值,两者之间,他更重视高壁垒。

竞争壁垒又分为两类:一类是类似特许经营权的先天壁垒,鲍无可持仓中的能源和公共事业不乏细分赛道龙头甚至垄断型企业,因行业管制、高额前期投入等因素,准入门槛极高,自然就排除开一众竞争者;一类是来自管理层的后天壁垒,商业模式具有不可替代的优势,后来者难以学习模仿。

鲍无可希望所投资的公司是全国乃至全球最有竞争力的,这意味者先天壁垒、后天壁垒、长期稳定现金流都要兼顾。按照这种既要又要还要的标准,能进入鲍无可视野的股票凤毛麟角,紫金矿业就是一例。

图/资金矿业K线与景顺长城能源基建持仓示意,数据截至24年Q1

2021年下半年鲍无可首次买入紫金矿业,相较邓晓峰、董承非、周海栋等先手布局的“早鸟”,鲍的进场时机不算早,但赶巧遇上紫金矿业十年赶超世界超一流金属矿业公司规划的“开门红”。据2021年报,当年紫金矿业位居金属矿业企业国内首位、全球前十,其铜储存量占据国内四分之三;凭借自主勘察、自有技术和工程管理模式,开发成本低,综合毛利率(不含冶炼加工企业)高达58.98%。拥有丰富的资源储存量和低成本运营优势两大护城河的紫金矿业,开始进入景顺长城能源基建的持仓。

入手后恰逢有色金属去库存周期,作为行业龙头的紫金矿业基本面并未受影响,反而逆周期低成本并购。2022年Q4,金价低迷、铜价持续下跌,紫金矿业股价跌进V字底部,鲍无可管理的景顺长城能源基建大幅加仓,进入重仓前十。紧接着2023年Q1、Q2又陆续加仓直至成为第一大重仓股,此时紫金矿业股价已经开始爆发。

2024年紫金矿业再创新高,景顺长城能源基建小幅减持约4%,但同时洛阳钼业、铜陵有色、神火股份三只有色金属股进入重仓前十,可见减持只是基于控制个股的持仓占比,并非不再看好有色金属行业或者逢高套现。

3000亿紫金矿业成就的众多公私募基金经理中,鲍无可不在最低估值时进场,不在黄金坑一脚油门踩到底,更多是从竞争壁垒另辟蹊径,也印证了他所说的高壁垒比低估值更重要。

无心插柳

无心插柳

作为深度价值投资者,鲍无可曾在公开采访中表示:“赛道行情对我来说,从长期来看是无效的。” 但近两年,他却连续押中AI、中特估、“煤飞色舞”等赛道。

不过,赛道并非鲍无可的目的,只不过是追求高股息、高壁垒的附属品。

谈及投资AI他说:“我们在几年前发现了几家传媒公司,股息率在7到8个百分点,而当时存款利率已经降到3%以下,我觉得比较有价值,买入成为前十大重仓股”,可见是奔着股息率误打误撞进了AI。

同样,早在中国移动跟随中特估水涨船高之前,鲍无可就十分看好电信股:“用户对流量的需求是刚性增长的,行业龙头公司数量又非常有限,可以说壁垒非常高,自由现金流也不错,只有6、7倍的估值,还有十几个点的股息率”。

也不是完全没有追涨杀入, 在 2021 年年底,鲍无可就研究过煤炭公司,但没有做出大举买入的决定,错过2年煤炭行业,鲍无可坦言 “对化石能源投资的理解不够深刻”。不过即使是在23年较高估值时买入,煤炭依然高歌猛进,时间足够消化持有成本。

几家传媒公司在2023年Q1被鲍无可一键清仓,中国移动2023年Q4受到大幅减持之后,鲍无可又在24年杀了个回马枪,煤炭则是经历了卖高买低个股调仓。对此鲍无可写道:“部分持仓股票因价格上涨和基本面变化出现了高估的迹象,我们选择在价位较高时对这些股票进行了减持,同时买入其他股票。”

事了拂衣去,给被高估的赛道股们留下一个潇洒的背影。

整体看来,鲍无可的价值风格并无明显漂移,押准赛道也好,挖中牛股也好,都是他高度重视安全边际的投资结果。

-END-

往期精彩“研值”推荐

姜诚,下等马价格买中上等马,控制回撤是一绝

齐炜中,消费熊市下连续四年跑赢沪深300,主攻农业与医药

杜猛,双十老将13年翻三倍,消费电子掘到第一桶金

白冰洋,精准围猎煤炭板块一战成名,寻找被“错估”资产

财经领域专业媒体团队

专注研究证券市场,为投资者服务。

免责声明:上述文章均是根据相关资料撰写,力求内容客观及观点公正,但不保证其准确、完整,不构成投资建议。研值有道不对因使用上述文章所采取的任何行动承担任何责任。

点“在看”,一起飞哟~

本文作者可以追加内容哦 !