编者按

加上通威股份等新加入的4家企业在内,异质结联盟已集聚了14家企业,一同报团取暖。

而近期,异质结赛道的第一股-金刚光伏(300093.SZ),正陷入诉讼“泥潭”。据侦碳家了解,在前不久异质结联盟的第四次聚会上,金刚光伏的总经理王泽春曾言道:“选择异质结谈不上后悔,光伏行业市场的竞争并不只是异质结的竞争。我是一个比较悲观的性格,产能出清还需要长期的时间,我们要在现金流和整个公司经营成本上做长期准备,长期跑下来才能穿越周期。”

正如王泽春所言,光伏行业的竞争并不单是异质结的竞争。

整个供应链的结构在市场“厮杀中”优化调整,落后势必淘汰,是光伏行业走向成熟一定要经历的“阵痛”。

若光伏“无罪”,异质结亦“无罪”。曾经激进的扩张变成行业洗牌期的“催命符”。金刚光伏,难道只是行业激烈竞争中被困周期之下的一员吗?

无论如何,周期之困、市场之战,不能写作经营不利的序章。

当“吃官司”成了日常,还剩多少资金,可以用来“长期跑”?

Part 1

异质结使人“穷”?

光伏制造端硅料、硅片、电池、组件四大环节的价格都陆续跌破了现金成本。

整个产业链都在承受巨大压力,光伏行业在周期中穿行。异质结作为光伏市场的非主流技术,处境可想而知。

金刚光伏,前身为金刚玻璃(2022年9月更名),曾以玻璃深加工为主营业务。2020年4月,金刚玻璃曾因财务造假收到罚单。根据中国证监会广东监管局处罚决定,对金刚玻璃给予警告,并处以60万元罚款;对庄大建(金刚玻璃的创始人,时任董事长)给予警告,并处以30万元罚款,同时,证监会还决定对庄大建采取10年证券市场禁入措施。除此之外,其它相关人员均被实行不同程度的行政处罚和市场禁入措施。

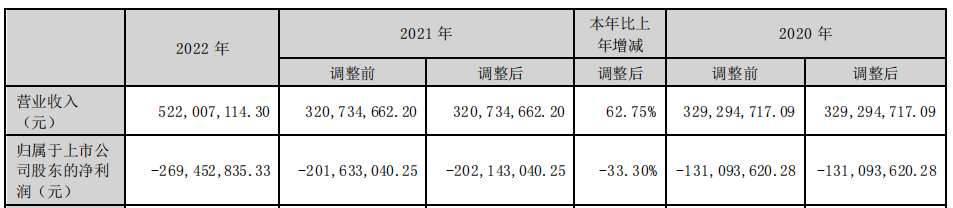

其实据其财报显示,自2019年起至2021年,原主营业务亏损不止。归母净利润从亏损8824万元到了亏损2.02亿元。

在这样的情况下,金刚光伏如今的实控人及控股股东-张栋梁及广东欧昊集团有限公司(以下简称“欧昊集团”)接手了金刚玻璃。

2021年6月底,“新东家”抛出了8.32亿元的投资计划,决心建设年产1.2GW的异质结电池及组件项目,转型至光伏行业。

转型的第一个项目,就投了8亿多。

然而,彼时的金刚玻璃,根本没线。在2021年一季度末,账面上货币资金余额仅剩7285万元,光受限资金就6000万元,可用资金仅1285万元。

金刚光伏在选择异质结前,就很穷。

掏空家底也不够零头,于是,只能借钱转型。

为了建设1.2GW的异质结电池及组件项目,金刚光伏分别在2021年的7月、12月向欧昊集团借款,先借了3亿,后又借了2亿。同年6月,金刚光伏以自有资产抵押向银行申请了不超过6000万元授信融资额度,为满足日常生产经营和业务拓展的资金需要。

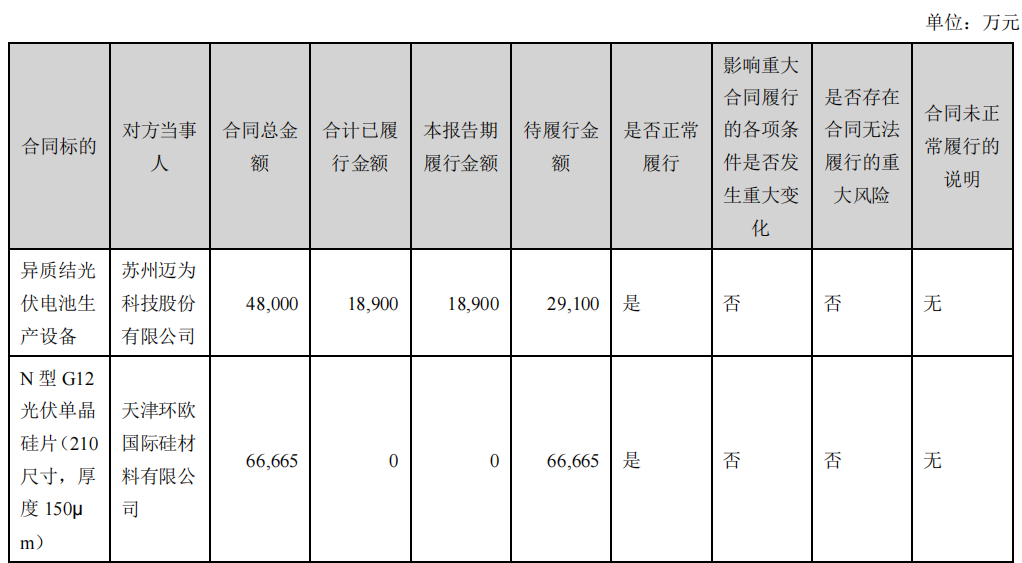

有了大股东的资金支持,金刚光伏花4.8亿上了迈为股份的异质结设备;以6.7亿购入TCL中环孙公司的硅片。

2022年3月左右,该项目组件、电池片的生产线全部投产。而当时HJT产能最大的华晟新能源,电池片、组件产能各为2.7GW。相较来看,金刚光伏的1.2GW产能也相当可观的。

毕竟作为一家上市公司,宣布转型后,“异质结第一股”的名号,就让其股价一路涨高,深受资本市场追捧。当所有人以为金刚光伏准备“大干一场”时。金刚光伏转型第一年的成绩,给大伙泼了一盆冷水。

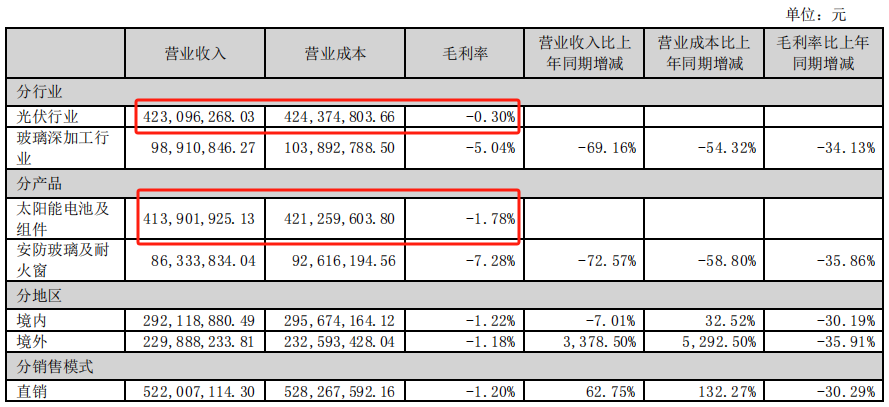

据2022年财报,金刚光伏营业收入5.22亿元,光伏业务实现营收4.23亿元,占比81.05%。但归母净利润亏损2.69亿元,同比下降33.30%。

转型第一年,光伏业务“输血”的情况下,金刚光伏也未能止亏。

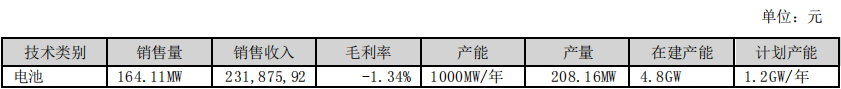

而落地的1.2GW项目,也仅实现208.16MW电池片、109.93MW组件的产量。产能还在爬坡,成本高于营收。

异质结还未盈利,这样的情况下,金刚光伏迫不及待于2022年6月,在酒泉投资了第二个异质结项目基地,这次投资总金额为41.91亿。

金刚光伏,也向大股东欧昊集团开启了新一轮的借款。一直到2023年5月,金刚光伏发布定增扩产方案,拟募资不超20亿元。其中14亿元用于年产4.8GW高效异质结电池及1.2GW组件生产线项目(就是上述酒泉项目),6亿元用于补充流动资金。

这说明,金刚光伏在资金不足的情况下依旧逆势扩产,即便依靠大股东和金融机构借款,财务压力也已不堪承受,最后只能定增解决该项目建设的资金。

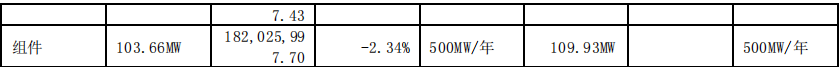

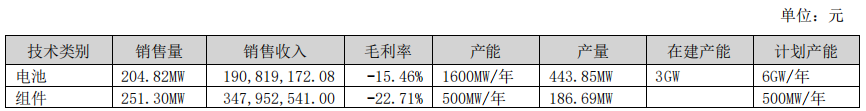

据2023年财报显示,金刚光伏电池片产能提升至1600MW,实现产量443.85MW,销售量204.82MW;组件产能未变,产量实现186.69MW,销售量251.30MW。

转型3年,金刚光伏的产能一直无法释放,成本居高不下,销路也未打开。时至今日,其扩产的酒泉项目,也未完全落地投产。

前期的大手笔,并未看到回报。

毫无疑问,紧锣密鼓的投资,是金刚光伏无法承受的。截止2024年一季度末,其负债合计已经达到29.1亿元,流动负债为21.44亿元。而期末现金及现金等价物余额只剩257.89万元。

Part 2

涉诉成日常

除了扩产不理智,金刚光伏遗留的财务问题,也成为转型光伏的“包袱”。上文提及,2020年金刚玻璃“财务造假”东窗事发,受此案件影响,金刚光伏陆续收到投资者的诉讼索赔。

据侦碳家了解,因“证券虚假陈述”,78名投资者将金刚光伏告上法庭。累计涉案的金额为5099.98万元,在当时达到金刚光伏2020年经审计净资产10%。

根据案件进展,金刚光伏陆续法院被判决赔偿3名投资者损失合计11.07万元、赔偿50名投资者损失合计1668.58万元以及赔偿20名投资者金额合计1121.56万元。

天眼查显示,金刚光伏67.4%的涉案案由为证券虚假陈述责任纠纷;近五年里,2020年案件占比最大,为30.4%。

除上述遗留的投资者索赔案件外,金刚光伏新增诉讼案件也在不断增加。

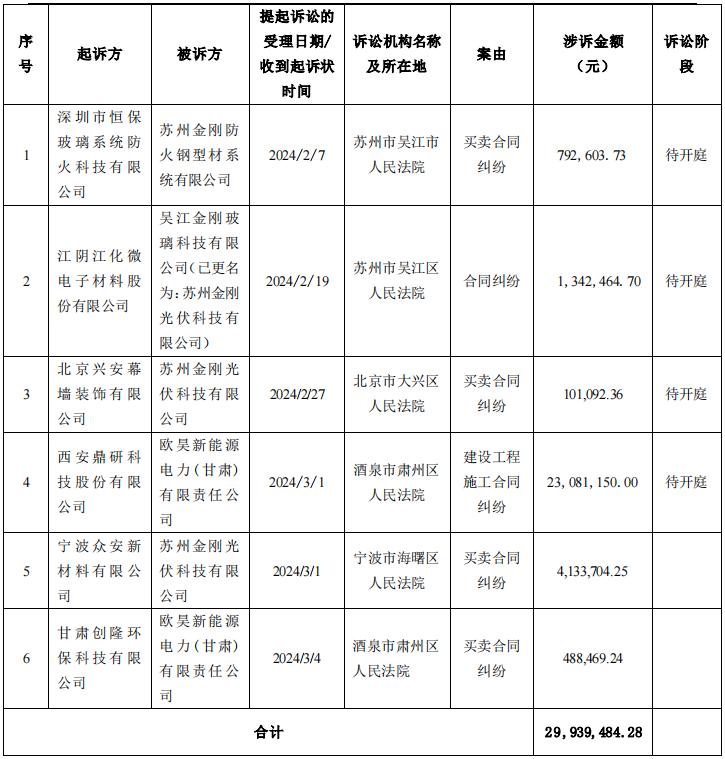

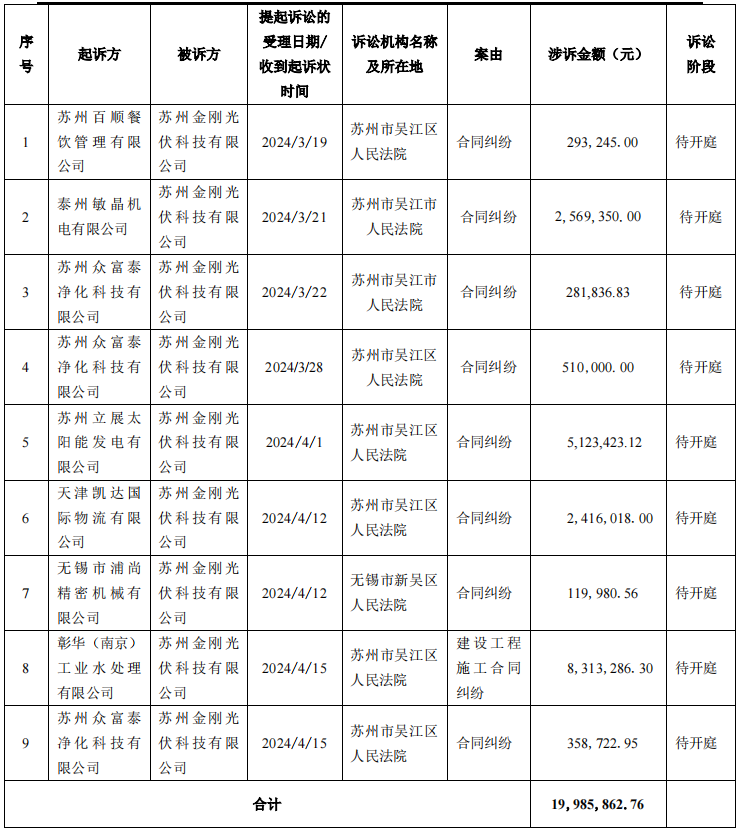

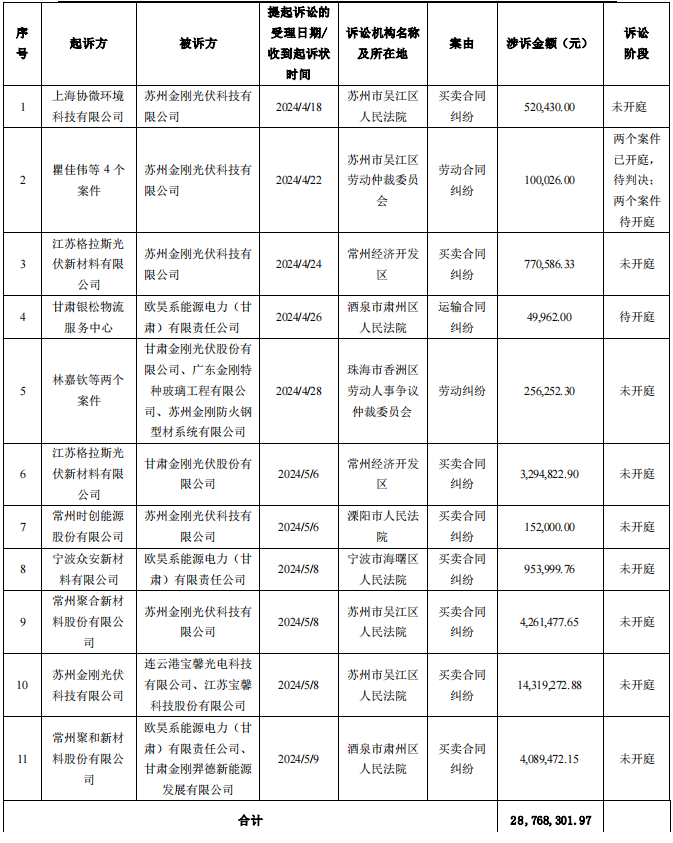

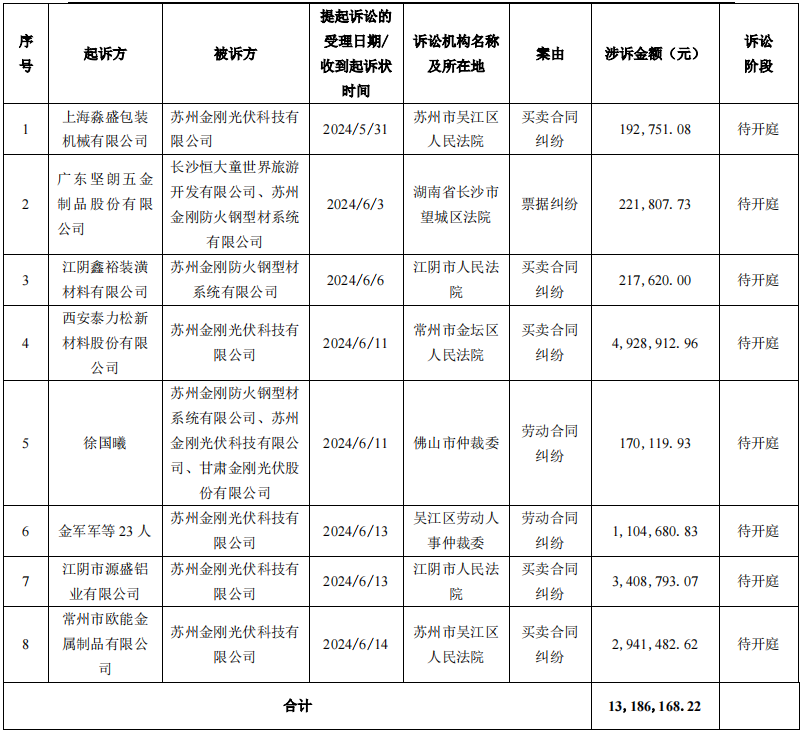

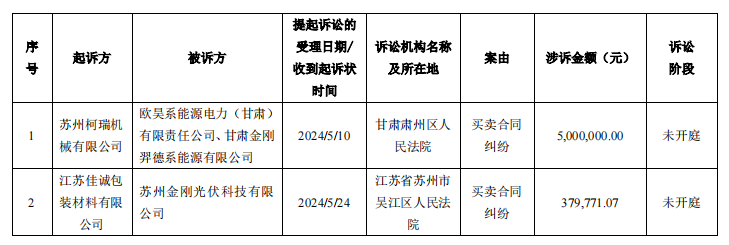

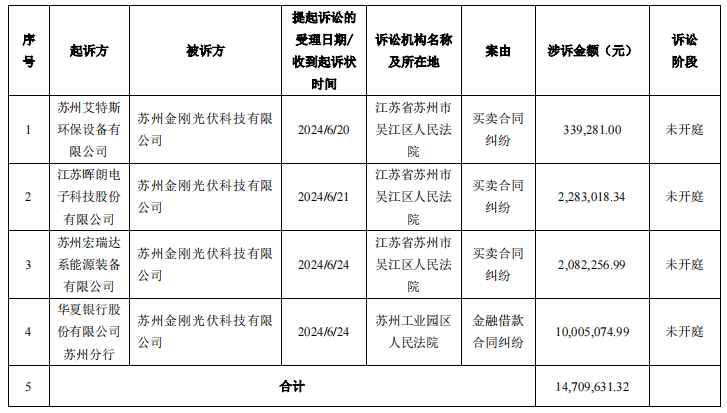

进入2024年,金刚光伏及其子公司新增诉讼、仲裁案件接近50起,下图为其披露的部分新增诉讼情况。总体来看,新增诉讼、仲裁的主要案由为合同纠纷、买卖合同纠纷、建设工程合同纠纷、劳动纠纷、劳动合同纠纷、运输合同纠纷、金融借款合同纠纷、融资租赁合同纠纷等。

业绩不振加之诉讼争端不断,不仅增加了金刚光伏的财务压力,也为稳定经营带来不确定性。

6月24日,其最新的公告显示到,金刚光伏子公司苏州金刚光伏科技有限公司(以下简称“苏州金刚”)因融资租赁合同纠纷案收到吴江区人民法院送达的《民事裁定书》((2024)苏0509诉前调10522号)及《民事起诉状》。

本案涉案金额为3367.72万元,金刚光伏及欧昊集团为连带保证人。原告苏州金融租赁股份有限公司已向法院申请财产保全,吴江区人民法院经审查,依法对被申请人苏州金刚、金刚光伏、欧昊集团名下价值3390万元的财产予以查封、扣押或冻结。

新欠旧债,一涌而来。

金刚光伏如今的窘迫,简单来说,就是没钱却选了“烧钱”的异质结:

1. 转型光伏之前,金刚光伏已出现连年亏损,财务状况并不乐观。且还因“证券虚假陈述”牵扯出后续一系列赔偿;

2. 异质结技术银耗量高、制造难度大,跨界异质结相比通威等企业来说,一切都需全新投入。此前白银价格一直居高不下,光伏银浆成本随之上升、加之金刚光伏自身产能又释放不了,自然而然就一直处于亏损。

3. 基于上述两点,金刚光伏还在盲目扩张,一再依赖大股东借款、以贷养贷、定增等途径融资。在行业寒冬中,债务的多米诺骨牌一角崩塌,会累及全局。

综上所述,金刚光伏解决现状的希望就是异质结实现盈利。

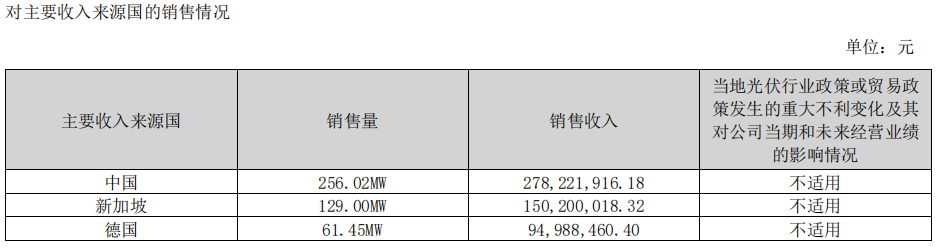

从市场来看,2023年,金刚光伏的主要收入开源于国内。

其财报写到,国内订单主要来自控股股东电站、央企在西北五省电站等,海外客户主要为新加坡、印度和东南亚市场等电站客户。

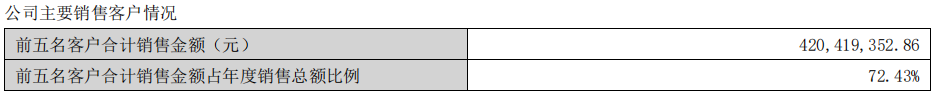

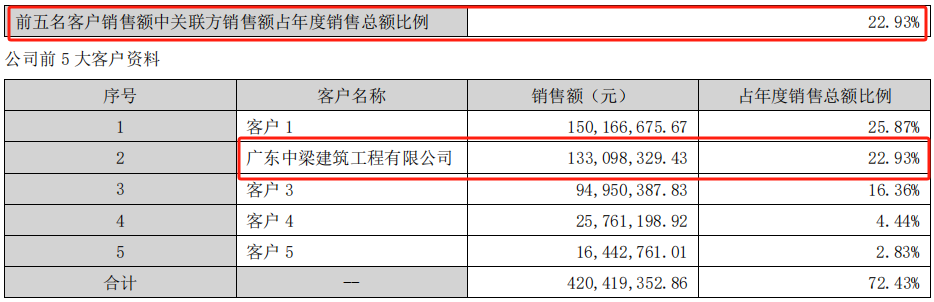

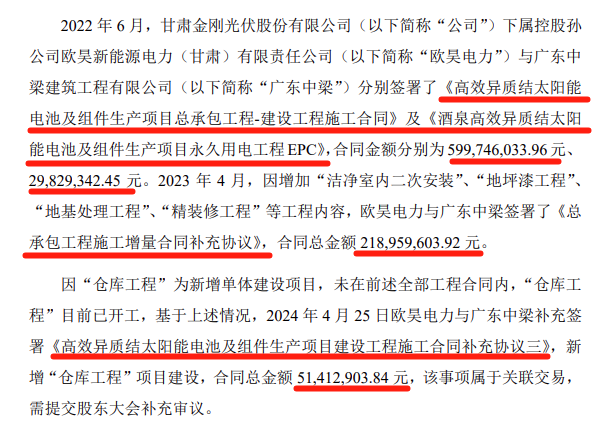

上图所标注的金刚光伏2客户-与广东中梁建筑工程有限公司(以下简称“广东中梁”),为其实际控制人张栋梁的家庭成员张国梁担任高级管理人员的公司。值得一提的是,广东中梁也担任金刚光伏4.8GW酒泉异质结项目的建设工程的总承包商。加上新披露的补充合约,这一关联交易所涉合同金额约为9亿元。

2024开年至今,金刚光伏所披露的业务仅一个,即与东方日升、华晟新能源共同中标大唐集团2024-2025年度光伏组件集中采购标段三。而该项目招采规模预计为1GW,中标金额为9.2亿元。而具体履行金额,以三位中标人实际签署的销售合同为准。

去年,金刚光伏光伏行业库存的总量为58.96MW,组件产量186.69MW。

那么以此来看,金刚光伏在该项目中能拿下1GW的多少份额呢?

订单得来不易,不仅是产能要打开,开拓市场也要加把劲。

想要翻身,金刚光伏要比其他异质结企业,更努力才行。

本文作者可以追加内容哦 !