$广联科技控股(HK|02531)$

保荐人:建银国际金融有限公司

上市日期 2024年07月15日(星期一)

招股价格:4.70港元-5.30港元

集资额:2.99亿港元-3.37亿港元

每手股数 500股

入场费 2676.72港元

招股日期 2024年06月28日—2024年07月10日

招股总数 6360.00万股

国际配售 5724.00万股,约占 90%

公开发售636.00万股,约占 10%

总市值 17.23亿港元-19.43亿港元

发行比例 17.35%

市盈率 32.70

公司简介:

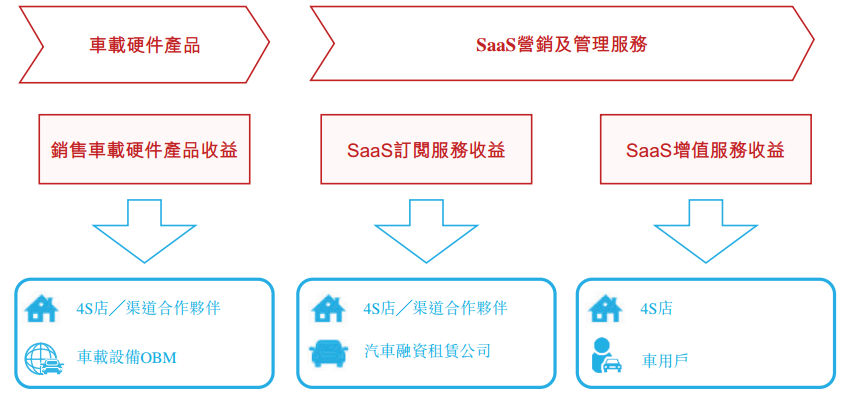

广联科技控股是中国汽车后市场行业参与者的车载硬件以及SaaS营销及管理服务提供商,专注于向行业价值链上行业参与者(1)销售车载硬件产品;及(2)提供SaaS营销及管理服务,涵盖SaaS订阅服务及SaaS增值服务。如下图所示:

根据招股书,按收益计,2023年汽车后市场行业的车载硬件销售以及SaaS营销及管理服务的市场规模分别占汽车后市场行业较大规模的约0.5%及0.4%。按2023年收益计,公司在中国汽车后市场行业SaaS营销及管理服务提供商中排名第一,市场份额为6.1%,而按2023年收益计,我们在中国汽车后市场行业车载硬件提供商中排名第三,市场份额为3.4%。

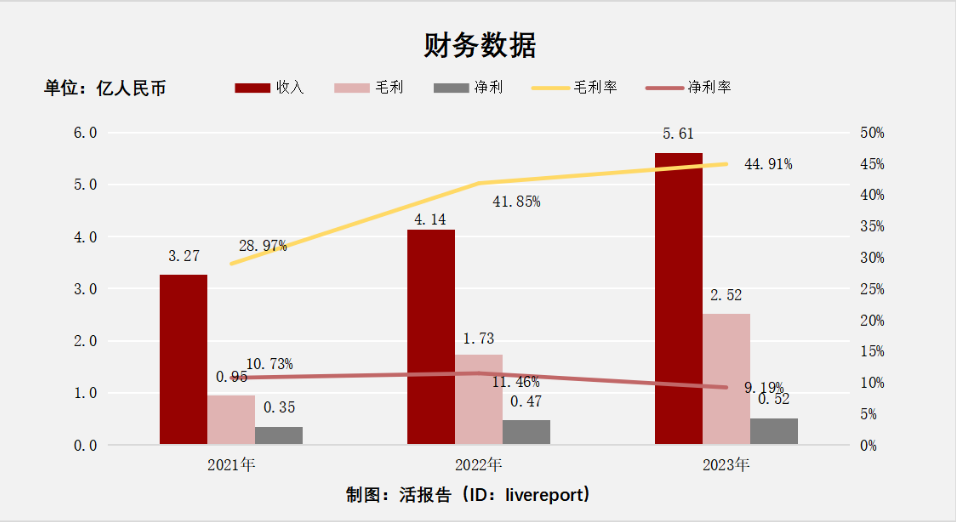

截至2023年12月31日止三个年度:

广联科技收入分别约为人民币3.27亿元、4.14亿元、5.61亿元,年复合增长率为30.98%;

毛利分别约为人民币0.95亿元、1.73亿元、2.52亿元,年复合增长率为63.07%;

净利润分别约为人民币0.35亿元、0.47亿元、0.52亿元,年复合增长率为21.23%;

毛利率分别约为28.97%、41.85%、44.91%;

净利率分别约为10.73%、11.46%、9.19%。

来源:LiveReport大数据

公司收入、毛利、净利润均稳定增长,毛利率2022年显著提升至40%以上。

截至2023年度,公司贸易应收款项为0.98亿元,贸易应付款项为0.70亿元,现金及现金等价物为1.57亿元,流动负债为1.76亿元。

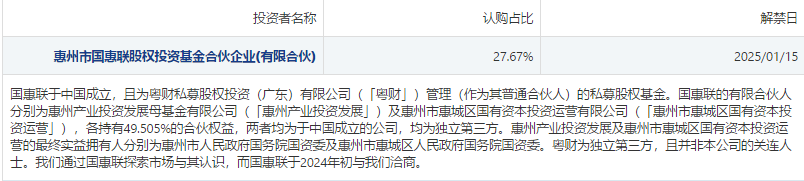

基石投资者:

基石投资者只有1家,认购占比27.67%。

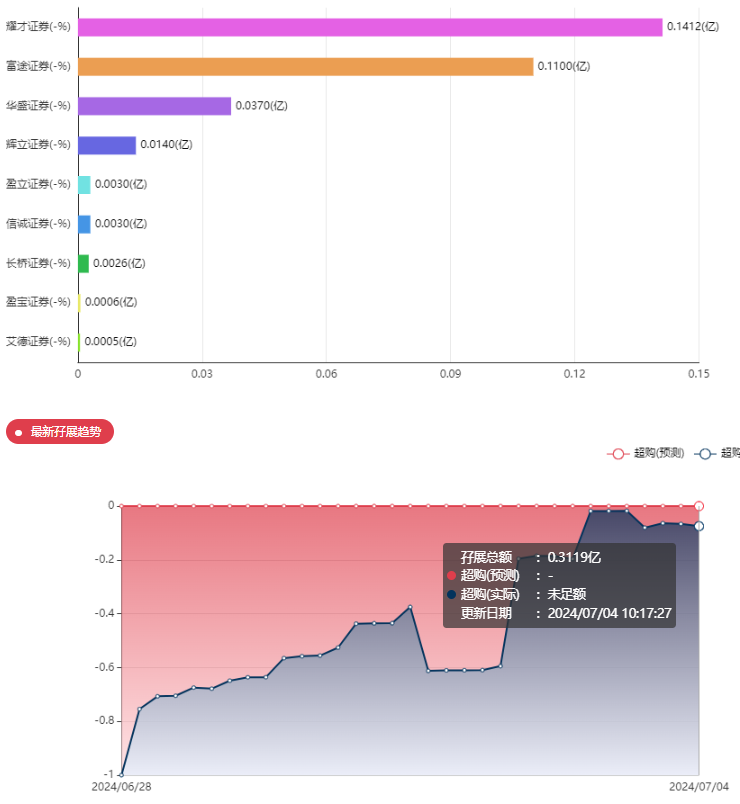

共有15个承销商

保荐人历史业绩:

建银国际金融有限公司

2.中签率和新股分析

(来自AIPO)

目前展现出来的孖展未足额。

中签率分析:

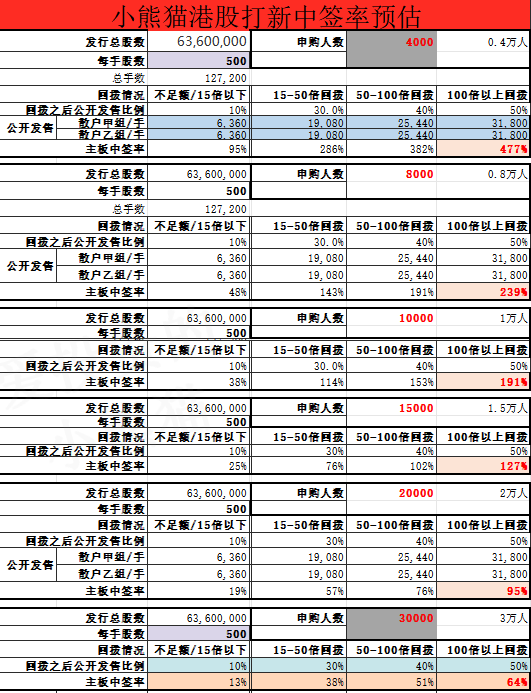

关于中签率方面,如果孖展在15倍以下,如果按照4000人,一手中签率应该是95%。

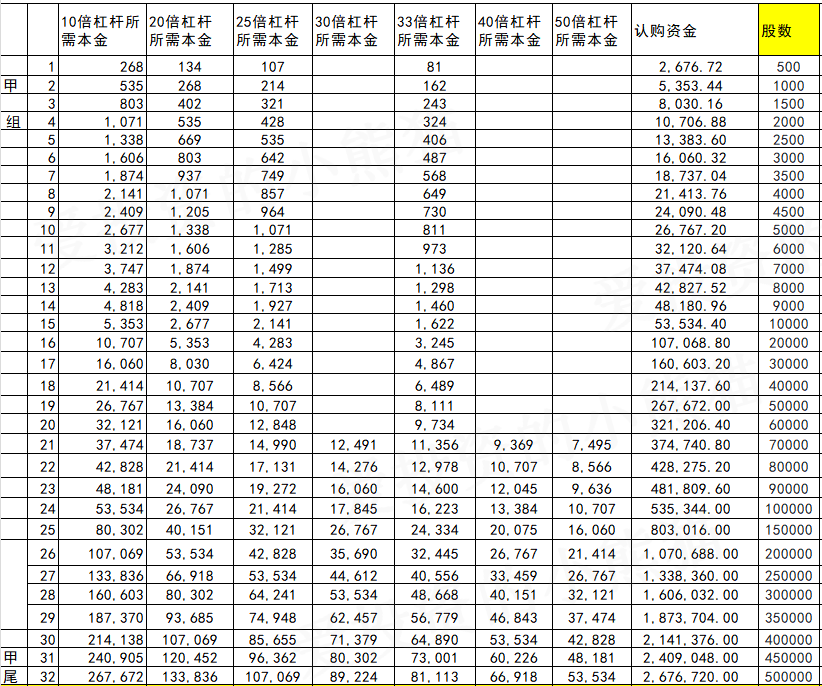

甲组的各档融资所需要的本金还有融资金额对应如下表:

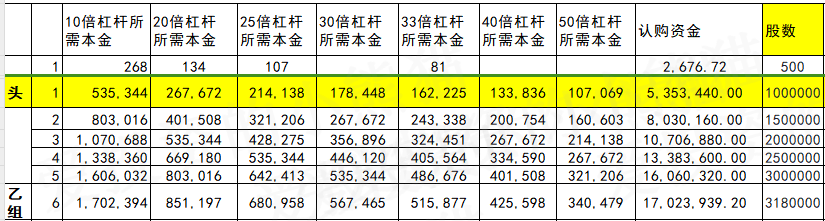

乙组头,这次是536万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

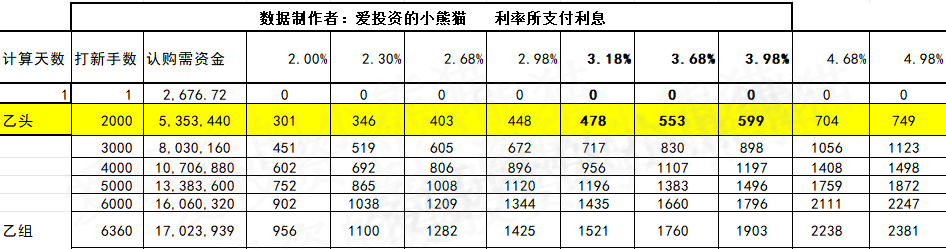

乙组的各档融资以及各档利息利率对应的金额如下表:

然后这个票招股书上按发售价范围的中位数5.00港元计算,公开的上市所有开支总额约为6360万港元,募资额约3.18亿港元,占比约20.00%,开支相比募资额算是比较多了。

这票打不打?且看我下面的分析:

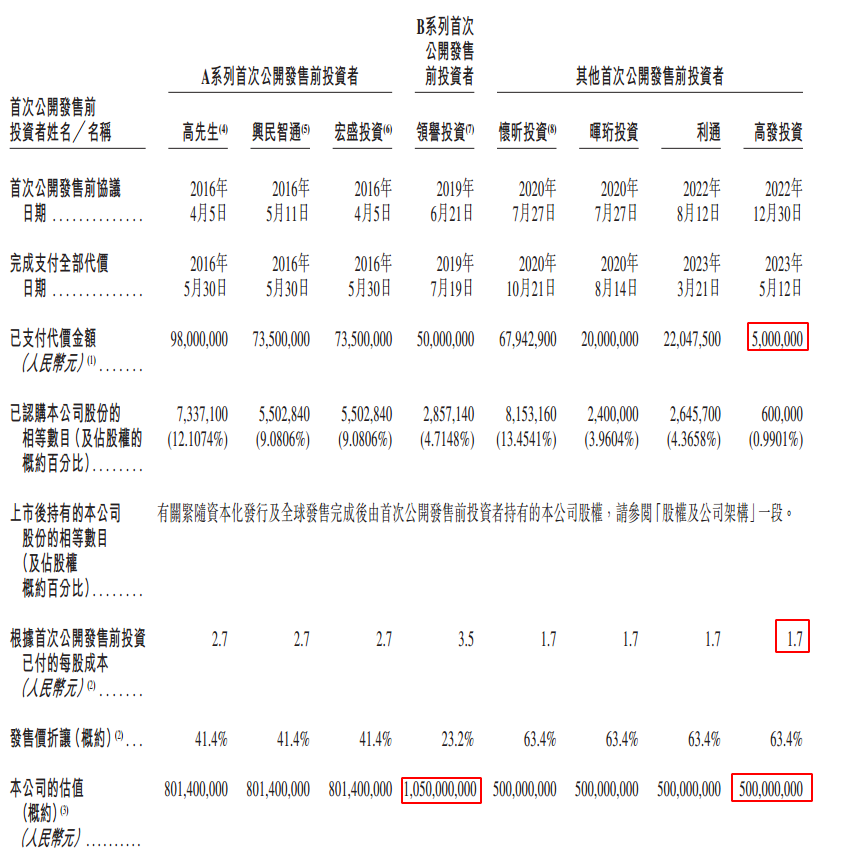

广联科技控股首次公开发售前有3次融资,最后一次是高发投资于2023年5月投资人民币500万,已付每股成本1.70元,投后估值为5亿元,较上一次估值缩减一半。

2023年5月,一年前是5亿估值,这才一年过去估值就17-19亿港币,连翻三倍啊,这个估值提升的速度堪比火箭!这上市了前期投资人的成本是有多低呀?

募资额3个亿是有点偏多了,发行比例17%其实是有点高的,基本上当做一个中小票来玩就好了,这个票也听说外面不少券商在搞散装国配到处卖!上一轮去年就5亿估值,一年后这一轮就17亿了,这明眼人都看得出来上市目的了,吓得公配都有点不敢去参与了!

本文作者可以追加内容哦 !