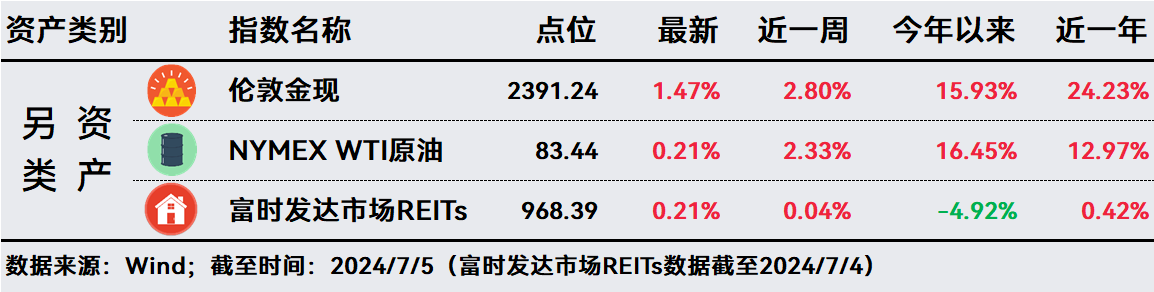

一、全球资产表现

股市:因非农就业数据提振降息预期,周五美股震荡后转涨,纳指周涨3.50%。本周A股冲高回落,上证指数下跌0.59%,周线7连阴,而历史极限记录是8连阴。欧洲三国均上涨,英、法、德分别上涨0.49%、2.62%、1.32%。越南上涨3.03%、印度上涨1.22%、恒生指数上涨0.46%。日本上涨 3.36%,指数周五盘中刷新历史新高;但日本一季度GDP年化增速从-1.8%修正为-2.9%。经济负增长股市都能创历史新高,可见股市和经济的关系,不是简单的“正相关”能概括的。

债券:非农就业数据似乎显示美国劳动力市场趋软,增强了市场对美联储将于9月开始降息的预期。10年期美国国债收益率下跌至4.276%,周线下跌约20个基点。中国央行将大规模借入国债这一政策信号释放后,债市整体走弱,10年期中国国债收益率一度升至2.28%。

另类:伦敦金现货本周大涨2.8%。WTI原油期货周涨2.33%,连续4周上涨。富时发达市场REITs微涨0.04%。

二、市场要闻及投资策略

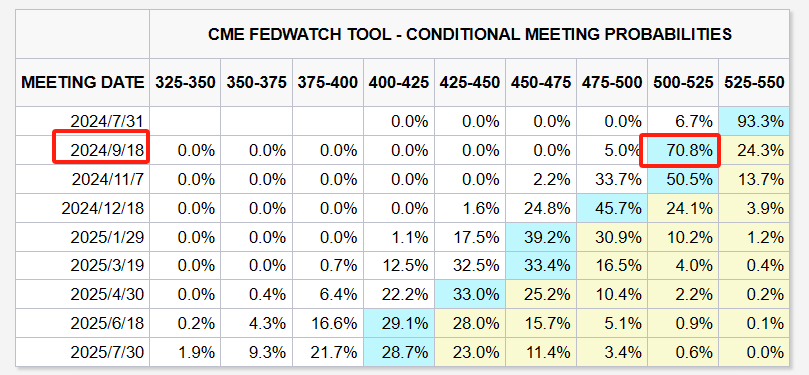

1、美国6月失业率升至4.1%的两年半新高,这让美联储保持在将于不久后开始降息的路径上。美国劳工部公布6月就业岗位稳健增长,但政府和医疗保健服务部门约占整体岗位增长的四分之三,失业率创下4.1%的两年半新高,暗示劳动力市场出现闲置。报告公布后,联邦基金利率期货交易员认为美联储在9月17-18日会议上降息的可能性约为77%,还认为12月第二次降息的可能性在上升。

2、法国大选反极右阵线奏效,左派意外胜出但将出现悬浮议会。法国周日的第二轮大选形成悬浮议会,左派联盟出人意料地超越极右翼成为第一大阵营。这次选举将使议会分为三大阵营——左派、中间派和极右翼,他们的纲领截然不同,也完全没有合作的传统,可能会对新一届政府的组建、施政产生不利影响。在亚洲早盘交易中,欧元兑美元和其他主要货币下跌。

3、汇率因素拖累中国,6月外储降近97亿美元,央行连两月暂停增持黄金。中国6月末外汇储备环比下降近97亿美元至3.222万亿美元,主要受到当月美元明显走强导致的负向估值效应拖累,不过仍持稳于3.2万亿美元关口上方,今年上半年外储规模则累计减少156.2亿美元。数据同时显示,中国央行连续两个月暂停增持黄金储备的操作,显示在国际金价再度攀升后,央行继续采取了观望态度。

4、越南拒绝对企业必须缴纳的全球最低税率提供补贴,导致许多大型外国投资者转向其他地区。报告显示,自越南1月份开始实施15%的全球最低税率后,许多在越南运营或计划进入的跨国公司未获得激励,因此转移到其他国家。

5、投资策略

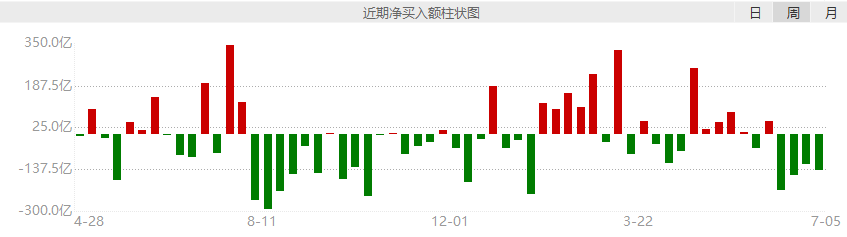

A股:本周北向资金4个交易日均为净流出,整体流出规模达139.5亿人民币。最近4周累计卖出637亿,为近期的市场下跌做出了重要贡献。今年以来北向资金累计净流入246.31亿元。牛市开启的残酷条件在于,它需要以散户的绝望为必要条件。尽管市场哀鸿遍野,我们仍坚定相信市场已经非常接近底部,且A股未来向上空间巨大。它一定会在波动中从目前的历史估值底部重回合理估值甚至高估状态,我们只是需要耐心等待,仅此而已。

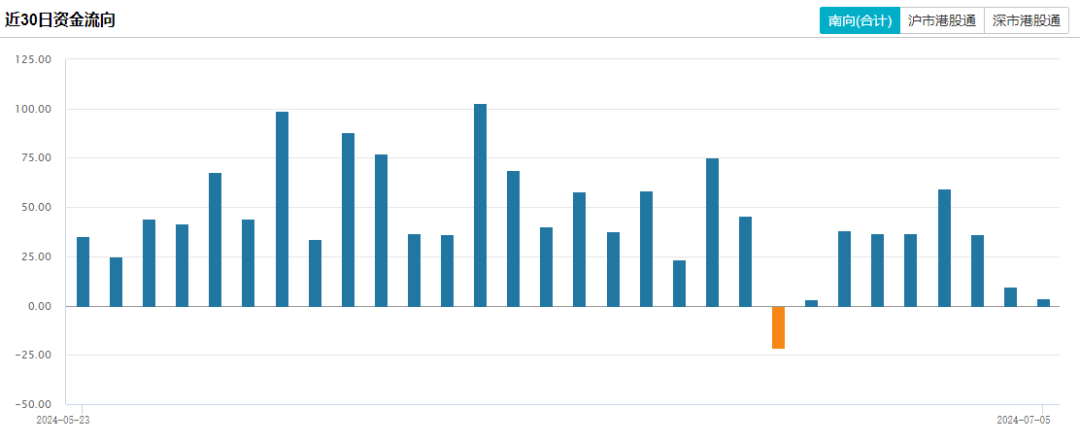

港股:南向资金流入加速,周流入100.92亿元,近30个交易日中, 仅有一天净流出,其余时间都在买入,内资还是继续看好港股,今年以来净流入3502亿元。港股相对于A股一直有着更低估值的优势,港股通降低甚至取消额外税费的预期也一直存在,未来美联储如果降息,港股还可能会具备资金面的优势。三重因素共振,港股未来很可能是全球投资性价比最高的资产之一。

外汇:日元成为今年迄今表现最差的G-10货币。7月3日,日元对美元一度跌至161.96日元兑1美元的水平,创1986年12月以来新低。疲软的日元表现推高了市场对日本政府可能干预汇市的预期,但由于日本通胀持续高于政策目标、内需不振、经济萎缩等问题愈发凸显,且日美利差持续处于历史高位,日本央行未来货币政策正常化之路仍面临艰难考验。当前考虑小规模抄底日元或许是可行的,如果片面期待日本大幅加息以提振日元的想法仍有有较大风险。

美元债:美银在一份研究报告中称,截至上周三的一周内,投资者向债券基金投入了190亿美元以锁定高收益率,这是逾四年来最大单周净流入。美联储观察工具显示,9月降息概率约为70.8%。在降息正式落地前,美元债仍然处于布局黄金期,强烈建议追求稳健的投资者重点关注全球债券通组合。

特别提示:市场有风险 投资需谨慎

#股市怎么看##A股缘何持续走弱?该如何应对?##央行将借入国债,债市影响几何?##财税数字化概念火了,行情规模有多大?#

本文作者可以追加内容哦 !