港股市场迎来新一轮私有化浪潮。据上海证券报不完全统计,自2023年以来,已有19家港股上市公司完成私有化退市。

对于深陷港股低估值困境的投资者来说,持仓名单里有公司宣布高溢价私有化要约,可谓“喜大普奔”的消息。

上市公司私有化的溢价往往是中小股东解套良机。比如,7月1日,港股上市公司L'Occitane International欧舒丹(973.HK)发布公告称,集团控股股东提出以每股34.00港元收购其目前尚未持有的公司股份,此次要约价不仅较不受干扰日(2024年2月5日)之前的连续60个交易日平均收盘价每股21.14港元溢价约60.83%,也高于2010年上市以来的最高价33.6港元。

来源:港交所

不过,要约人L'Occitane Holding S.A.也在公告中声明,要约价格将不会进一步上涨。欧舒丹的股东可在2024年7月2日至7月23日间接纳私有化要约。那么中小股东是否应该接受现金要约?

对此,港股研究社认为,不管是从私有化的节点还是要约价格来看,中小股东选择变现都是一个双赢的选择。

内外变化掀起风暴 大船转舵势在必行

欧舒丹选择进行私有化,源于港股市场低迷、行业环境变化以及自身发展所需等内外多重因素。

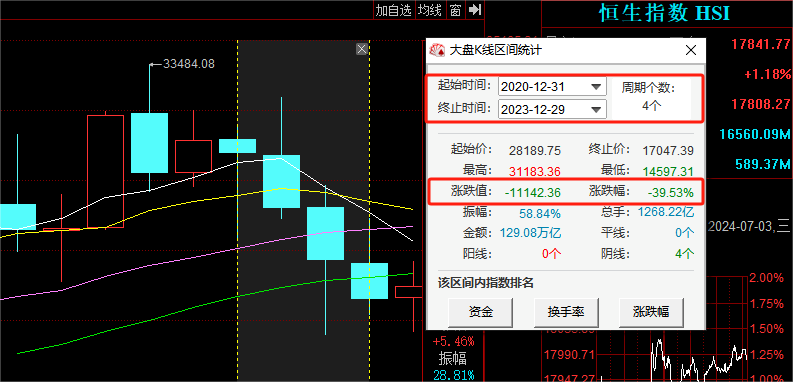

从港股市场整体表现来看,这轮私有化浪潮是大势所趋。

近年来,港股深受流动性紧缺、估值低等问题困扰,企业不仅融资困难,还要负担维系上市的成本。这意味着港股平台价值大打折扣,在部分企业的发展中或不再具备重大战略意义。

注:恒生指数2020年至2023年四连跌

对此,杰富瑞分析师曾在一份报告中表示,少数在香港上市的国际公司可能正在重新审视自己的地位,因为高估值和建立品牌知名度的最初吸引力,尤其是在中国,这份吸引力“正在消退”。

欧舒丹的私有化历程明显地反映了这一现象。

关于欧舒丹私有化的消息源于2023年。彼时,欧舒丹被传出希望从香港退市,以更高的估值在欧洲重新上市,这一消息利好推升了公司股价。但随着去年9月外媒透露这一计划并不属实,欧舒丹的股价很快回落。

注:欧舒丹股价月线图

欧舒丹股价的那一轮起落证明,只要港股长期基本面未改变,低估值才是市场常态。未兑现的私有化消息并不能让市场重新审视上市公司价值。所以这次,选择私有化不仅可以让投资者获利,亦可使上市公司摆脱市场低迷的困扰。

与此同时,随着化妆品及护肤行业环境变化,欧舒丹战略调整有必要进行私有化。

近年来,中国及海外品牌涌现,导致化妆品和护肤市场竞争愈发激烈,不少国际大牌进入战略重整期。

作为国际化品牌,欧舒丹的业务遍布全球90个国家及地区,拥有超3000家零售店,不可避免地遭遇冲击。6月24日,欧舒丹发布截至2024年3月31日的全年业绩公告显示,经营溢利2.33亿欧元,同比减少2.5%。

因此,欧舒丹重新调整其全球战略势在必行,而作为一艘全球航行的“大船”,在市场变化中转舵并非易事。选择私有化,可以让公司摆脱披露责任、资本市场预期、股价波动等压力,更坚定地调转“船头”。

从上述分析中,投资者可知,本轮私有化浪潮是港股持续低迷多年后难得的高位变现机会,值得珍惜和把握。此外,欧舒丹正在进入具有不确定性的战略调整期,此时变现离场是一件对投资者较为友好的事情。

投资者“辞旧迎新” 欧舒丹奔走长期主义

在投资的世界里,机会和风险并存,关键是要懂得如何权衡。

从7月3日报收33.40港元/股推测,市场对于欧舒丹私有化成功率可预见性较高。结合当前私有化进度,港股研究社有三个判断:

第一,就要约人持有股本总数来看,股东的支持力度较强,基本断绝了第三方股东提出竞争性要约的可能,中小股东有必要做出决断。

根据最新信息,当前已有47.66%的无利害关系股东支持要约,其中38.06%的为不可撤销的承诺接受要约,其余9.60%为承诺向其客户建议要约或提供不具约束力的支持函件接受要约。

第二,欧舒丹控股股东给出了一个有诚意的要约价格,此时接受现金形式的要约是投资者获利离场的良机。

根据中金公司的研究报告,2023年港股市场上的私有化案例平均溢价为29%,而欧舒丹提供了一个较截至不受干扰日(包括该日)止连续60个交易日平均收盘价溢价60.83%的要约价格。

再考虑到欧舒丹历史最高收市价为33.6港元,这意味着基本所有股东都可以获利离场。

第三,如果不接受现金形式的要约,就要承担相应风险。

一旦收购完成,选择“股份选择”意味着股东要投资一家私人公司,这不仅面临存续股份缺乏市场流通性和流动性的挑战,还存在信息不透明的风险,往往缺乏有效的监督和制衡机制。

此外,在化妆品及护肤市场激烈竞争中,公司战略转型可能导致的业绩波动性也不得不考虑。欧舒丹公告中提到,要约人认为,为了在竞争日益激烈的环境中保持和扩大本公司品牌的各自市场份额,有必要在市场营销、店铺翻新、信息科技基建以及吸引人才方面进一步加大投资。为了让本公司的长期增长奠定基础,这些投资将产生更多支出。

结合上述三点原因,不难判断中小股东变现手中股票的迫切性,而展望未来,这次高溢价的“现金分手”是一场双赢的选择。

对于投资者来说,此时变现过去的投资项目,除了从私有化中溢价获利,还可以抓住当下港股新一轮IPO浪潮的机遇。今年5月以来,港股打新市场日渐兴旺,多家公司实现上市首日“零破发”,平均收涨约30%,6月更是出现了超2500倍超购新股。赚钱效应下,越来越多国内企业赴港上市,港股“活水”有望迎增量。

图源:东方财富网

对于欧舒丹来说,急流勇退后重新梳理航向,也许会经历短期的阵痛,但唯有如此方能行稳致远,实现长期主义。完成私有化后,有实力雄厚的控股股东支持,公司更有希望穿越周期,让品牌在新时代再次焕发光彩。

结语

彼得·林奇说:“不要因为一棵树木而失去整片森林。”港股市场眼下“旧人走新人来”,投资机会源自新股上市的赚钱效应。而约翰·邓普顿则说:“最好的投资时机是在你还有资金的时候。”现金充裕永远是抓住机遇的先决条件。

可以预见,这场私有化将让投资者与欧舒丹相互成就。

来源:港股研究社

本文作者可以追加内容哦 !