羽绒服之外,波司登没有“新故事”。

作者/无字

出品/新摘商业评论

去年冬季寒潮频发,波司登迎来了“泼天富贵”。

图源:波司登财报

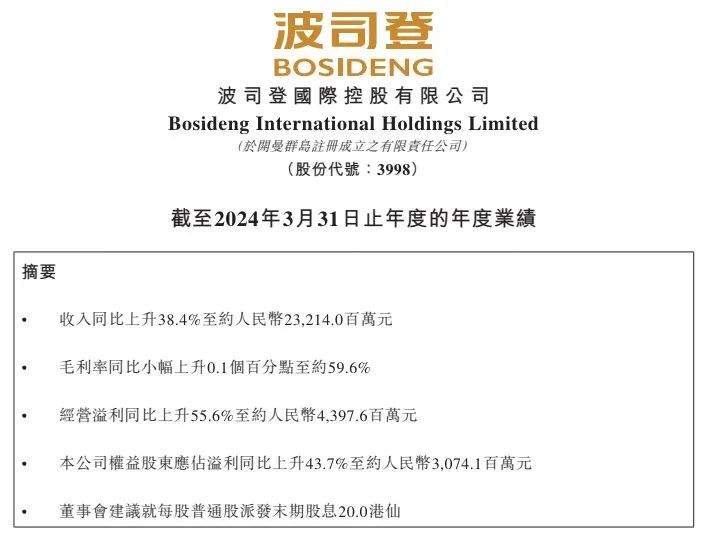

2024年6月26日,波司登披露2023/24财年(截至2024年3月31日止)财报,营收232.1亿元,同比增长38.4%;净利润31.2亿元,同比增长44.7%。

得益于此,资本市场也开始重新关注波司登。7月2日,波司登股价报收4.78港元/股,相较半年前3港元/股左右的阶段性低点,增长59.33%。 不过值得注意的是,尽管业绩创历史新高,但目前波司登的股价依然徘徊在“半山腰”,比2021年9月6.52 港元/股的历史高点低27%左右。

耐人寻味的是,波司登的创始人并没有耐心等待波司登股价继续复苏。7月3日交易时段前,波司登发布公告称,公司创始人、董事局主席及控股股东高德康拟以4.31港元/股配售4亿股,占已发行股本约3.64%,合计套现约17亿港元。

因创始人巨额套现,7月3日,波司登股价暴跌15.93%,报收4.01港元/股,重回两年前的水平。

高德康之所以趁着亮眼的业绩套现,或许是因为对波司登的未来信心不足。目前,波司登极度依赖羽绒服产品,虽然趁着寒潮,可以攫取海量收益,但公司的抗风险能力也很弱。尽管波司登也看到了这一问题,过去几年一直致力于探索常规服饰产品以及海外市场,然而,这些新业务迟迟未能成为波司登的营收支柱。

一、重新聚焦羽绒服,

波司登开启“第二春”

其实早在2008年经济危机时,波司登就因严重依赖羽绒服产品而出现业绩下滑的问题,因而提出以羽绒服为核心,实现品牌化、四季化、国际化的“3+1”战略,通过孵化或并购,快速切入男装、女装、童装等市场,试图靠拓宽业务线以及渠道覆盖面,博取更高的收益。

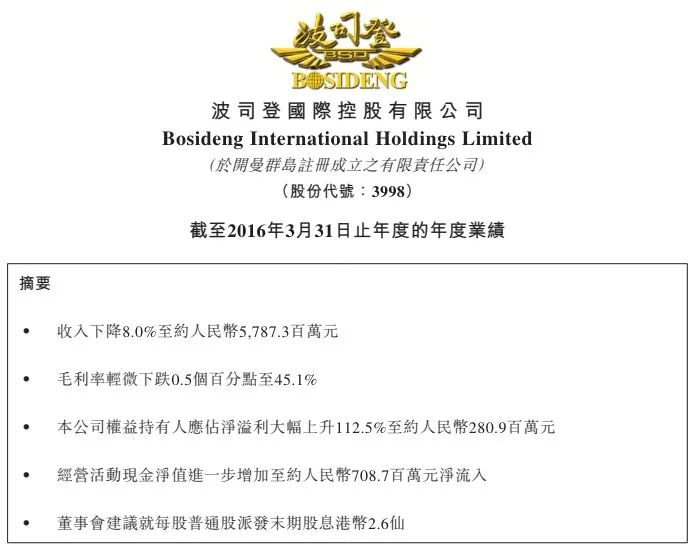

不过,波司登低估了四季化运营的难度。因成本高企,动销不畅,2011年后,波司登的业绩持续恶化。

图源:波司登财报

财报显示,2012年-2015年,波司登营收从93.25亿元一路下滑至57.87亿元,近乎腰斩;2011年-2014年,净利润从14.51 亿元下滑至1.38亿元,跌幅高达90.49%。

图源:百度

在此背景下,投资者自然会加速逃离波司登。2010年10月,波司登的股价曾触及4港元/股左右的高点,此后一路下行,2017年后,长期徘徊在1港元/股以下。

眼看着“3+1”战略造成的损失越来越大,2018年,波司登调转马头,确立“聚焦主航道、聚焦主品牌”的战略方向,放弃多元化、四季化业务,聚焦羽绒服主业。

值得注意的是,2018年前后,中国掀起了消费升级热潮。回归主业后,为了更进一步打开想象空间,波司登也开始加码中高端羽绒服市场。

国金证券研报显示,2018年,波司登主品牌羽绒服提价30%-40%。单价1000元-1800元的羽绒服占比上涨16.2个百分点至63.8%,1800元以上的羽绒服占比上涨19.3个百分点至24.1%,1000元以下的羽绒服占比下降35个百分点至12.5%。

图源:波司登

2021年11月举办的业绩说明会上,波司登品牌事业部总裁芮劲松对外表示,“未来波司登羽绒服价格还将持续上涨,2017年均价在1000元左右,2020年均价在1600元左右,未来三年会达到2000元以上。”

因具备一定品牌优势,并且不断加大宣发投入,聚焦羽绒服主业、冲击高端市场后,波司登的业绩和利润空间稳步攀升。财报显示,2018年以来,波司登的营收和净利润连续六年正增长。2023/24财年,波司登的净利润率为13.44%,相较2016/17财年的5.42%,上涨8.02个百分点。

二、四季化产品萎靡不振,

波司登困在羽绒服中

尽管公司的业绩稳中向好,但过分聚焦羽绒服主业,也决定了波司登的抗风险能力很弱、业绩剧烈波动。

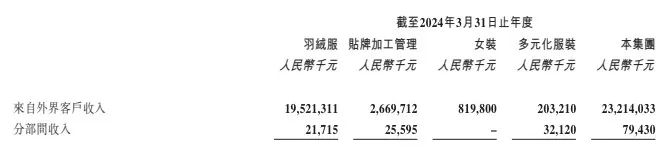

财报显示,2023/24财年,波司登羽绒服产品营收195.21亿元,营收占比高达84.1%。由于羽绒服的需求有很强的季节性,冬季自然是波司登的“春天”。财报显示,2021/22财年-2023/24财年,波司登上半年营收分别为53.9亿元、61.8亿元以及74.72亿元,营收占比分别为33.24%、36.84%以及32.19%,一直徘徊在33%左右。

波司登的上半年业绩占比如此之低,不光昭示出公司的抗风险能力很弱,也意味着海量渠道、供应链资源正被白白浪费。为了打开想象空间,波司登再一次踏上了多元化道路。

图源:波司登

比如,2023年夏天,波司登推出防晒衣新品“骄阳3.0”,拥有时尚色彩,并且防晒能力不俗。此外,在天猫旗舰店,波司登还上架了冲锋衣、童装、卫衣等常规服饰产品。

不过遗憾的是,波司登羽绒服之外的业务无论是成长性还是营收占比,均十分有限。

图源:波司登2024财年财报

2023/24财年,波司登贴牌加工管理业务营收26.7亿元,同比上涨16.4%,营收占比11.5%;女装业务营收8.2亿元,同比上涨16.6%,营收占比3.5%;多元化服装业务营收2.0亿元,同比上涨 0.3%,营收占比0.9%。对比而言,同期波司登羽绒服业务营收增速高达43.8%,远高于上述三大业务。

将时间拉长来看,2021/22财年-2023/24财年,波司登贴牌加工管理、女装、多元化服装三大业务的营收占比分别为18.45%、19.08%、15.9%,波动明显,没有扶摇直上的迹象。

三、“畅销”全球七十二国,

但波司登却囿于国内市场

多元化发展迟迟未取得明显成效的背景下,波司登如果想要打开想象空间,也可以效仿加拿大鹅、Moncler等品牌,沿着羽绒服的主线全球化发展。

以加拿大鹅为例,2024财年,其大中华区市场销售额为4.22亿加元(约合人民币22.4亿元),同比增长47.0%,营收占比高达31.63%,超越美国和加拿大,成为公司的第一大市场。

图源:波司登

事实上,过去几年,波司登确实屡屡宣称自己是一家国际化品牌,产品“畅销美国、法国、意大利等72个国家”。此外,2017年以来,波司登也频频披露ESG报告,以便顺利打开海外市场。

结合调研数据来看,波司登似乎已经成为全球羽绒服市场的霸主。2021年,欧睿国际披露的调研数据显示,按羽绒服产品零售渠道销售额、销售量计,波司登羽绒服规模全球第一,销售额、销售量同时位列第一。

然而,翻阅财报可以发现,波司登并未详细披露海外市场的营收数据,地区划分的零售网络也仅仅包含国内各大区。此外,过去几年,波司登欧洲业务收益(包含租金收入)占公司整体净利润的比重也一直徘徊在1%左右。

凡此种种,似乎从侧面说明,波司登所谓的“畅销全球72国”宣传语,重点在于,基于中国市场的海量需求,其羽绒服产品确实“畅销”,并且也在多国售卖,但并未统治海外羽绒服市场。

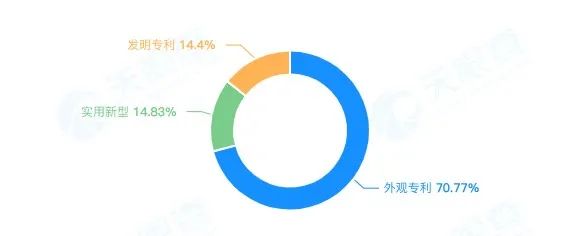

这或许是因为,波司登的技术力匮乏,难以在海外市场构筑商业护城河,吸引消费者。2023/24财年财报中,谈及研发投入时,波司登仅笼统地表示,“本集团一贯非常注重产品的创新。产品的优化和拓展是波司登品牌发展的基石”,并未详细披露研发费用。

波司登羽绒服装有限公司专利分布 图源:天眼查

财报显示,截至2024年3月末,波司登已累计获得971项专利,虽然数量不少,但据天眼查数据,波司登70%左右的专利为外观专利,更具价值的发明专利占比仅 为14%左右。

图源:高梵

对比而言,中国相对后发的羽绒服企业高梵专利的含金量,甚至已经反超波司登。欧睿信息咨询披露的数据显示,截至2023年7月,高梵拥有158项研发专利,位居中国羽绒服行业发明专利数量第一。

由此来看,尽管近年来,基于聚焦主业以及产品高端化,波司登的业绩屡攀高峰,但其仍需直面“两朵阴霾”。

一方面,过于依赖羽绒服,决定了波司登的抗风险能力极弱,另一方面,波司登虽然正加速布局多元化业务以及海外市场,但技术积累有限,决定了其很难构筑“第二条曲线”。

如果接下来羽绒服消费市场热度下降,亦或者是羽绒服上游原材料成本飙升,波司登的业绩或许有触顶的可能。

在此背景下,高德康当然要趁着业绩利好,赶紧“落地为安”。

本文作者可以追加内容哦 !