导语:凭借海外市场的高增长以及新品类的扩展,中联重科正上了一出“老三”逆袭的戏码。

李平 | 作者 砺石商业评论 | 出品

1

7月5日,据中国工程机械工业协会对挖掘机主要制造企业统计,2024年6月,中国销售各类挖掘机16603台,同比增长5.31%,其中国内7661台,同比增长25.6%;出口8942台,同比下降7.51%。

2024年以来,随着各地推动设备以旧换新和房地产利好政策的陆续出台落地,国内工程机械出现了触底反弹的迹象。数据显示,2024年1-6月,国内共销售挖掘机53407台,同比增长4.66%。作为工程机械行业的风向标,国内挖掘机销量累计同比增速的转正,释放出一定行业回暖的信号,这也让二级市场对工程机械板块的关注度开始提升。

在工程机械板块中,三一重工、徐工机械以及中联重科位列行业三甲。其中,三一重工长期有着“机械茅”的称号,市值一度达到4000亿元。近两年完成整体上市的徐工机械后来居上,规模、利润超越三一重工位居第一。

相对而言,行业老三中联重科知名度不及前两者,尤其不为专注于头部企业的投资者人群所关注。

十二年前,工程机械重镇湖南长沙上演了一场著名的同城德比。随着三一重工“恨别长沙”,中联重科似乎成了这场“械斗”中最后的赢家,但也由此被贴上了“地方国企”的标签。

也是从2012年开始,经历过“四万亿”政策刺激的我国工程机械行业开始了长达5年之久的调整期,业内企业集体陷入低谷,不仅业绩出现大幅下滑,应收账款坏账也急速上升。2016年,国内工程机械上市公司集体陷入亏损。

2017年开始,工程机械行业迎来新一轮复苏,“迁都”北京的三一重工率先走出了低谷期,经营业绩大幅回暖。2018年,三一重工营收规模、扣非净利润均创出历史新高。2021年2月,三一重工市值曾创出4000亿元的新高。

对比看,留在长沙的中联重科却仍深陷资产减值损失的泥潭。2017年,中联重科财报出现了79.5亿元巨额亏损。此后,尽管中联重科营收创出新高,净利润水平却始终未能超越2012年水平。“机械茅”的桂冠,已经成了老对手三一重工的专属。

输给三一重工之后,中联重科成为了行业老二。此后,随着徐工机械的整体上市,中联重科进一步沦为行业第三。自此,中联重科在二级市场上的存在感逐渐转弱。截至2022年末,中联重科总市值仅为444亿元。

所幸的是,被资本市场忽视的中联重科并没有放弃自己。自2023年以来,中联重科营收逐季回暖,股价也率先触底回升。2023年全年,中联重科股价累计上涨27.54%,老对手三一重工股价却下跌12.13%。

2024年4月,中联重科总市值一度突破800亿元,较2022年4月低点涨幅接近100%,增长幅度领跑工程机械行业。

纵有疾风起,人生不言弃。中联重科如何成就了一出“老三”逆袭的好戏?

2

近日,英国KHL集团旗下《International Construction》杂志发布了2024年度全球工程机械制造商50强榜单,共有13家中国企业入围。徐工机械、三一重工、中联重科三巨头依然位居国产品牌前三甲,分列全球工程机械第4、6、12名,市占率分别为5.3%、4.2%、2.4%。

对比2023年度排名来看,多家中国工程机械制造商的排名低于去年,其中徐工机械、三一重工排名均较上一年下降1名,柳工下降2个名次,位列第19,中联重科排名保持不变。对比看,美国约翰迪尔、德国利勃海尔排名均有所提升。

这其中,工程机械行业的“外热内冷”无疑是国产品牌排名下滑的一个主要原因。

自2021年下半年以来,受基建和房地产等领域项目开工下降及疫情冲击影响,国内工程机械行业需求受到明显冲击。2022年,规模以上企业挖掘机销量为26.13万台,同比下降23.8%,其中国内销量15.19万台,同比降幅高达44.6%,下降幅度甚至超过上一轮下滑周期(2012-2015年)。

在此背景下,2022年国内工程机械上市公司业绩纷纷下滑,徐工机械、三一重工、中联重科营收降幅均超过20%。

进入到2023年,在房地产投资和新开工面积持续下降的背景下,国内工程机械产品需求仍不乐观。据不完全统计,在中国工程机械工业协会公布的10余个工程机械设备品类中,有接近7成的产品整体销量下滑。其中,国内挖掘机实现销售9.0万台,同比降幅达到40.8%。

相较低迷的国内市场,海外市场工程机械产品需求依然稳定。尤其是在拜建法案+芯片法案等政策影响下,美国基建周期叠加制造业回流,北美需求的持续增长支撑了卡特彼勒和小松延续了扩张周期。

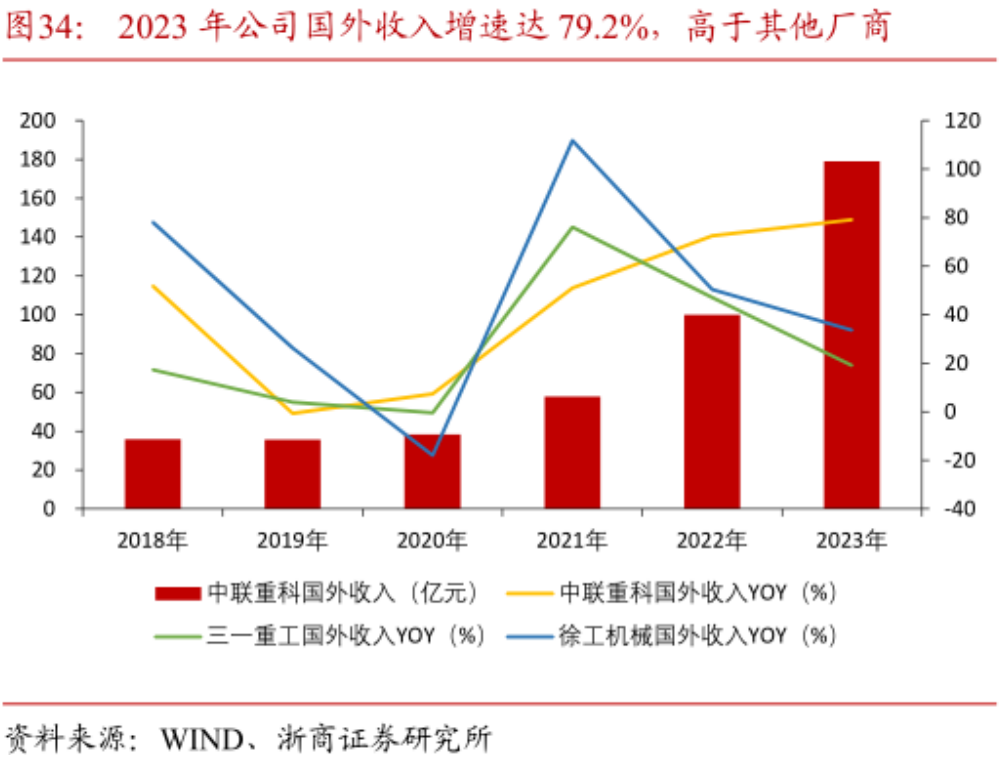

与此同时,境外市场也成为国内工程机械生产企业发力的重点。2023年全年,三一重工实现海外销售收入432.58亿元,同比增长18.28%;国际收入占比达到60.48%;徐工机械海外市场实现营业收入372.2亿元,同比增长33.7%,收入占比达到40%。

相比三一和徐工,中联重科海外市场势头更猛。年报显示,2023年全年,中联重科实现境外收入179.05亿元,同比增长79.2%,境外收入占比提升至38.04%,创历史新高。此前的2021年-2022年,中联重科海外收入已经连续2年保持了50%+的营收增速。

不难看出,中联重科海外营收增速在三家企业中位居第一,海外市场的高增长让公司率先走出了行业的低谷期,同时也成为公司国际排名未被外资品牌赶超的关键因素之一。

3

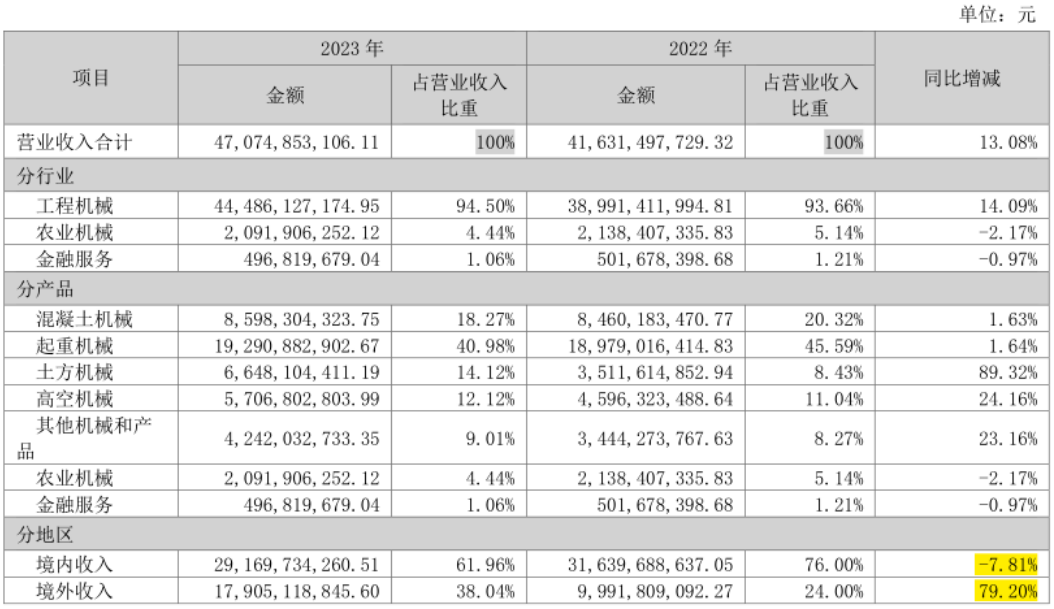

得益于海外市场的高速增长,从2023年全年业绩来看,国内工程机械三巨头净利润同比增速已经转正。数据显示,2023年全年,三一重工实现营收732.22亿元,同比增长-8.51%,实现净利润45.27亿元,同比增长5.53%;徐工机械实现营收928.48亿元,同比增长-1.03%,实现净利润53.26亿元,同比增长23.51%;中联重科实现营收470.75亿元,同比增长13.08%,实现净利润35.06亿元,同比增长52.04%。

不难看出,三家企业利润端均实现了正增长,但只有排名第三的中联重科营收端实现了正增长。个中缘由就在于,中国企业虽然在境外市场实现正增长,但仍不能弥补内销下滑的亏空。数据显示,2023年全年,三一重工内销收入为282.64亿元,同比下滑22.71%;徐工机械境内销售收入为556.28亿元,同比下降15.69%;中联重科国内营业收入291.7亿元,同比下降7.81%。

可以看出,工程机械三强之中只有中联重科的内销收入下滑不足10%,这也是其营收得以率先回正的一个主要原因。具体来看,品类扩张成为中联重科对抗周期下行的一个关键因素。

我国工程机械种类繁多,应用广泛,主流产品包括挖掘机械、混凝土机械、起重机械、铲土运输机械、压实机械、桩工机械和路面机械等。其中,挖掘机属于工程机械中的明星产品,市场份额超过40%。

内资三巨头中,三一重工在挖掘机领域独占鳌头,而中联重科的传统优势产业是工程起重机和混凝土机械,挖掘机发展较为滞后,这也成为公司与三一重工之间差距不断被拉大的一个重要原因。

近几年来,中联重科持续加大了在挖掘机方面的投入。2021年,中联重科通过非公开增长募集资金52亿元,其中挖掘机械智能制造项目总投资资金超过30亿元。

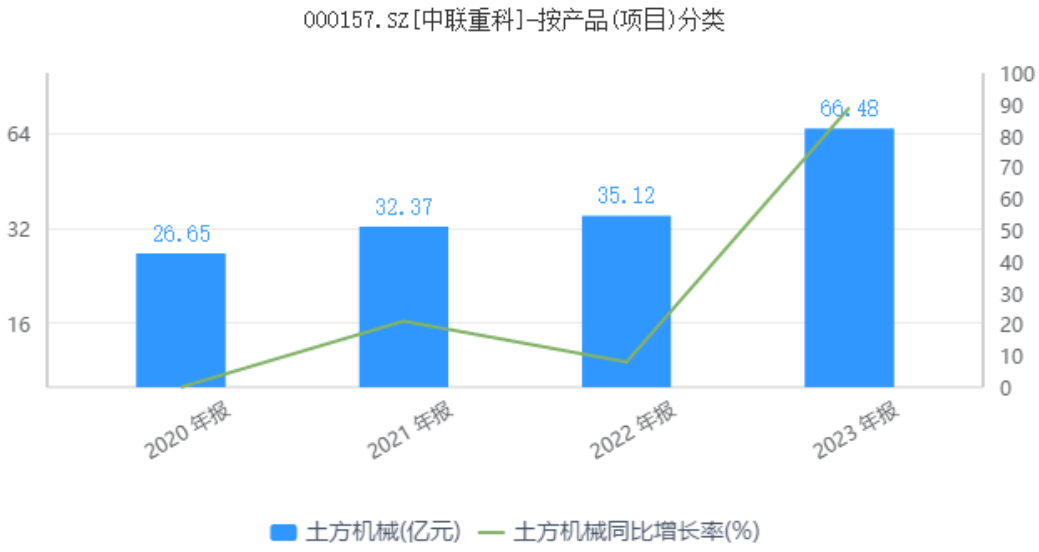

2023年,中联重科土方机械(主要包括挖掘机和推土机)营收达到66.48亿元, 同比增长89%。其中,中大型挖掘机国内市场份额同比实现翻倍增长,海外销售规模同比增长超过100%。

除了挖掘机之外,高空作业机械也是中联重科重点布局的新兴板块之一。2023年,中联重科高空作业机械实现收入57.07亿元,同比增长24.17%。

据年报披露,中联重科高空作业机械国内市场中小客户市场占有率位居第一,产品型谱实现4-72米全覆盖,电动化产品渗透率达90%以上,为国内型号最全的高空设备厂商,迅速跻身行业国产龙头之列。

4

可以看出,中联重科高空作业机械、土方机械两大新兴板块均实现了20%以上的同比增长,成为公司内销板块领先于对手的关键。此外,农业机械也是中联重科战略性投入的一个领域,在内部被视为与传统板块、新兴板块并列的三大产业板块之一。

对此,公司董事长詹纯新曾公开表示,农业机械将成为公司未来的第二增长曲线,“农业机械未来比工程机械的体量要大得多。从产业发展规律来看,全世界农业都是最后工业化的,只有整个社会工业化以后,才有足够大的大规模生产能力反哺农业,让农业进入工业化。等到农村土地集约化经营大面积实施后,大型农业机械将大有用武之地。”

作为传统农业大国,我国农机装备市场空间巨大。数据显示,2022年国内农机制造业总产值约5000亿元。但从全球竞争格局来看,一拖集团等国内头部农机企业规模仅在百亿规模,而约翰迪尔、凯斯纽荷兰、久保田等国际化农机巨头营收则突破千亿规模,并在国内市场占据主导地位。

2014年,中联重科以20.88亿元收购奇瑞重工60%的股份,进入农业机械行业。经过多年发展,中联重科在农业机械实现主销机型全覆盖,产品包括拖拉机,深耕机,犁地机,收割机,收获机,粮食干燥机,谷物干燥机,农业机具等。

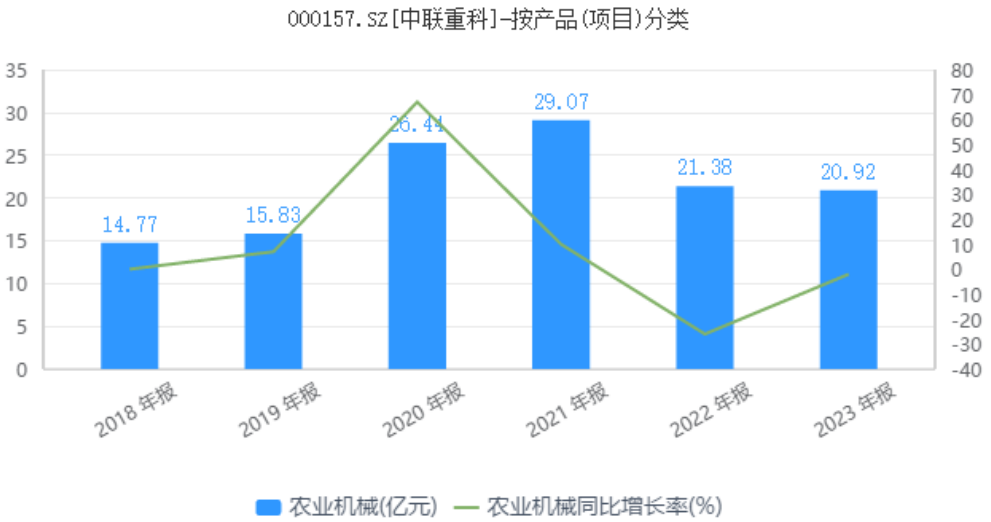

数据显示,2018年-2021年,中联重科农业机械板块营收由14.77亿元增长至29.07亿元,营收规模稳步提升。

近两年,中联重科农业机械板块营收略有下滑,主要受到“国四”标准切换影响。2023年,中联重科农机板块实现营收20.92亿元,同比微降2.17%。

根据最新调研记录,中联重科在谈及农机板块时表示,受国四切换影响,2023年市场容量对比2022年下滑比较严重,2024年一季度,市场相对2022年和2023年总体低位运行。不过,随着土地流转价格下降,玉米小麦种植面积稳定,总体市场从国四切换影响中缓慢恢复。得益于新产品的推出,中联农机一季度国内销售实现了逆势增长,同比增长超过100%,整体毛利率较去年同期提升非常明显,高端产品对毛利的贡献进一步放大。

在农机板块高速增长的助力下,中联重科一季度业绩增速继续保持领先。数据显示,2024年1-3月,中联重科实现销售收入117.73亿元,同比增长12.93%,实现净利润9.16亿元,同比增长13.06%;徐工机械实现营业收入241.74亿元,同比增长1.18%,实现净利润16亿元,同比增长5.06%;三一重工实现销售收入178.3亿元,同比增长-0.95%,实现净利润15.8亿元,同比增长+4.21%。

通过年报和一季报的业绩对比不难看出,中联重科股价的逆势上涨有着基本面的强力支撑。而无论从海外出口增速还是从品类的扩张来看,中联重科“老三逆袭”的故事还远未结束。

本文作者可以追加内容哦 !