本期内容分享的是REITs指数产品对于国内REITs基金市场的意义,主要从以下四个方面具体分析:

(1)利于驱动REITs市场发展;

(2)便于各方参与者掌握二级市场的整体变化情况;

(3)提升REITs产品可投资性;

(4)丰富投资工具和投资策略。

改善REITs市场的流动性,推动市场发展成熟

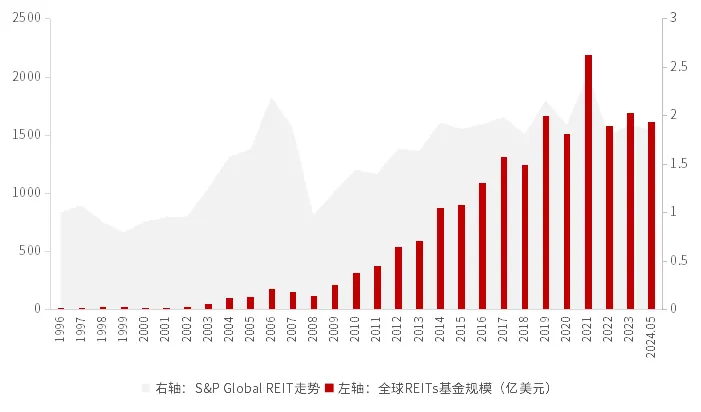

以海外经验为参考,发展REITs指数基金有利于驱动REITs市场发展。2010年以前,全球REITs基金规模较小,2000-2005年较上个5年虽规模提升明显,但2008年的金融危机使REITs市场遭受大量损失。直到2010年后,全球REITs市场重回增长轨道,指数净值快速回升,吸引资金流入,推动REITs指数基金规模快速扩张,同时也为REITs市场注入了更多流动性。2010-2015年间,随着REITs指数基金规模的扩张,全球REITs基金规模也实现了翻番式增长。

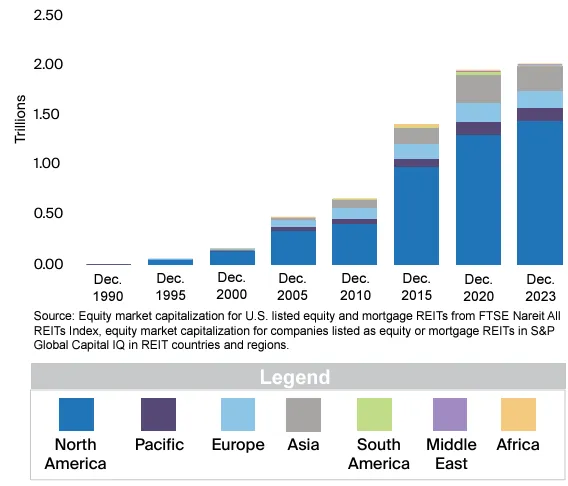

图1:全球REITs规模变化

图2:全球REITs指数走势与指数基金规模变化

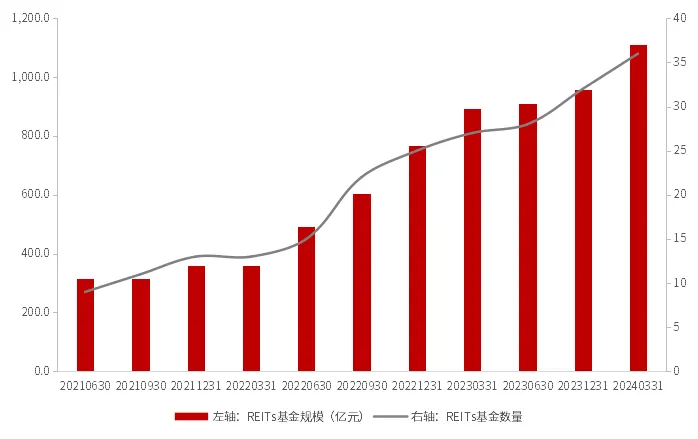

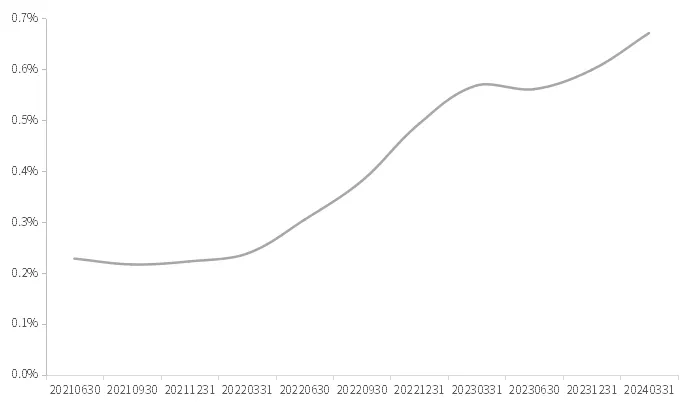

与发达地区相比,我国REITs基金市场起步较晚,自2021年6月发行第一只REITs产品以来,截至2024年一季度,全市场共发行了36只REITs基金,规模合计1,077.94亿元,占全市场非货币基金规模的0.56%,因此当前REITs市场还处于初级发展阶段。通过发行REITs指数基金,有利于注入更多投资者资金,尤其是看中REITs指数基金配置功能的长期资金,从而能提供稳定的增量资金,减小流动性冲击,特别是减小个别投资者抛售对个券造成的价格波动,起到稳定市场的作用,进而改善REITs市场的流动性和市场规模,推动REITs市场的发展成熟。

图3:全市场REITs基金数量及规模

图4:REITs基金规模占全市场非货基金规模比重

便于各方参与者掌握二级市场的整体变化情况

REITs指数基金的价格变化、流动性变化、规模变化等市场特征对各方参与者都具有重要的指示性意义。具体来看,REITs指数基金的市场特征,有利于政策制定者据此评估REITs发行节奏,审核进度,管理市场预期和供需;有利于发行人判断市场整体定价水平、流动性水平,评估发行节奏和发行价格;有利于投资者掌握市场整体水平,判断市场供需情况、流动性水平、风险偏好情况。

提升REITs产品可投资性

REITs指数基金通过分散投资降低风险和研究难度,提供稳定的收益和较低的投资门槛,可以作为良好的另类投资标的选择,并且有利于鼓励个人投资者参与。

从发达地区REITs指数基金与普通REITs基金的业绩表现比较可看出,投资指数基金可提升收益确定性,并在一定程度上平抑波动,减少个股的尾部风险。同时,与直接投资于单个REITs相比,REITs指数基金可降低REITs个体项目的尽调成本。

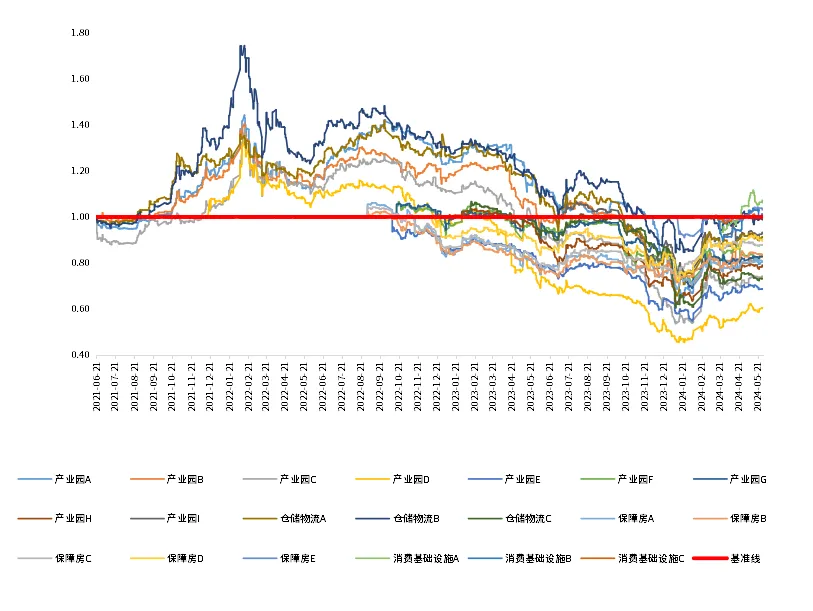

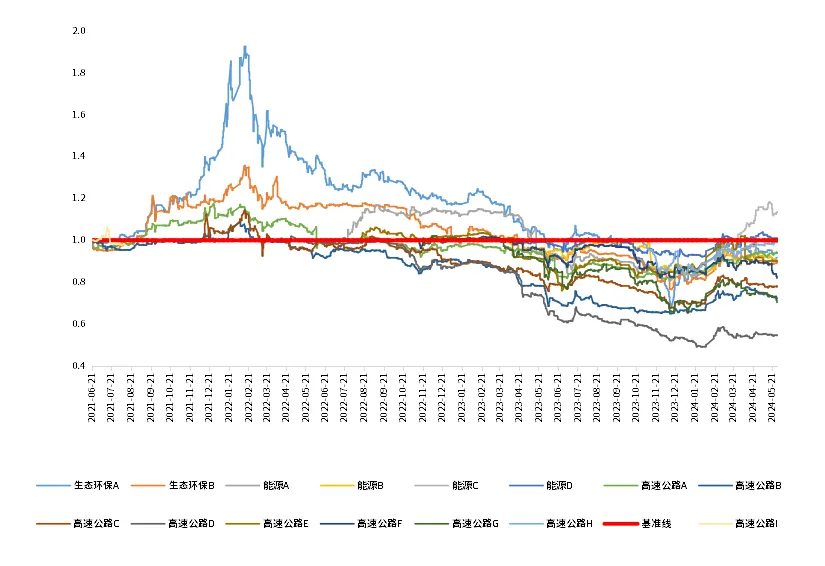

从当前市场走势来看,公募REITs市场走势的一致性总体较强,不同行业、不同类型的REITs除涨跌幅度存在差异外,并未出现明显独立行情,故收益大于收益,择时更为重要。但需要注意的是,当前公募REITs底层资产包括产业园区、仓储物流、保障性租赁住房、高速公路、生态环保、能源、消费基础设施等,未来可能还有长租公寓、景区、数据中心等类别,而由于底层资产属性不同,不同类型的公募REITs在基本面分析特别是资产估值方法存在较大的差异。

例如高速公路项目需要考虑车流量、收费价格、路网变化、车道数量等,生态环保项目关注入场垃圾量、污水处理量、单位处理费等,产业园区项目评估重点在于出租率和租金水平等。故以指数基金的形式投资REITs可以在很大程度上降低投资者投资研究难度。总体而言,REITs指数基金可为当前不熟悉地产行业和REITs产品的投资者提供良好的另类投资标的选择,降低投资门槛。

图5:产权型REITs市场价格表现

图6:经营权型REITs市场价格表现

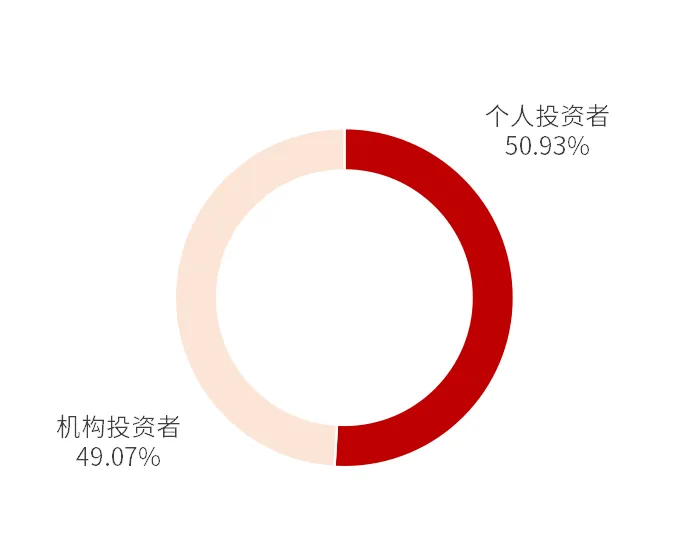

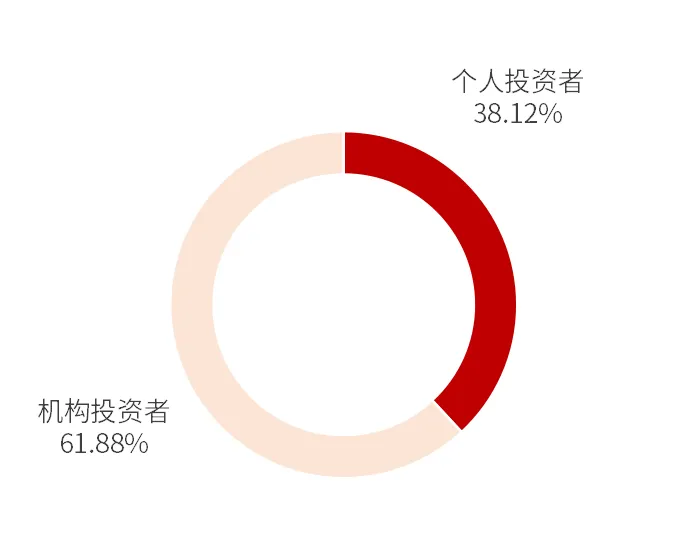

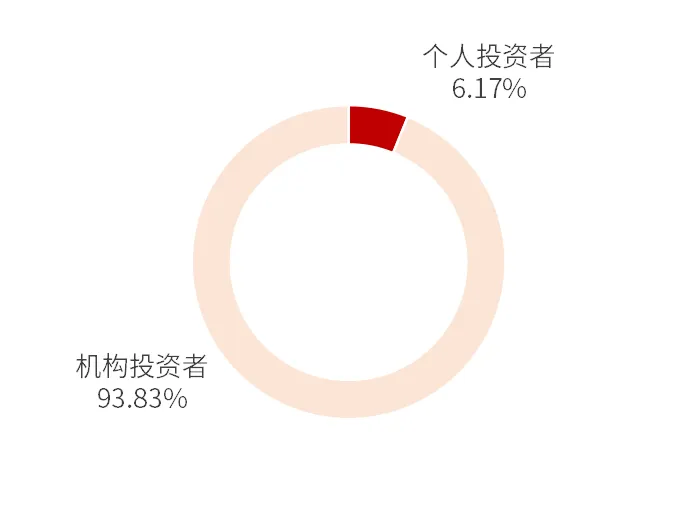

截至2023年底,个人投资者持有全市场指数基金份额与机构投资者相当,甚至略高于机构投资者。个人投资者持有主动产品份额则较小,占比不到四成,意味着个人投资者偏向投资被动基金产品。另外,个人投资者在REITs基金中的持有份额占比低于10%。因此,发行REITs指数基金也有利于鼓励个人投资者适度参与REITs产品投资。

图7:指数基金持有人结构(债券型+股票型)(2023)

图8:主动管理基金持有人结构(债券+股票+混合)(2023)

图9:REITs持有人结构(2023)

丰富投资者资产配置的选择

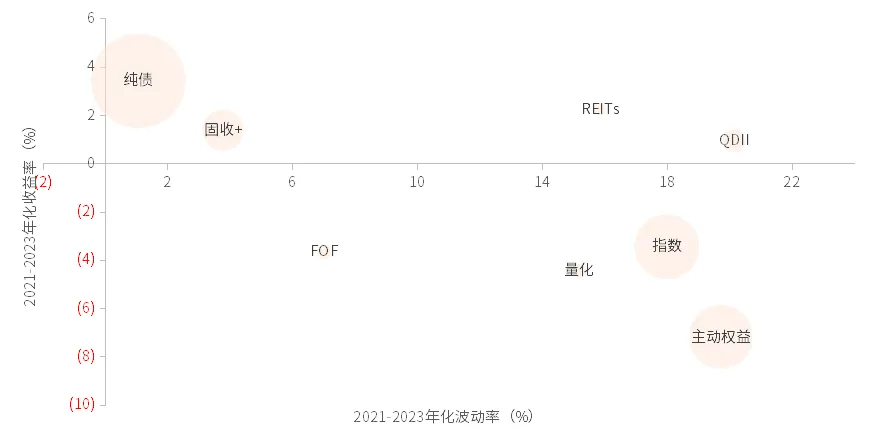

REITs指数基金和REITs一样,能提供介于纯债基金和固收+基金之间的风险收益特性,具有稳健的现金流和财务状况,有助于投资者优化投资组合。对比REITs和其他类型基金的风险收益比,其位于风险收益图的左下位置,即年化收益率高于纯债产品、年化波动率低于固收+产品,且能提供相对稳定的现金流。此外,与海外发达地区相比,当前我国REITs基金基建属性较强,且为优中选优,因此天然具备更加稳健的财务状况和现金流。对于投资者而言,投资REITs指数基金,可进一步优化已有配置组合的风险收益属性,在降低波动的同时实现相对稳健的收益,丰富投资工具和投资策略。

图10:各类型基金风险收益图谱

风险提示:上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金有风险,投资须谨慎。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

$招商中证白酒指数(LOF)C(OTCFUND|012414)$$招商国证生物医药指数(LOF)C(OTCFUND|012417)$$招商中证煤炭等权指数(LOF)C(OTCFUND|013596)$#自动驾驶迎立法,车路云概念迎利好##苹果市值超微软,背后逻辑是什么?##华为汽车再添猛将!余承东亲自带货##打击资本市场财务造假最新政策来了##李迅雷:不要再纠结3000点能否守住#$贵州茅台(SH600519)$$泸州老窖(SZ000568)$$药明康德(SH603259)$$智飞生物(SZ300122)$$中国神华(SH601088)$$陕西黑猫(SH601015)$

本文作者可以追加内容哦 !