在无差别竞争与行业变革的双重压力下,主题酒店其独特的文化体验与个性化服务优势不再凸显,发展空间受限。

一、市场动态总结

6月酒店业主要呈现两大发展特点:1、6月奢华酒店品牌快速布局,开业环比增长500%、签约环比增长200%。此现象产生主要得益于酒店国企投资的大力支撑,随着政绩效应与城市建设要求的双重影响,未来几年国内的核心大城市,顶级酒店的加持将成为一个必然趋势。2、2023年酒店供给大幅回升,2024年各大酒店集团依然在跑马圈地,通过新开店来维持营收和利润,这将会导致后期酒店的供求失衡,不利于酒店业长期稳定发展。因此,当下国内外酒店集团都应高效提升存量酒店的运营质量,从而稳定自有品牌的市场根基。

1、酒店人事动态

据迈点研究院不完全统计,2024年6月共有34位酒店高管履新,其中涉及希尔顿、凤悦美诺、美高梅、凯宾斯基等多个奢华、高端酒店集团及品牌。

2、酒店发展动态

1)开业

据迈点研究院不完全统计,2024年6月新开业中高端及以上132家酒店。酒店类型占比上,中高端酒店最多,为100家;国际高端酒店8家;国内高端酒店18家;奢华酒店6家。

2)签约

据迈点研究院不完全统计,2024年6月中国酒店市场新签约项目203家。品牌类型上,奢华酒店签约6家,国际高端酒店签约13家,国内高端酒店签约10家,中高端酒店签约59家,中端酒店签约61家,经济型酒店签约24家,精品民宿签约30家。

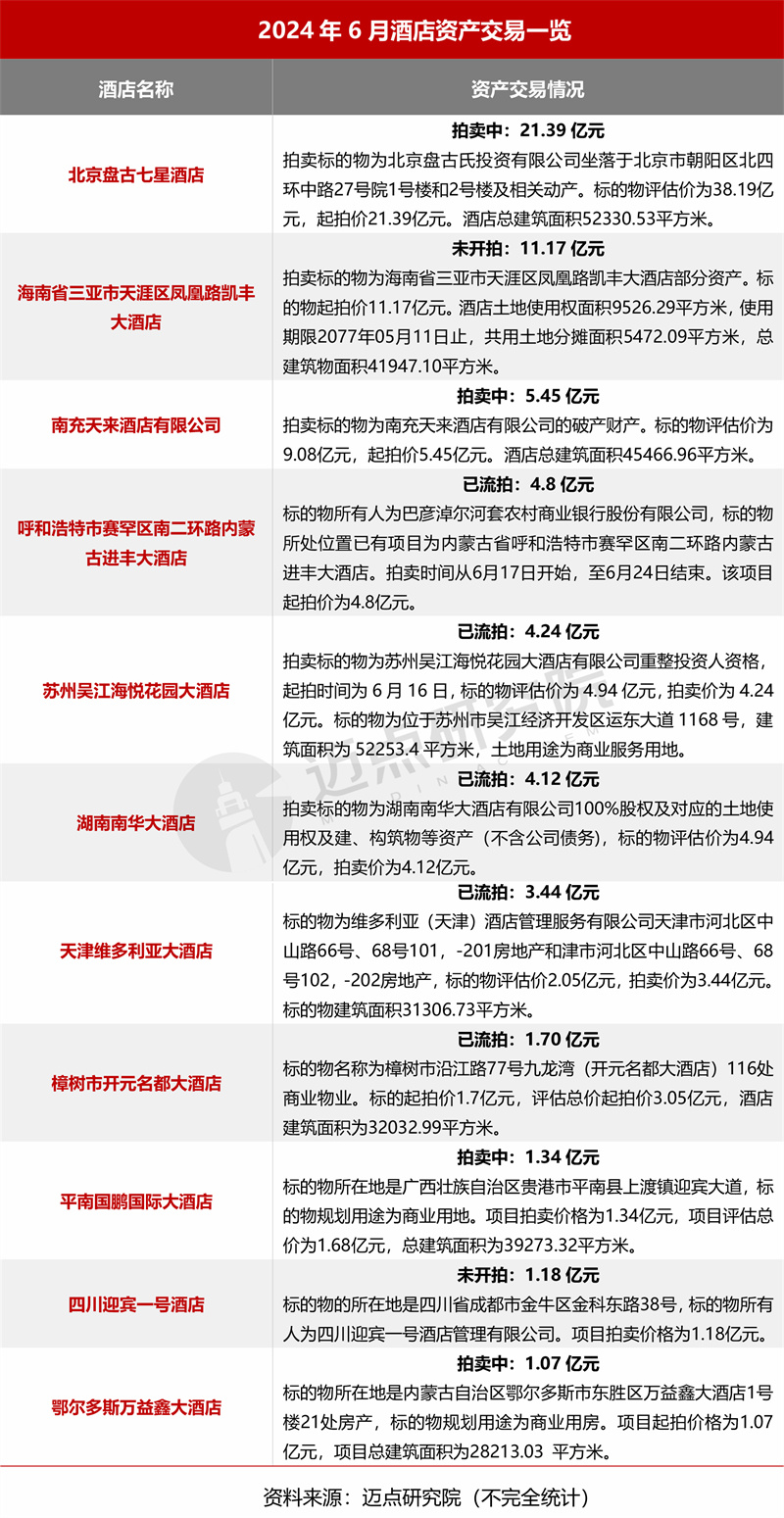

3)资产交易

据迈点研究院不完全统计,2024年6月,共有33家酒店拍卖,其中拍卖价格在亿元以上酒店11家,拍卖价格在5000万元-1亿元酒店10家,拍卖价格5000万元以下12家,截至发稿,没有酒店项目成交。

二、榜单数据分析

6月类型/主题/区域酒店分榜单分析:1、中高端酒店品牌将成为拉动酒店集团规模增长的重要牵引力,特别是该类酒店品牌的“千店”战略,将会被提升为战略高地。2、在无差别竞争与行业变革的双重压力下,主题酒店其独特的文化体验与个性化服务优势不再凸显,发展空间受限。加之酒店业整体复苏未达到预期,消费者需求多元化仍在加剧,因此当下主题酒店需快速适应市场变化,深化创新,强化品牌特色,以在复杂环境中寻求突破,实现可持续发展。3、随着国内大型酒店集团对沿海及经济发达区域及周边的深度驻扎与大规模开拓,如东呈对华东酒店市场的重构、华住与锦江对华中酒店市场的进军等,使该类区域未来发展前景不容小觑。

1、酒店品牌类型分布

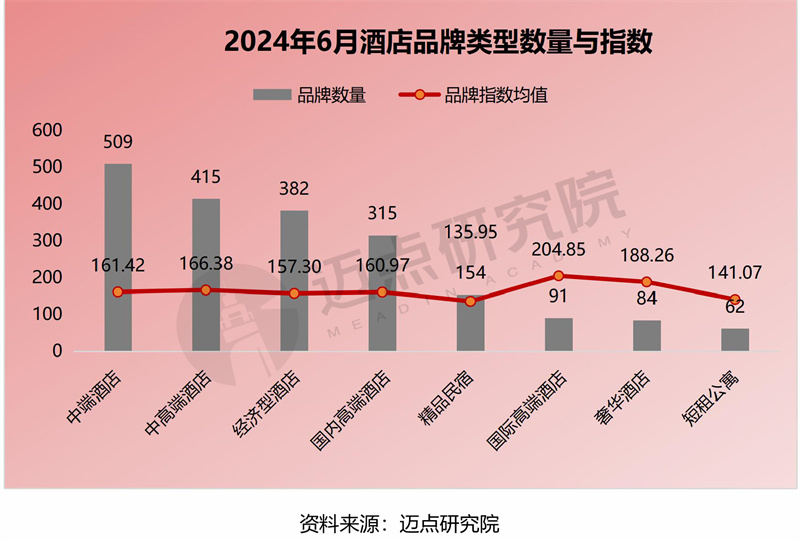

1)酒店类型分布与品牌指数

品牌数量涨幅情况:中高端酒店(+5)、经济型酒店(+2)、中端酒店(+1)——本月共计增长8个酒店品牌,其中中高端酒店占比高达62.5%,环比增长400%。

品牌指数均值涨幅情况:国际高端酒店(+1.92%)、奢华酒店(+1.48%)、短租公寓(+0.36%)、精品民宿(-0.30%)、国内高端酒店(-0.55%)、中高端酒店(-0.61%)、经济型酒店(-1.75%)、中端酒店(-1.96%)——国际高端酒店和奢华酒店等高端品类本月呈现相对明显的品牌回升。

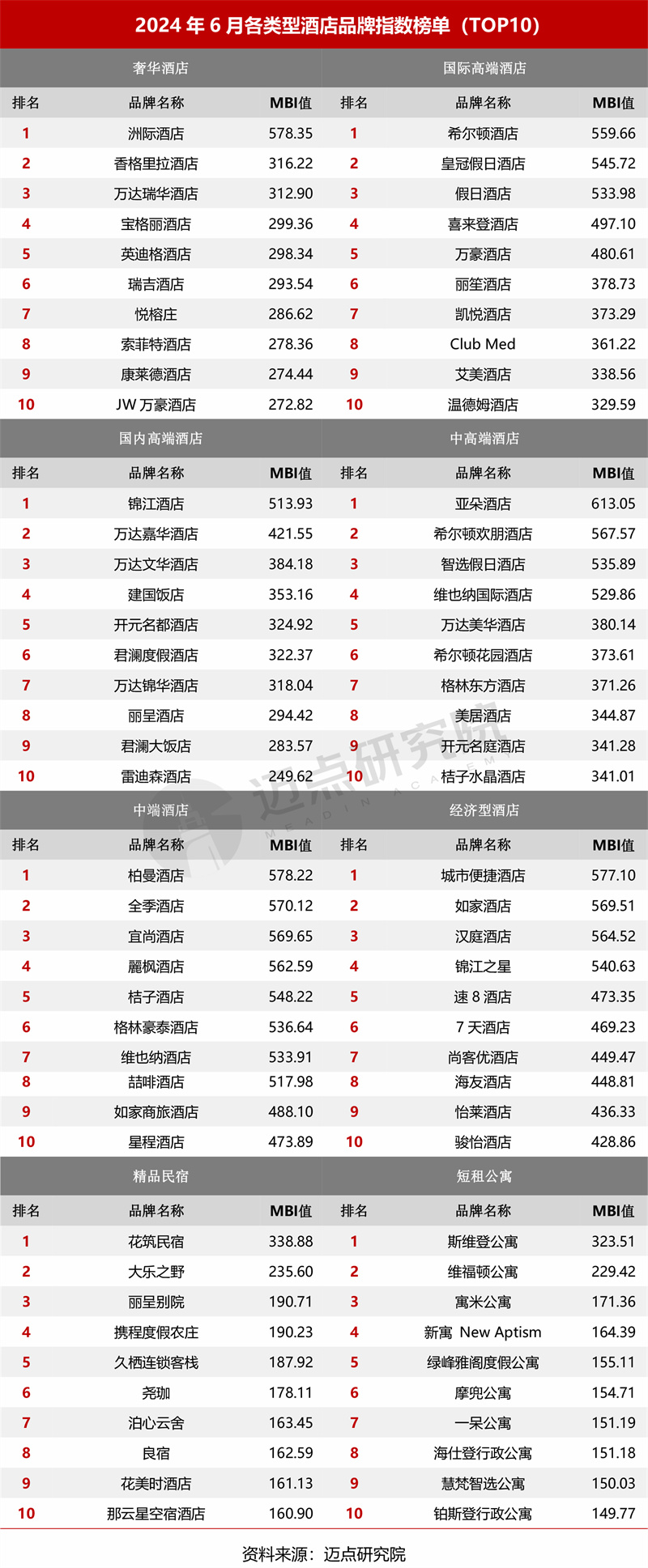

2)酒店类型细分榜单

TOP10指数均值情况:奢华酒店(321.10)、国际高端酒店(439.85)、国内高端酒店(346.58)、中高端酒店(439.85)、中端酒店(537.93)、经济型酒店(495.78)、精品民宿(196.95)、短租公寓(180.07)。

2、酒店品牌主题分布

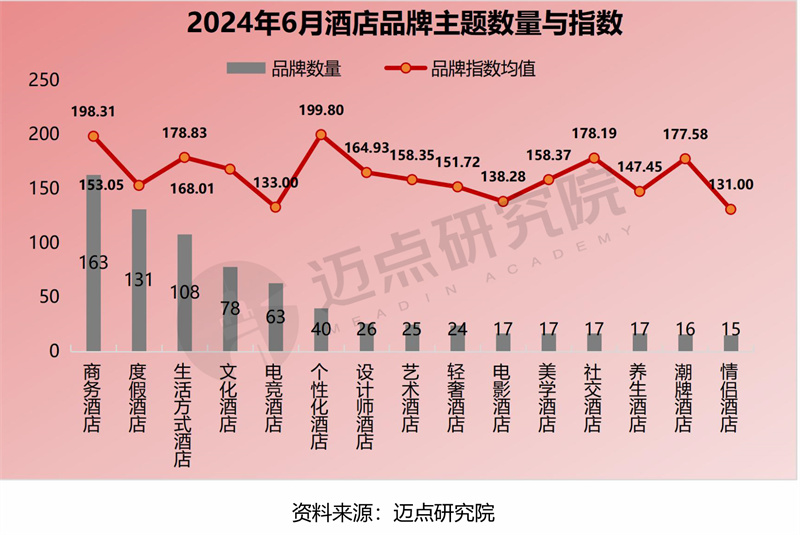

1)酒店主题分布与品牌指数

品牌数量涨幅情况:电竞酒店(+1)、轻奢酒店(+1)、艺术酒店(+1)、生活方式酒店(-1)。

品牌指数均值涨幅情况:潮牌酒店(+2.45%)、轻奢酒店(+1.32%)、养生酒店(+0.41%)、情侣酒店(+0.29%)、度假酒店(-0.14%)、电竞酒店(-0.33%)、电影酒店(-0.60%)、美学酒店(-1.36%)、文化酒店(-1.39%)、生活方式酒店(-1.42%)、设计师酒店(-1.85%)、个性化酒店(-1.99%)、商务酒店(-2.12%)、艺术酒店(-2.39%)、社交酒店(-2.44%)——本月26.67%的主题酒店呈现增长状态,整体增长力度较5月有明显的下降,仅有潮牌、轻奢、养生、情侣四大品牌具有小幅度的回升。

2)酒店主题细分榜单

TOP10指数均值情况:商务酒店(547.26)、度假酒店(261.26)、生活方式酒店(350.02)。

TOP3指数均值情况:潮牌酒店(241.93)、个性化酒店(451.58)、设计师酒店(300.74)、养生酒店(171.60)、电竞酒店(226.76)、社交酒店(347.52)、文化酒店(450.98)、艺术酒店(215.55)、电影酒店(178.18)、美学酒店(196.27)、轻奢酒店(219.78)、情侣酒店(146.02)。

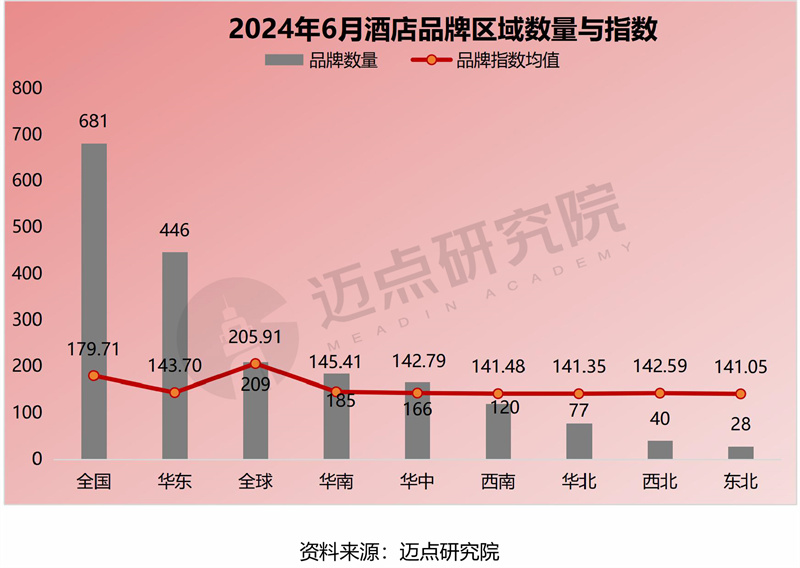

3、酒店品牌区域分布

1)酒店区域分布与品牌指数

品牌数量涨幅情况:华东(+3)、华南(+2)、华中(+2)、全国(+2)、西南(-1)——6月区域酒店净增长达8家,其中华东、华南、华中3大区域市场开拓量相对较高。

品牌指数均值涨幅情况:东北(+0.14%)、华北(+0.11%)、全球(+0.03%)、华东(-0.14%)、西南(-0.21%)、华南(-0.77%)、华中(-0.85%)、西北(-1.25%)、全国(-1.79%)。

2)酒店区域细分榜单

TOP10指数均值情况:全球地区(523.74)、全国地区(569.36)、华东地区(202.52)、华南地区(186.05)、华中地区(191.95)、华北地区(165.66)、西南地区(168.55)、西北地区(164.14)、东北地区(153.85)。

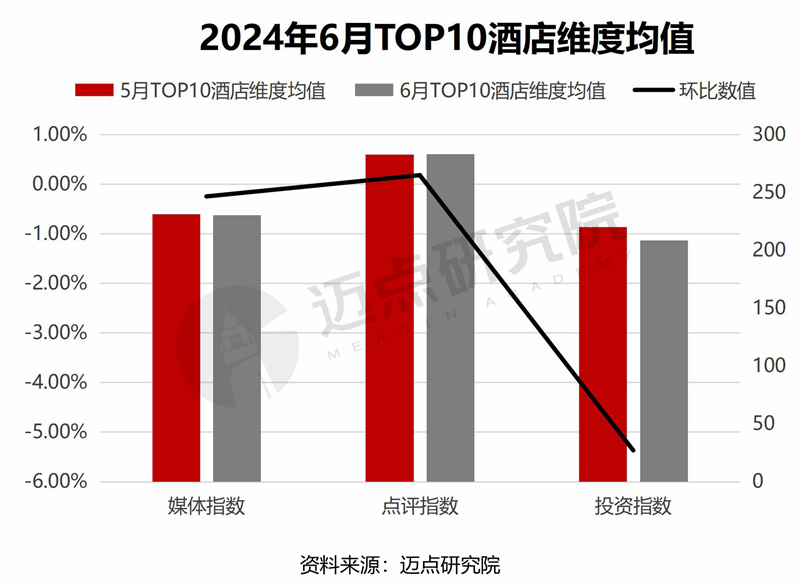

三、榜单维度分析

6月媒体/点评/投资指数分析:本月头部酒店集团投资指数发展呈现明显的强弱差异,这表明当下投资市场的危(投资成本攀高、经营管理精细化、复杂多变法律法规、疫情余波未了)机(消费观念分层趋势、品牌连锁化率带来的规模效应、智能化技术革新带来的运营效率提升)并存现象突显。因此,当下投资人应慧眼识珠,精准研判,在挑战中寻找机遇,以创新思维引领发展,确保投资决策既稳健又前瞻,共同推动酒店业迈向长期可持续发展的繁荣之路。

1、媒体指数

6月TOP10媒体指数为230.47,环比波动率-0.25%,分别为洲际酒店、锦江酒店、希尔顿酒店、丽怡酒店、丽笙酒店、万豪酒店、万达嘉华酒店、万达文华酒店、万达美华酒店、Club Med,其中洲际酒店、锦江酒店、希尔顿酒店本月媒体指数分别下滑0.32%、1.53%、0.58%。

2、点评指数

6月TOP10点评指数为283.2,环比波动率0.18%,分别为亚朵酒店、丽枫酒店、希尔顿欢朋酒店、桔子酒店、喆啡酒店、全季酒店、维也纳国际酒店、希岸酒店、宜尚酒店、维也纳酒店,本月除亚朵酒店,其他均为回升状态。

3、投资指数

6月TOP10投资指数为208.42,环比波动率-5.37%,分别为全季酒店、汉庭酒店、亚朵酒店、如家商旅酒店、希尔顿欢朋酒店、桔子酒店、智选假日酒店、维也纳国际酒店、星程酒店、如家酒店,本月不同酒店品牌发展差异化较大,指数环比下降10%以上的有3家,指数环比增长10%以上的有2家,指数相对小幅度波动的有5家。

本文作者可以追加内容哦 !