作者 | 米雪

出品 | 奶酪投研

A股市场又回到3000点之下,公募基金的业绩和规模遭遇双重考验。Wind显示,截至7月8日,今年以来已有118只基金公告清盘。

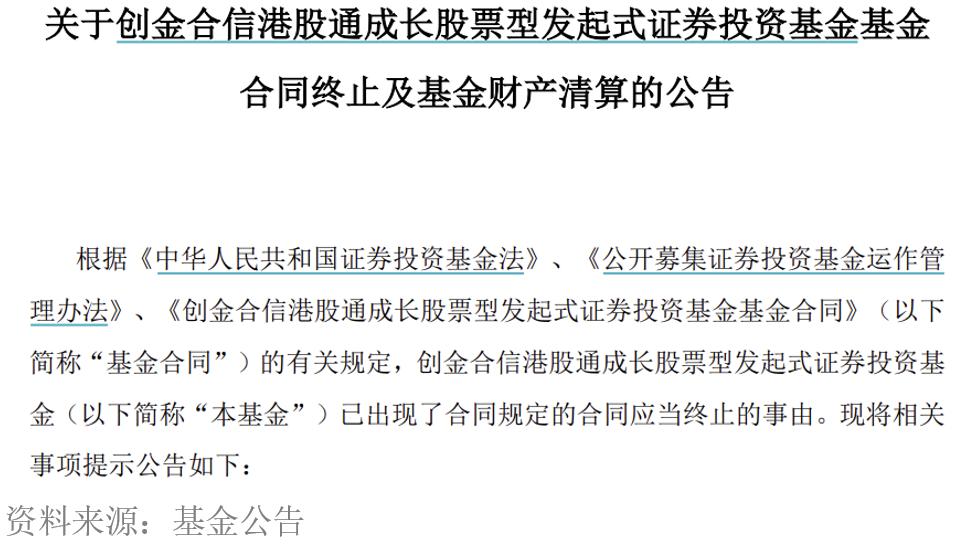

三天之内两只产品相继清盘,让创金合信基金备受市场关注。6月24日,创金合信港股通成长发布合同终止和基金清算公告。6月26日,该公司再发公告称,创金合信量化核心终止运作。

而除了上述两只产品,6月22日,公司召开会议审议终止创金合信行业轮动量化选股的决议。可见,这只产品距离清盘结局也已不远。

今年以来,创金合信基金权益投资收益也出现较大回撤,大多数主动权益类产品净值下跌,其中8只产品跌幅超过20%。

发起式基金迎大考

随着发起式基金陆续成立满三年,如何扛过“三年大考”、实现持续发展,成为一些产品面临的难题。

所谓发起式基金,是基金管理人、基金公司股东及高管作为基金发起人,认购基金的一定数额方式发起设立的基金,将投资者和基金发行人的利益绑定在一起。

由于基金公司“自掏腰包”,所以发起式基金实际上降低了基金募集成立的门槛,近年来颇受基金公司青睐,发行数量不断增加。2023年新成立发起式基金首次突破400只,创下历史新高。

然而,不是所有种子都能顺利长大,缺乏竞争力的发起式基金同样可能面临清盘风险。

譬如,日前清盘的创金合信港股通成长就是一只发起式基金。其成立于2021年6月23日,至2024年6月23日正好满三年,但由于规模不足2亿元,达到基金合同规定的自动终止情形。

Wind数据显示,截至今年6月21日,自成立以来,创金合信港股通成长A的净值走势几乎一路向下,累计收益率为-63.49%;近一年下跌了37.41%。

观察其重仓股,一季度末主要集中在港股市场的医药股,包括赛生药业、康芳生物、药明生物等。

由于港股交易价格一直处于较低水平,制约了公司从资本市场融资的能力,多家药企纷纷从港股退市。

7月5日,赛生药业宣布完成私有化交易流程,正式从香港联合交易所退市。本次交易的估值约为118亿元港元(约合110亿元人民币),这是过去三年大中华区最大的由私募基金牵头完成的医疗并购交易,也是过去十年香港资本市场医疗领域已完成的最大私有化交易。

创金合信港股通成长的基金经理为李志武,投资经理年限2.88年。他曾在长城证券、安信证券、交银国际控股有限公司任研究员;2016年4月加入北京和聚投资管理有限公司,历任投研部首席分析师、投资经理;2020年4月加入坤享(北京)投资管理有限公司,任基金投资部投资总监;2021年7月加入创金合信基金公司。

值得一提的是,创金合信港股通成长清盘后,李志武暂时无基可管。未来他是否会继续担任基金经理,还是未知数。

主动权益投资承压

创金合信基金成立于2014年7月,是第一家成立时即实现员工持股的基金公司。其第一大股东为第一创业证券,持股比例51%。

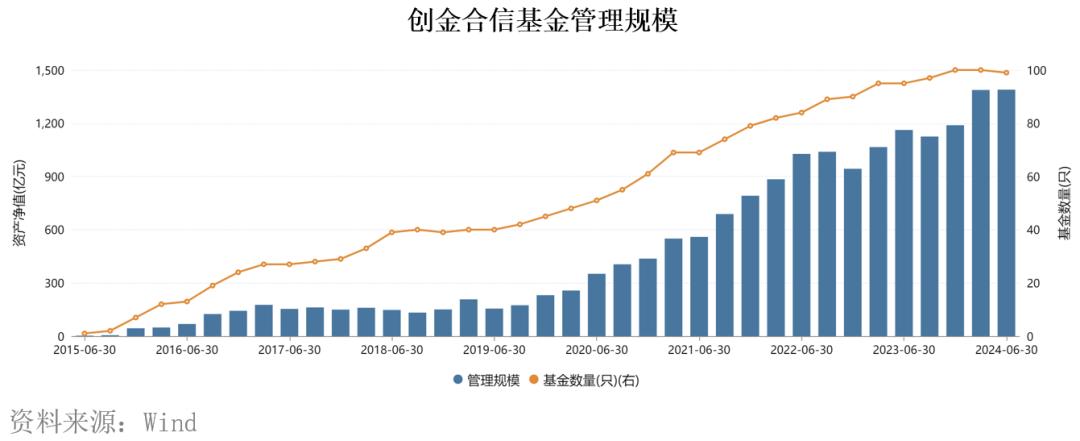

成立初期,创金合信管理规模增长不温不火,至2019年持续处在300亿元下方。而2020年之后,该公司规模迎来快速增长阶段,并在2023年突破千亿大关,今年二季度末达到1389.14亿元。

今年以来,创金合信权益投资业绩也遭遇不小的考验。Wind显示,截至7月8日,公司旗下有可比数据的36只主动权益类基金(只含A份额),仅两只上涨,其余悉数下跌。

其中8只跌幅超过20%,包括创金合信软件产业A、创金合信专精特新A、创金合信大健康A、创金合信医疗保健行业A、创金合信医药消费A等。

表现较佳的是创金合信资源主题A、创金合信港股通量化A,年内收益率分别为18.15%、4.36%。

作为2016年11月成立的老产品,创金合信资源主题A长期表现也不错,累计收益率为158.04%,年化收益率为13.12%。

而2021年1月成立的创金合信港股通量化A,虽然今年以来实现正收益,但累计收益率为-32.48%,年化收益率为-10.63%,长期业绩并不理想。

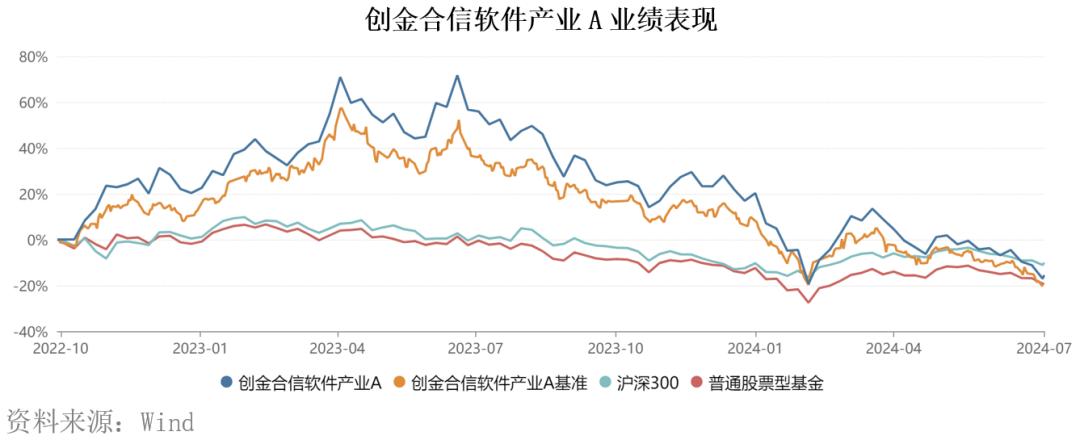

创金合信旗下今年以来业绩最为落后的是创金合信软件产业A,收益率为-31.08%,同类排名543/544,在普通股票型基金中列倒数第二。

创金合信软件产业A成立于2022年9月29日,成立后净值一度上涨超过60%,但自2023年下半年起开始滑坡,近一年跌幅达45.33%,至今累计收益率为-17.14%。

今年A股市场价值风格占优,成长股总体表现欠佳。Wind显示,今年以来计算机板块下跌2.16%。

创金合信软件产业A主要投资于软件产业相关股票,其十大重仓股均来自信息技术行业。其一季度进行了一些调仓换股,但业绩上没有明显起色。一季度末,该基金持有科大讯飞、星环科技、中科创达、太极股份、深信服等个股。

虽然市场整体走势疲弱,但今年以来,该基金业绩大幅跑输大盘和行业板块,可见在选股或者择时上还是存在问题。

基金经理刘扬的投资经理年限为2.75年。他于2014年3月加入长城证券,任金融研究所高级研究员,2015年3月加入前海人寿保险公司,历任资产管理中心研究发展部行业研究员、权益投资部投资经理、境外投资部权益投资经理,2021年7月加入创金合信基金公司,先后任行业投资研究部研究员、基金经理。

在一季报中,基金经理表示:“在3月中旬,我们判断反弹阶段性结束,将进入一段震荡期,科技板块可能会更加稳健有力地上扬。因此,我们果断地进行组合调整,策略上进行高低切;将前期上涨较快的AI应用和AI大模型相关的仓位进行减仓,而对AI安全、数据要素和工业软件等板块进行加仓。”

其同时认为,全年科技板块走强的预期不会改变,而不同的细分领域在不同阶段都有各自的机会。进入二季度,依然以AI大浪潮为投资基座。现在的科技行业中,不论是投资哪个板块,其核心都是AI。AI正处在一个十年期的大创新周期中,将深刻改变我们的生产、生活和商业模式。因此,投资科技板块的核心逻辑应该是基于AI底层逻辑再向上去延伸。

创金合信软件产业也是发起式基金,一季度末A、C份额合并规模为1.48亿元,已在2亿元下方徘徊。基金经理上述判断是否能够令产品业绩有所好转,还有待市场的检验。

根据海通证券发布的数据,截至今年6月30日,创金合信近三年、近一年权益投资收益率分别为-37.93%、-23.39%,在权益类小型公司中排名84/127、110/141。

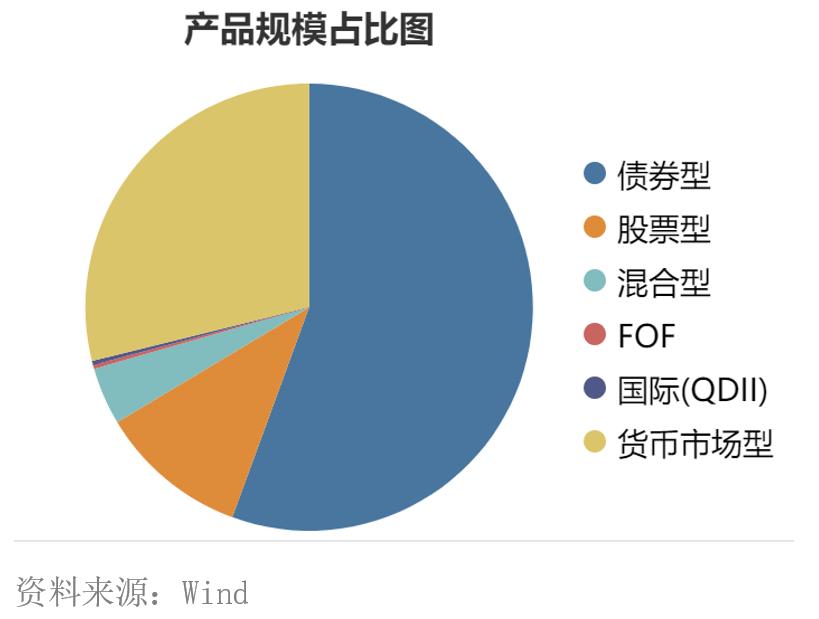

从产品结构上来看,创金合信债券型、货币型产品规模分别为773.12亿元和401.57亿元,合计占比为84.6%,而股票型和混合型产品规模分别为150.65亿元和57.7亿元,合计占比只有15%。总体而言,公司还是靠固收类产品支撑规模,权益类产品相对孱弱。

若要提升权益类产品的业绩和规模,改善持有人体验,创金合信还需不断打磨内功,进一步增强投资管理能力。

本文作者可以追加内容哦 !