历史上的7月

宽基指数:

上证指数7月上涨次数占比54%(13/24),平均涨跌幅0.82%。

深证成指上涨次数占比54%(13/24),平均涨跌幅1.31%。

沪深300指数上涨次数占比64%(14/22),平均涨跌幅1.43%。

中证500指数上涨次数占比58%(11/19),平均涨跌幅2.87%。

(数据来源:Wind,上证指数、深证成指数据截止时间2000.07.01-2023.07.31;沪深300数据截止时间2002.07.01-2023.07.31;中证500数据截止时间2005.07.01-2023.07.31。过往数据不预示未来表现,不作为投资建议。基金有风险,投资需谨慎。)

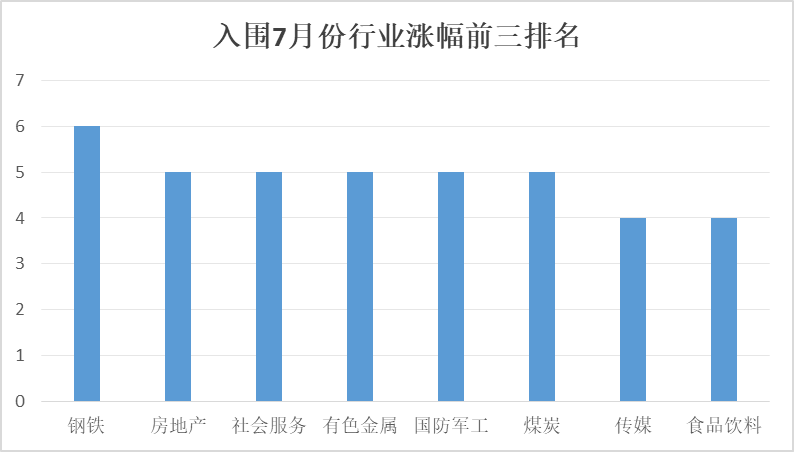

行业表现:

2000年以来,钢铁共有6次入围七月份行业涨幅前三位,领跑申万一级行业。房地产、社会服务、有色金属、国防军工和煤炭均入围七月份行业涨幅前三位5次,传媒、食品饮料均入围七月份行业涨幅前三位4次。

配置思路

建议以债基为主,股市低位择机配置。

固收市场展望

对市场继续偏多。核心的逻辑包括:1)在当前宏观预期显著走弱、政策保持定力的环境下,基本面新旧动能转换、融资需求偏弱等核心矛盾短期内难以逆转;2)广义资产荒十分严峻,居民的储蓄偏好进一步提升,与化债为主导下广义债券供给明显下降的矛盾十分突出。短期来看,7月份政府债供给偏少,同时也是理财净流入的月份,这两点共同决定了供需关系仍然出于有利环境。在央行进一步实际操作前(买卖国债或降息降准等),收益率或延续窄幅震荡,重点关注机构行为、是否降息、政治局会议等。中期看,债市大势未逆转,收益率仍可能下行突破下限,期间带来的扰动反而也是需要把握的投资机会。

固收投资小tips:考虑到资产荒大背景、基本面大势之下债市并无持续调整动力,若收益率回调,是加仓的机会;如果债市重新进入横盘震荡,也建议不要轻易下车。

$泰康信用精选债券E(OTCFUND|019483)$$泰康稳健增利债券C(OTCFUND|002246)$$泰康悦享30天持有期债券C(OTCFUND|019932)$$泰康薪意保货币A(OTCFUND|001477)$

权益市场展望

经过前期的调整,当前部分指标显示市场具有一定的底部特征,或反映当前A股市场具有一定性价比和安全边际。伴随指数跌破关键点位可能吸引观望资金入场,且考虑可能有国家队资金的入场,短期可能引发指数的小反弹;但后续仍有赖于量能有效释放和市场信心重塑,中期看市场或仍难以脱离偏震荡的大趋势。配置角度,即将到来的7月重要会议或将对新质生产力进行布局,有望对相关科技成长板块形成政策红利预期,拉动短线行情,但考虑到其业绩兑现周期相对较长、分母端更受海外流动性周期影响、市场整体仍处于存量博弈的环境下等因素,行情的持续性存疑。中期看,震荡市场环境、不确定性较强、无风险利率持续下行环境下,红利资产值得长期持有。

权益投资小tips:

配置上,业绩相对稳健的高质量资产市场行情或相对占优,红利板块短期调整或已相对充分,中长期支撑坚挺。此外,重要会议即将落地,利好政策有望催化出科技成长板块短期修复行情,但存量资金环境下,板块快速轮动,把握难度仍不低。

$泰康品质生活混合C(OTCFUND|010875)$$泰康沪深300ETF联接C(OTCFUND|008927)$

风险提示:本文观点不代表本公司投资观点或投资建议,敬请投资人理性分析并做出独立判断。我国证券市场成立运行时间较短,过往数据不代表市场运行的所有阶段,不能代表或预示相关基金未来业绩。基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者购买基金时应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件(详阅官网www.tkfunds.com.cn或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

本文作者可以追加内容哦 !