7月4日,天合光能[688599.SH]突然公告,终止2023年度向特定对象发行A股股票事项的议案。

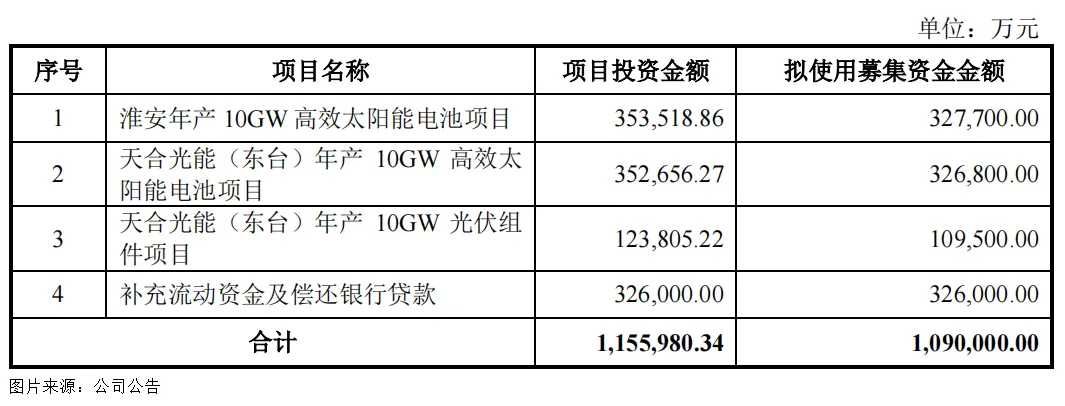

2023年7月,公司曾披露该议案:计划向特定对象发行股票募集资金总额不超过109亿元,用于淮安年产10GW高效太阳能电池项目、天合光能(东台)年产10GW高效太阳能电池项目、天合光能(东台)年产10GW光伏组件项目以及补充流动资金及偿还银行贷款。

然后一年以后,考虑公司实际情况和资本市场及相关政策变化因素,公司决定终止该事项。

1、公司的实际情况

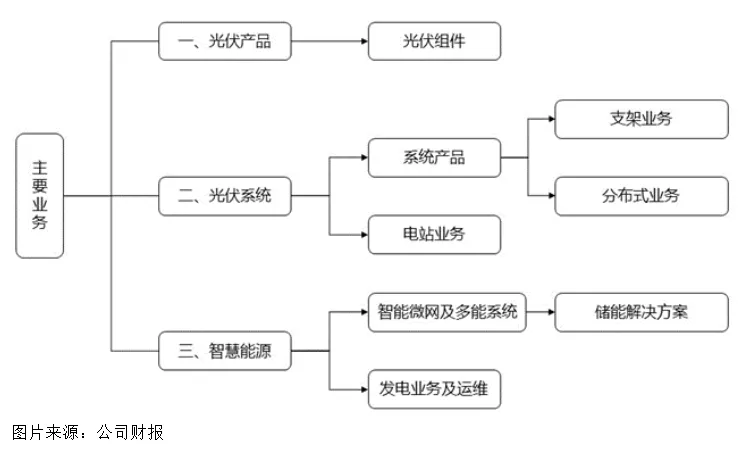

天合光能的主要业务包括光伏产品、光伏系统、智慧能源三大板块,其中光伏产品包括光伏组件的研发、生产和销售;光伏系统包括电站业务及系统产品业务;智慧能源主要由智能微网及多能系统业务和发电业务及运维构成。

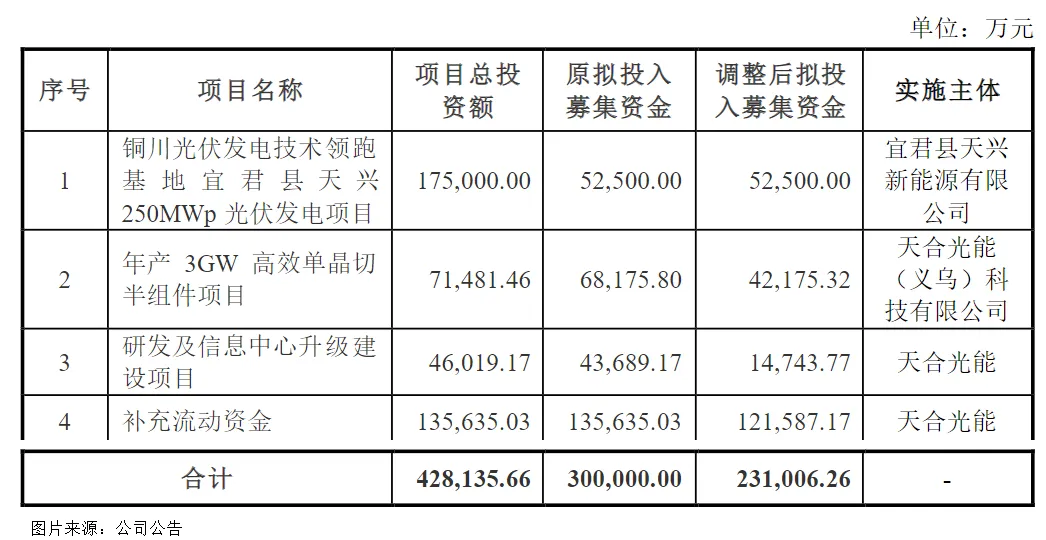

2020年6月,天合光能首发上市时曾计划募集资金30亿元,用于铜川光伏发电技术领跑基地宜君县天兴250MWp光伏发电项目、年产3GW高效单晶切半组件项目、研发及信息中心升级建设项目以及补充流动资金。

扣除发行费用后实际募集资金约23亿,比原计划少了7亿。原计划补充流动资金13.56亿,调整后拟投入募集资金12.15亿。

对于天合光能来说,资产负债率常年居高不下,上市当年高达65.56%,调整后拟投入补充流动资金比原计划减少,公司的资金压力进一步增加。

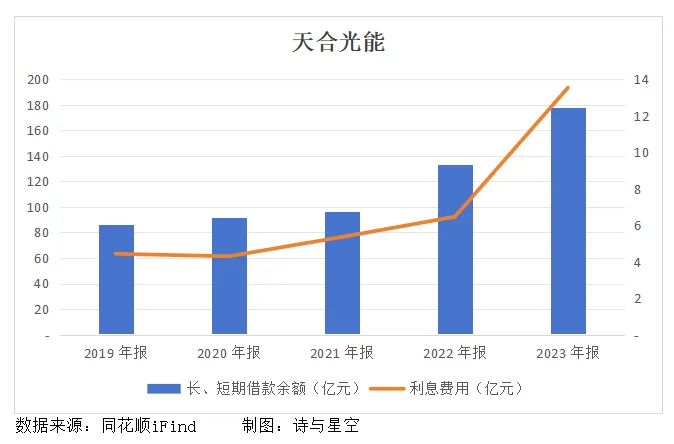

近5年公司的长、短期借款余额不断攀升,利息费用也水涨船高。之所以借款增加,主要是用于各类扩产项目。

除了借款以外,天合光能还两次发行可转债融资近141亿,加上首次上市募集的资金,总共募集资金约164亿,均用于各类太阳能电池项目、光伏组件项目以及补充流动资金和偿还银行贷款。

前三次募集资金时,用于扩产项目的资金约111亿,用于补充流动资金和偿还银行贷款的资金约53亿。很明显,公司一直在扩产的路上,也一直在还钱的路上。

再看2023年原计划定增的项目,仍然涉及太阳能电池项目、光伏组件项目以及补充流动资金及偿还银行贷款。拟募集资金109亿接近前三次募资的70%,其中仅还款就计划投入32.6亿。

截止2023年末,公司的资产负债率接近70%,一般情况下,这个指标不宜超过50%。资产负债率较高可能增加公司的财务风险,对公司融资能力和盈利能力造成不利影响。

除了公司因扩产极度缺钱以外,整个光伏行业也进入调整期,继续盲目扩产恐怕不是一个良好的选择。

2、光伏行业的市场因素

不仅是天合光能,近一年来,不少光伏上市公司宣告终止定增计划。2023年9月,光伏硅料龙头通威股份宣告终止160亿元的定增项目;今年2月,兆新股份终止1.95亿元定增预案;此外,易成新能和转型光伏业务的乾景园林的定增计划也相继告吹。

在国内外市场巨大潜力的吸引下,越来越多的企业进入光伏行业。但近两年光伏行业在硅片、电池片及组件端的技术持续进步带来单位成本的下降,使得光伏行业生产成本及销售价格总体呈下降趋势。

此外,随着各国推进光伏平价上网,光伏组件价格总体呈下降趋势。随着未来光伏行业技术的不断进步,光伏行业各环节的生产成本及销售价格仍有下降的空间,光伏行业已经卷出了天际。

2022年,我国光伏产业链各环节产量创下新高,行业总产值突破1.4万亿元,其中光伏电池组件版块市值超千亿的上市公司就有四家,分别是天合光能、晶澳科技、晶科能源和隆基绿能。

然而根据同花顺软件最新数据显示,目前四家上市公司市值均严重缩水,仅有隆基绿能一家公司市值超千亿。而天合光能最新市值仅361亿,较巅峰时期市值蒸发上千亿。

从全产业链角度看,在阶段性供应过剩的背景下,硅料、硅片、电池片和光伏组件厂商过度竞争进入白热化阶段,主材各环节进入亏现金模式。活下去,成为众多企业今年最基本的目标。

面临产能过剩且盈利空间进一步被压缩的市场环境,即使是通威这样的大佬,也不敢贸然定增,因此天合光能此番终止定增计划也算是有自知之明。

3、业绩波动的背后引人担忧

2023年,在全球气候变暖和能源危机背景下,各国进一步加快能源转型步伐,全球光伏市场多元化趋势愈发明显。在强劲需求的拉动下,我国光伏行业总产值超过1.75万亿元,产业规模快速增长。

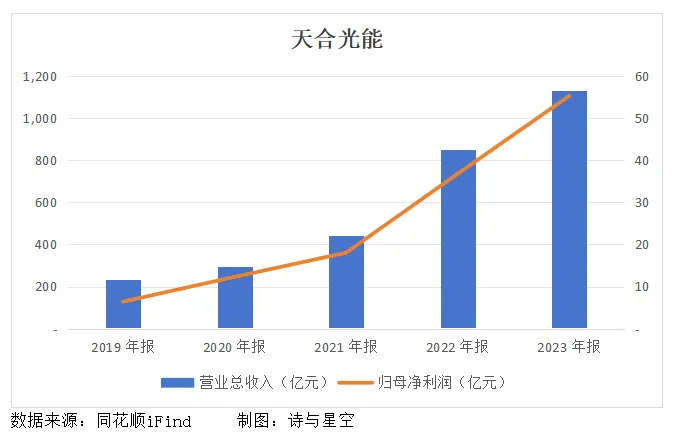

天合光能全年实现营业收入1133.92亿元,同比增长33.32%,实现归母净利润55.31亿元,同比增长50.26%。

原计划通过定增募集资金建设的淮安年产10GW高效太阳能电池项目、天合光能(东台)年产10GW高效太阳能电池项目和天合光能(东台)年产10GW光伏组件项目仍然在建,项目投资合计约55亿元。

截至2023年末,项目进度分别为18.85%、13.05%和11.53%。后续的资金从哪里来?公司还没有做出明确安排。

今年前6个月,光伏各环节产品价格继续下跌,硅料价格跌超40%,硅片价格也跌逾30%,电池片、组件年内价格也至少下降15%。

在此背景下,2024年第一季度,天合光能实现营业收入182.56亿元,同比下滑14.37%;归母净利润为5.15亿元,同比减少70.83%。

并且截止第一季度末,账面资金约237亿元,资产负债率进一步攀升至71.73%,资金负担进一步加重。更难的是经营活动产生的现金流量净额为-44亿元,同比减少391.51%。

对此,公司给出的理由是随着生产经营规模的扩大,期末库存备货增加,对应采购现金流出增加,导致经营活动现金流净额骤减。

4、总结

随着价格的不断下行,光伏制造商的盈利压力可想而知,天合光能同样如此,除此之外,还背负沉重的资金负担。

7月2日,公司公告1至6月公司及合并报表范围内下属子公司累计新增借款184亿元,占2023年末归属于上市公司股东的净资产的58.43%。

然而这还只是新增的借款,如果加上2023年的负债余额,截止今年6月末,负债总额占净资产的比率高达114.81%。

这个指标就是净资产负债率,用以反映总资产结构的指标,比率过高说明企业负债过高。同时它也是衡量企业长期偿债能力的一个重要指标,反映了企业清算时,企业所有者权益对债权人利益的保证程度。

通常这个比率介于40%至60%被认为是适宜的,可以平衡公司的债务和资产,同时保持较好的偿债能力并充分利用财务杠杆效应提高盈利能力。但不同行业稍有区别,针对光伏行业,该比率可能略高。

然而不管怎样,负债总额超过净资产,企业的偿债能力就值得引起注意了。

本文作者可以追加内容哦 !