在“碳中和”政策的强劲推动下,国内光伏产业于2021至2022年间实现了井喷式增长,各头部企业业绩斐然,赚得盆满钵满。

然而,2023年以来,光伏行业风云突变,产能急剧扩张,市场竞争趋于白热化,硅料、硅片及电池片等多个环节产品价格遭遇断崖式下跌,企业业绩随之急转直下。

步入2024年,光伏行业面临的困境非但没有缓解,反而愈演愈烈。

龙头难逃亏损魔咒,业绩惨遭滑铁卢

光伏产业链各环节产品价格持续下行,导致企业整体毛利率明显下滑,硅料和硅片的价格崩塌,进一步加剧了光伏企业的亏损。

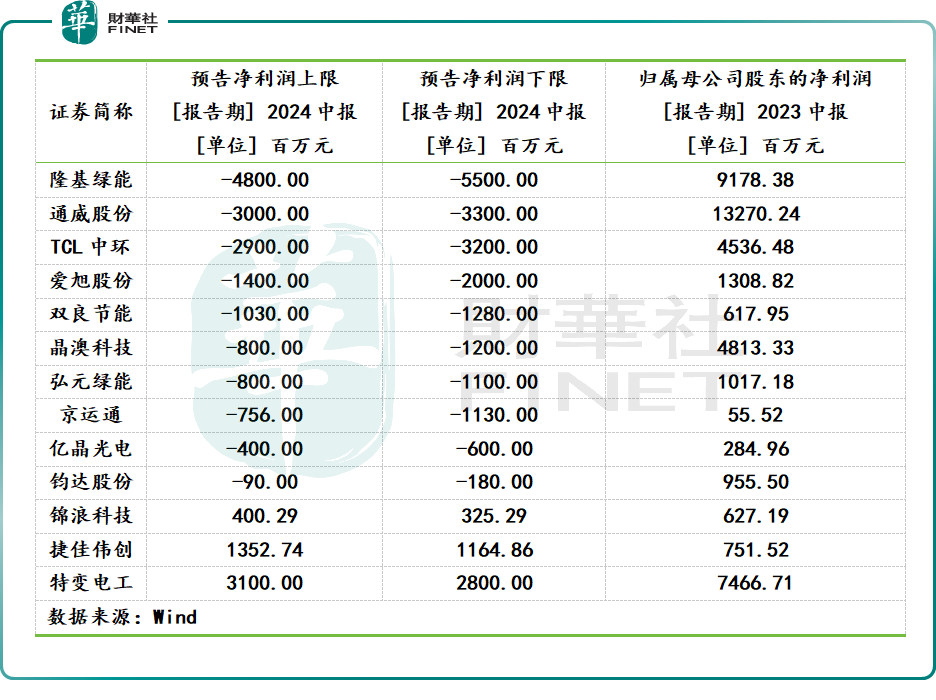

当前已有多家光伏产业链的上市企业披露了2024年上半年业绩预告,“由盈转亏”、“巨额亏损”,为大部分企业上半年业绩预告的关键词。

据财华社不完全统计,已披露今年上半年业绩预告的13家A股光伏企业中,有9家企业产生亏损,且去年同期均为盈利状态,亏损的企业主要集中在上游的硅料硅片和中游的电池组件领域。

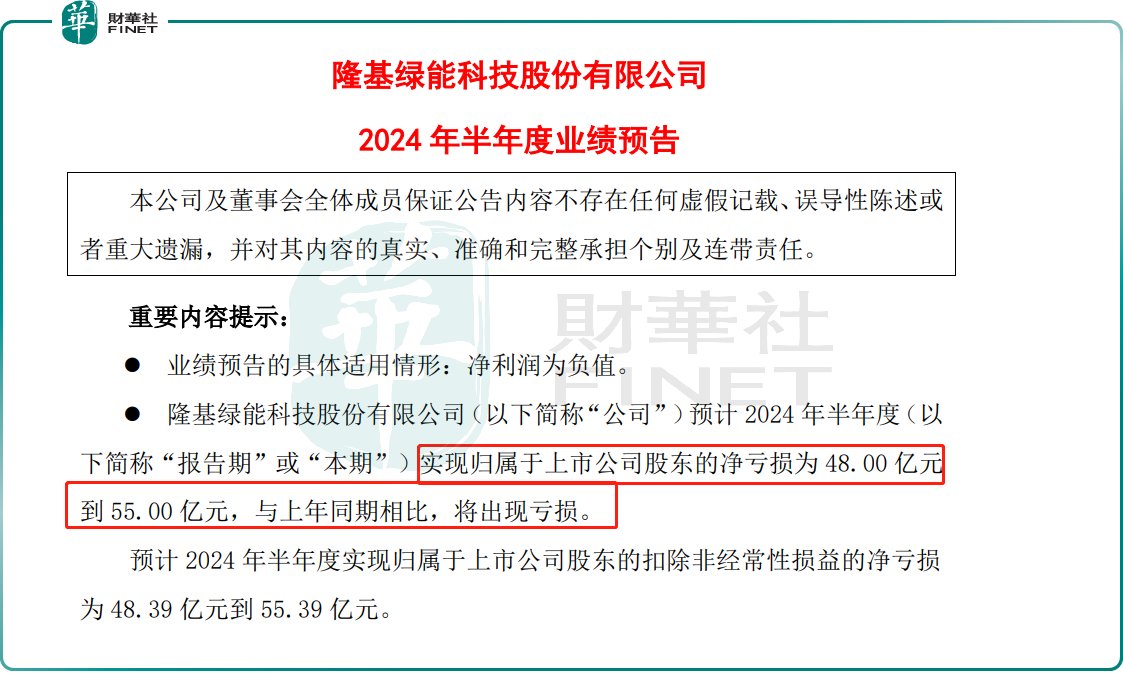

行业标杆企业隆基绿能(601012.SH)亏损最为惨重,其预计上半年最高亏损55亿元。

隆基绿能表示,受制于光伏行业整体供需错配、各环节主要产品市场销售价格大幅下降的影响,导致与上年同期相比,期内增量不增收、对参股硅料企业的投资收益减少,预计计提存货减值金额45亿元到48亿元,短期盈利承压。

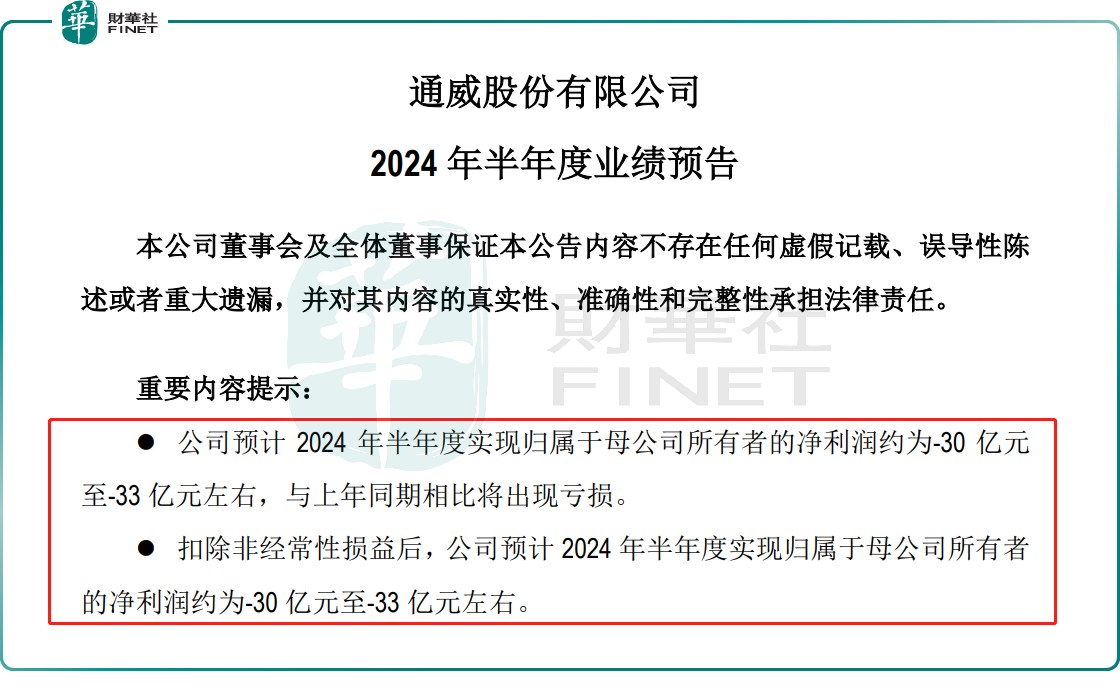

多晶硅龙头通威股份(600438.SH)则堪称上半年业绩“变脸之王”,去年上半年公司赚超132亿元,但今年上半年预计亏损30亿元至33亿元。通威股份在今年一季度亏损近8亿元,意味着二季度亏损加剧,亏了超过20亿元。

通威股份直言,产业链各环节市场价格全面大幅下降且持续低迷,是导致公司光伏业务经营亏损的主要原因。

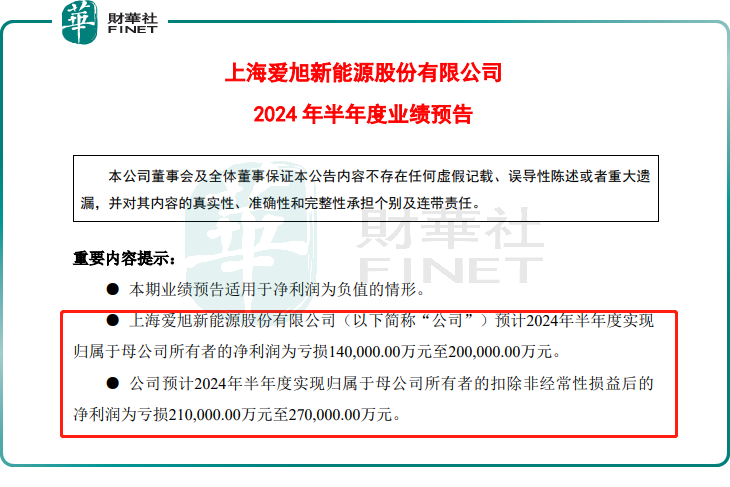

电池领域的爱旭股份(600732.SH)上半年业绩同样很受伤,今年一季度公司亏损不到1亿元,但上半年预计亏损14亿至20亿元。

爱旭股份指出,上半年光伏市场竞争加剧、光伏产品价格持续下跌,其主营业务盈利能力下降,存货跌价准备大幅增加,对业绩造成较大负面影响。

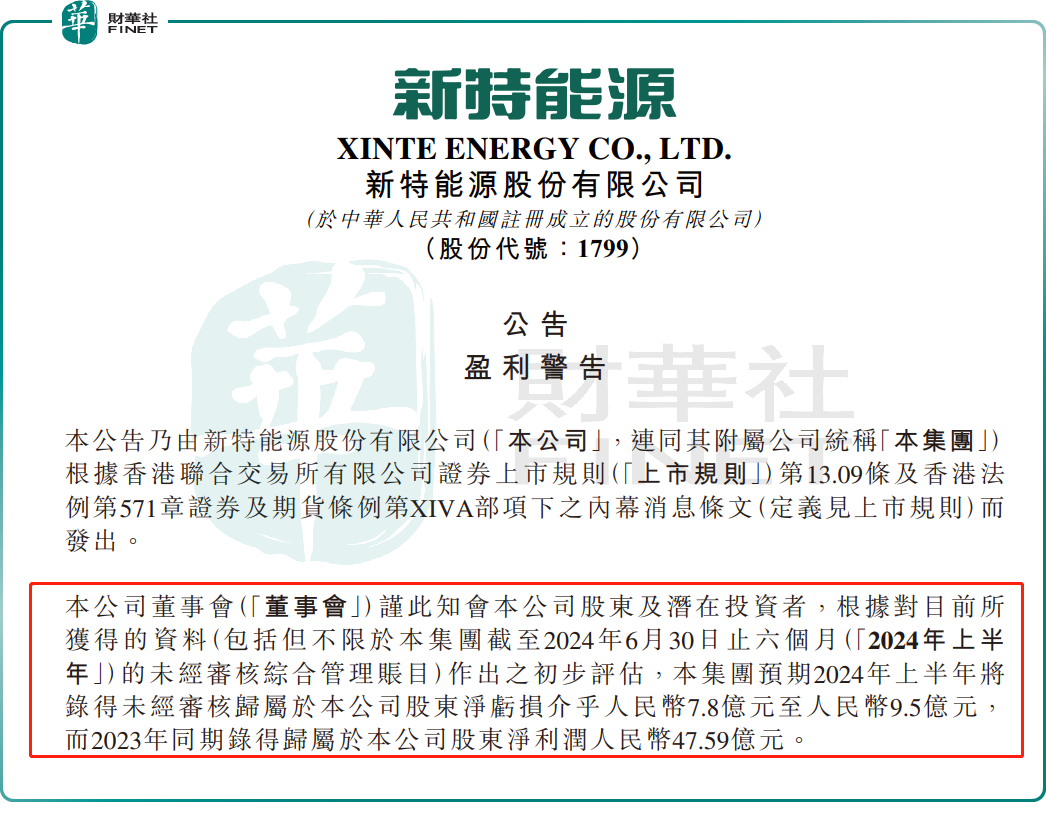

此外,港股市场的光伏股业绩也陷入低潮。多晶硅头部厂商新特能源(01799.HK)预计上半年亏损7.8亿元至9.5亿元,而2023年同期净利润为47.59亿元。公告披露后,公司股价于7月10日大跌5.87%。

光伏玻璃生产商凯盛新能(01108.HK)在公告中称,受市场整体供需变化的影响,光伏玻璃价格持续下滑,公司整体销售毛利率下降,预计上半年产生亏损4670万元至5729万元,而去年同期盈利1.29亿元。

行业是否已触底?

在光伏市场的无序竞争下,尽管全球及我国光伏新增装机规模均创历史新高,但多晶硅工厂库存激增,导致价格持续下跌。

数据显示,在2023年,全球光伏新增装机超400GW,我国光伏新增装机规模216.88GW,均创下历史新高。

根据中国有色金属工业协会硅业分会统计,今年6月底多晶硅工厂库存已达25.15万吨,较一季度末激增118.89%。库存的快速积压,直接导致了价格的持续下跌。

Wind数据显示,今年3月以来,单晶致密料价格加速下挫。于7月3日,单晶致密料平均价跌至3.43万元/吨,较2022年11月底30.52万元/吨的高点已跌去近90%。

隆众资讯光伏分析师方文正指出,目前硅料成交均价已降至3万元/吨区间,而业内一般硅料企业的成本线在50-70元/kg范围,这意味着即便是成本较低的二三线厂商的成本也已接近盈亏平衡点。

对于当下光伏产业是否已触底,市场众说纷纭。有市场人士认为,行业内的某些指标已经开始显示出企稳的迹象,光伏相关产业链价格触底企稳。

海通证券近日在研报中表示,从基本面量价两个角度来看,行业已经处于底部。该行认为,价格已经连续多周底部企稳且已难有大幅降价空间,5月国内新增装机量19.04GW,同比增长47.6%,环比增长32.5%,同环比均表现不俗。

该行认为,对于光伏行业无需过度悲观,当前已进入出清周期,根据硅业分会硅料等原材料供应量仍在下修,政策对于行业健康发展高度重视,需要重视下半年拐点性机会。

针对目前光伏行业的现状,促进行业有序竞争的政策已在路上。工信部近日发布了2024《光伏制造行业规范条件》公开征求意见,相较于2021年版,此次发布征求意见稿明确强调,要引导光伏企业减少单纯扩大产能的光伏制造项目,加强技术创新、提高产品质量、降低生产成本。

光大证券表示,此次意见征求稿有利于引导光伏行业技术进步和规范发展。

作者:遥远

本文作者可以追加内容哦 !