今天被一只基金震惊到了。

农银汇理金穗3个月定开债规模暴降超800亿。

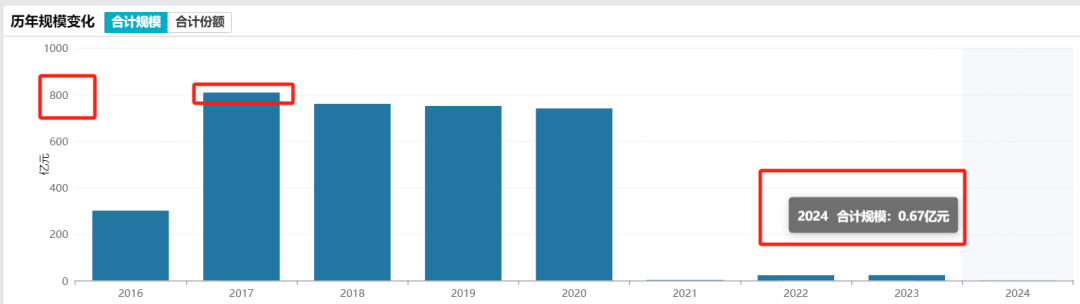

规模从巅峰期的2017年的808.17亿元,降到了2024年的0.67亿元,规模猛降了807.5亿元,规模下降了99.92%,闻所未闻,极为罕见。

农银汇理金穗3个月定开债成立于2016年11月7日,成立以来回报22.41%,年化收益2.67%,这业绩真不算高,历史最大回撤-0.89%。

这只基金让投资者,不对,是让金融消费者们学到不少:

第一点:巨额赎回

要想学习巨额赎回的概念,这只基金绝对能进教科书。

巨额赎回是指当开放式基金的当日净赎回量(赎回申请总数扣除申购申请总数后的余额)超过基金规模的10%时,基金管理人可以在接受赎回比例不低于基金总规模10%的情况下,对其余的赎回申请延期办理。

具体来看,农银汇理金穗3个月定开债这只基金规模的剧烈下降主要是发生在2021年,在2020年末的规模还有739.82亿元,到了2021年底规模就锐减到了2.17亿元。

明显遭到了巨额赎回,注意,这还不是大额赎回。

《基金》这本书更新或者基金相关的书籍需要案例时,这一鲜活生动的巨额赎回案例一定要用上。

第二点:基金圈版飞鸟尽,良弓藏;狡兔死,走狗烹

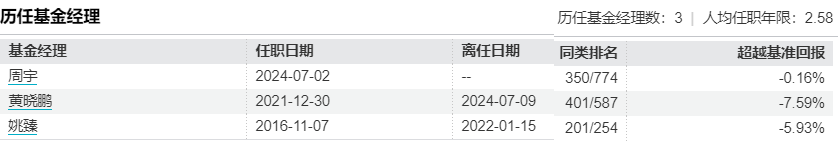

也就是在2024年7月9日,基金经理发生了变更,由两位共管的基金经理,变成了一位基金经理管理了。

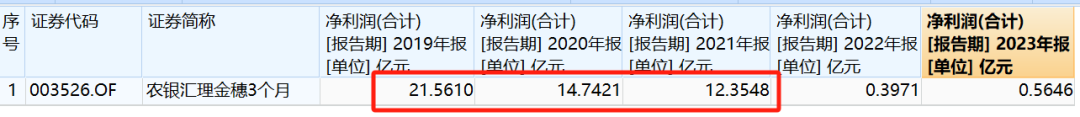

这只产品在歌舞升平的大规模时期,净利润比现在的规模都要高,2019年的净利润为21.56亿元,目前规模仅为0.67亿元,太鸡肋了,两位基金经理管理也纯属浪费人力资源,索性让一个基金经理管理。

或者说大规模时期钱赚麻了,现在也无所谓了。

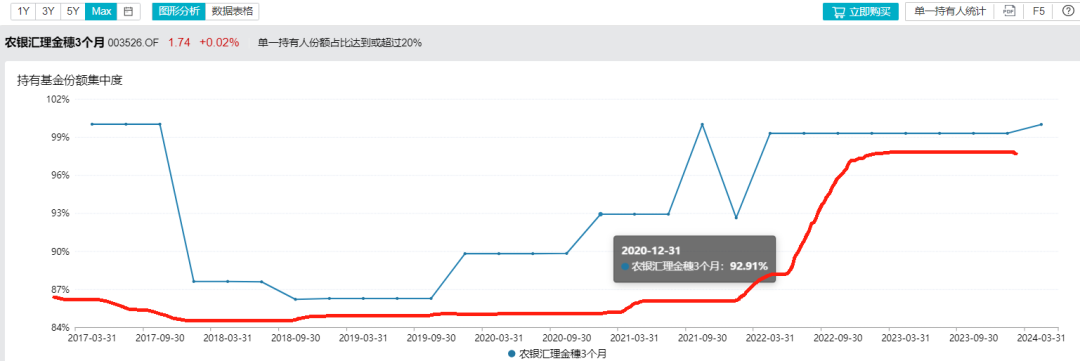

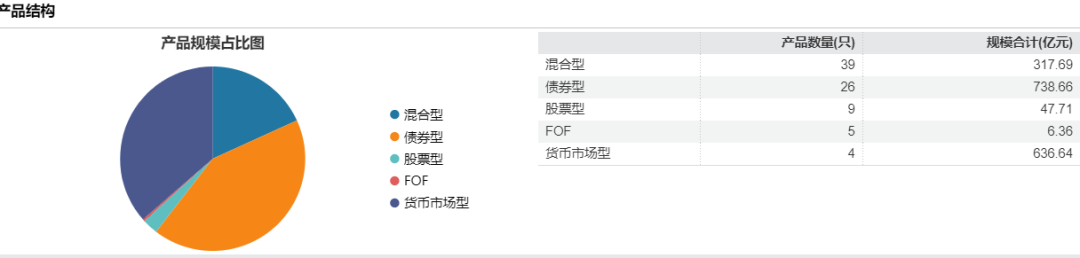

第三点:成也机构,败也机构

这只产品从始至今都是100%机构持有,可以说是机构特供基。

单一持有人持有的规模高达87%以上。

从总规模上看,

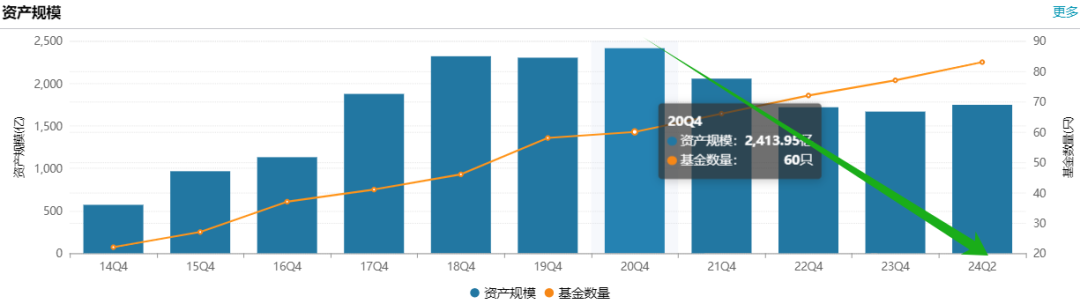

2020年底农银汇理的规模有2413.95亿元,排名第24名;

2021年底农银汇理的规模为2055.62亿元,排名第33位;

2024年Q1管理规模为1709.04亿元,排名第36位。

可以看到规模是连年下滑的。

提到产品赎回,故事是非常多的。

机构赎回那是一点也不含糊的,记得2022年债券市场下跌时,最惨的是,债券公募基金经理,一年的收益在几天内全磨平了,并且面临产品大规模赎回,甚至逼得他们去银行登门下跪求饶。(下跪传闻未经证实,但压力确实很大)

而农银汇理这只产品可不是400亿赎回了而是800亿的赎回,这影响非常大。

目前从年报暂不能查出是哪个机构赎回了,唯一确定的是在公募基金整个行业破31万亿,行业规模屡创新高之际,农银汇理的规模却呈下降趋势,这是值得深思的。

被巨额赎回那肯定是存在这样那样的问题的。

从目前来看,最主要还是:人才缺乏的问题。

人才缺乏,

固收、权益均无亮点

就以文中这只巨额赎回的产品为例,历任的3位基金经理竟然均跑输业绩基准。

尤其是黄晓鹏,跑输业绩基准-7.59%,这对债基来说,对800亿的债基来说,7个点就是56亿元了,这业绩是真差呀。

该产品成立以来回报22.41%,年化收益2.67%,年化收益不高,在2020年那会还不如买5年期国债香了。

难怪大资金赎回,如果是我有800亿元,也不会在农银汇理消费的。

上面是固收的表现,主动权益类产品也乏善可陈,没啥亮点。

提到农银汇理让人第一时间想到的是“三冠王”赵诣,2020年封神时刻,也是新能源的高光时刻。

随后赵诣去了泉果基金。接任赵诣的基金经理业绩也没做上来,甚至倒退了不少。

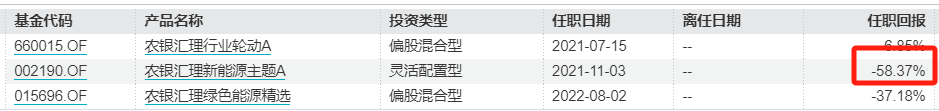

比如:邢军亮同样是农银汇理的新生代基金经理,目前其共管理3只基金。至今其任职回报均告负,其中农银汇理新能源主题A至今(2024年7月9日)回报为-58.37%,腰斩了。

可以看到,农银汇理固收和权益都是比较平庸。

从目前来看,农银汇理能保住现有的规模,别再出现巨额赎回就已经很不错了。

@农银汇理基金 @股吧 #炒股日记##复盘记录##实盘记录#$农银行业轮动混合A(OTCFUND|660015)$$农银新能源主题A(OTCFUND|002190)$$农银绿色能源混合(OTCFUND|015696)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !