【盘面分析】

美联储主席鲍威尔出席国会第二天听证,继续释放“放鸽”言论,称美联储无需等到通胀降至2%下方才降息,市场的9月降息预期打满,美股暴力拉升再度大涨。A股市场证监会要求:“7月11日起暂停转融券业务,存量依法展期并不晚于9月30日了结。”周四的盘面出现指数集体高开的走势,两市个股出现超5000股上涨,现在市场最大的问题是信心不足,指数估值处在历史低位,等待市场的新进场机会。

骑牛看熊发现监会批准中证金融公司暂停转融券业务,进一步强化融券逆周期调节,自2024 年7 月11 日起实施。存量转融券合约可以展期,但不得晚于9 月30 日了结。自今年7 月22 日起,证监会批准证券交易所将融券保证金比例由不得低于80%上调至100%,私募证券投资基金参与融券的保证金比例由不得低于100%上调至120%。我国从2013 年前后建立了转融通制度,一方面为融资融券业务提供必要的资金和证券来源;另一方面也为监管部门掌握业务开展情况,加强日常监管,及时采取逆周期调节措施提供了手段。

三大指数均大幅高开,沪指高开0.61%,深成指高开1.19%,创业板指高开1.36%,两市开盘下跌个股不足300只,题材板块方面公共交通、复合铜箔、锂矿等板块表现较强,银行、电力、煤炭等板块表现较差。智能驾驶、网约车概念反复活跃,锦江在线、星网宇达3连板,好利科技涨停,天迈科技、中威电子等多股涨超10%,将有序开放新城智能网联汽车应用范围,开展智能出租车、智能公交等场景的规模化应用。智能电网概念早盘拉升,英可瑞、江南奕帆20CM涨停,温州宏丰、通合科技等跟涨,在能源转型+用电量需求增长的背景下,能源电力刚性需求属性凸显,预计国内外电网投资整体将迈入景气周期。

汽车产业链个股震荡走强,$金钟股份(SZ301133)$20CM涨停,春兴精工涨停,模塑科技、恒帅股份等多股涨超5%,2024年上半年,我国汽车产销分别完成1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%。MLCC概念震荡走高,博迁新材涨停,风华高科、达利凯普等多股涨超5%,下半年英伟达新一代Blackwell GB200服务器以及WoA AI赋能笔电,陆续于第三季进入量产出货阶段,预计带动高容值多层陶瓷电容器出货量攀升,进一步推升MLCC平均售价。低价股板块表现回暖,智慧农业2连板,东方集团、广汇汽车等超10股涨停,智慧农业预告上半年扣非净利润同比增126%-298%;东方集团预告上半年净利润同比增155%至176%。

PCB概念股持续走强,世运电路涨超7%创历史新高,英可瑞20CM涨停,方正科技、骏亚科技等涨超5%,PCB企业普遍迎来业绩大增的半年度“成绩单”,其中世运电路预计实现归属于上市公司股东的净利润27500万元到31500万元,同比增加40.34%到60.75%。光伏概念股持续反弹,隆基绿能涨超8%,意华股份、禾迈股份等多股涨超5%,提出引导光伏企业减少单纯扩大产能的光伏制造项目,加强技术创新、提高产品质量、降低生产成本。锂矿股盘中集体反弹,盛新锂能涨停,融捷股份、永兴材料等多股均涨超5%,从排产数据看,7月锂电池排产稳中向好,电解液、负极、隔膜排产环比增长近30%,产业链行情回暖。

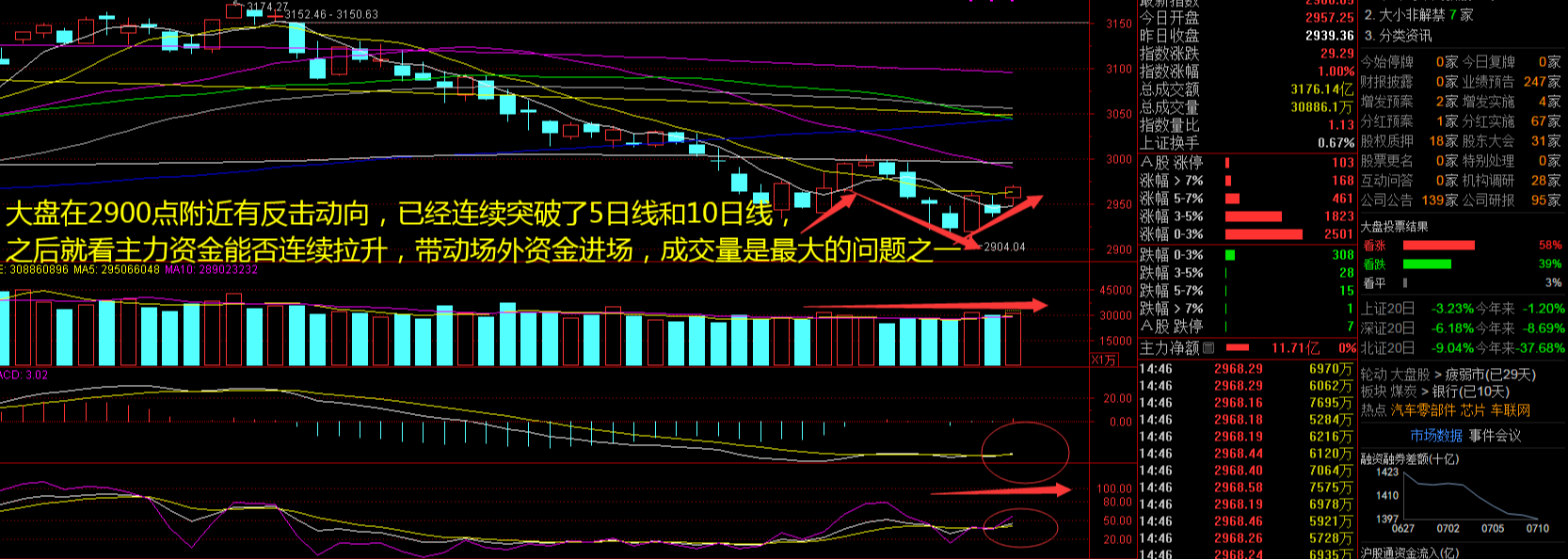

大盘:

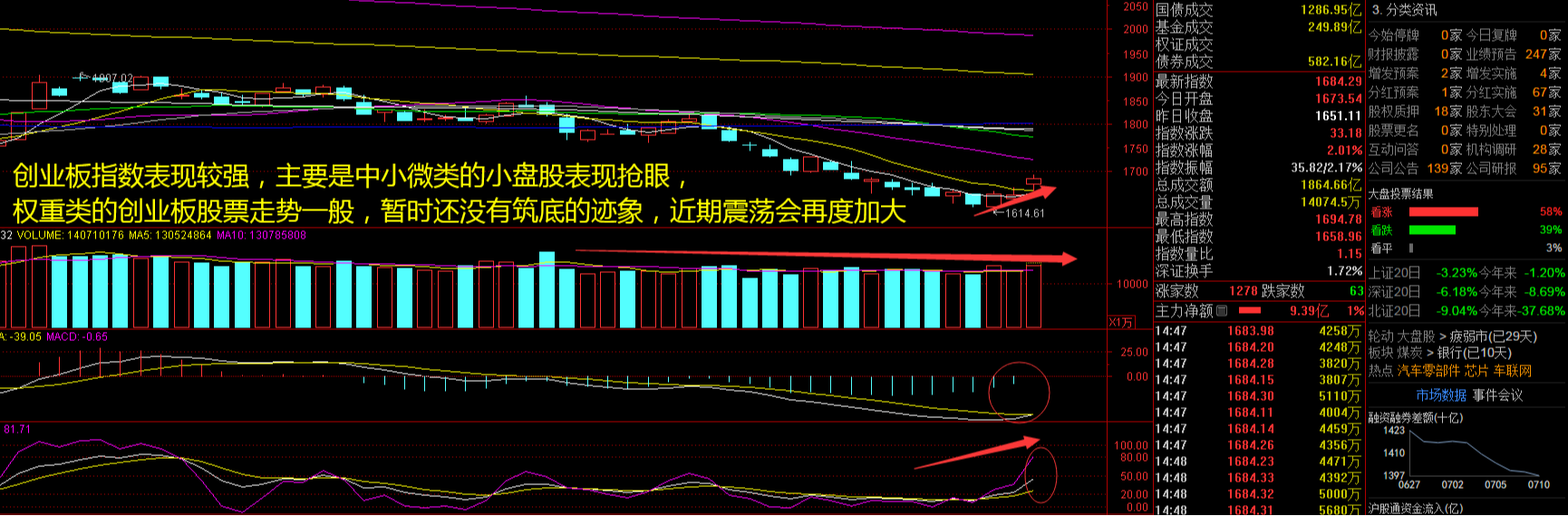

创业板:

【大盘预判】

$上证指数(SH000001)$周四高开高走,虽然没有出现向下回调的走势,但是也没有借着东风大涨,说明场外资金还是“叫好得多,进场的少”!从目前成交量来看,多数开心的投资者是被套后“回血”了,而场外资金仍然不敢进场,毕竟行情没有见底,A股能否回到3000点的意义其实并不大,能否赚钱才是关键。接下来注意上证指数能否在2960点之上稳住。

$融通创业板指数C(OTCFUND|004870)$周四盘中一度涨逾2%,出现了明显的反弹迹象,两市个股一度出现超5000股上涨。然而整体市场走势还是普遍反弹为主,并没有出现真正意义上的大涨,部分创业板权重股表现较差,这也说明连续大涨的行情很难维系,关键要注意科技股和新能源板块的动向。接下来注意创业板指数能否在1680点之上稳住。

【淘金计划】

近期市场交投情绪有所减弱,资金短期或再度阶段性寻求安全边际较高的资产方向。随着上市公司半年度业绩预告进入集中披露期,业绩预增股成为机构的调研重点,部分公司盘面表现出彩。7月需关注企业基本面的边际变化情况,业绩大幅预增或者超预期的标的会有一定的机会。7月是半年度业绩预告披露高峰期,需关注企业基本面的边际变化情况,在半年报披露期间,高业绩预增的标的会有一定的机会。

题材板块中的复合铜箔、公共交通、锂矿等概念是资金净流入的主要参与板块,银行、通信设备、电力等概念是资金净流出相对较大的板块。骑牛看熊发现年初以来市场融券余额已由716 亿元降至318 亿元,目前市场融券余额318 亿元,转融券余额296 亿元。转融券暂停并整体调高融券保证金率一定程度上有助于市场情绪提振,一定程度上有利于提振市场信心。

当前监管鼓励融资业务发展(2023年8 月证券交易所调降融资保证金比例由100%至80%),限制融券及转融券业务开展,而融券业务在两融余额占比极小,融券更多是券商服务机构客户的工具,直接业绩贡献有限。

暂停转融通,券源只剩券商自有券及场外券源,这两类券源规模都不大,供需不均下融券成本或将提升。由于保证金率提高,资金利用效率降低,多空策略综合收益降低。多空策略规模或将萎缩,超额收益降低,多空策略可能转而变为市场中性策略。

自2023 年以来,针对市场对融券与转融券问题的关切,证监会先后采取了禁止限售股出借、降低转融券效率、严禁利用融券实施变相T+0 交易、提升融券保证金比例等一系列措施来限制融券违法行为,完善相关法律制度,多措并举下融券卖出额明显减少。#转融券业务暂停,A股影响几何?##光伏锂电携手狂飙,新能源赛道触底了?#

本文作者可以追加内容哦 !