虽然2023年,安踏交出了一份亮眼的业绩答卷,但这很大程度上都源于DTC变革以及并购的阶段性利好,随着DTC红利收窄、新品牌乏力以及海外市场拓宽不力,安踏的业绩或许难逃触顶的宿命。

作者/无字

出品/新摘商业评论

2024年巴黎奥运会开幕在即,安踏再一次瞄准了“奥运经济”。

图源:安踏

6月25日,安踏发布2024年巴黎奥运会中国体育代表团领奖装备。这意味着,安踏再次成为中国奥委会合作伙伴。据了解,自2009年6月成为中国奥委会合作伙伴后,安踏已与中国奥委会合作十六年。

事实证明,在“奥运经济”的带动下,安踏确实强势崛起,目前已成为中国运动服饰行业的翘楚。然而,随着中国运动服饰市场红利收窄,安踏也面临失速的挑战。此番随中国体育代表团现身巴黎奥运会,或许也寄托了安踏希望在海外市场破局的野望。

不过需要注意的是,海外市场蛰伏着阿迪达斯、耐克等国际一线运动品牌,安踏或许很难靠简单的冠名体育代表团取胜。

一、DTC红利收窄,

安踏主品牌面临失速挑战

过去几年,因疫情影响以及经济承压,中国运动服饰市场面临很大的下行压力。观研天下披露的数据显示,2021年-2023年,中国运动服饰市场规模同比增速除2021年因上年基数较低而接近25%外,其余年份同比增速均为个位数。

图源:观研天下

在此背景下,大部分运动服饰品牌的业绩均高度承压。比如,2023年,李宁营收275.98亿元,同比仅增长6.96%;净利润31.87亿元,同比骤降21.58%。

然而,安踏的业绩却可以稳步攀升。财报显示,2020年-2023年,安踏营收分别为355.12亿元、493.3亿元、536.51亿元、623.56亿元,复合年增长率为20.64%;净利润为51.62亿元、77.2亿元、75.90亿元、102.36亿元,复合年增长率为25.63%。

这很大程度上都是因为,安踏于2020年开启了DTC转型,将线下分销商运营的门店转为直营模式,减少“中间商”环节,直接触达消费者,一方面可以拓宽利润空间,另一方面,营收占比近半的主品牌也可以更快响应市场需求,提升经营效率。

增长黑盒数据显示,2020年,安踏主品牌近一万家门店中,约有三成门店店效低于10万/月,约一半门店店效在10万-20万/月之间。

开启DTC转型后,安踏大幅压缩门店数量。财报显示,截止2023年末,安踏总计拥有7053家门店,对比2020年的9922家,下降28.92%。尽管门店数量骤降,但得益于DTC转型,安踏主品牌的业绩反而稳步向好。

图源:安踏2023年财报

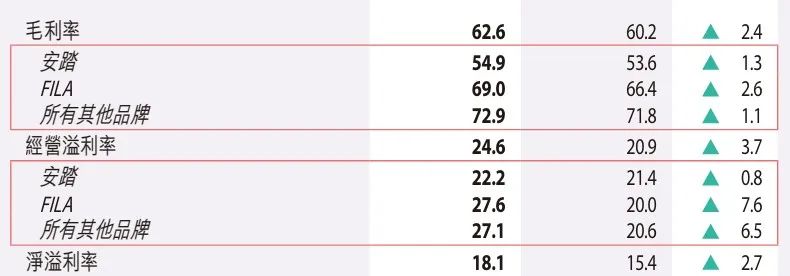

财报显示,2020年-2023年,安踏主品牌营收从157.5亿元增加至303.1亿元,近乎翻倍;毛利率从44.7%上涨至54.9%,增长10.2个百分点。 2023年,安踏门店平均店效破30万/月。

然而遗憾的是,DTC仅仅是企业内部的模式创新,并不产生增量收益,随着大部分渠道完成DTC变革,安踏主品牌愈发难以凶猛成长。

财报显示,2020年-2023年,安踏主品牌营收增速分别为-9.7%、52.5%、15.5%、9.3%。纵向对比不难发现,2021年后,安踏主品牌的营收增速日趋下滑,目前仅为个位数。

二、疯狂“扫货”海外品牌,

安踏想打造第二个FILA

考虑到安踏主品牌此前主要聚焦平价运动服饰市场,相关业务营收放缓的背景下,安踏如果想要打开成长空间,自然需要冲击高端市场。

早在2009年,安踏就斥资4.6亿元,从百丽手中购得意大利品牌FILA在大中华区的商标使用权以及专营权,发力高端。

事实证明,FILA确实逐渐成为推动安踏业绩攀升的重要推手。财报显示,2020年-2023年,FILA营收分别为174.5亿元、218.22亿元、215.23亿元、251.03亿元,分别同比增长18.1%、25.1%、-1.4%、16.6%;毛利率分别为69.3%、70.5%、66.4%、69.0%,显著高于安踏主品牌。

由于FILA彰显出了巨大的商业价值,近年来,安踏屡屡大手笔并购海外高端运动服饰品牌,试图进一步扩大在高端运动服饰市场的影响力。

比如,2016年,安踏斥资1.5亿,购得日本高端专业运动品牌DESCENTE中国区业务;2017年2月,安踏收购韩国品牌KOLON SPORT;2019年3月,安踏收购亚玛芬体育。

尽管安踏的并购频率正逐渐加快,但结合财报来看,新购入的品牌并未复刻FILA的商业神话,有力提振安踏的业绩。

以亚玛芬为例,尽管其有始祖鸟、萨洛蒙等知名高端户外品牌,但却身陷亏损泥潭。财报显示,2020年-2023年,亚玛芬净亏损分别为2.37亿美元、1.26亿美元、2.53亿美元以及2.09亿美元,四年累计亏损超8亿美元。

图源:微博

为了让亚玛芬尽快走出亏损泥潭,安踏正致力于下调其产品的售价,以实现规模效应。2024年4月,中国网报道称,部分始祖鸟冲锋衣售价跳水,跌破3000元,其它单品价格也有一定下调。

图源:安踏2023年财报

尽管此举有助于提高始祖鸟、萨洛蒙等高端户外产品的销量,但过分向市场让利,也严重削弱了安踏高端品牌的盈利能力。财报显示,2023年,安踏所有其他品牌的营业利润率为27.1%,比FILA品牌低0.5个百分点。

从这个意义上讲,安踏频频“扫货”海外品牌的举措,并未成功孵化出第二个FILA。

三、借奥运冲击海外市场,

安踏面临严峻挑战

平价主品牌以及高端品牌均难以彰显想象力的背景下,安踏将目光投向了更具成长性的海外市场。

和中国体育代表团一同出征奥运会前,安踏已开始进行全球化人力布局。2024年5月14日,安踏面向全球招募事业伙伴,预计到2030年吸纳超10万名年轻人才,剑指全球市场。

结合行业趋势来看,全球运动服饰市场具备一定的成长空间。Allied Market Research披露的数据显示,2022年全球运动服装市场规模为2306亿美元,预计2032年增长至4108亿美元,2022年-2032年的复合年增长率为6.0%,高于国内市场。

然而需要注意的是,由于此前较少涉猎全球市场,无论是渠道,还是产品,安踏均存在巨大短板。

首先,安踏目前主推的DTC模式极度依赖过去多年积累的海量渠道资源。

切入全球市场后,安踏很难迅速建立起直营渠道,只能靠经销商慢慢打开市场。

再加上需要承担更高的物流成本以及汇兑风险,安踏的盈利空间或将加速收窄。

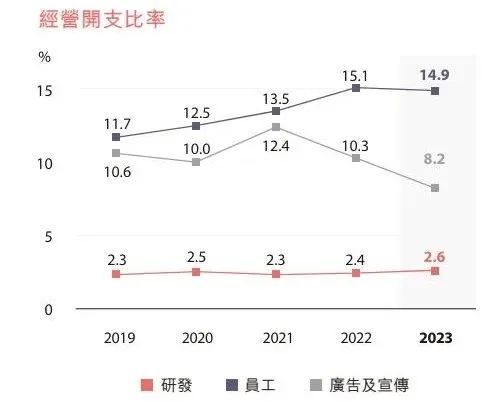

此外,全球运动服饰市场蛰伏着耐克、阿迪达斯等国际一线运动巨头,这些虎视眈眈的企业每年的研发费用率都在10%左右,可以敏锐地洞察消费者的需求,推出高技术壁垒的产品。

图源:安踏2023年财报

反观安踏2023年的研发费用仅为16.14亿元,费用率只有2.6%,面对国际一线运动巨头时,很难拿出具备足够竞争力的产品。

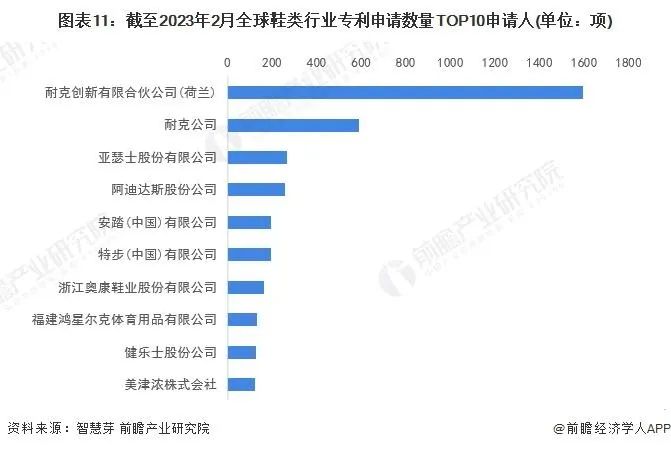

结合鞋类专利调研数据,可以窥见安踏的技术和国际一线巨头的差距。

图源:前瞻产业研究院

前瞻产业研究院披露的研报显示,2023年2月,全球鞋类行业专利申请数量TOP10申请人榜单中,耐克创新有限合伙公司(荷兰)专利申请数量最多,达1595项;耐克公司排名第二,申请数量为592项,反观安踏的申请数量仅200个左右,排名第五,与特步处于同一水平。

渠道、技术均不占优的背景下,尽管安踏可以携中国体育代表团在海外市场频频露脸,但或许很难说服海外消费者买单。

由此来看,虽然2023年,安踏交出了一份亮眼的业绩答卷,但这很大程度上都源于DTC变革以及并购的阶段性利好,随着DTC红利收窄、新品牌乏力以及海外市场拓宽不力,安踏的业绩或许难逃触顶的宿命。

本文作者可以追加内容哦 !