以下为报告截取部分,详细报告请于公众号 获取

复盘国内、对标海外,金属包装行业整合之路

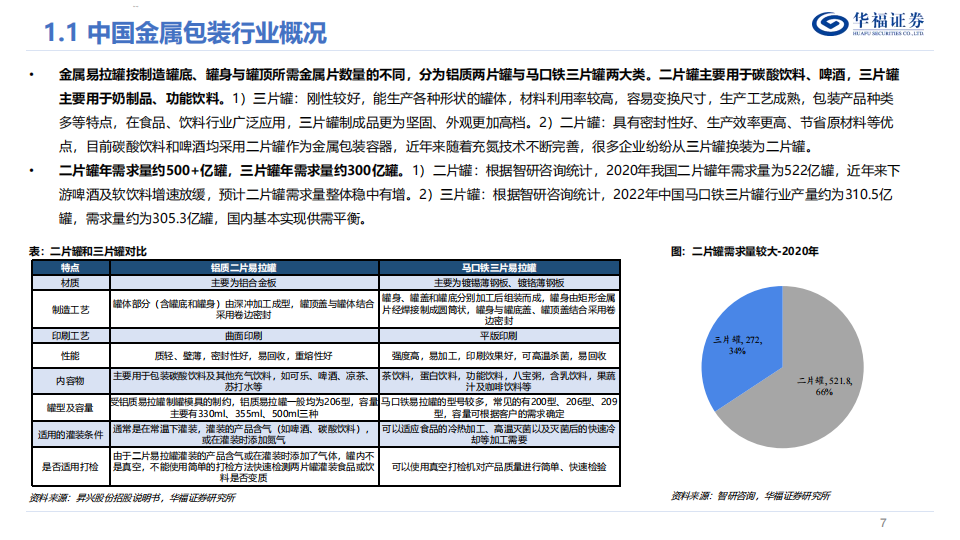

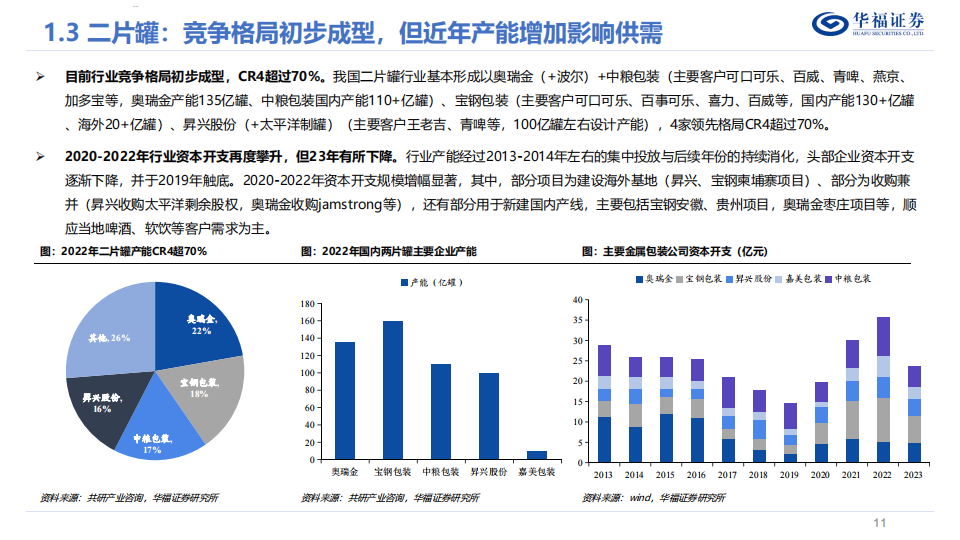

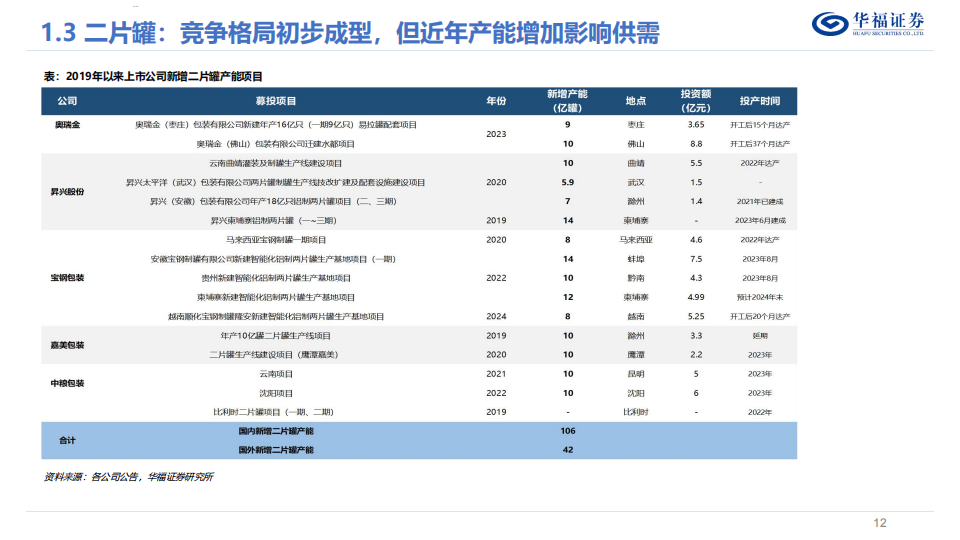

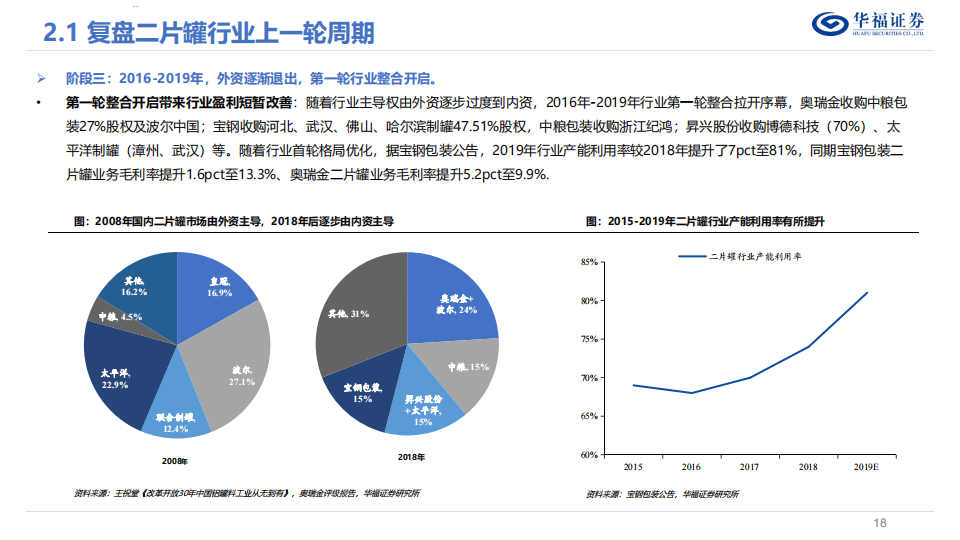

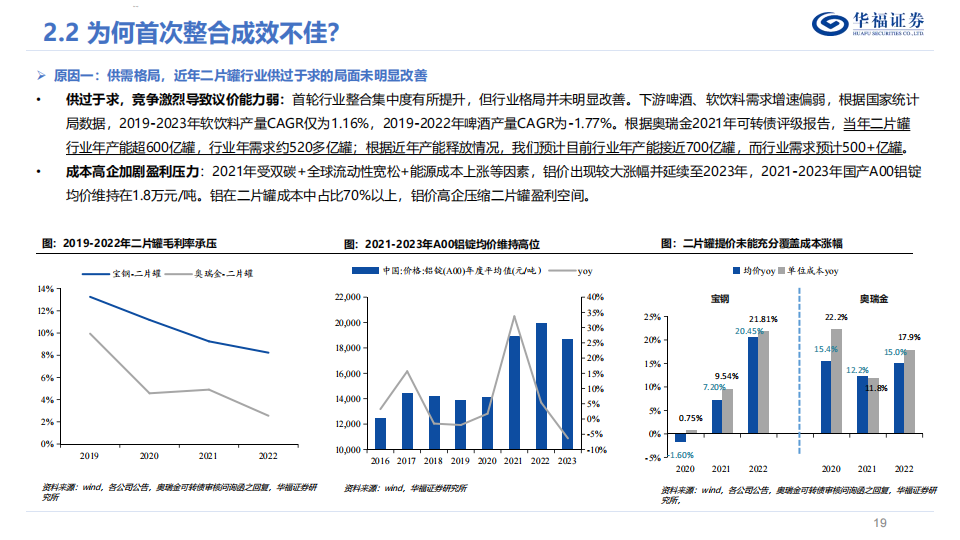

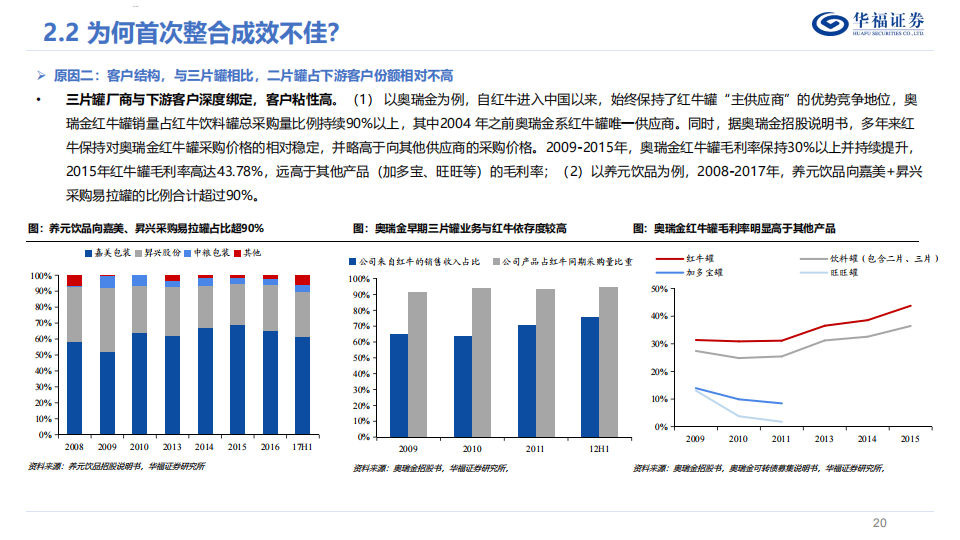

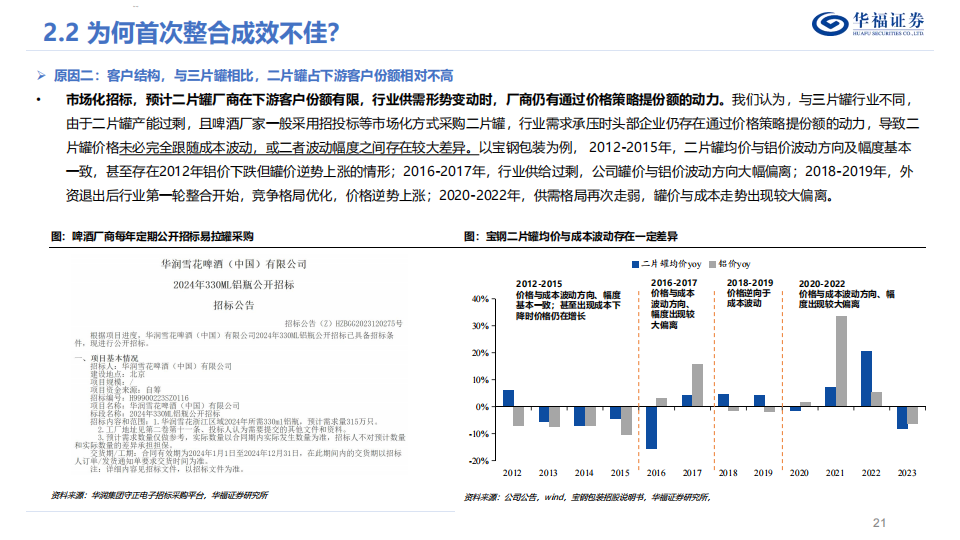

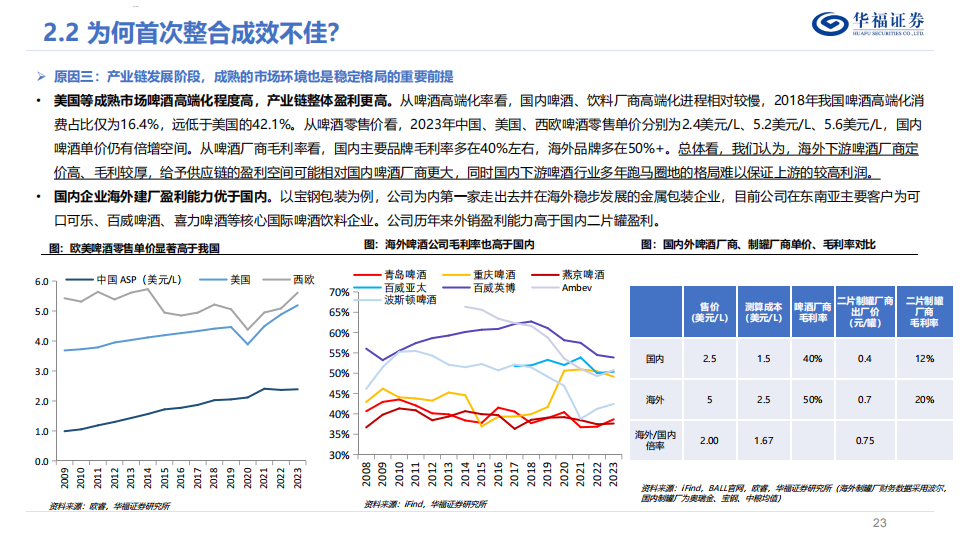

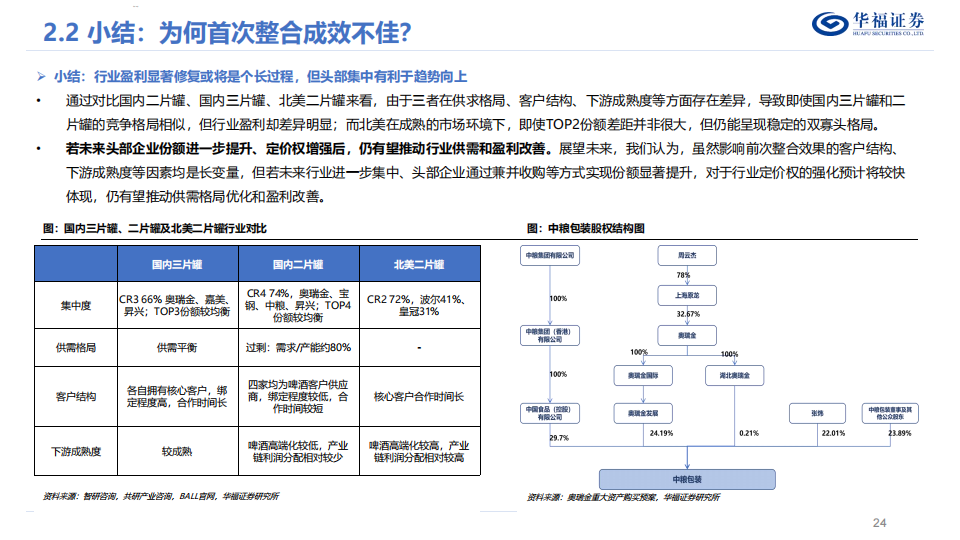

首次整合效果欠佳,我们认为主要原因在于供求格局、客户结构、产业链发展阶段三个方面。从近年行业情况来看,首次整合效果并不理想,我们认为主要原因有三:供求格局未显著改善,2020-2022年上市公司资本开支再度攀升、国内新产能项目规划增加,我们估计自2019年以来行业产能利用率维持在80%左右,目前年产能接近700亿罐,而需求仅约500+亿罐。与三片罐及海外相比,国内二片罐和下游客户无论在供应份额还是在合作时间上,客户粘性相对有限,供求形势波动时仍有通过价格策略提份额的动力。国内所处阶段尚不成熟,下游啤酒高端化进程较慢,2018年我国啤酒高端化消费占比16.4%,远低于美国的42.1%,且国内主要啤酒品牌毛利率约40%左右,也低于海外品牌约50%+的水平,下游盈利差异或将对产业链利润分配也产生一定影响。

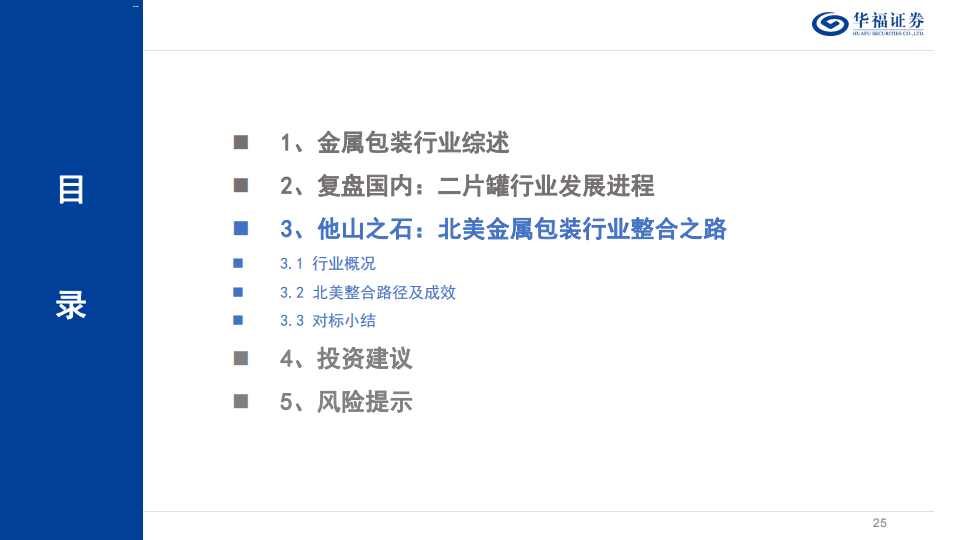

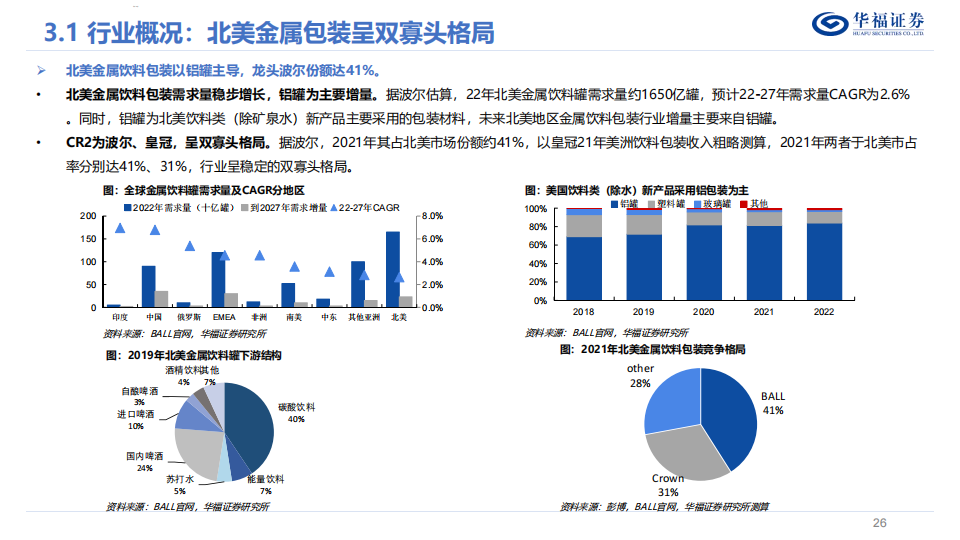

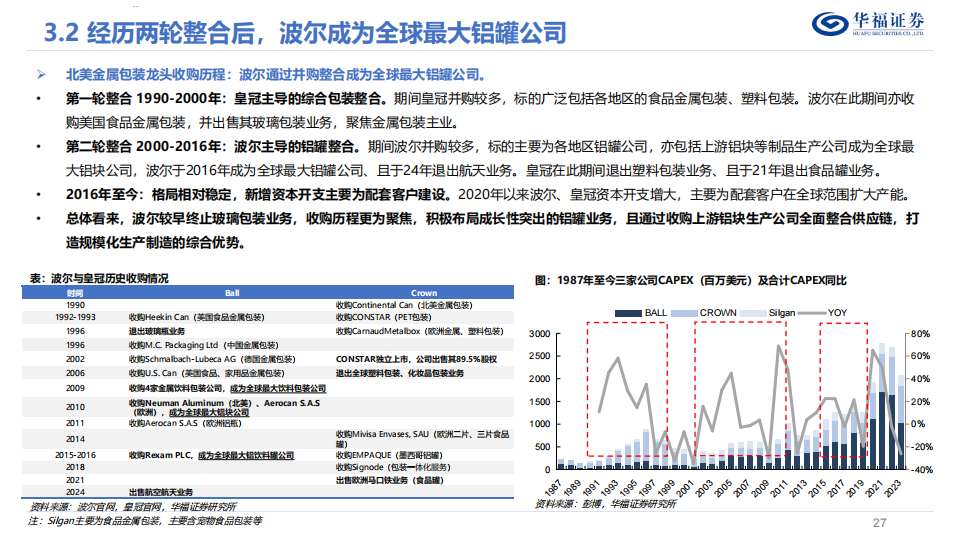

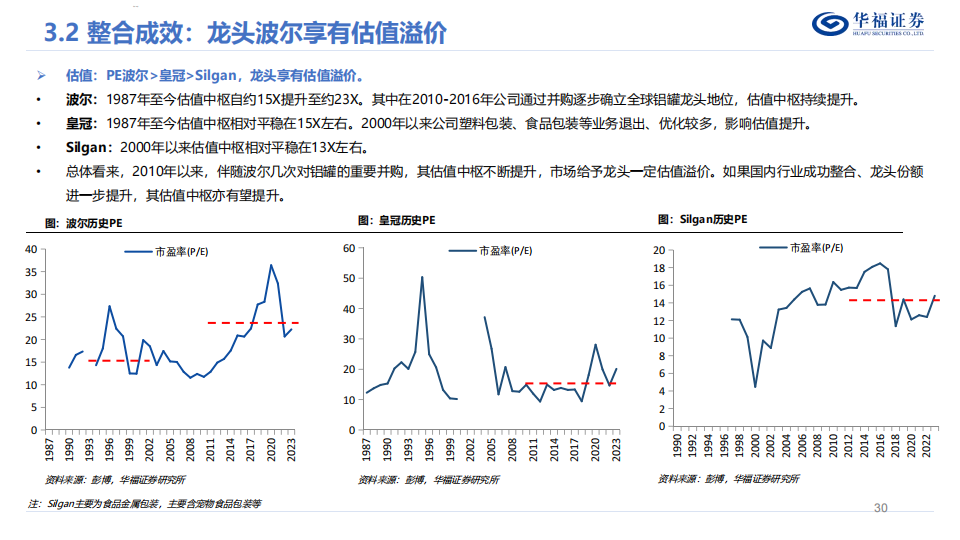

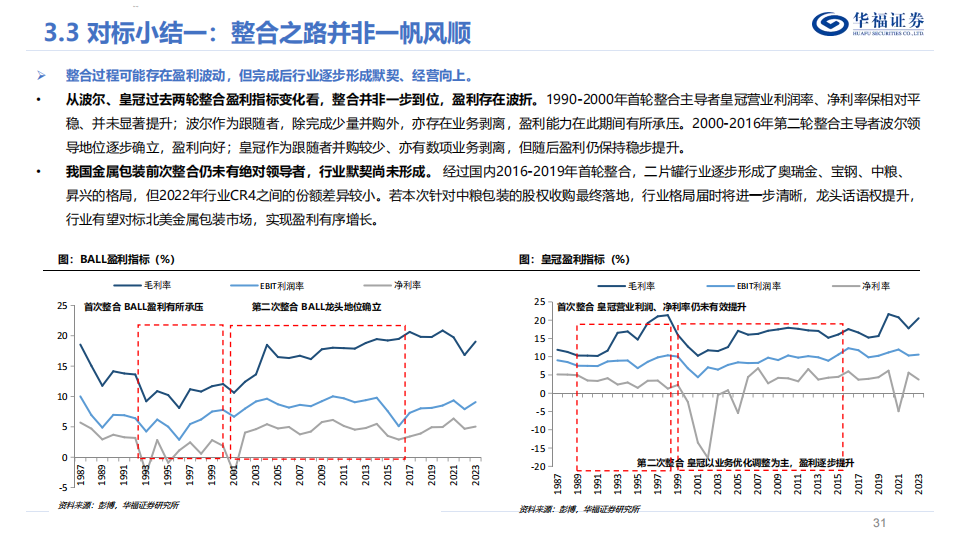

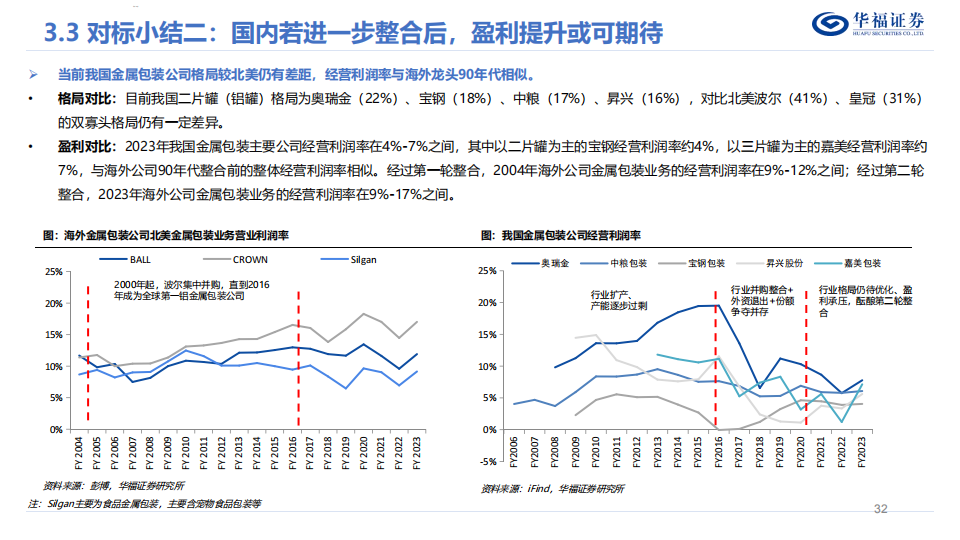

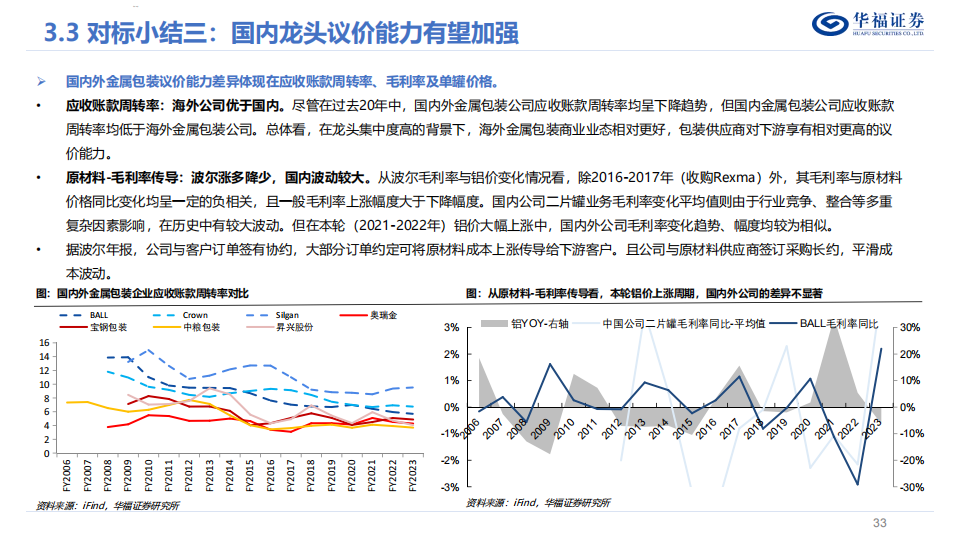

他山之石,北美金属包装行业:1)整合路径也非一次定型;2)整合成功后,龙头增长提速、盈利改善、享有估值溢价。整合路径上:北美金属包装行业经历了两轮整合,分别为皇冠主导的综合包装整合、以及波尔主导的金属铝罐整合,整合过程中二者盈利也有波动。整合完毕后,波尔于2016年成为全球最大铝罐公司,估算北美饮料金属包装市占率波尔、皇冠分别为41%、31%。整合成效看:龙头加速成长,2004-2016年波尔、皇冠营收CAGR约2-3%,2016-2023年二者营收CAGR约5-6%。盈利改善,行业内主要公司经营利润率中枢自90年代的6%提升至目前约9%-10%。估值中枢抬升,PE波尔(约23X)>皇冠(约15X)>Silgan(约13X),2000-2016年波尔逐步确立全球铝罐龙头地位。

以上为报告截取部分,详细报告请于公众号 获取

免责申明•

以上资料均系通过公开、合法渠道获得,资料版权归原撰写/发布机构所有,本公众号只收集与分享,不对所涉及的版权问题承担任何法律责任。若此文章侵犯到您的权益,请与我们联系删除。

本文作者可以追加内容哦 !