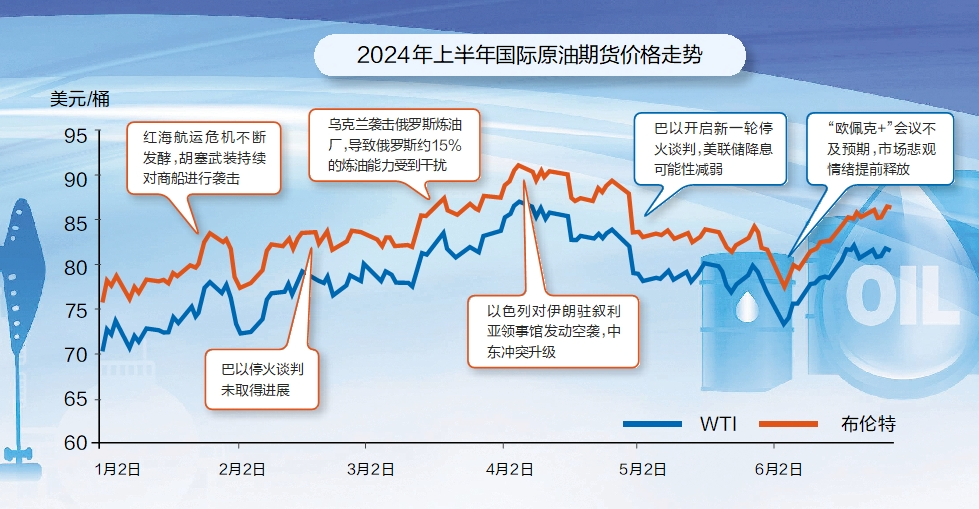

2024年上半年,国际油价基本呈现先升后降宽幅震荡的变化趋势。下半年,地缘政治局势、“欧佩克+”减产预期与盛夏需求等因素,或给原油市场的供需格局和价格走势带来诸多不确定性。

2024年上半年

国际油价呈“倒V型”走势

先升后降宽幅震荡

2024年上半年,国际油价呈“倒V型”走势,基本呈现前高后低宽幅震荡的变化趋势。1~4月,地缘政治局势是影响油价变化的核心因素,巴以冲突和俄乌冲突持续进行,地缘政治风险外溢,布伦特月度均价由79美元/桶升至89美元/桶;5~6月,由于巴以冲突始终未对国际原油市场的供应产生实质性影响,市场对巴以冲突消息面的反馈逐渐“迟钝”,基本面因素开始主导市场走向。而在“欧佩克+”成员国减产执行力度不佳,且6月会议结果不及预期、全球经济疲软拖累原油需求、美联储不断推迟降息时点等因素的影响下,国际油价下跌,5月布伦特月度均价为83美元/桶,6月布伦特月度均价为83美元/桶。2024年上半年布伦特期货均价为83.42美元/桶,环比下降0.98美元/桶(-1.16%),同比上升3.51美元/桶(+4.39%),较2023年均价上涨1.25美元/桶。

影响因素

巴以冲突、俄乌冲突持续 地缘政治风险外溢

2024上半年,巴以冲突和俄乌冲突持续进行,对国际油价形成明显支撑。整体来看,巴以冲突给市场带来消息面的影响,而俄乌冲突则影响到实际供应。

在巴以冲突方面,1月,巴勒斯坦伊斯兰抵抗运动(简称哈马斯)向以色列发射20余枚火箭弹,以色列继续对加沙地带多地发动袭击,红海航运危机不断发酵,胡塞武装持续袭击以色列商船,地缘政治事件造成的冲击使供应侧出现风险,国际油价明显上行。2月,哈马斯和以色列就加沙停火协议进行谈判,国际油价下跌。2~3月,哈马斯停火协议被拒,以军对加沙地带越来越多的地方进行袭击,国际油价保持强势。4月,中东冲突升级,以色列对伊朗驻叙利亚领事馆发动空袭,伊朗累计向以色列派出了185架无人机,发110枚地对地导弹和36枚巡航导弹,还采取网络攻击使以色列多个城市停电,国际油价升至今年上半年的最高点。4月底至今,以色列持续推进在加沙南部城市拉法的行动,胡塞武装则向以色列和美英军队进行反击。而在各方的积极斡旋下,巴以双方开始新一轮停火谈判,但谈判进展不尽如人意,双方进入“边打边谈”的阶段。在此期间,国际原油市场对消息面的反馈越来越“迟钝”,国际油价出现回落。

在俄乌冲突方面,3月下旬,乌克兰开始利用无人机密集对俄罗斯的炼油厂进行袭击,导致俄罗斯约15%的炼油能力受到干扰,此后乌克兰又对俄罗斯输油管道、油库等设施进行了袭击。5月下旬,乌克兰使用火箭弹和无人机对俄罗斯进行袭击,迫使俄罗斯南部的一家炼油厂暂停运营,一处石油产品码头和一处石油港口被击中。乌克兰对俄罗斯的袭击使得俄罗斯的炼油和输油能力在短期内受到影响,国际油价应声走高。

“欧佩克+”减产“留后手”

6月会议结果不及预期

“欧佩克+”持续减产托底油市。2023年底,“欧佩克+”决定于2024年一季度开始额外自愿减产约220万桶/日,总减产量达到586万桶/日,约占全球需求的5.5%,随后2024年3月进一步决定将额外自愿减产延长至二季度,减产保价决心强烈。

“欧佩克+”部分成员国减产兑现力度有限。“欧佩克+”组织的减产对国际油价起到了持续的托底作用,但由于部分成员国执行力度欠佳,对国际原油市场的支撑作用有所减弱。5月,受配额限制的18国原油产量环比减少4万桶/日,但仍超产63万桶/日。伊拉克、哈萨克斯坦及俄罗斯等产油国计划弥补此前超过“欧佩克+”配额的原油产量,并在2024年6月底之前提交补偿性减产计划的时间表。

“欧佩克+”在6月2日的会议中宣布,将在2024年9月底之前维持当前减产规模(586万桶/日),之后逐步向市场增产,到2025年10月减产规模缩小至约366万桶/日。“欧佩克+”会议结果不及预期,市场悲观情绪释放,造成油价下跌,但会后沙特等国家坚持“欧佩克+”把市场稳定放在首位,不会转向以市场份额为目标,这对市场释放出了积极信号,在“欧佩克+”继续减产保价的情况下,市场认为供应趋紧将延续。

高利率下全球经济表现好于预期

与市场年初的预期不同,2024年上半年美国经济增长韧性较强,美国一季度GDP同比增长3%,强劲的就业市场和顽固的通胀一度让市场将美联储降息预期推后。中国上半年经济运行良好。2024年一季度国内生产总值296299亿元,同比增长5.3%,环比增长1.6%。2024年,中国石油需求的快速修复期结束,预计全年需求为1550万桶/日,同比仅增20万桶/日。

欧洲央行5年来首次降息

美联储降息时间不定

在欧洲央行方面,就主要再融资利率、边际借贷利率和存款机制利率分别下调25个基点,至4.25%、4.5%和3.75%,这是欧洲央行自去年9月将基准利率提高到4.5%历史高点以来的首次降息。市场预计,今年欧洲央行还将降息2~3次,每次0.25个百分点。美联储方面,在今年上半年的4次FOMC会议中,美联储虽然将联邦基金目标利率维持在5.25%~5.5%,但政策偏向在鸽派和鹰派之间不断摇摆。降息指引也从3月的2024年降息3次、2025~2026年累计降息6次,调整至6月的2024年降息1次、2025~2026年降息8次。在降息时点和降息次数上,市场不断推迟对美联储开始降息时点的预期,降息次数也在不断下降,但目前始终没有达成共识。

2024年下半年

国际油价或先涨后跌

三季度走强、四季度回落

石油需求三季度位于传统旺季,世界石油市场基本面供小于求,中东停火谈判仍未达成,地缘溢价支撑持续存在,基准情景预计国际油价高位震荡,布伦特均价82~87美元/桶。“欧佩克”四季度开始退出部分减产,市场供需基本面呈现“短多长空”格局,基准情景下,预计国际油价呈震荡下行趋势,布伦特均价75~82美元/桶。

“欧佩克+”三季度持续减产托底油市,四季度产量政策转向将加速世界石油供应增长。2024年三季度,从需求侧来看,全球石油需求将继续增加。在欧美驾驶季、我国暑期出行高峰和中东发电用油增加的支撑下,预计全球石油需求环比提高130万桶/日,达到1.029亿桶/日。2024年四季度,美国、加拿大、巴西、圭亚那等非“欧佩克+”产油国增产带动世界石油供应持续保持增长,在“欧佩克+”四季度退出部分减产措施的情况下,预计四季度世界石油供应环比提高110万桶/日,至1.039亿桶/日。

三季度世界石油市场供小于求,四季度进入累库状态。在“欧佩克+”四季度退出部分减产措施的情况下,估计三季度市场产小于需60万桶/日,四季度石油需求进入淡季,市场产大于需90万桶/日。截至6月21日,全球陆上原油库存为34.19亿桶,仍保持历史相当低位,对国际油价形成一定支撑。

市场对美联储降息预期有所回温。美国5月核心PCE物价指数年率录得2.6%,为2021年3月以来最小增幅。美国5月核心PCE物价指数月率录得0.1%,为2023年11月以来最小增幅。最新的PCE数据进一步证明,一季度停滞的通胀回落趋势重现,如果趋势在未来两个月持续下去,美联储可能最终会有信心在9月降息。

地缘政治环境越来越诡谲多变。俄乌冲突未见结束的迹象,巴以冲突仍然具有较大的外溢风险,美国等西方多个国家进入大选之年,这些因素将增加国际地缘政治环境突变的风险。

在基准情景下,下半年布伦特月均价波动区间在75~90美元/桶,年内高点或出现在9月。三季度重点关注实际需求表现,若旺季预期落空,油价存在较大下行风险。四季度在供应增加、需求下降的情况下,油价可能出现年内最低值。此外,今年原油和成品油库存水平均较去年明显回升,油价上方“天花板”大概率低于去年9月水平,但应警惕地缘风险造成油价超预期上冲。

文章来源:石油商报,不代表本平台观点,仅供参考。感恩原创作者,版权归原作者所有,如若侵权,烦请平台留言删除。

本文作者可以追加内容哦 !