本周,联储局主席鲍威尔出席国会听证会时放“鸽”,配合其它联储局官员和应/支持减息的言论,再加上公布的6月份消费物价指数(CPI),增速进一步减慢,显示通胀正逐步步向局方2%目标进发,令市场对今年减息的预期再度明显升温。

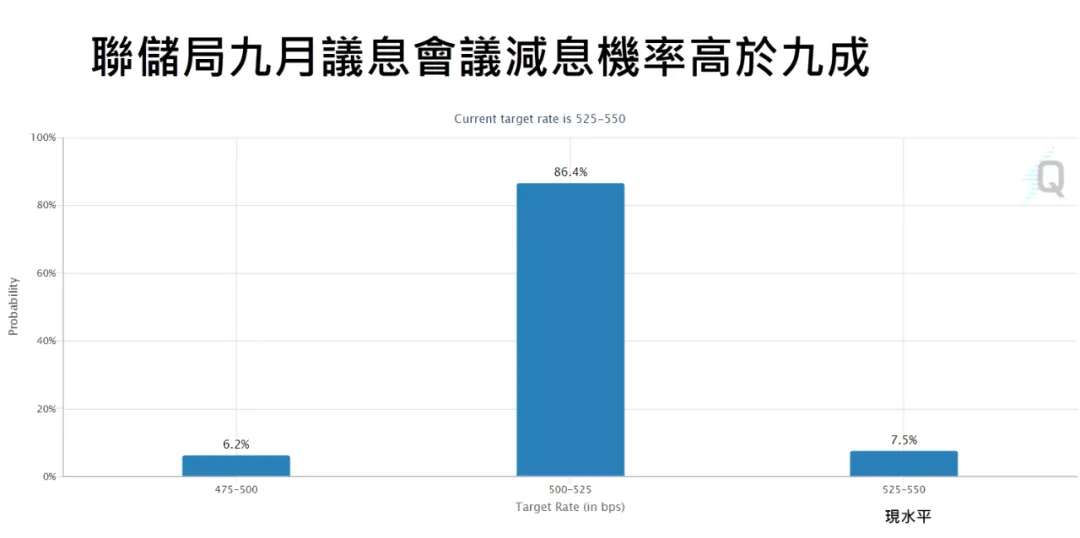

根据最新利率期货,市场预计9月中的议息会议,联储局采取减息行动的机率,已由之前不足一半反覆上扬至接近100%(99.2%);全年计,减息三次、合共减息四分之三厘的几率,亦由5月底时的不足一成,辗转回升至四成以上。

由此看来,今年联储局启动减息行动已成大概率事件。

那么,为何联储局霎时间,对采取减息行动如此积极呢?

个中原因,除物价数据反复回顺,逐步解除通胀高企不下的相关威胁外,就业市场呈转弱征象,某种程度亦是加快局方考虑减息的诱导因素。简言之,失业率是另外一个颇为有效的指标,预测经济出现衰退的风险。

自去年四月,美国失业率低见3.4%多年低位后便开始见底回升;截至今年五月底为止,失业率已由低位回升0.6个百分点(至上月底,则更累升0.7个百分点),反映就业市场开始转差,甚至显示经济步入衰退的风险正在增大中。

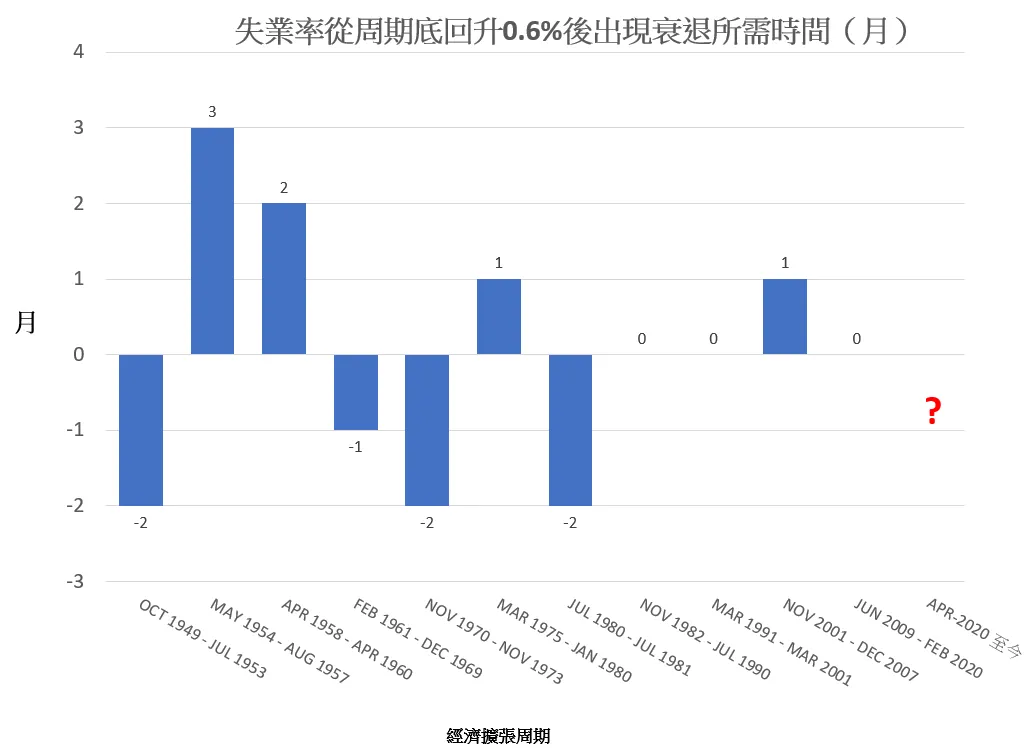

事实上,由上世纪50年代初至今,美国曾经历过12次经济扩张期、而最终都有陷入衰退。

观乎之前这11次经济扩张期间,当失业率由周期低位上升0.6个百分点或以上时,经济衰退往往便在相若的时间出现,最迟亦只是滞后约3个月而已。

如前所述,由于目前美国失业率已由低位上升超过0.6%。

根据过往的经验,美国经济短期陷入衰退的机率其实十分之高(当然,纵使衰退当真确认出现,NBER机构亦要待最少半年时间才会向外公布)。相信亦是这缘故,联储局近月才急起来,积极“放鸽”、欲为短期减息做好准备。

至于,美国是否即将陷入经济衰退呢?相信于大选后、明年初自有分晓。

本文作者可以追加内容哦 !