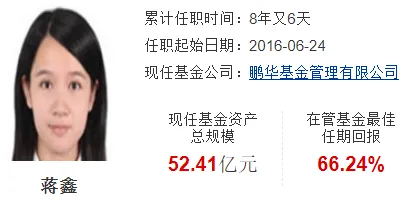

一、蒋鑫

管理鹏华普天收益,任职回报63.52%,同类排名422/1916。

经济学硕士,曾任中投证券研究员,2015年4月加盟鹏华基金。

2016年6月24日上任基金经理,管理规模52亿。

投资理念:在成长空间比较大的行业里,寻找能够实现长期持续成长、有明显竞争优势和壁垒的企业;通过对未来的收益空间的判断,决定是否有足够的性价比。

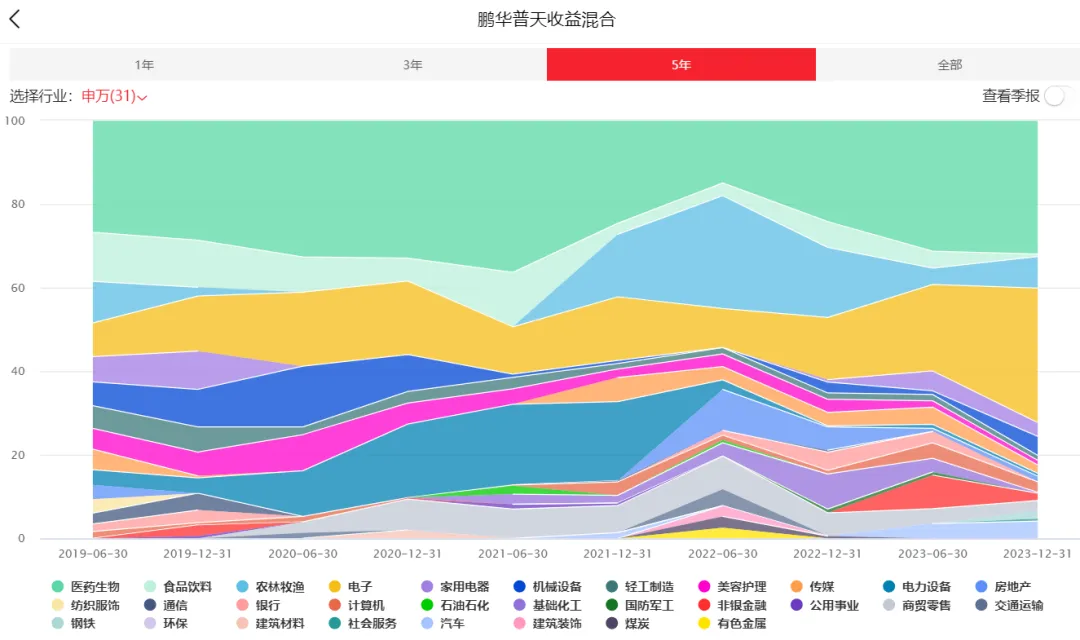

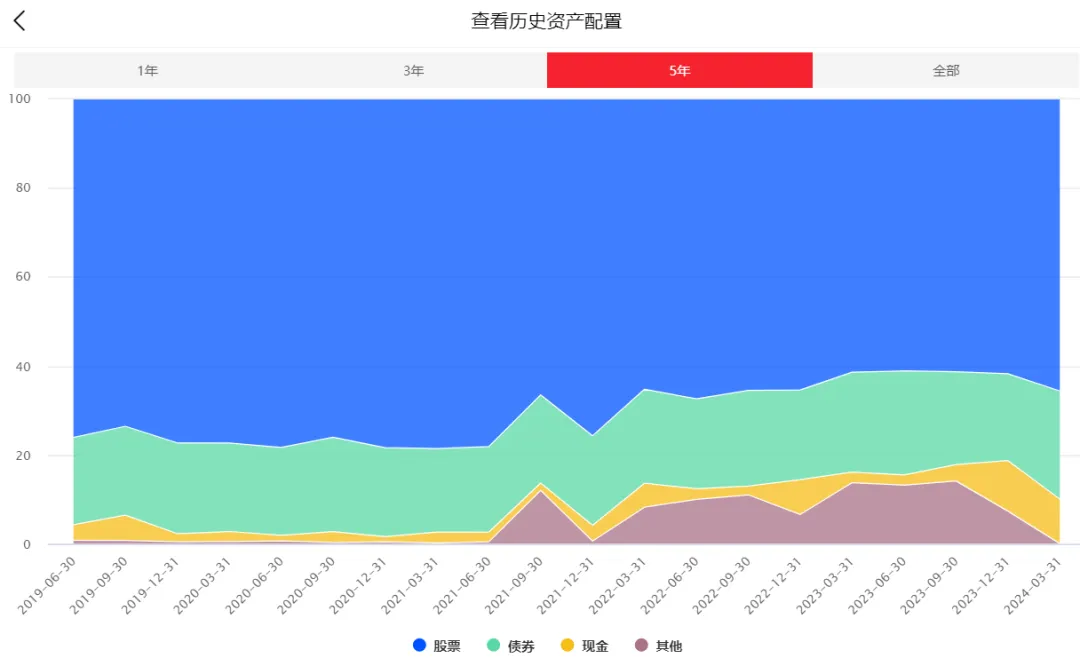

均衡成长风格,重仓医药、电子。曾重仓猪周期、新能源。70%仓位,连续多年前1/2。跑赢偏股混合型基金指数,不擅长控制回撤。

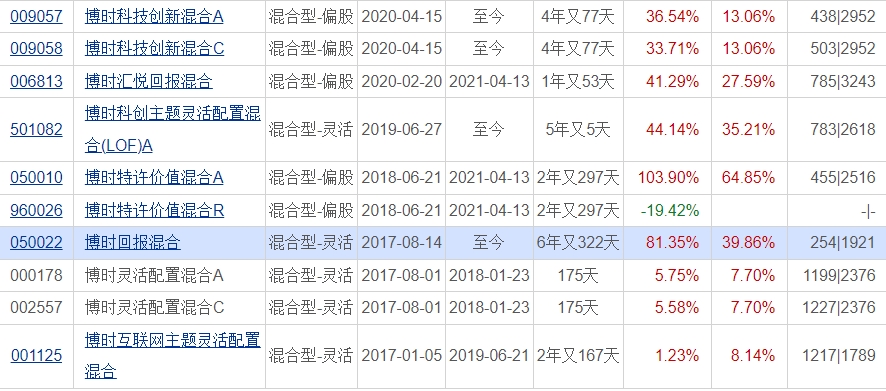

二、肖瑞瑾

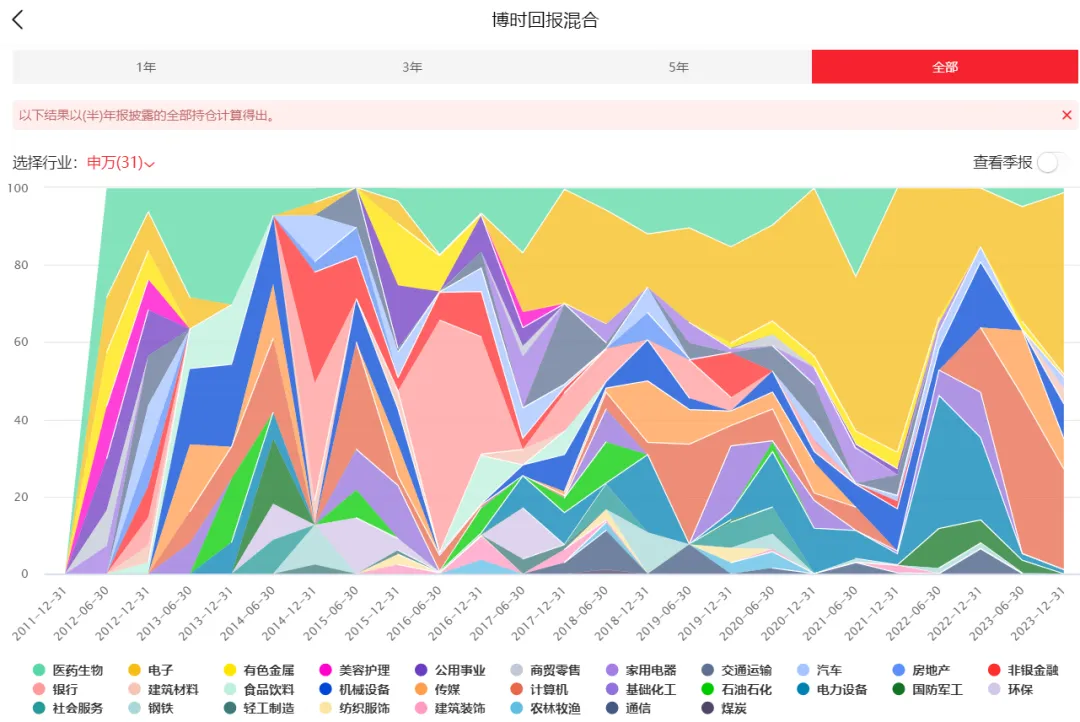

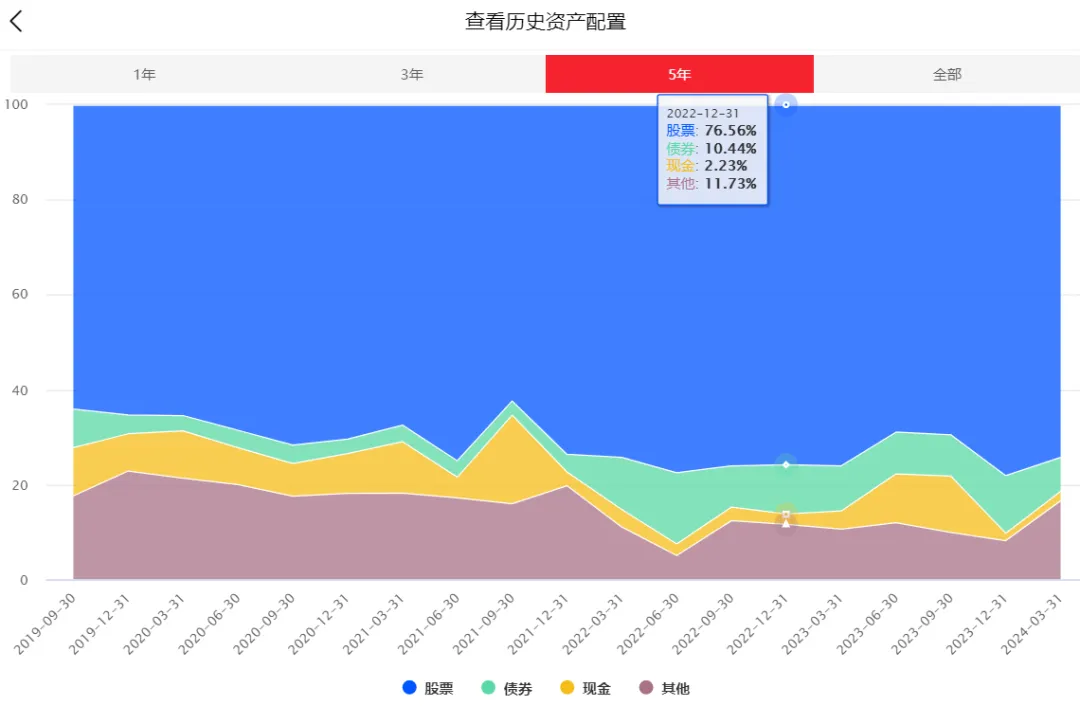

管理博时回报混合,任职回报81.35%,同类排名254/1921。

本硕就读于复旦大学微电子专业,2012-2017年博时基金电子研究员。2017年1月5日上任基金经理,管理规模56亿。

科技、成长风格。自下而上为主,偏好增速较快的成长股。右侧布局趋势投资,大趋势前敢重仓,逻辑不变长期持有。选股方法:1看行业景气度,2看行业龙头,3计算估值空间。能力圈:科技、互联网、新能源、消费。

轮动,长期重仓电子,2022年重仓新能源,2023年重仓计算机。股票占比77%,因为仓位不高回撤和偏股混合型基金指数接近。收益稳健,跑赢偏股混合型基金指数,超额收益未大幅下滑。跑赢蒋鑫。

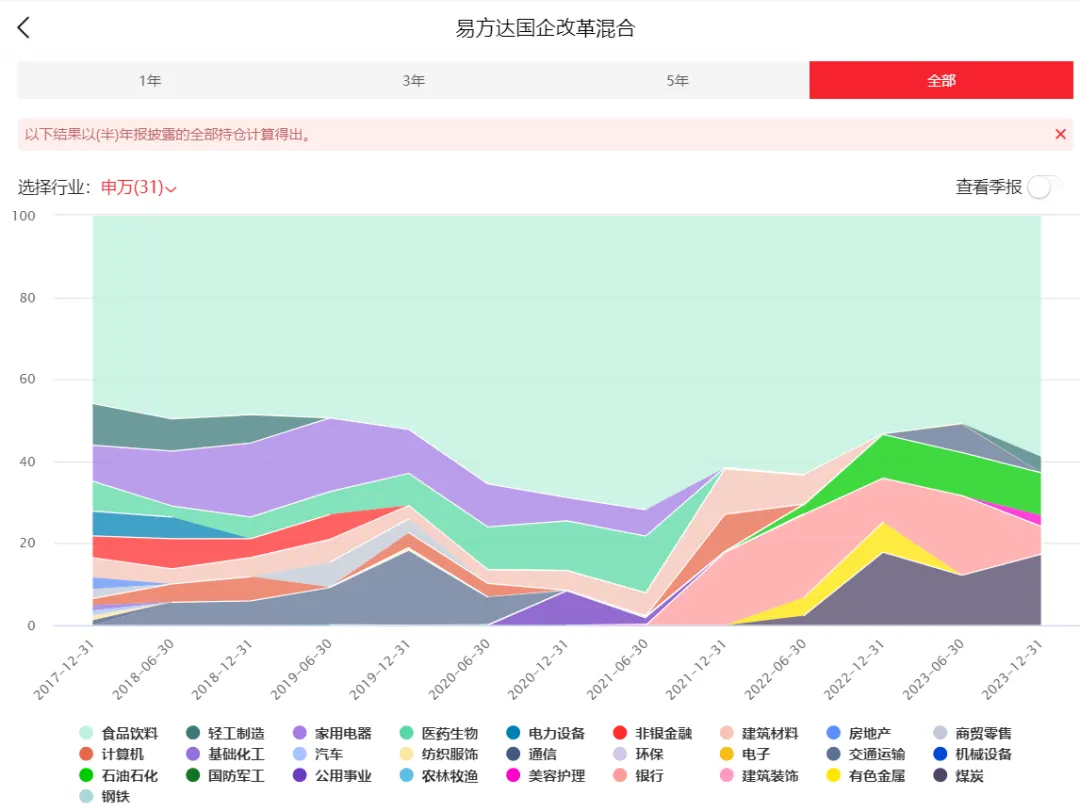

三、郭杰

管理易方达国企改革,任职回报116.2%,同类排名75/1929。

易方达研究部副总经理,清华大学本硕,2008年加入易方达基金,曾任食品饮料行业研究员、消费行业研究组长。

2012年12月20日上任基金经理,管理规模84亿。

追求投资中的确定性。郭杰认为,投资需要化繁为简,以合理的价格集中买入优质公司,长期陪伴优质公司,分享发展成果与红利。

重仓食品饮料,2022年后增持石油石化、煤炭、银行。持仓、投资方法和张坤接近。业绩和张坤对比:牛市能跟上,熊市跑赢张坤。业绩排名连续多年前1/2。

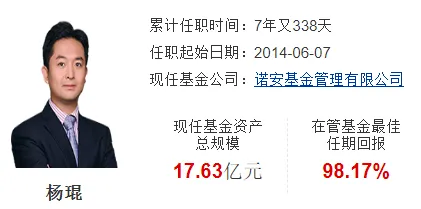

四、杨琨

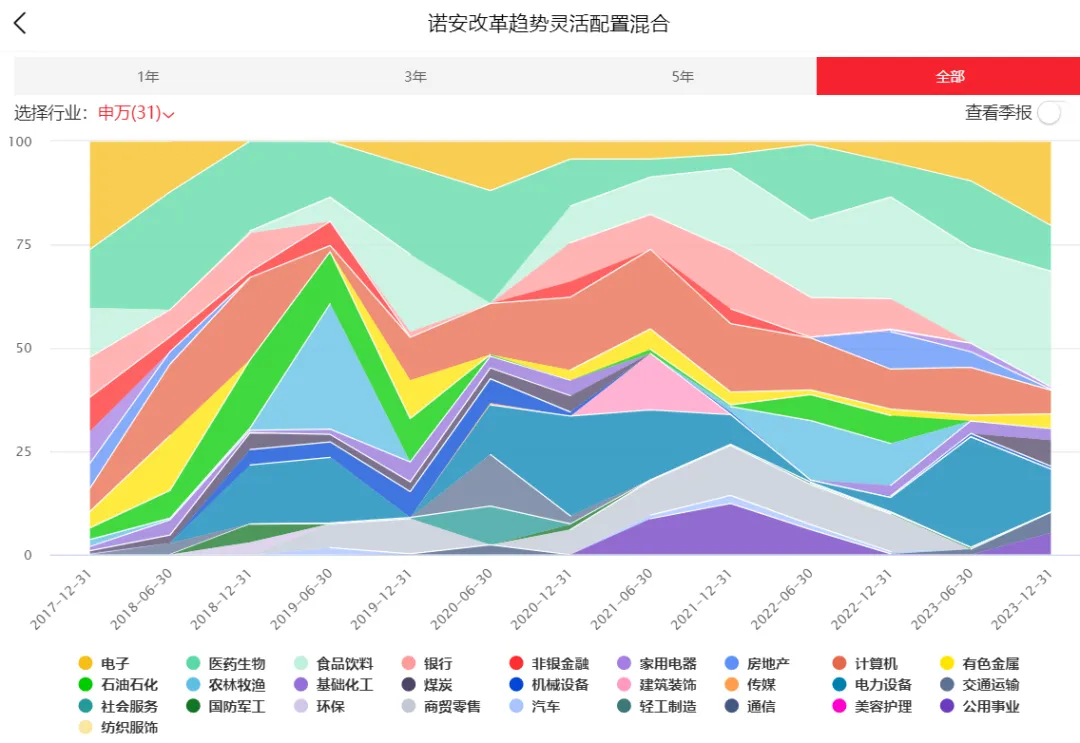

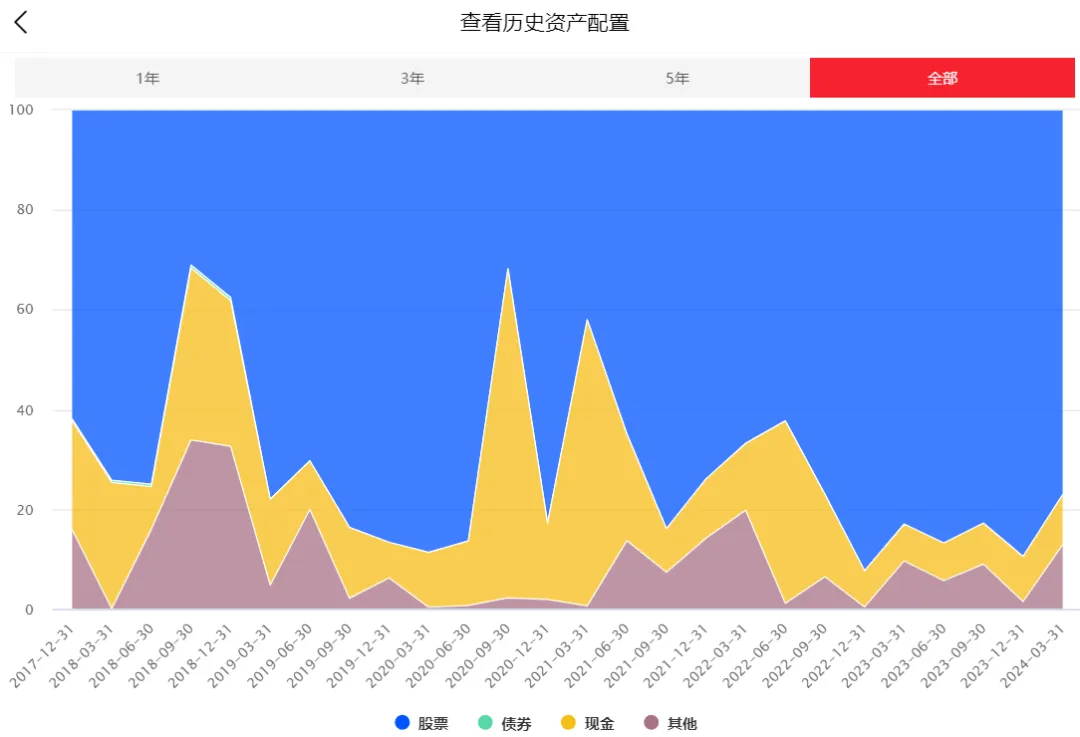

管理诺安改革趋势灵活配置,任职回报64.6%,同类排名380/1939。

曾先后任职于益民基金、天弘基金,重点覆盖化工、计算机等行业。2010年加入诺安基金。

2014年6月7日上任基金经理,管理规模18亿。

将自上而下选行业与自下而上选公司相结合,不追涨杀跌。以追求方法论的胜利为最终目标,动态把握主要矛盾的变化。长期主要配置两类行业:1)处于高速成长期的行业,尤其是行业渗透率从5%上升至50%的过程;2)增长速度能跟上通胀速度的行业。

均衡成长风格,重仓电子、医药、食品饮料、计算机、电力设备。择时,跑赢偏股混合型基金指数,回撤不算突出,跑输杨栋。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$鹏华普天收益混合(OTCFUND|160603)$$博时回报严选混合A(OTCFUND|014600)$$易方达国企改革混合(OTCFUND|001382)$

本文作者可以追加内容哦 !