老身我这半年来不太得劲儿。

得劲儿,是一个汉语词汇,意思是舒服。

不太得劲儿,意思就是不太舒服。

为什么我不太舒服?

因为去年以来乃至到今年的上半年,导致我唉声叹气原因的基金账户却还是那个“鸟样子”————————上半年老身我的业绩实在不佳,回顾上半年,只是将买入了接近半年之久的基金终于实现了从今年一二月份最高亏损接近20%,到现在亏损约6%,实在令人难受,令人不忍细看。

索性以眼不见心不烦的态度来应对。

一旦我要想到我账户的糟糕模样,准备生气准备暴跳如雷之时,我就干脆走出去,走出去到鸟语花香的地方,比如小河边,比如小公园啥的有大树有小河有自然风光的地方去畅享自在,浪游大化,眼不见心不烦,在阳光之下走一走,看一看,出一身的臭汗,心情自然会好很多,如此岂不比坐在电脑前面盯着盘面来的快活,如此岂不快哉!

如此快活是快活,但毕竟接近半年多的时间,一分钱不赚不说,还亏损了不少,还浪费了很多时间,实在令人不悦。

不悦的原因,老身我在闲暇时候仔细想了想,觉得原因有如下一些因素。

一个原因在于我没有控制风险,我缺乏控制风险的能力,我缺乏预测风险的能力,我在预测风险没有预测到,但是当风险真正来临时候我又下不去手去割肉去补仓,导致我现在的这种尴尬痛苦的境地,毕竟这都是真金白银。

谁想亏呢?哪怕亏一分钱也不愿意啊!都是想赚钱啊,谁来到这个市场通过基金或者股票是想亏钱的,肯定是想赚点对不对?

且说老身已经退休这么多年了,平时在生活中也一直是以稳健为主,像很远的地方或者虽然很好玩但却很险的地方我是坚决不去的,但没有料到生活中稳健的我在市场中居然被打的体无完肤,冒了这么大的风险,冒了经受了这么长的时间,居然还是不赚钱,还亏损不少。

这无论如何说明这个险恶的市场真的是非常的险恶,非有十足的功力的人无法参与其中。

另外一个重要的原因乃在于我的基金标的不行,要想在这个险恶的市场中生存,必须选择优秀的标的不可,

所以老身我痛定思痛逐步将兴趣从其他类型基金转向价值类型基金也是痛定思痛之后的最大结果。

其中,加大对价值类基金的投资配置,无疑是一个值得关注和思考的重要策略。

老身我于是开始寻摸起来。

寻摸来寻摸去,老身我的目光不禁转向了红利资产。

经过我的细细研究,我发觉红利资金确实很好。

具体好在哪里?为什么好?

红利资产的优势主要体现在其稳定性和防御性,以及在当前市场环境下的配置价值。

第一,红利资产的稳定性和防御性是其显著特点之一。以中证红利指数为例,该指数覆盖的上市公司通常具有较为稳定的经营状况,长期持有这些资产的体验相对较佳。这些公司大多属于成熟行业,如银行、煤炭等,已经度过了快速成长阶段,进入了稳定发展期。成熟行业的公司不再需要投入过多的资本开支进行扩张,因此营收较为稳定,分红和股息均较高。红利策略通过简单有效的筛选机制,虽然可能会错失一些有成长性但还无法高分红的公司,但长期来看,A股市场最核心的还是找到重视股东回报的公司,而不是最赚钱的公司。这种稳定性使得红利资产更有利于穿越市场周期。

第二,红利资产在当前市场环境下具有较高的配置价值。在利率下行的时代,红利资产因其较高的股息率而成为配置首选。例如,上证国企红利指数的股息率为5.66%,相对于债券的收益优势正处于历史较高水平。在经济整体弱复苏的背景下,较为稳定的分红使得红利资产的分子端更具有确定性,成为对冲经济不确定性的优选标的。此外,红利资产的现金流分布较为平均,久期较短,对资金成本的敏感性较低,因此在美债高位国内弱复苏下的配置价值显著。

再次,市场布局与配置资金积极介入也是红利资产的一大优势。自2024年以来,高股息股票凭借其较强的防御性表现广受瞩目,此前较为小众的高股息策略或红利策略如今被视为有效策略。与此同时,公募基金正持续加强对高股息策略和红利策略产品线的布局,全市场红利主题基金正在快速扩容。这表明市场对红利资产的认可度和需求正在增加。

还有,红利资产的交易价值也在提升。在长期特别国债发行的过程中,压低利率水平的背景之下,资产化的逻辑会进一步强化,导致红利资产的交易价值进一步提升。近期包括像银行这类的红利资产得到了积极反弹,很大程度上是在资产化的驱动之下,包括指数化投资和配置资金对红利资产的积极配置。

还有,在政策方面,新“国九条”强化了上市公司现金分红监管。2024年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,被市场简称为新“国九条”。《意见》第三条指出,“强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。推动上市公司提升投资价值。”总之,在上市公司监管趋严、分红要求持续提高的背景下,中证红利指数有望继续占优。

最后,在当前市场中,以分红类股票为主要投资标的的价值类基金,其收益特点与传统固定收益类产品较为接近,能够为投资者提供相对稳定的现金流,满足其对于收益的需求。

在红利资产优势将进一步凸显的情势之下, 摩根资产管理基金不愧大牌基金,这一大手笔果然不同凡响。

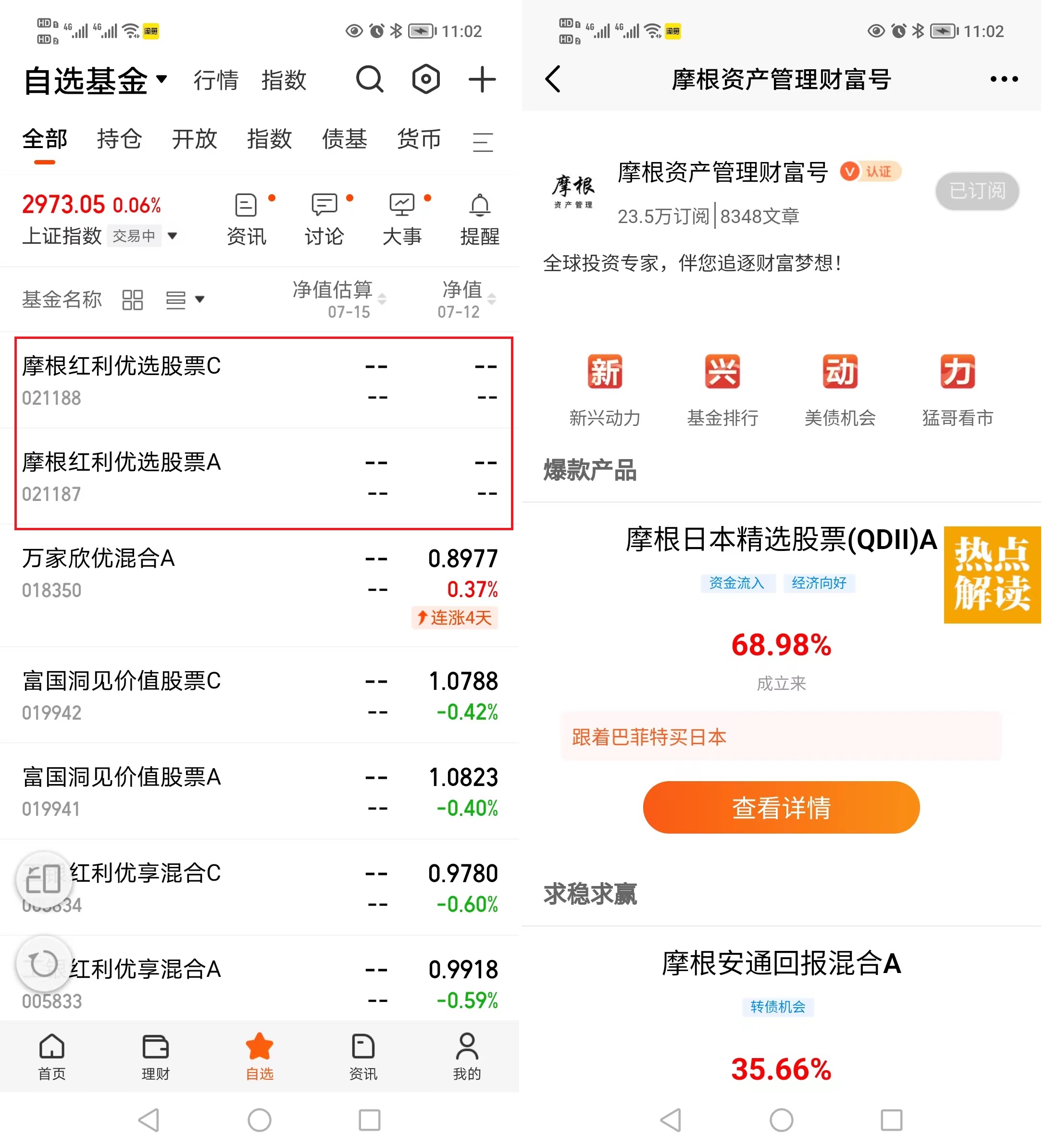

大牌基金的摩根资产管理基金为了将基金的收益真正传递给投资者,提升大家的获得感, 特意推出$摩根红利优选股票A(OTCFUND|021187)$ $摩根红利优选股票C(OTCFUND|021188)$。

从当前的市场环境来看,经济下行压力犹存,通胀隐忧未消,加之地缘政治等诸多不确定因素的影响,整体投资环境依然不甚乐观。在此背景下,相比于增长型基金,具有防御性特点的价值类基金,凭借其更为稳健的投资策略和风险调控能力,或能更好地保护投资者的资产安全,为投资者提供相对稳定的收益。摩根红利优选股票,其重点关注具有良好分红记录和估值优势的上市公司,在控制风险的同时,也能够为投资者创造可观的长期收益。

其次,当前市场中成长风格基金普遍估值较高,风险隐忧较大,而红利价值类基金相对估值较为合理,具有较大的上涨空间。 摩根红利优选股票其基金经理通过审慎的价值挖掘,精选了一批具有较高内在价值且估值相对合理的优质公司,为投资者提供了较为有吸引力的长期投资机会。与此同时,该基金还通过适度控制风险,力求为投资者创造优异的长期收益,这无疑能满足当前投资者追求稳健增值的投资需求。

所以,关注摩根资产管理吧,他们以全球化的视角来为我们广大投资者寻找机会——————————全球性的机会,虽然世事变幻,但摩根资产管理确定是我们广大基民不可多得的优秀基金公司。@摩根资产管理

本文作者可以追加内容哦 !