若2023年的制药行业仍处于“不确定时期”,则2024年或可称为“增长助推期”。随着不确定性逐渐消散,全球制药领域将步入一个更加可预见的未来。

近日,Evaluate发布最新报告,预测了2030年全球制药行业的新趋势、新格局。

首先,从医药企业主营收入的角度,由于GLP类药物的强势崛起,会帮助诺和诺德或者礼来在2030年登顶药企营收的榜首位置,然而无论是哪家,都将是新王。

其次,从研发管线的角度,不再是肿瘤药一统天下的局面,虽然ADC赛道火热、放射配体疗法加速,但是减肥和代谢类药物将在未来的研发管线里占据主导。

最后,从资本运作的层面,专利悬崖仍旧是企业运营中的重大挑战,但是超级大并购应该会变得谨慎,与之替代的是对外授权和并购重组已成为企业“自救”的重要举措。

01、格局变!诺和诺德、礼来,各自登顶

当前,新的治疗模式和技术,不断探索新的治疗靶点和机制,正在为医药领域带来前所未有的变革。

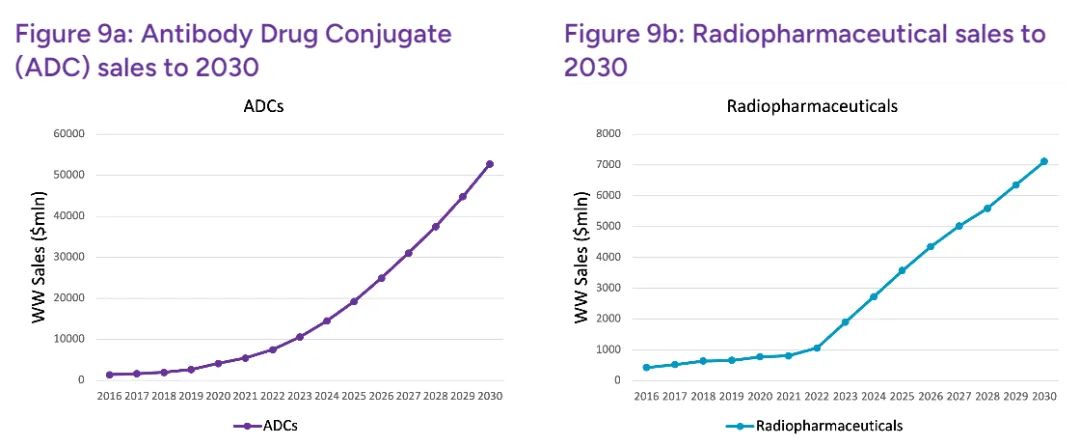

抗体药物偶联物(ADCs)、多特异性抗体、基于RNA的疗法、基因/细胞疗法、放射配体疗法等前沿技术,预计将在2030年实现显著的市场增长。

然而GLP类药物无疑是近年来横空出世的黑马,并且将助力相关产品和相关企业登顶。

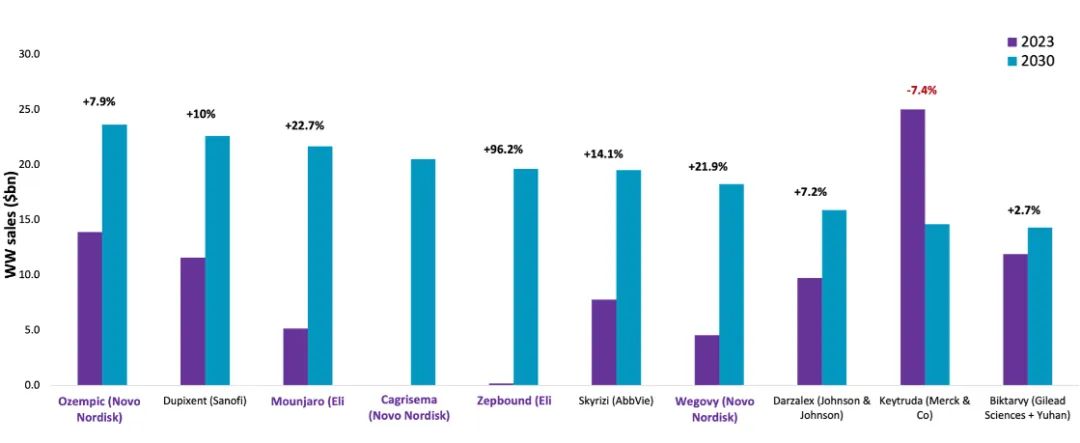

2023 TOP10 畅销药:

Source: Evaluate

以上可以看到,2030年全球十大畅销药与2023年相比可谓是天差地别。

其中最引人关注的是,此前所有的畅销药榜单预测里,肿瘤药都仍为首要治疗领域;然而或许到2030年这一格局将被打破;头部梯队里肿瘤药物逐渐被肥胖症和糖尿病药物的崛起所替代。

2030年全球十大畅销药榜单预测里,肿瘤药仅剩两款:

默沙东的PD-1单抗Keytruda;尽管此前长期在销售额预测中占据首位,但预计将跌至第九位);Keytruda的关键专利将于2028年到期,或将成为影响其排名的另一因素,因为仿制药可能会抑制其2030年的销售额;

强生的CD38单抗Darzalex(兆珂,达雷妥尤单抗),跌至第八。

取而代之的是,减肥和代谢类药物有五款:

诺和诺德占三款:Ozempic(司美格鲁肽降糖版)跃居榜首,长效组合疗法CagriSema排第四,Wegovy(司美格鲁肽减肥版)排第七;

礼来占两款:Mounjaro(替西帕肽降糖版)位居第三,Zepbound(替西帕肽减肥版)排第五。

预计,以上五款药物至2030年总销售额将超过1000亿美元。

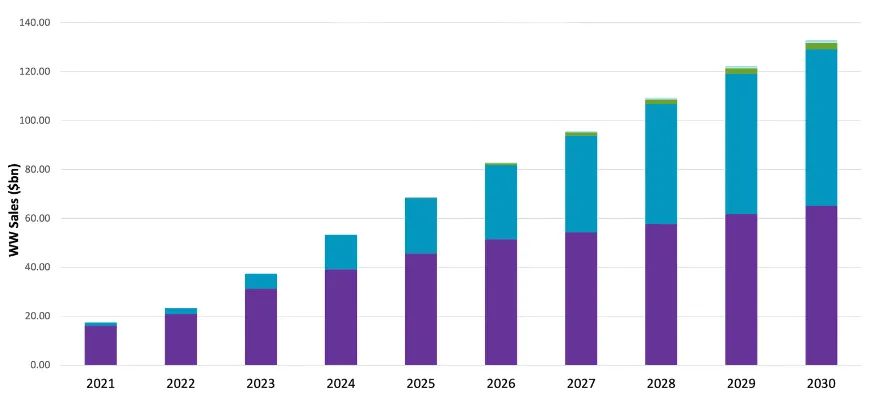

尽管诺和诺德、礼来在“GLP”市场中占据了先发优势,但两者的相关产品在2023年的销售额还尚未达到50亿美元;而预计到2030年,整个“GLP”市场的销售额将达到1300亿美元。因此,该市场的竞争才刚刚开始,预计未来十年将有多家企业加入战局,包括:阿斯利康、安进、辉瑞、罗氏等。

自免类药物在2030全球十大畅销药榜单预测里也占两款,

赛诺菲/再生元的Dupixent(度普利尤单抗)位列第二,继续领跑自免赛道;到2030年将实现超过220亿美元的销售额,因为它在哮喘、湿疹以及最近的嗜酸细胞性食管炎之外还将获得更多的适应症;该药物平均年增长率超10%,这得益于预计在慢阻肺疾病(COPD)方面获得批准。

艾伯维的Skyrizi(司库奇尤单抗)排第六,2030年销售额将达195亿美元。

鉴于当前竞争环境的激烈以及疾病细分领域的复杂性,其他自免药物想要复制类似Dupixent和Skyrizi的成功,预计将面临较大困难。自身免疫性疾病领域,特别是银屑病等细分市场的竞争日益加剧,同时伴随着高昂的市场推广成本。为了应对这些挑战,开发者正努力通过生物标志物引导的患者分层策略,以实现市场细分和差异化竞争,从而寻找新的增长点。

此外,吉利德HIV药物Biktarvy(必妥维)排第十。

而以上这些重磅产品将共同推动全球处方药总销售额升至约1.7万亿美元。

2023 TOP10 药企:

诺和诺德、礼来也可能会互换位置,因为它们都持续面临供应短缺的问题。诺和诺德收购CXO Catalent后,可能在一定程度上获得缓解。除非出现其他黑马,诺和诺德和礼来在2030年之后可能仍将位居前列。

艾伯维在失去了畅销药修美乐的独家经营权后,预计其2030年近50%的收入将源自自免药物Skyrizi以及Rinvoq;这两款重磅产品也将助力其位居全球前三。

此外,其他企业不排除一些排名的变动。

02、研发变!未来最具价值的新药研发管线

不仅是商业化领域的格局将被颠覆,减肥和代谢类药物还将在最具价值的研发管线里占主导。

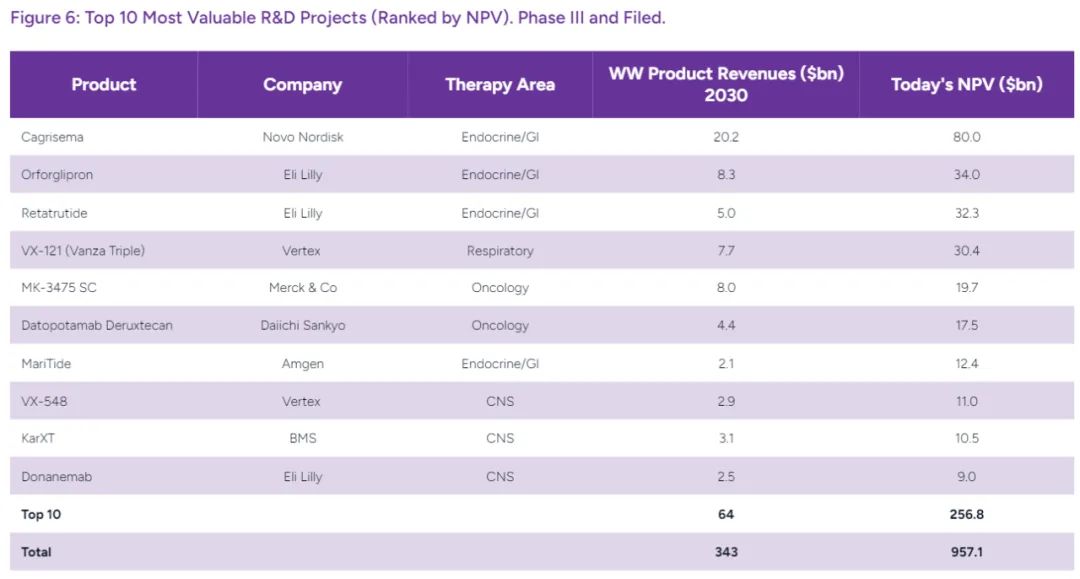

Source: Evaluate*** 净现值(Net Present Value,简称 NPV)是一种用于评估未来该投资项目或资产价值的财务指标。

十大研发产品线中有四项专注于代谢/减肥领域。

其中,诺和诺德的3期联合药物CagriSema表现突出,Evaluate预测其到2030年的全球收入将达到202亿美元,净现值为800亿美元。

该药物结合了Wegovy的活性成分司美格鲁肽与胰淀素类似物卡格列肽。

礼来的口服GLP-1药物Orforglipron位列第二,预计2030年全球收入为83亿美元,净现值为340亿美元。礼来的另一款在研三受体激动剂减肥药Retatrutide则位列第三,预计到2030年的收入将达到50亿美元,净现值为323亿美元。

安进的MariTide位列第七。预计到2030年,这款针对肥胖症的候选药物将在全球实现21亿美元的销售额,净现值为124亿美元。

GLP-1药物市场仍有巨大的发展空间。未来,给药途径、给药频率的重要性或将进一步提升。

这意味着,口服药物和注射间隔时间超过目前Wegovy和Zepbound每周一次的药物将影响未来市场格局。礼来的Orforglipron为口服药物,而安进的MariTide可能最终成为每月注射一次且耐受性更佳的药物。

就在7月,全球首次见证了礼来和诺和诺德的活性成分在糖尿病治疗形式中的头对头对比试验。

两款药物Mounjaro(替西帕肽)和Ozempic(司美格鲁肽)在糖尿病治疗中的对比结果显示,Mounjaro在减重效果上略胜一筹,患者平均减重5.9%,而司美格鲁肽使用者平均减重3.6%。在一年时间内,使用替西帕肽的患者平均减重15.3%,而使用司美格鲁肽的患者平均减重8.3%。

诺和诺德指出,此次研究并非针对减肥产品的直接比较,而是涉及糖尿病产品。但先前的独立研究已表明,礼来的产品在促进减肥方面更为有效。

“GLP-1 市场预测 (2021-2030)” Source: EvaluateNote: 销售预测主要集中在糖尿病(紫色)和肥胖症(蓝色)领域,到2028年将涵盖代谢综合征(MASH)、慢性肾病和慢性心力衰竭等。

此外,更多其他适应症的获批也将影响GLP-1类药物的未来走向。

其余十大最有价值研发管线名单中,还包括Vertex Pharmaceuticals(福泰制药)的囊性纤维化三联候选药物VX-121以及福泰制药、百时美施贵宝、礼来的中枢神经系统药物;当然还有默沙东、第一三共的肿瘤药物。据Evaluate预测,到2030年,这些顶级研发项目的全球销售潜力将达到650亿美元。

尽管减肥药上升速度很快,但肿瘤仍将是2030年市场规模最大的治疗领域,预计所有产品的销售额将超过3700亿美元。将是内分泌(肥胖症和糖尿病)、自免、中枢神经系统药总和的两倍多。

而随着重磅肿瘤药产品的更替,比如ADC赛道火热、放射配体疗法加速,到2030年肿瘤领域相关企业排名也有很大变化。

Source: Evaluate

强生或将凭借达雷妥尤单抗(Darzalex)在肿瘤领域的销售额排名位居榜首,其次是阿斯利康、默沙东、罗氏;而第一三共将凭借强大的ADC管线实力位居肿瘤药企第五。

03、资本变!并购交易成为双赢选择

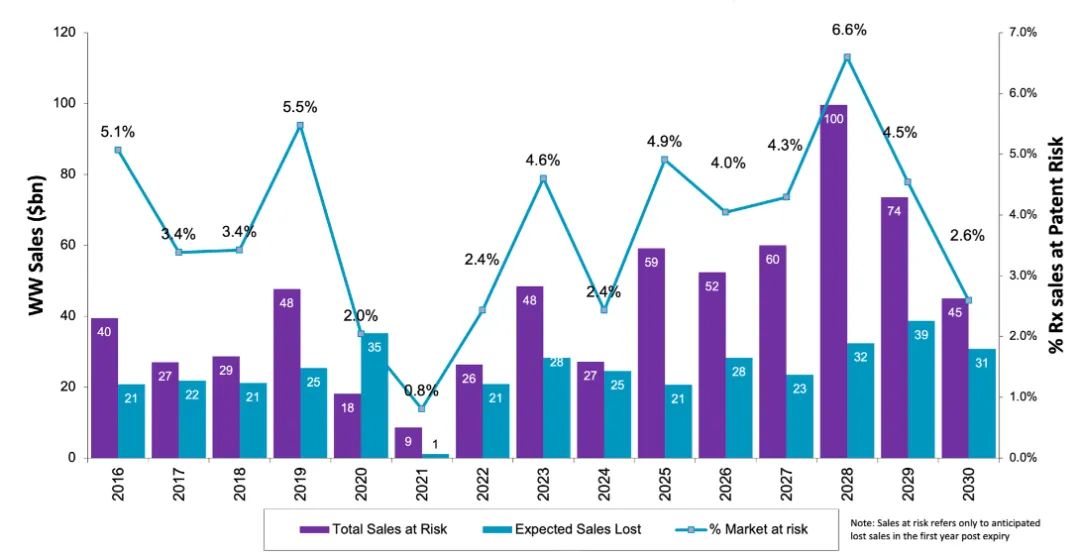

专利到期危机已成为行业内跨国药企的一个普遍现象,2028年将达到峰值,预计将损失超过1000亿美元。

Source: Evaluate

并购或将是解决这一问题的有效途径之一。

在2023年,制药业的并购交易达到了1240亿美元的规模,显示出行业的强劲活力。预计至2024年,这一趋势仍将持续,为生物技术公司带来积极的市场前景。

据不完全统计,2024年上半年,全球生物医药领域内的并购活动活跃,共完成了34次并购交易,总交易额高达619亿美元以上。其中,有18次交易的金额超过了10亿美元,而其中最引人注目的是诺和诺德公司以165亿美元的价格成功收购了CDMO行业的领军企业Catalent,此次交易金额创下了上半年行业新高。

诺华、强生、默沙东、阿斯利康、GSK等公司在近期显著加速了其扩张步伐,成功完成了多宗交易。从细分赛道来看,肿瘤、自免领域依然是并购的热门焦点,同时,肾脏、心血管、眼科、罕见病等领域也备受关注。在技术类型上,涵盖了ADC、单抗/双抗/三抗、RNA疗法、放射配体疗法等多种技术。

而另一方面,无论对于生物技术公司还是其投资机构融资及退出的手段都在发生改变。

纵观全球资本市场,2024年生物技术公司IPO不到十几宗,破发也比比皆是。因此,并购(M&A)实际上成为了投资机构少有可靠的退出选择。

此外,并购交易也使大型制药公司与生物技术公司各自发挥所长,达成1+1>2的效果。而许多风险投资机构正在竭力为尚未被制药公司收购的投资组合公司提供支持。

而中国生物技术创新标的似乎是个不错的选择。

创新研发管线似乎已成为中国药企在全球舞台的新名片,2023年中国对外授权(License out)交易数量首次超过对内授权交易数量,这表明中国创新生物技术被越来越多的跨国药企认可。

欧洲制药工业协会联合会(EFPIA)上个月发布的年度报告显示,中国取代欧洲成为全球第二大新药研发上市的来源。

与此同时,2023年中国生物技术公司BD首付款(22亿美元,约160亿元)首次超过IPO渠道募资总额,也意味着中国创新药企融资方式有了颠覆性改变;BD取代IPO成为中国创新药企募资主要来源。

在全球大周期下,似乎对外授权和并购重组等已成为创新药企、大型药企、投资机构“自救”的重要举措。

而当卖方市场(创新药企、投资机构)和买方市场(大型药企)的需求达成少有的共识,未来或将产生更多交易。

本文作者可以追加内容哦 !