“这是价值事务所的第1622篇原创文章”

在医药行业的细分领域中,疫苗算是一个比较特殊的存在。

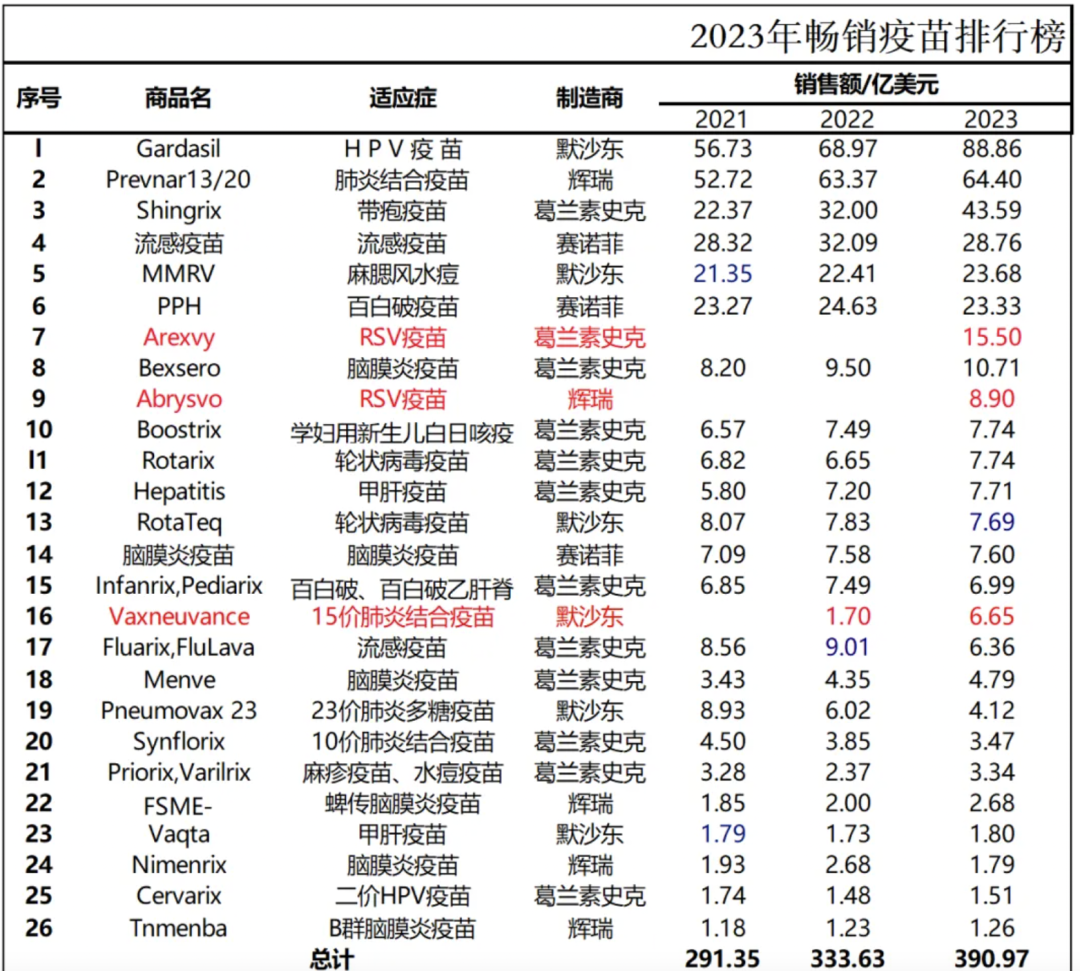

之所以说它比较特殊,因为它虽然也属于创新药领域,但整个底层逻辑和创新药却不太相似。创新药全球Top10畅销榜单基本每年都会有新的变化,每隔几年就会出现新的黑马,创新药行业非常依赖源源不断的大爆品,一款单品哪怕再厉害,也就只能风光那几年,待专利到期、仿制药陆续上市后,立马就会被打残,业绩断崖式下跌,所以行业内始终有一个“专利悬崖”的说法。

但疫苗却不一样,十年前乃至20年前的Top10榜单基本都是稳定的,和专利悬崖不太搭边,产品的生命周期只和在相应国家的接种渗透率相关。可有趣的是,一般一款苗在发达国家达到饱和后,基本上又可以在欠发达国家无缝衔接实现新一轮的增长。

比如默沙东的HPV,在美国早就饱和了,之所以这些年还可以高速增长,核心在于中国市场给撑起来了,当中国市场接近饱和后,可能印度、东南亚、穆斯林世界等市场又可以接上。

根据沙利文的数据,当下国内疫苗人均消费水平较低,还基本都集中在新生儿疫苗消费上,成人尤其老年人疫苗消费基本可以说还没开始,对比之下美国大概是中国的88倍,日本是中国的4倍,欧盟是中国的2倍多,而印度等国家比中国又要差不少。换个角度讲,放眼全球,疫苗都属于非常“新兴”、非常年轻的一个产业。

默沙东的四价HPV,2006年登陆美国市场,2017年才登陆中国,而国内的首款国产苗却是2024年才诞生。换句话说,默沙东一款四价HPV在全球享受了近20年的独家市场,即便在中国即将走下坡路,也还有印度等其他国家可以提供增量。

康希诺在2024年的一次投资者交流讲到,自己正在开展四价流脑结合疫苗的出海工作,主要以东南亚、中东、北非、南美为目标区域,对于后面的全球创新类产品,会积极探讨发达国家准入的可行性。

总之,当下对于国内企业而言,疫苗属于存量+增量两条腿走路的市场,在国内渗透率已经接近饱和的可以考虑探索出海,毕竟国内(国内存量苗几乎是面对小朋友的)现在每年新出生人口才九百多万,而印度、东南亚、穆斯林世界每年新出生人口超过5000万,如果能够走出去,市场瞬间翻几番。最关键的是,即便是欠发达地区,疫苗价格都往往比咱们国内高。

谁让中国历来是全球竞争最激烈的市场,不论哪个领域。

而对于国内渗透率还处于极早期的创新增量市场,一方面可以培育国内,另一方面,如果创新程度足够高,还可以探索去攻克欧美日韩等发达国家市场。

当然,对于当下的国内企业而言,目前主攻一带一路沿线国家的出口业务是更符合实际的,毕竟咱们的疫苗行业大概落后欧美10-20年。

虽然前景无比漂亮,但落实到短期,尤其最近,道路还是很曲折。

01

价值事务所

疫苗业近期的凄凉

2024H1,无论是主要疫苗品种的批签数量、销售价格,还是疫苗上市公司的业绩表现,总体上都是凄凄凉凉、惨不忍睹。下图是2024Q1的疫苗批签发批次情况,虽然批签发数据不等于销量,但也基本可以说明绝大多数问题,毕竟只有批签发了,才有可能有销量。

数据来源:iFinD

上图说明了一切,根据各款苗的批签发情况,就大概清楚这是疫苗业的寒冬。《所长会客厅》不少同学询问疫苗企业的业绩,是不是相应企业暴雷了,其实并没有,是整个行业日子都不好过,与单个的企业无关。

按照康泰生物的说法,行业正在去库存。康泰的原话是这么讲的,“疾控系统的库存降低趋势今年变得明显,行为由各省市县自发进行,没有统一调配行为。公司目前判断库存降低目标为两三个月,但实际情况因地区差异而异。”

大A最具代表性的几个疫苗平台企业2024Q1业绩如下:

康泰生物:营业收入4.52亿元,同比下降39.65%,归母净利润为5407万元,同比下降73.69%。

智飞生物:营业收入113.96亿元,同比增长2.00%,归母净利润为14.58亿元,同比下降28.26%。

沃森生物:营业收入6亿元,同比下降28.02%,净利润为1412.75万元,同比下降91.79%。

万泰生物:营业收入7.53亿元,同比下降73.93%,净利润为1.26亿元,同比下降89.90%。

康希诺:营业收入1.14亿元,同比增长13.65%,净利润-1.7亿,同比失真。

康泰生物目前拳头产品为13价肺炎、百白破- Hib四联苗、人二倍体狂苗(2023年9月新上市);

智飞生物为代理的默沙东4价、9价HPV;

沃森生物为13价肺炎、2价HPV;

万泰生物为2价HPV;

康希诺为4价流脑(2021年底上市,在这产品前除了新冠可以说没有产品)。

仔细看一下各公司当下的拳头产品,其实也应当明白,即便终端疾控不存在去库存的情况,他们的业绩近期表现可能都不会太好。

为啥呢?

五家企业中,智飞的业绩算是最稳得住的(这里咱们暂时剔除康希诺,因为严格来说康希诺目前还只能算是疫苗业的Biotech),因为有HPV四价、九价,尤其九价当下还是比较稀缺的,四价有点鸡肋,比二价好不了太多,但价格相对国产二价贵的多,有点受国产2价的冲击,但九价地位却依然无可撼动,因此智飞的业绩还算稳得住。

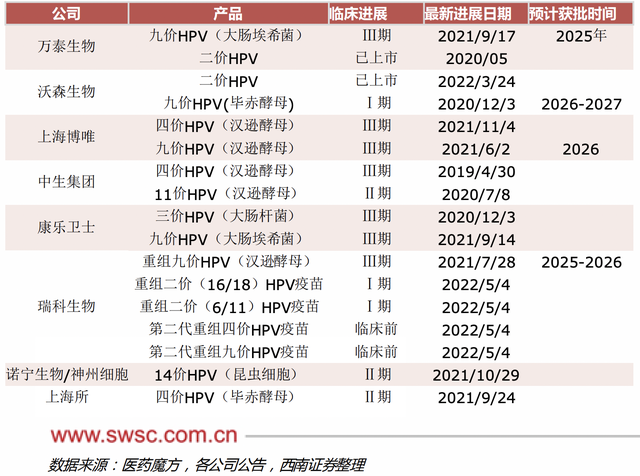

不过,这样的好日子也过不了太久,国产大军预计2025-2026就会密集上市,那时智飞的9价估计会瞬间被打残。当下进度最快的是万泰,万泰的销售能力已经在2价HPV上给大家生动展示了一把,一般而言,疫苗新品的爬坡都会很慢,比如康希诺的四价流脑、康泰生物的13价肺炎和二倍体狂苗,但万泰却可以在短短一两年时间实现常规疫苗企业四五年的销售额。

数据来源:iFinD

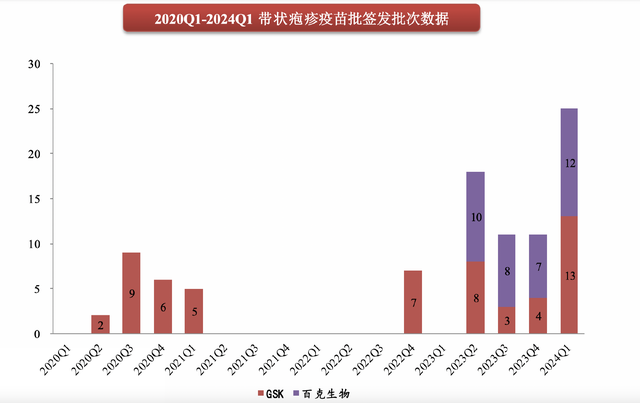

虽然智飞还代理了GSK的带状疱疹,2024Q1也开始在批签发上发力了,但后续想要填上9价HPV的坑还是有难度。

数据来源:iFinD

除智飞外,剩下的几家疫苗企业业绩全崩(依然剔除康希诺)。万泰是2价HPV生命周期快到头,但9价还需要有一年多才能上市,估计两年多才能开始贡献业绩,处于青黄不接的阶段。

沃森是2价HPV被万泰打爆,原以为能吃肉,结果汤都没喝到。而13价肺炎需求一直比较稳定,每年的批签发都差不多,这其实挺奇怪的,这款苗当下在全球是仅次于HPV的第二大畅销苗,按理讲国内13价肺炎渗透率并不高,不应该怎么快需求就稳定了,应该火速增长才对,可我们看下图批签发情况,自2021年起,每年批签发的数量整体都比较稳定。

数据来源:iFinD

这只能说明,沃森也好、康泰也罢,宣传还不够到位,市场还没能彻底开发出来,这两家企业的营销能力都有待加强,但也侧面说明国内市场潜力巨大,只是看相应企业有没有能力开发出来。

至于康泰,13价肺炎的情况和沃森差不多,二倍体狂苗去年Q4才上市,预计下半年才开始贡献业绩,上半年只有老品,13价不曾发力,业绩就很拉垮了。

至于万泰,和沃森、康泰恰好相反,后两者是有好产品(13价肺炎)但没能充分挖掘,万泰呢,是挖掘太快了。按正常情况来讲,2价HPV别的企业卖5、6年可能才达到的效果被他2、3年就“榨干”了,而新的产品还没能上市,现在面临和智飞一样的问题。

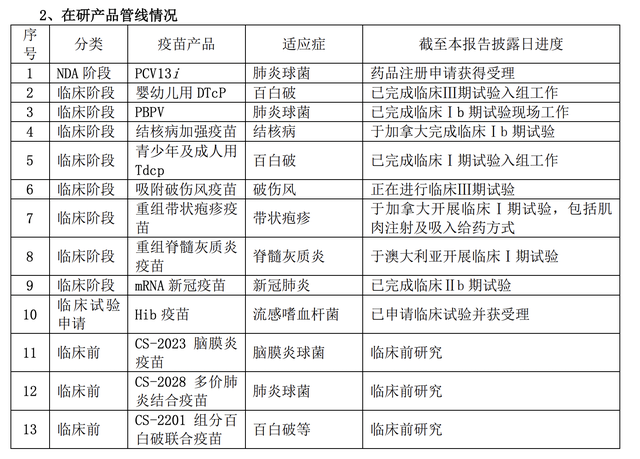

至康希诺,成立的时间在几家企业中算是最晚的,不算新冠疫苗,正儿八经的自研产品2021年左右才上市,2价、4价流脑现在还处于爬坡阶段,业绩还算稳得住。接下来13价肺炎也快上市了,但后面也会面临产品断档的问题。

02

价值事务所

最后

总之,国内各个疫苗企业看下来,即便不存在疾控去库存,近期也很难有较大的增长,核心就在于青黄不接。之所以会青黄不接,也是因为疫苗行业是一个非常需要积累的、很难弯道超车的行业,一款创新药5-8年基本就可以出炉,但一款疫苗动辄需要10年以上,万泰生物的戊肝做了14年、2价HPV做了16年,康泰的13价肺炎做了15年……

这对于当下的几家疫苗企业是不太友好的,因为新品出炉时间超长,才会使得他们相比创新药企业更容易青黄不接。但换个角度讲又是好事,正是因为研发门槛比药品更高,上市前研发周期更长、投入更高,因此行业格局极其稳定,基本不存在什么弯道超车的机会。

今天咱们讲了国内疫苗行业光明的未来以及当下的一些短期挑战,后面我们再仔细给大家介绍一下国内一些疫苗企业面对当下的挑战采取了哪些措施,以及未来大概啥时候能破局。

本文作者可以追加内容哦 !